中国上市公司债务期限结构及影响因素研究

王汀汀,施秋圆

(中央财经大学 金融学院,北京 100081)

一、研究缘起及相关文献综述

自从 Modigliani和 Miller(1958)[1]提出资本结构与企业价值无关的命题以来,资本结构就成为公司财务领域的研究重点。近年来,债务期限结构问题,即长期债务和短期债务的选择问题,也得到了众多学者的关注。在理想环境下,企业可以根据自己的需要不断调整长期债务与短期债务的比例,以达到最优的资本结构。但在中国,以银行为主导的金融体系、不发达的资本市场以及利率的非市场化阻碍了企业获得长期债务。除了制度背景,公司特征、治理结构、所属行业等也是影响中国企业债务期限结构的关键因素。

有关影响债务期限结构因素的实证研究始于20世纪90年代中期,并逐渐成为国际公司金融研究的热点。为了理解真实世界中的公司债务期限结构决策,许多研究者试图放松理论上的假设来分析市场不完备性对公司债务期限结构选择的影响,他们分别提出了债务期限结构的权衡理论(Kane等[2],1985;Wiggins[3],1990;Jun 和 Jen[4],2003)、代 理 成 本 理 论 (Myers[5],1997;Barnea 等[6],1980)、税 收 假 说 (Brick 和 Ravid[7],1985;Kim等[8],1995)和信息不对称假说(Flannery[9],1986;Kale和 Noe[10],1990;Diamond[11],1991)等,这些研究为实证模型的构建提供了理论依据。国内学者也对债务期限结构选择问题进行了相关理论分析和实证研 究,如 袁 卫 秋[12](2004,2005)、肖 作 平[13](2004)、肖作平[14](2007)等。本文在对债务期限实证研究回顾和我国上市公司债务期限结构总体分析的基础上,使用混合回归固定效应模型和随机效应模型对上市公司特征和债务期限结构的关系进行实证分析,以期对公司融资行为的优化、金融市场发展政策的制定提供参考和借鉴。

关于影响债务期限结构的因素,国内外学者的研究主要集中在以下几个方面。

(一)宏观经济因素

Fan等[15](2012)对1991年-2006年期间39个不同国家(地区)公司债务期限结构进行了国际比较研究,指出不同国家和地区的企业在债务期限结构方面表现出不同的特征。长期债务比重中值最高的5个国家是新西兰、挪威、瑞典、美国和加拿大;长期债务比重中值最低的5个国家和地区是中国、希腊、土耳其、中国台湾和泰国。基于对这些国家和地区的比较他们发现,银行部门、权益和债券市场的发展程度影响公司融资决策;不同国家的法律系统、税收系统导致公司债务期限结构存在显著差别,法律保护越不健全、相关制度越不完善的国家,其公司杠杆越高,债务期限越短。同时,通货膨胀率、储蓄占GDP的比重、股票市场资本化占GDP的比重与长期债务比率负相关,股票成交率、政府债券占GDP的比重与债务期限负相关,但不显著。Custodio等[16](2013)研究了1976年到2008年美国债务期限结构的变化,发现公司的债务期限结构与短期市场利率、通货膨胀率正相关,与政府债务的期限负相关,从而证明了 Greenwood等[17](2010)提出的公司债务期限结构与政府债务期限结构的替代关系。

(二)行业因素

Flannery(1986)研究认为,金融公司的信息不对称比工业企业严重,因此倾向于发行短期债务以传递高质量的信号;而那些不存在大量信息不对称的行业(如公共事业单位)通常发行期限与标的资产期限更接近的债券。Guedes和 Opler[18](1996)在多元回归中加入管制行业虚拟变量,发现管制行业具有相对较高的债务期限。国内研究中,肖作平[19](2005)研究发现,行业虚拟变量的联合显著性 Wald检验在1%的水平上显著,表明行业特征显著影响中国上市公司债务期限结构选择。付雷鸣等(2011)[20]通过研究发现,产业集中度与公司的债务期限结构呈非单调关系,在集中度较低时,短期负债比例与产业集中度负相关;在集中度较高时,短期负债比例与产业集中度正相关。

(三)公司特征因素

影响债务期限结构的公司层次因素包括公司规模、成长性、税收、资产结构等。Barclay和Smith[21](1995)通过建立多元回归模型发现,成长机会对债务期限结构的影响显著为负,公司规模与债务期限显著正相关,从而对代理成本假说提供了有力的支持。但回归模型中,利率的系数显著为负,与税收假设的预期相反。他们发现,信用评级低的公司倾向于发行长期债务,这与Diamond(1991)的信息不对称假说一致。Guedes和 Opler(1996)[22]认为,公司规模和债券等级是公司倾向长期借贷的重要影响因素;小公司和高风险公司很少发行短期债务。他们还发现,具有高成长机会的公司倾向于发行期限更短的债务,这就支持了债务期限结构代理成本假说。González[23](2012)按照公司规模将公司归为大中小三类,并据此分析债务期限结构的影响因素。研究发现,规模小、具有高成长机会或者是信用级别低的公司倾向于使用短期债务,而当利率期限结构的收益曲线正倾斜时,只有小公司倾向于提高其债务期限结构。同时,研究还证明了Diamond(1991)模型对小公司的适用性,即债务期限和私有信息数量之间呈反向U型关系。

国内方面,肖作平(2005)研究发现,具有更少成长机会、更少自由现金流量、资产期限长和规模大的公司具有更多的长期债务;没有发现公司使用债务期限结构向市场传递信号的证据,证据并不支持债务期限结构税收假说。郑建明和谢潇潇(2008)[24]发现,中国上市公司债务期限结构与资产期限、发展前景存在显著关系。于馨[25]发现,处于信用风险等级两端的企业具有更多的短期债务,且中小企业一般处于高风险端,长期债务融资存在一定困难。

(四)公司治理因素

Guney和 Ozkan[26](2005)发现,管理者持股是公司债务期限结构选择的一个重要因素,管理者持股比例与公司债务期限呈显著负相关,但在持股较分散的公司,这种相关性有所减弱。同时,控制权和现金权分离越严重的公司,越倾向于使用短期负债。Harford(2008)[27]研究了董事会在债务期限选择中的角色,发现强势的董事会,特别是拥有直接权力的董事会与公司的长期债务负相关。肖作平和廖理(2007)认为,股权结构是影响债务期限结构的重要治理因素。他们研究还发现:第一大股东持股比例与公司债务期限显著负相关;第一大股东为国家股的公司具有相对高的长期债务水平;少数大股东持股集中度与公司债务期限显著正相关;第一大股东持股比例和少数大股东持股集中度的交互项与公司债务期限显著正相关。

二、中国上市公司债务期限结构特征分析

(一)中国上市公司债务构成分析

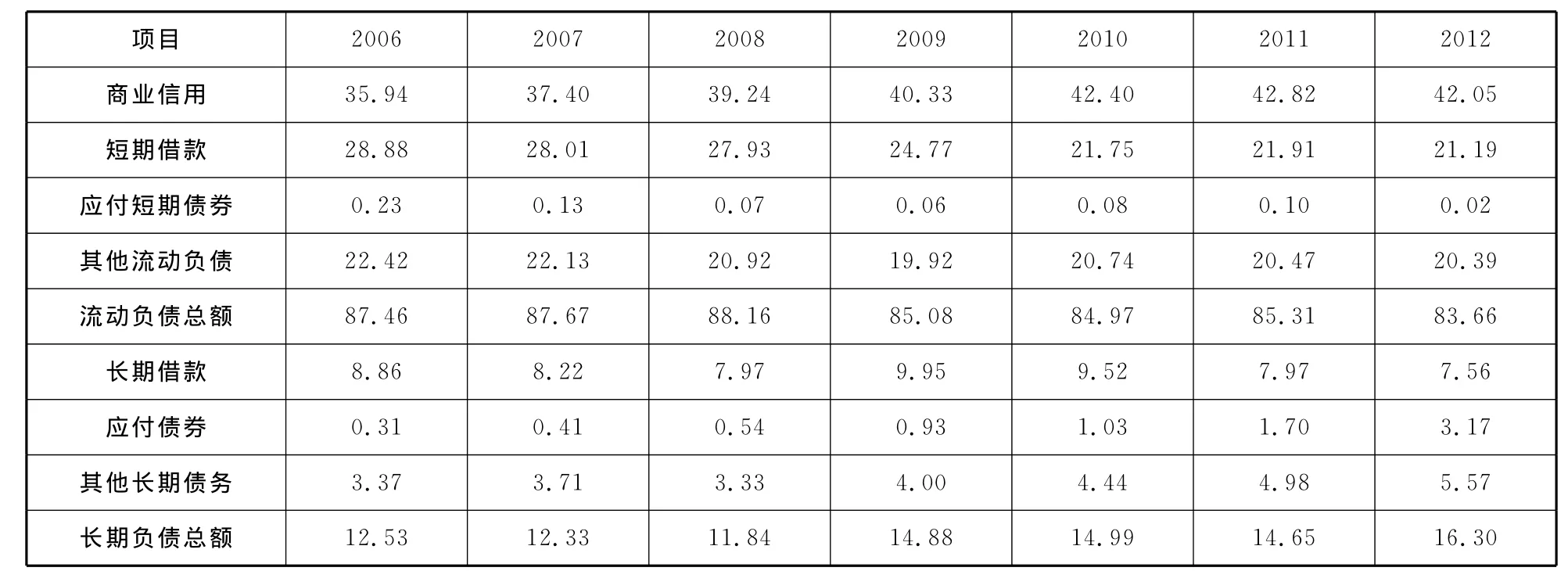

中国上市公司具有特殊的股权结构(复杂性、高度集中性和低流动性),同时,中国资本市场发展不平衡,利率市场化水平不高,法律对投资者的保护力度不够。在这样的制度背景下,中国上市公司债务期限结构表现出短期债务比重偏高(占总债务比重为85%左右)、长期债务比重偏低(占总债务的比重为15%左右)的特征。表1提供了近年来中国非金融上市公司的平均债务构成状况。

表1 2006年-2012年中国上市公司的平均债务构成(%)

从表1可以看出,中国上市公司的债务主要由流动负债构成,流动负债占总负债的比重在85%左右,长期债务占总债务的比重基本维持在15%左右,与发达国家相比,长期负债占比偏低。在流动负债中,短期借款和商业信用占比较高,两者之和占流动负债比重各年都在70%以上,同时,商业信用占总债务的比重呈现上升趋势(从35.94%到42.05%)。长期负债主要由长期借款组成,占长期负债的比重基本都在70%以上。由于中国债券市场高度不发达,应付债券虽然占比逐年提升,但占总债务比重很低,2012年也仅为3.17%。

(二)中国上市公司债务期限结构趋势分析

债务期限结构的度量通常采用资产负债表法和增量法。前者是把债务期限定义为长期债务占总债务的比重(如Barclay和Smith,1995),或公司债务项目的加权平均期限(如Kim等,1995;Stohs和Mauer[28],1996);后者是把债务期限定义为债务工具发行 的 期 限 (如 Mitchell,1993[29];Guuedes和Opler,1996)。由于上市公司年度报告中没有披露各种债务的原始期限,本文采用资产负债表法来度量公司债务期限结构。严格来说,债务期限结构应该关注的是银行贷款、债券和其他形式的金融负债,但考虑到现实中商业信用和其他短期负债是企业资金的重要来源,所以我们用长期负债的账面价值与总负债账面价值比(LD)来度量公司债务期限结构。

表2列示了2006年2012年深、沪非金融类上市公司债务期限结构的情况。总体而言,我国上市公司债务期限结构中长期负债始终占比较低,均值最大的年份(2012年)也仅为16.30%。另一方面,不同公司在债务期限结构方面差异很大,并且随着上市公司数量的增加,这种差异化的程度似乎还在增大。这一现象可能是由于中国不发达的债券市场和以银行为主导的金融体系造成的。出于控制风险的考虑,商业银行对企业中长期贷款的审批条件比较严格,手续较为复杂,而短期贷款的条件则相对宽松,许多上市公司存在短期借款展期使用的现象。

表2 2006年-2012年LD的描述统计(%)

从表2中还可以看到,样本公司长期债务占总债务比重的均值和中位数呈现先下降后上升的趋势,2006年和2007年长期债务占总债务的比重基本保持在12.5%左右,2008年有所下降,随后逐年上升,到2012年达到16.30%。2009年后长期债务占总债务的比重大幅上升,这可能是由于国家为应对金融危机采取了宽松的货币政策,银行流动性充裕而增加长期贷款。

(三)行业因素对债务期限结构的影响

本文采用《中国上市公司行业分类指引》来划分上市公司所属的行业,并分别计算各行业的债务期限结构。表3中的数据显示,水、电、煤气生产供应业和交通、运输、仓储业的债务期限水平最高。在样本期间内,作为管制行业的水、电、煤气生产供应业债务期限呈现上升趋势,LD从2006年的52.22%上升到2012年的57.34%,这与国内外的理论和实证研究结果一致。其原因可能是管制行业的企业管理者对未来投资决策有较少的自由选择权,于是减少了使用短期债务的激励(Smith[30],1986);其次,监管者要求管制行业提供经营运作信息,管制行业面临较少的信息不对称问题,所以管制行业更愿发行期限更长的债务(Flannery,1986);最后,由于历史原因,中国受管制上市公司比较容易从银行获得长期贷款。其他行业中,信息技术业、批发和零售贸易业、农林牧渔业、建筑业的债务期限较低,采掘业、制造业、传播与文化业、社会服务业、综合类的债务期限居中。

表3 2006年-2012年基于行业门类LD描述性统计(%)

表3中行业代码表示如下:A农林牧渔业、B采掘业、C制造业、D水电煤气生产供应业、E建筑业、F交通运输仓储业、G信息技术业、H批发和零售贸易、J房地产业、K社会服务业、L传播与文化业、M综合类。

三、中国上市公司债务期限结构影响因素的实证分析

(一)实证研究设计

1.样本及其构成

实证研究数据来自国泰安数据库中的财务和市场数据。样本的选取遵循以下原则:(1)非金融类上市公司;(2)非外资股,即只保留发行A股股票的上市公司,剔除发行B股或H股的公司;(3)剔除在此期间退市和数据不完整的公司。最终,本文构建了一个时间跨度为2006年-2012年、覆盖11个行业的628家非金融上市公司组成的混合面板(共4396个观察值)。

2.变量设计和研究方法

(1)被解释变量。本文研究的被解释变量是债务期限结构(LD),该指标定义为长期债务占总债务的比重。

(2)解释变量。根据债务期限结构理论和实证研究,资产期限、成长期权、公司规模、自由现金流量、公司质量、实际税率等公司特征会影响上市公司债务期限结构选择。本文的解释变量主要有:

①资产期限。Schiantarelli等[31](2004)采用固定资产/总资产,Kim等 (1995)采用流动资产和长期资产的账面加权平均期限,Ozkan(2000)[32]采用固定资产/年折旧费用,本文采用固定资产净值/总资产来度量资产期限,并预测公司债务期限结构与资产期限正相关。

②成长机会。国内外学者多采用托宾Q值、主营业务收入、无形资产占总资产的比重来作为成长机会的代理变量,但是对于我国上市公司来说,无形资产占总资产的比重不是衡量成长机会的较好指标,主营业务收入也有可能是负值。所以,本文采用托宾Q值计量上市公司的成长机会,并预测债务期限结构与成长机会负相关。

③自由现金流量。Jensen(1986)[33]定义的自由现金流量无法从财务报表中直接得到,因此研究者通常是借用其他现金流量的概念来代替,本文用“经营活动产生的现金流量净额/总资产的账面价值”作为自由现金流量的度量指标,并预测债务期限结构与自由现金流量负相关。

④公司规模。本文采用 Whited(1992)[34]同样的方法,将企业资产账面价值的对数作为衡量企业规模的指标,根据信息不对称理论,大公司较小公司向公众提供更多的信息,故大公司监督成本较低,所以债务期限结构与公司规模正相关。

⑤实际税率。本文采用Stohs和Mauer(1996)等人的方法,用所得税费用占税前利润比重度量公司实际税率。根据税收理论,债务期限结构与实际税率正相关。

⑥公司价值波动性。Guedes和Opler(1996),Stohs和Mauer(1996)分别采用公司现金流量的波动性和息税折旧前利润(EBITD)一阶差分的标准差占资产账面价值比重来度量公司价值的波动性。本文采用息税前利润(EBIT)的标准差与预期息税前利润之差占总资产比重度量公司价值波动性。由于公司风险越大,通常获取长期债务资金越困难,因此本文预测债务期限结构与公司价值波动性负相关。

⑦资本结构。国内外学者通常用总债务占总资产账面价值比重度量杠杆,本文采用同样的方法。高杠杆公司具有较大的流动性风险,可能试图通过延长债务期限来控制风险,所以本文预测债务期限结构与杠杆正相关。

表4 研究变量定义

3.实证模型的设定

根据前文的分析,企业债务期限结构LD取决于成长机会、公司规模、资产期限、杠杆、自由现金流量、实际税率、波动性等公司特征,构造回归模型如下:

对于随机误差uit的不同假设,将产生不同的面板数据模型。如果uit~idd(0,σ2),即忽略每个横截面的个体效应,此时模型称为混合回归模型。如果考虑到横截面数据中的个体特殊效应,可将随机误差项uit假设为:

公式中,εit~idd(0,σ2),而bi的不同假设将产生两个面板数据模型。如果认为个体之间的差异是系统的、确定的,则假设bi为常数,此时模型称为固定效应(fixed effect)模型;如果认为个体之间的差异是随机的、不确定的,则假设bi为随机变量,此时模型称为随机效应(random effect)。

对于上述回归模型,本文分别采用了混合回归、随机效应回归和固定效应回归方法对面板数据进行处理;同时,为了对比行业因素对债务期限结构的影响,本文在模型2中加入了一个行业虚拟变量,但是因为在固定效应回归中加入回归变量产生了多重共线性问题,因此本文在固定效应回归中没有控制行业类别对公司债务期限结构的影响。

(二)实证结果及分析

表5是对混合面板(共4396个观察值)进行回归得到的结果,表中列示了模型1和模型2的回归系数、T统计量、F统计量和调整后R2,其中模型1与模型2的区别是前者不包括行业虚拟变量,后者包含行业虚拟变量。

表5 债务期限结构对公司特征的回归结果

对比模型1和模型2的回归结果,加入行业虚拟变量后,模型的解释能力有所上升:混合回归中调整R2从0.184上升到0.293,说明行业因素能够解释上市公司之间债务期限结构差异的10.9%,而公司特征因素能够解释约18.4%的债务期限结构差异。因此我们可以认为,行业因素对上市公司债务期限结构确实有显著影响。在11个行业中,水电煤气生产供应业、交通运输仓储业和房地产业的债务期限结构水平显著高于其他行业,制造业、信息技术业和批发零售业的长期负债比例则明显较低,而其他行业虚拟变量的系数不显著。

公司特征对上市公司债务期限结构的影响基本与我们的预期一致。资产期限的系数为正且在0.1%的水平上显著,说明和美国(Guedes和Opler,1996)、欧洲(Antoniou 等[35]2006)一样,中国公司依据其资产期限确定其债务期限结构。这一结论与代理成本假说一致,符合资产和债务期限匹配原则。

与Jensen(1986)、肖作平(2005)一样,在上述混合回归、固定效应回归、随机效应回归中,自由现金流量的系数都为负且显著。债务的增加能降低公司的自由现金流量,从而减缓投资过度问题,抑制管理者自由度,保证管理者行为能符合股东利益,进而降低代理成本。

在所有回归中,公司规模代理变量的系数为正且显著。这与多数实证研究结果一致,同时也对代理成本假说提供了支持。当上市公司发行长期债务时,规模小的公司会比规模大的公司付出更多的交易成本,面临更严重的代理成本和信息不对称问题。我们的研究表明,在中国市场上,公司规模确实是影响债务期限结构的重要因素。事实上,很多大型国有企业由于能得到政府支持,破产风险较小,所以较易获得长期贷款。

与之前的预期一致,财务杠杆的系数显著为正,表明总债务占总资产比重较高的公司,其长期债务占总债务的比重也比较高。这可能是因为杠杆的增加反映出更高的流动性风险,于是上市公司应该使用更多的长期债务来缓解这个问题。我们的结论与Barclay和Smith(1995)、Stohs和 Mauer(1996)等人的研究结果一致。

但是,我们并没有得到成长机会、实际税率和公司价值波动性与债务期限结构显著相关的证据。

成长机会的系数不显著,这与Kim等(1995)和Stohs和Mauer(1996)的实证研究相一致,并在一定程度上符合 Hart和 Moore(1995)[36]提出的过度投资假说,即具有高成长机会的公司倾向于使用长期债务来控制经理人投资净现值为负的项目。由于我国经济增长速度快,过度投资比投资不足更容易引起关注,长期负债作为一种有效防范过度投资的机制被高成长的公司采用。同时按照流动性风险假说的观点,拥有风险性成长机会的公司具有使用长期债务为自身融资的激励,这导致拥有高成长机会的上市公司具有长期借贷的动机。

实际税率对债务期限结构也没有显著影响,因此不支持具有更高实际税率的公司更可能使用长期债务来享受税盾收益的假设。我们认为,这一结果与中国现行税收制度有关。尽管中国所得税法规定企业所得税率为33%,但税法中还规定了多种税收优惠政策,使得上市公司的实际税率要低很多,事实上,样本公司的实际税率基本上在18%左右,所以债务融资的税盾效应不明显。另一方面,由于中国的信贷市场仍受管制,利率还没有完全市场化,因此,借款的边际成本一般不会随着债务数量的增加而增加,债权人也不能因为认识到股东侵蚀其利益的企图而提高贷款利率以实现收益和风险的权衡。此外,在国有经济主导的背景下,我国政府持有很多公司和银行的股份,但同时又是收税者,这与税收理论的假设不符。

我们没有得到预期的公司价值波动性与债务期限结构负相关的结果。在混合回归模型中,公司价值波动性的系数为负但不显著,而在固定效应回归和随机效应回归中盈余波动性的系数则不显著为正。这一结果与Diamond(1991)的流动性风险假说一致。由于中国的信贷市场仍受管制,短期债务在展期时可能存在很大不确定性。所以,公司价值波动性大的公司为了降低频繁进行短期债务融资的风险,反而会选择较长的债务期限。

四、结论和展望

在对债务期限结构理论和实证研究文献回顾的基础上,本文分析了中国上市公司债务期限结构特征,发现在中国上市公司债务期限结构中,短期债务比重较高(85%左右),长期债务比重较低(15%)。笔者构造了一个时间跨度为2006年-2012年、覆盖11个行业的628家非金融上市公司组成的混合面板,通过混合回归、固定效应模型、随机效应模型对中国上市公司债务期限结构影响因素进行实证检验。实证结果表明,资产期限与债务期限显著正相关,自由现金流量与债务期限显著负相关,这与代理成本假说一致;同时,大规模的公司具有更多的长期债务,这说明规模小的公司会比规模大的公司付出更多的交易成本和面临更严重的代理成本问题和信息不对称问题。此外,本文还得出杠杆与债务期限结构显著正相关的结论,表明随着杠杆的增加延长债务期限可以抵消较高的流动性风险。但是,成长期权、实际税率和公司价值波动性与债务期限结构的相关性不显著。总体而言,公司特征和行业因素对债务期限结构的解释能力超过20%,而不同行业之间的债务期限结构存在显著差异。

本文的研究着重关注影响债务期限结构的行业层次和公司层次因素,事实上,通货膨胀、经济周期、利率等宏观经济因素也会对公司债务期限结构的选择产生影响。同时,我们的研究建立在资金供给具有良好弹性的基础上,即债务期限结构的选择仅仅由公司的需求决定,而没有从资金供给方的角度来思考这个问题。一些学者的研究发现,资本市场和资金供给者的状况对公司资本结构有着重要影响。Tang(2009)[37]研究发现,债券评级影响公司的资本结构和债务期限结构,Chang等[38](2012)发现机构投资者的投资期限影响其所投资公司的资本结构和财务决策。基于上述分析,本文后续研究将从两个方面展开:首先,从动态角度实证研究公司特征和公司治理如何影响债务期限结构选择,同时考虑宏观因素对债务期限结构的影响;其次,在数据可获得的前提下,从资金供给方的角度进行债务期限的相关研究,如债权人的性质、投资期限,以及债券评级等因素对公司债务期限结构的影响。