审计师声誉机制研究:基于会计师事务所合并的视角

王 兵,尤广辉,宋 戈

(1.南京大学 商学院,江苏 南京 210093;2.中国内部审计协会,北京 100086;3.国家海关总署内审司,北京 100730)

一、引言

近年来,由于“安然事件”的影响和安达信公司的倒塌,许多学者开始关注审计质量和审计师声誉机制研究①[1-3]对于安达信倒塌方面的文献研究,可以参阅王兵和刘峰的总结。。审计师声誉一般通过证券市场的价格机制发挥作用[4]。当公司选择声誉好的审计师时,理性投资者会在证券市场上作出正面反应,导致公司股票价格的上涨;而当理性投资者意识到现任审计师不完全独立于被审计公司时,他们就会“用脚投票”,压低公司股票价格。因此,上市公司会看重审计师声誉,并愿意为之支付更高的声誉溢价。

但是,已有研究对于审计师声誉与审计质量之间的关系并没有得出一致的结论。Khurana和Raman发现是诉讼风险决定了审计质量[5],而不是品牌声誉。Chaney和Philipich、Krishnamurthy等以安达信声誉受损为例,发现审计师声誉对审计质量和财务报表可靠性具有实质性影响[1,3]。Weber等以低法律诉讼的德国为研究背景发现,在ComROAD事件发生后,毕马威客户出现了-3%的累计异常损失,辞退毕马威的客户数量在增加,该结论支持了审计质量的声誉效应[2]。

已有研究没有得到一致结论的原因可能有以下两点。第一,在投资者法律保护程度强的国家,我们很难区分保险假设和声誉假设,尽管Weber等以德国为例支持了审计质量的声誉效应[2],但我们很难完全撇除法律诉讼的影响。第二,很多研究都基于审计师声誉受损的角度进行实证检验。但事实上,造成股价下跌的因素很多,在研究声誉的股价效应时,很难完全排除其他因素的影响。正如Nelson等发现的,由于安达信与其他“四大”会计师事务所的行业特长和客户组合存在差异,因而石油价格的下跌给安达信的客户带来了更深远的负面影响,而不仅仅是安达信声誉受损本身[6]。为了克服上述研究视角的局限,我们可以基于低法律风险的制度背景,从增加审计师声誉视角检验审计师声誉效应。中国会计师事务所的合并浪潮正为本文提供了这样的研究机会。

自2006年9月中国注册会计师协会(以下简称中注协)发布《关于推动会计师事务所做大做强的意见(征求意见稿)》以来,我国注册会计师行业合并浪潮迭起。特别是2009年10月国务院办公厅转发财政部《关于加快发展我国注册会计师行业的若干意见》,将行业的发展提高到国家宏观经济发展的高度。随后,证监会和财政部联合下发的《会计师事务所从事H股企业审计业务试点工作方案》更是加速了国内会计师事务所的合并趋势*根据2010年12月财政部发布的消息,此次获准从事H股企业审计业务的内地大型会计师事务所共12家,分别是:立信、天健、立信大华、信永中和、安永华明、国富浩华、京都天华、普华永道中天、德勤华永、毕马威华振、中瑞岳华和大信会计师事务所有限公司。。

会计师事务所合并将有助于提高审计独立性和审计质量。一方面,会计师事务所合并能迅速扩大规模,集中更多的审计专业人才,提高会计师事务所的专业胜任能力。另一方面,事务所的合并减轻了同业竞争,使得审计师降低独立性所丧失的客户准租金更高[7],增强了会计师事务所的独立性,因此,会计师事务所合并可以提升审计师的总体声誉。

本文从会计师事务所合并的市场反应和审计收费来检验声誉效应。我们的研究拟从以下三个方面对现有文献进行补充和延伸。一是相对于已有的审计师声誉研究,我们拟从增加会计师事务所声誉角度丰富已有的会计师事务所声誉研究,减轻其他因素对研究的影响。同时,相对于发达国家市场的审计师声誉研究,我们拟在中国新兴市场的环境下检验审计师的声誉效应。二是相对于从事务所合并的定价和审计师选择的角度来研究,我们拟从事务所合并角度分析会计师事务所合并声誉市场反应的决定因素,丰富会计师事务所合并视角的研究和事务所合并对审计收费的研究[8-9]。三是本文拟提出更具政策意义的研究结论。

二、理论分析与研究假设

(一) 理论分析

在审计市场上,审计过程完全封闭,审计报告采用标准、通用格式,投资者无法直接观察审计质量。因此,他们倾向于依赖审计师声誉或者品牌,并以此作为衡量公司财务报告质量的替代指标。从信号理论角度来看,公司可以通过选聘审计师向市场发出信号,越是聘请被市场觉察为高声誉的审计师,越可以增加报表的可靠性,降低信息不对称程度。

审计师声誉机制使得市场追求高声誉的审计师,辞聘低声誉的审计师。审计师声誉的有效性要通过证券市场的价格机制发挥作用。根据Watts和Zimmerman的研究结论,证券价格包括对经理(审计师)行为和证券价格结果的无偏估计,证券持有者是受“价格保护”的[4]。这里的“价格保护”就意味着证券持有者可以根据理性预期,对证券价格进行调整。当公司选择高声誉的审计师时,理性的投资者会正面反应,带来公司股票价格的上涨;而当理性的投资者意识到现任审计师不完全独立于客户时,他们会“用脚投票”,压低股票价格。股票下跌一方面直接降低了经理(内部所有者)的财富,另一方面也增加了公司被收购的可能性,从而对现任管理层构成了一种实质性威胁。由于保留现任审计师会给公司股价带来负面效应,公司有动机选择被市场认为是独立性高的审计师,这样,审计师的声誉机制就导致了对高质量审计的需求。对于审计师而言,提供高质量的审计服务,会受到市场的追捧;而提供低质量审计(甚至与公司管理层合谋),会导致审计师声誉的丧失,客户公司的股价会下跌,审计收费和市场份额会降低。

我们可以将审计师声誉研究分为提高审计师声誉和降低审计师声誉两个方面*审计师声誉的降低主要来自两个方面:一是外部监管机构对会计师事务所的处罚所造成的声誉降低,另一方面是会计师事务所自身独立性降低所造成的声誉损失。。从提升审计师声誉角度来看,事务所规模越大,其声誉越高。如Nichols和Smith等研究发现,当上市公司审计师由非“八大”变更为“八大”时,市场会作出正面反应;反之,市场则消极反应[10]。Johnson和Lys也发现选择更大型事务所时客户的股价显著上涨,而选择小型事务所时客户股价显著下跌[11]。Beatty采用1975—1984年美国市场数据证实了聘请高声誉审计师的企业比聘请低声誉审计师的企业获得了更低的抑价率,即提高了股票发行价格,降低了首日抑价[12],这一结论在相关研究中得到了证实。伴随着我国IPO价格管制的放松和市场化改革的深入,审计师声誉也影响了我国企业的股票定价[13]。Crasswell等采用1484家澳大利亚上市公司样本,检验了“八大”会计师事务所的审计收费,研究发现“八大”行业专业化对非专业化的“八大”平均获得了34%的溢价,“八大”品牌对非“八大”品牌的溢价水平为30%[14]。李连军和薛云奎发现,中国本地前“五(四)大”会计师事务所相对于本地其他所,其溢价幅度为7.57%[15]。

(二) 研究假设

近年来,随着我国市场经济的不断发展和政府的积极推动,注册会计师行业获得了长足的发展。特别是2007年中注协颁布的《关于推动会计师事务所做大做强的意见》、2009年国务院办公厅转发财政部《关于加快发展我国注册会计师行业的若干意见》、2009年证监会和财政部联合下发的《会计师事务所从事H股企业审计业务试点工作方案》更是掀起了会计师事务所合并的浪潮。会计师事务所合并能迅速扩大事务所规模,帮助会计师事务所在人才引进和培养、业务培训、技术支持等方面形成合力,提高审计师专业化服务水平和执业能力,提升注册会计师胜任能力,进而提高审计质量;同时,会计师事务所规模的扩大可以减少同业间的恶性竞争,有助于避免审计师因独立性降低而丧失的客户准租金[7],增强了审计独立性,并最终反映在审计质量和审计师声誉上。因此,当会计师事务所宣布合并时,就向市场传递了会计师事务所规模扩大、审计独立性提高的信息。由此,我们提出假设1。

H1:上市公司披露其所聘会计师事务所发生合并的新闻后,证券市场会作出正面反应,公司股价会显著上涨。

从地理位置看,我国会计师事务所之间的合并,既有一方总部在北京的会计师事务所与另一方总部不在北京的会计师事务所合并,也有两家北京之外的事务所合并。近年来,在中注协发布的排名前百家的会计师事务所中,总部在北京的会计师事务所数量越来越多*根据我们对2003—2008年的会计师事务所前百强事务所所在地的统计,2003年百强所中总部在北京的为34家,而在2008年则为44家。总部为北京的事务所显著增加,总部非北京的事务所都不同程度降低或变化不大。。汪宁等认为,由北京地区的某一事务所与外地事务所合并,其目的主要是响应政府的“做大做强”号召[16],谋求事务所的发展空间,共享外地所或者北京所的执业资格。因此,这种政策引导下的事务所合并,很多是基于获取资质的形式合并,合并后的整合效果往往不及其他地区间的事务所合并。因此我们提出假设2。

H2:相对于北京所与外地所的合并而言,两家非北京所合并时的市场反应更大。

在会计师事务所合并对象上,合并方既有国内“十大”所,也有非“十大”所。由于“十大”所的收入规模相对较大、注册会计师多、专业胜任能力强、独立性较高、声誉较好,因此这类事务所的合并不会产生显著的声誉增量效应;相反,非“十大”所通过合并,可以在短时间迅速获得专业人才、扩大市场规模,因而这类合并更能引起投资者关注,证券市场的反应更大,因此我们提出假设3。

H3:相对于国内“十大”所的客户而言,非“十大”所合并所带来的客户市场反应更大。

就会计师事务所的资质而言,既有证券所与非证券所合并,也有双方都为证券所的合并。由于监管层在认定证券所资格时对事务所的注册会计师数量和专业能力有更高要求,因此,两个证券所合并能够实现强强联合,进一步扩大事务所规模,提升注册会计师专业胜任能力。因此我们提出假设4。

H4:与证券所和非证券所的合并相比,两家证券所合并时的市场反应更大。

从审计收费视角来看,我国审计收费包括四个方面内容:审计产品成本、预期损失费用、会计师事务所特征和地区差异[17]。在其他条件不变的情况下,会计师事务所特征的改变会影响审计收费。会计师事务所合并能扩大事务所的规模并增加专业人才,进一步提升审计独立性和审计质量,因此,我们提出假设5。

H5:在其他条件不变的情况下,会计师事务所合并能提高审计收费。

三、研究设计

本文基于会计师事务所合并的视角,从合并的市场反应和合并对审计收费的影响来检验审计师声誉效应。

(一) 市场反应

1.样本选择和数据来源

本文根据上市公司披露的会计师事务所合并公告来确定研究样本*我们比较了各个公司在披露相同会计师事务所合并的时间差异,大部分公司在5天左右公告事务所合并事件。,收集了从2006年11月至2009年12月所有披露事务所合并的上市公司,共计368个样本,剔除4家金融企业和7家缺省数据的样本,剩余357个,从2006至2009年分别为4、16、150和187个。本文的市场数据来自国泰安CSMAR数据库;公司财务数据来自WIND数据库;大股东持股和股权性质数据来自色诺芬CCER数据库;会计师事务所数据主要来自中国注册会计师协会和各会计师事务所网站等,通过手工收集获得。

2.变量定义和模型

为了计量会计师事务所合并对公司股价效应的影响,本文采用累积异常收益率(CAR)来衡量股价的异常波动[18]。本文采用市场调整模型计算CAR值,计算步骤如下。

(1) 个股异常日报酬率

ARi,t=Ri,t-Rm,t

(1)

Rit为第i家样本公司考虑现金红利再投资的个股日回报率,Rm,t为考虑现金红利再投资的市场日回报率。

(2) 样本平均异常日报酬率

(2)

(3) 事件期样本累积平均异常日报酬率

(3)

为检验市场能否区分不同会计师事务所和公司特征,本文控制了财务和公司治理等相关因素,设置了以下回归模型进行实证检验。

CAR=α+β1Stock_firm+β2Beijing+β3Big10_merge+β4Ultimate+β5Size+β6Ratio+β7Fisrt+β8Sale+βiYear+ε

(4)

其中,CAR表示采用时间期窗口[-1,+1]、[-2,+2]的累积异常收益,0为事件日(即上市公司临时公告日);Stock_firm是虚拟变量,当合并双方都是证券所时为1,其他为0;Beijing是虚拟变量,当合并一方事务所注册地在北京时为1,其他为0;Big10_merge为虚拟变量,当公司聘请的会计师事务所合并时为国内“十大”所(根据中注协公布的百强会计师事务所名单确定)时为1,否则为0;Ultimate为虚拟变量,当公司为国有企业时为1,否则为0;Size是公司规模,采用公司总资产自然对数衡量;Ratio代表公司资产负债率;First为第一大股东持股水平;Sale为销售增长率,为公司当年销售收入与上一年销售收入的比率;Year为年度时间控制变量。

(二) 审计收费

1.样本选择和数据来源

我们基于上文确定的357个样本,采用以下步骤对样本进行了再次选择:(1)剔除当年重复合并的样本*如2009年1月3日浙江天健与浙江东方合并为浙江天健东方会计师事务所;2009年9月25日浙江天健东方又与开元信德合并为天健会计师事务所。;(2)剔除近两年上市的样本*近两年上市的公司可能存在公司IPO当年审计收费很高的问题。;(3)剔除事务所合并前后审计收费和其他财务数据披露不全的样本,最终获得119个检验样本,从2006至2009年分别为2、3、41、和73个。公司财务数据来自WIND数据库;审计收费、子公司数量和人均国民生产总值通过查阅年报和中国统计年鉴数据获得。为了研究事务所合并对审计费用的影响,本文按照同年度、同行业和公司总资产规模最为接近的标准来选择配对样本,即检验样本为会计师事务所发生合并的,配对样本为会计师事务所未发生合并和变更的,以此考察会计师事务所合并前后对审计费用的影响。

2.变量定义和模型

为了检验会计师事务所合并对审计收费的影响,本文控制相关变量,具体研究模型如下*另外,本文还在模型中加入净资产收益率指标,以控制业绩差异对审计收费的影响,结论与文中结论无显著差异。。

LAF=α1+β1Post+β2Size+β3LSUB+β4CATA+β5ARINV+β6Loss+β7OP+β8Per_GDP+ε

(5)

LAF=α1+β1Merge+β2Post+β3Merge×Post+β4Size+β5LSUB+β6CATA+β7ARINV+β8Loss+

β9OP+β10Per_GDP+ε

(6)

其中,LAF为公司年度审计费用的自然对数;Post为虚拟变量,会计师事务所合并前为0,合并后为1;Size为公司总资产的自然对数;LSUB为子公司数量的算术平方根;CATA为流动资产与流动负债的比值;ARINV为(应收账款+存货)/总资产;Loss为虚拟变量,如果当年净利润亏损则为1,否则为0;OP为审计意见变量,标准意见时为0,其他为1;Per_GDP为公司所在省份的人均国民生产总值的自然对数;Merge为虚拟变量,若所聘会计师事务所发生合并,则取值为1,否则为0。

模型(5)中Post的系数反映了检验样本中会计师事务所合并前后对审计收费的影响;模型(6)采用倍差法,加入了配对样本,考察会计师事务所合并与审计收费的关系,Merge×Post交叉项的系数反映了会计师事务所合并对审计收费的影响。

四、会计师事务所合并声誉效应:经验证据

(一) 市场反应

如上所述,普通投资者主要通过股价来反映其对审计师声誉的关注。当投资者关注并认为审计师声誉重要,那么,审计师声誉的提升就会引起被审计客户股价的上涨。就事务所合并事件而言,投资者预期会计师事务所合并能提高审计师的专业胜任能力和独立性,提升审计质量,经审计后披露的会计数据更真实。因此,会计师事务所合并提升了审计师声誉,并导致股价上涨。

上市公司通过专门的临时公告披露所聘请事务所合并事项,因此该事件能准确反映会计师事务所合并后投资者的市场反应,不受其他因素的影响。

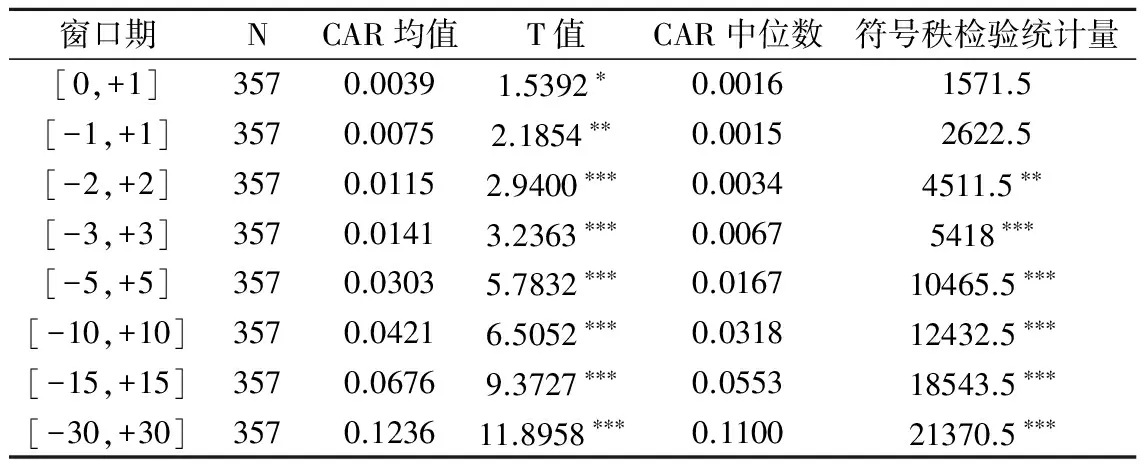

我们采用市场调整模型计算CAR值。下页表1报告了研究结果(事件日为上市公司临时公告日)。由表1可以看出,无论是均值,还是中位数,其市场累计异常收益都大于零,除[0,+1]和[-1,+1]的中位数检验不显著外,其余窗口的累计异常收益都显著大于零,这表明我国资本市场已具有声誉效应,普通投资者开始关注合并给会计师事务所声誉带来的影响及变化。

考虑到我国资本市场的变化周期,我们在剔除了2006—2007年的数据后,重新对CAR值进行了检验*2007年10月31日,上证指数最高为6124.04点,其后逐步下跌。因2006年和2007年的样本较小,故未披露CAR值的检验结果。,得到和上文相似的结果,假设1得到证实。基于表1的结果,我们可以推断,我国资本市场普通投资者已经关注审计师声誉,并从股价上对事务所合并事件作出反应。

表1 CAR值显著性检验

必须强调的是,尽管我国法律风险低,但政府引导和保护也具有保险效应。例如,事务所合并导致规模扩大,可能会获得政府扶持和保护,从而带动被审计客户股价上涨。因此,为了区分可能存在的声誉效应和政府保险效应,我们考察了会计师事务所合并形式的不同特征。我们将其分为三类:合并前的事务所总部所在地;合并方是否为“十大”;合并双方是否都具有证券审计资格。如果股价上涨主要源于政府保险效应,那么在北京的“十大”所且双方都具有证券资格事务所的合并更可能受到政府引导或保护,因此,这类合并在政府保险效应下,市场反应更显著。

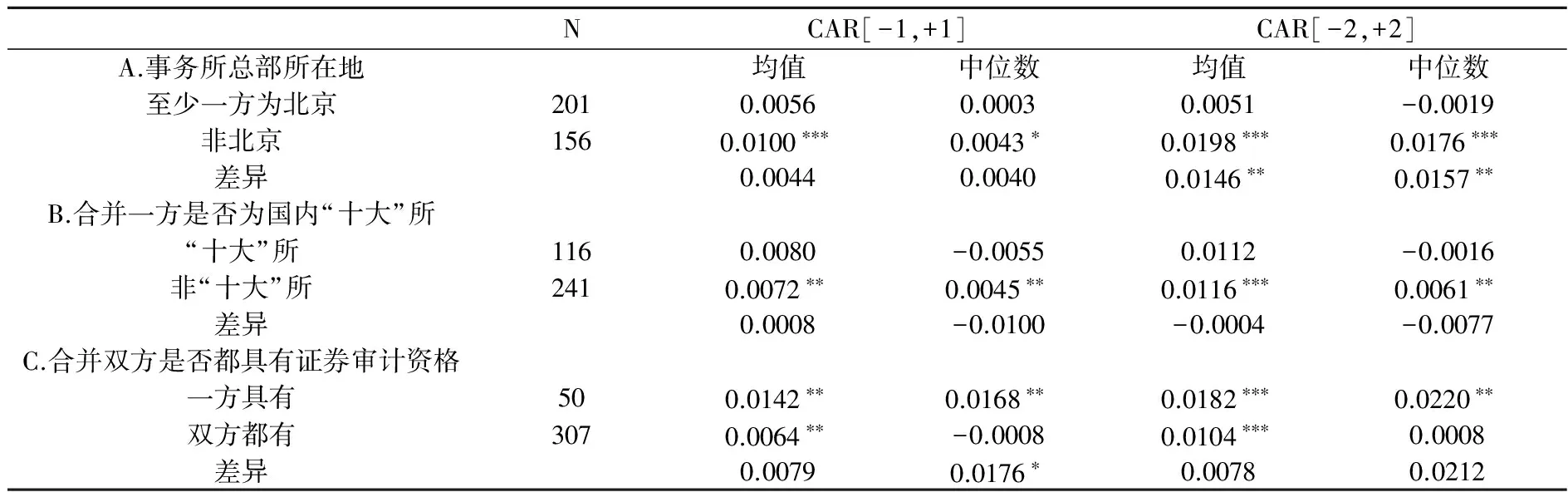

表2 单变量检验

表2报告了不同合并特征的检验结果。由表2中A部分可见,当合并双方或多方所在地不在北京时,在合并公告前后的时间窗口期内,被审计客户股价累计异常收益的均值和中位数都显著大于零;而当合并一方所在地为北京时,证券市场没有作出显著反应;并且在[-2,+2]窗口期,这两类合并的CAR值的均值与中位数的差异都在5%水平上显著,表明市场对于区域性的事务所合并反应更为积极。表2中B部分披露了会计师事务所的合并方是否为“十大”的结果,结论表明合并方为非“十大”时,合并后客户的市场反应显著;但合并方为“十大”时,客户的CAR值的均值和中位数均与零无显著差异,分组差异检验也表明两组的CAR值无显著差异。表2中C部分反映了合并双方是否具有证券审计资格与证券市场反应间的关系,可以看出当合并方中只有一方是证券所时,被审计客户在股票市场的CAR均值和中位数都显著大于零,市场反应明显;而当双方都是证券所时,合并后客户CAR值的均值在窗口期内显著为正,但中位数与零无显著差异,且分组差异检验表明这两类合并的CAR值总体上无显著差异。综上可见,在事务所合并形式上,非北京的会计师事务合并、合并方为非“十大”的、单方具有证券资格的合并更能得到市场认同。这一结论不符合政府保险效应假说,却支持了会计师事务所合并的声誉效应假说。

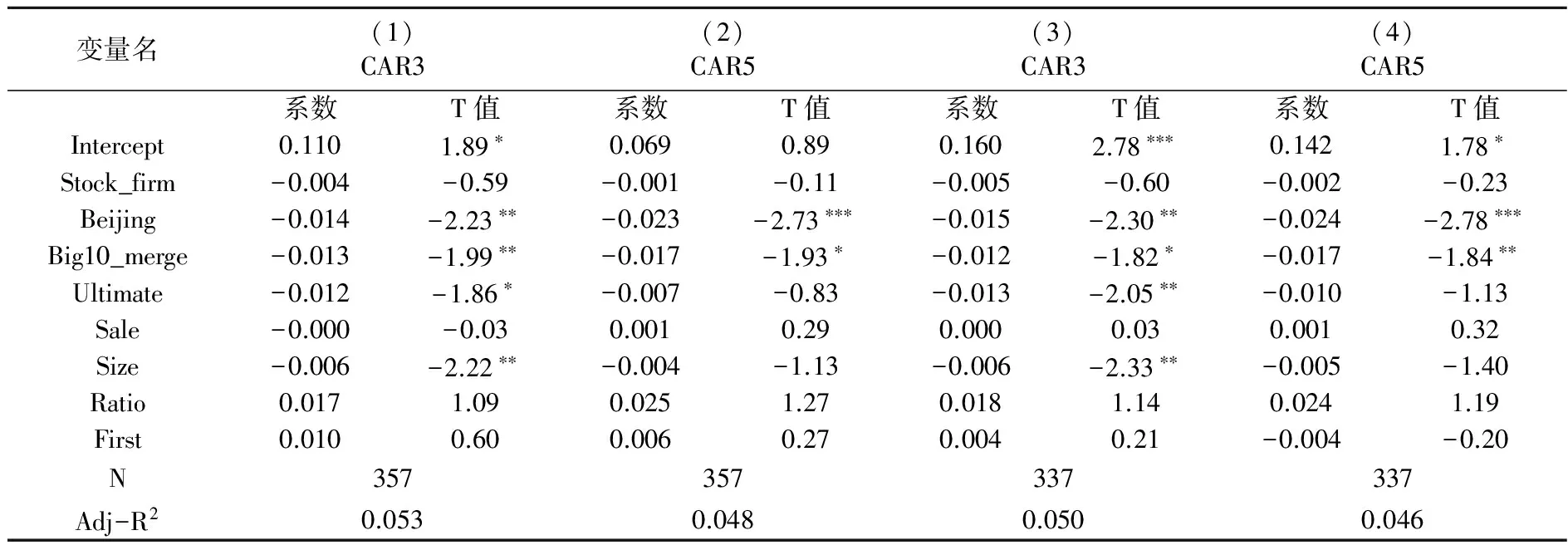

为了控制其他因素的可能影响,本文还对合并特征变量与CAR值进行了多元回归检验。下页表3是相关变量的描述性统计结果。我们以CAR3和CAR5代表在[-1,+1]和[-2,+2]窗口期间的CAR值,其均值分别为0.0059和0.0100;自变量stock_firm表明样本中平均85.99%的合并双方都具有证券从业资格,56.30%的合并方在北京,32.49%的合并涉及国内前“十大”所。

表3 描述性统计

表4是在控制所有权和财务数据后的多元回归结果,其中(1)和(2)是全样本数据检验的结果,(3)和(4)是剔除了2006—2007年样本的检验结果。在回归检验中,本文分别采用事件期为[-1,+1]和[-2,+2]计算的CAR3和CAR5作为因变量。由表4可见,在所有的回归模型中,变量Beijing与CAR值至少在5%的显著性水平上负相关,表明北京所与非北京所间合并产生的股价异常收益明显低于非北京所间的合并,从而验证了假设2,这说明在行业做大做强的背景下,北京所与外地所合并可能有很多是基于获取资质等的形式合并,合并本身对会计师事务所的专业能力和独立性提高的作用有限,市场投资者未对此给予高度评价。在合并事务所本身规模的检验上,变量Big10_merge与CAR值至少在10%的水平上显著负相关,说明合并方为非“十大”的客户,其累计异常收益显著高于“十大”的客户,假设3得到支持。这表明在事务所合并中,非“十大”所能够通过合并提高自身规模和独立性,有助于较快提升事务所实力和专业能力,因此得到了市场的肯定。“十大”所本身就具有声誉效应,通过合并产生的市场效应有限。最后,变量Stock_firm的回归系数均小于零,表明在窗口期内,两家证券所间合并的CAR值低于仅有一方为证券所的合并,但这一结果在统计上不显著,结论不支持假设4,这可能表明无论是否为证券所,会计师事务所合并都能在一定程度上实现优势互补,强强联合。尽管非证券所的资质条件相对弱于证券所,但市场未能区分这种差异。

表4 事务所合并与CAR值的多元回归结果

(二) 审计收费

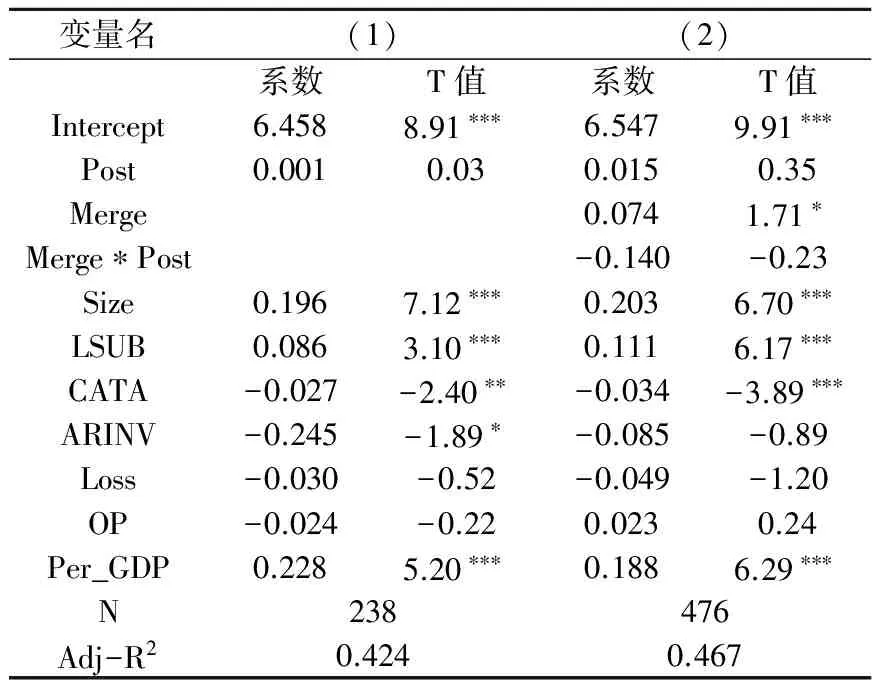

下页表5为检验样本与配对样本在事务所合并前后年度审计收费的比较结果。由表5可知,检验样本在合并前后年度审计收费的均值分别为525336.1和568159.7,增长了42823.6元,中位数增加20000元;而配对样本在合并前后年度的均值分别为494592.4和537827.7,增长43235.3,中位数没有变化。单因素差异分析发现,检验样本和配对样本在合并前后年度的均值和中位数均无显著差异。这一结论与蔡春等的结论不完全一致[9]。我们在搜集所有上市公司公开披露的事务所合并事项后,发现虽然事务所合并前后年度的审计收费有所增长,但增长幅度不明显,与未合并的事务所审计的公司相比,增长幅度相近。

表5 会计师事务所合并实验样本与未合并配对样本前后年度审计收费比较 单位:元

表6 事务所合并与审计收费的多元回归结果

为控制其他因素对审计收费的影响,本文还对事务所合并与审计收费的关系进行了多元回归分析,结果见表6。其中(1)显示在检验样本中会计师事务所合并前后对审计收费的影响,结果表明反映合并前后的虚拟变量Post的回归系数为0.001,统计上不显著;本文在表5(2)的回归结果中,加入了配对样本,合并与否和合并前后的交互变量Merge×Post的系数为-0.140,也不显著,表明会计师事务所合并未对审计收费产生显著影响,不支持假设5。假设5未得到支持的可能原因有以下几点:(1)受时间和数据限制,我们只比较了合并前后一年的审计费用变化,由于尚处合并初期,合并后事务所的资源整合和专业人员素质提升程度有限,从而可能导致合并对审计收费的影响不明显;(2)在本文的研究样本中,大部分是2009年的合并样本,我们不排除部分事务所合并仅是为了获取审计资格,合并的形式大于实质,没有真正实现“资合”及“人合”;(3)在确定审计收费的因素中,尽管合并能增加事务所声誉,但合并产生的规模经济效应可能导致审计成本下降,因此这一抵消效应使得审计收费没有发生显著变化;(4)在我国审计市场的激烈竞争中,即使事务所合并能实现双方资源的有效整合,保持审计收费稳定也可能是合并后维持或获取市场竞争优势的一种策略。

五、结论与讨论

审计质量和审计师声誉一直是众多学者研究的论题,已有研究主要从声誉受损视角进行检验。但股价的下跌受众多因素影响,因而检验结论存在较多不稳定因素。本文基于中国弱法律风险的背景,从会计师事务所的合并提升审计师声誉的视角检验了审计师的声誉效应。研究结果表明,我国资本市场普通投资者已经关注审计师声誉,预期会计师事务所合并能提高其专业胜任能力和独立性,因此在公司股价上得到了正面反应。在具体合并形式上,总部非北京的会计师事务所间合并以及合并一方为非“十大”的,更能得到市场认同。本文从提升审计师声誉视角证实了我国资本市场存在审计师声誉效应。但是,采用最小二乘法和倍差法进行检验,我们没有发现会计师事务所合并能够显著提高审计收费。

近年来,我国注册会计师行业在政府引导和市场竞争下,得到了长足发展,大中型会计师事务所收入规模和影响不断扩大。根据我们的研究结论,资本市场普通投资者已经关注审计师声誉,并在公司股价上作出反应。但是在公司管理层和审计师的合约谈判中,由于会计师事务所合并尚处初期,资源整合的效果有限,特别是在激烈的市场竞争中审计师议价能力较弱,因此还没能显著增加审计收费。但是,我们必须看到,会计师事务所发展和审计师声誉是一个长期累积的过程,我国会计师事务所还需要通过不断的合并和积累来壮大自己。除了外部环境的改善以外,事务所需要通过有效的合并和后续整合,真正提升专业人员素质,提高审计独立性,建立品牌声誉,这样才有可能在未来获得声誉溢价。

[1]Chaney K, Kirk L.Shredder reputation: the cost of audit failure[J].Journal of Accounting Research,2002,40(3):1221-1245.

[2]Weber J, Willenborg, Zhang J.Does auditor reputation matter?the case of KPMG Germany and ComROAD AG[J].Journal of Accounting Research,2008,46(4):941-972.

[3]Krishnamurthy S, Zhou J, Zhou N.Auditor reputation, auditor independence, and the stock-market impact of Andersen’s indictment on its client firms[J].Contemporary Accounting Research,2006,23(2):465-490.

[4]Watts R L, Zimmerman J.The markets for independence and independent auditors, unpublished manuscrip[D].University of Rochester,1981.

[5]Khurana I, Raman K.Litigation risk and the financial reporting credibility of Big 4 vs Non-Big 4 audits: evidence from Anglo American countries[J].The Accounting Review,2004,79(3):473-495.

[6]Nelson K K, Price R A, Brain R.The market reaction to arthur Andersen’s role in the Enron scandal: loss of reputation or confounding effects?[J].Journal of Accounting and Economics,2008,46(5):279-293.

[7]Chan K H, Wu D H.Aggregate quasi rents and auditor independence: evidence from audit firm audit firm mergers in China[J].Contemporary Accounting Research forthcoming,2009,28(1):175-213.

[8]曾亚敏,张俊生.会计师事务所合并对审计质量的影响[J].审计研究,2010(5):53-60.

[9]蔡春,孙婷,叶建明.中国内资会计师事务所合并效果研究——基于国际“四大”审计收费溢价的分析[J].会计研究,2011(1):83-89.

[10]Nichols D R.Smith D B.Auditor credibility and auditor changes[J].Journal of Accounting Research,1983,21(2):534-544.

[11]Johnson W B, Lys T.The market for audit services: evidence from voluntary auditor changes[J].Journal of Accounting and Economics,1990,12(1-3):281-308.

[12]Beatty R.Auditor repunting and the pricing of initial public offerings[J].The Accounting Revies,1989,64(4):693-709.

[13]王兵,辛清泉,杨德明.审计师声誉影响股票定价吗——基于IPO定价市场化的证据[J].会计研究,2009(11):73-81.

[14]Craswell A T, Jure R F, Stephen L T.Auditor brand name reputations and indust specialization[J].Journal of Accounting and economics,1995,20(3):297-322.

[15]李连军,薛云奎.中国证券市场审计师声誉溢价与审计质量的经验研究[J].中国会计评论,2007(3):404-414.

[16]汪宁,廖建波,刘尔奎,等.会计师事务所总分所设立与管理的实践模式[J].中国注册会计师,2007(5):36-41.

[17]王兵,张娟,杨德明.审计收费影响因素之长期特征研究[J].山西财经大学学报,2009(6):110-115.

[18]陈梅花.股票市场审计意见信息含量研究:来自1995—1999上市公司年报的实证证据[J].中国会计与财务研究,2002(1):62-82.

——基于“关系”的视角