证券分析师关注与审计监督:替代抑或互补效应

——基于中国民营上市公司的经验证据

李晓玲,任 宇

(安徽大学 商学院,安徽 合肥 230601)

一、引言

证券分析师作为投资者与上市公司之间的信息纽带,已经成为资本市场中不可或缺的参与主体,重要性日益凸显。对证券分析师行为及其经济后果的研究受到了理论界的广泛关注。现有研究结论表明,证券分析师能够降低两权分离所带来的代理成本和融资成本,提高市场流动性,减少经理层的价值破坏并购行为和过度薪酬激励行为,约束信用评级机构,提高资本市场的效率,并进一步促进企业价值的提升[1-6]。不少学者发现,证券分析师可以运用其专业优势发现公司披露信息中存在的重大问题,对管理层的盈余管理行为起到抑制作用[7-8]。审计是公司外部治理机制的重要组成部分,是资本市场信息透明度的重要监督机制[9],专业审计活动能够提高公司信息的质量,增加信息的价值,有效降低公司的代理成本。那么,证券分析师关注和外部审计监督之间有何关系,是彼此替代,还是相互补充?厘清这一问题有助于将两者进行有机结合,对完善我国资本市场的外部监督机制有重要意义。

本文以2001—2010年沪、深两市A股民营上市公司①相比民营企业而言,国有企业往往为政府承担更多的政策性负担,相应地,政府会对国有企业给予直接或间接的回报,譬如政府可能通过干预审计师出具的不利审计意见来为其排忧解难,由此导致审计师外部监督动机与效果的弱化,进而造成审计监督质量的下降。因此,本文选择民营上市公司作为研究对象,以减轻政府干预对审计监督质量的影响。为研究样本,以审计意见和会计盈余稳健性作为审计监督质量的度量指标,实证考察证券分析师关注对民营上市公司审计监督质量的影响。本文可能的贡献在于:(1)以往的文献大多集中在关注证券分析师行为对会计信息质量保障和公司治理效应的影响等方面,鲜有文献基于审计监督视角对证券分析师行为的经济后果展开研究,本文的研究有助于加深对证券分析师外部监督作用的理解;(2)针对证券分析师关注与审计监督的相互关系进行检验,丰富研究不同公司治理机制之间相互影响的文献,为该领域的研究提供增量的经验证据。

二、文献回顾与理论假设

(一) 文献回顾

在证券市场中扮演信息中介角色的证券分析师,通过解读和挖掘公司的财务信息,向投资者提供公司财务分析报告,发布股票推荐评级和相关盈余预测,有效改善市场的信息环境。Jensen和Meckling早在1976年就指出,证券分析师的活动可以有效减轻投资者与公司之间的信息不对称问题,降低两权分离导致的代理成本[1]。近年来,随着对证券分析师行为经济后果研究的逐渐深入,证券分析师在缓解信息不对称、发挥公司治理效应方面的作用受到了国内外学者的广泛关注。Hong等证实证券分析师关注越多的公司,其股票信息含量越大、收益率越高[10]。持续的证券分析师关注能够促使公司进行充分的信息披露,增加公司股价的信息含量,提高公司信息的透明度[11]。Lang等发现在投资者保护较弱的新兴市场国家中,尤其是对于面临严重治理问题的公司而言,证券分析师关注越多的公司其价值越高[12]。Chang等基于公司决策的视角展开研究,发现证券分析师关注在一定程度上影响公司管理层的决策行为,促使其做出最佳的投资和财务决策,从而起到潜在的公司治理作用[13]。Dyck等采用调查问卷的方法,发现证券分析师通过信息搜寻和甄别分析活动,评价公司在资本市场中的生存能力和投资空间,在揭示公司财务舞弊问题上发挥着重要作用[7]。Yu运用资本市场数据进行实证研究,结果表明证券分析师关注对公司管理层的盈余管理行为起到了显著的抑制作用,为证券分析师的公司治理效应提供了较为直接的经验证据[8]。

国内学者基于我国的制度背景和资本市场特征对证券分析师行为的经济后果进行了考察,同样证实了我国证券分析师在降低信息不对称、改善公司治理方面的重要作用。朱红军等发现,我国证券市场上,证券分析师关注能够提高股票价格的信息含量,从而提高资本市场的运行效率[5]。张纯和吕伟证实更多的证券分析师的关注显著改善了公司的外部信息环境,降低了公司的信息不对称程度[3]。徐欣和唐清泉研究发现证券分析师对公司的R&D(研究与开发)活动具有相当的分析甄别能力,通过跟踪关注公司的R&D活动能够为投资者提供深层次的信息,有利于资本市场对公司R&D活动价值的认同[14]。潘越等研究证明证券分析师对公司股票的关注可以有效降低信息不透明对个股暴跌风险的影响,并认为证券分析师作为一种法律外的替代机制会显著削弱信息不对称带来的负面影响[15]。周泽将和杜兴强实证研究了公司新闻发言人的设立对证券分析师关注及信息透明度的影响后,指出证券分析师是新闻发言人影响信息透明度的重要传导机制,证券分析师关注能显著提高公司的信息透明度[16]。于忠泊等和李晓玲等均研究发现,证券分析师关注能够显著抑制公司的盈余管理活动,有利于提高公司披露信息的质量[17-18]。相比投行分析师而言,独立分析师抑制盈余管理的作用更为明显[19]。

不同的公司治理机制之间并非独立运作,而是作为一个有机整体对公司价值、信息披露和经营决策等各方面产生联合效应,一种特定机制的作用水平会受到发挥相同作用的其他机制的影响,两者间存在着相互替代或相互补充的关系。Rediker和Seth考察了董事会监督与其他公司治理机制之间的关系,发现外部董事监督与大股东监督、内部董事监督以及高管持股激励之间存在很强的替代效应,他们认为不同公司治理机制之间存在此消彼长的关系,并据此提出替代效应假说[20]。李维安和张耀伟、徐二明和张晗研究董事会监督机制及其与公司绩效之间关系后,均发现不同治理机制的组合会对公司产生不同的绩效影响,同时在一定程度上存在治理机制之间的相互替代效应[21-22]。肖作平和廖理、洪正和周轶海分别基于债务监督和内部监督的视角检验了公司内部治理机制与外部监督机制的关系,发现两者间存在显著的替代效应[23-24]。Knyazeva在研究证券分析师关注对公司绩效和经营决策影响的基础上,考察了证券分析师关注对公司内部治理机制的作用,结果表明证券分析师关注对公司内部治理机制有着显著的替代作用[25]。以上实证结果均验证了Rediker与Seth关于不同公司治理机制之间存在替代效应的观点。然而,证实公司治理机制之间存在互相促进、互相补充关系的经验证据也屡见不鲜。邵少敏等研究表明高管股权激励对独立董事的比例具有显著的正向作用[26]。周建等发现大股东股权竞争与高管股权激励、董事会构成与监事会行为之间存在互补效应[27]。对于审计监督而言,王震和彭敬芳、孙娜和张耀中研究发现,公司治理不健全是导致公司被出具非标准审计意见的一个重要原因,公司内部治理结构的完善有助于审计监督质量的提高[28-29]。作为公司外部治理机制之一的机构投资者能够减缓应计异象,并改善审计治理环境,进而提升公司治理水平[30]。发挥公司治理效应的媒体监督通过影响审计师的审计意见决策也能起到良好的审计治理作用[31]。Behn等以证券分析师为视角进行研究,发现证券分析师对公司业绩更为准确的预测能在一定程度上提高前五大会计师事务所的审计监督质量[32]。

综上,证券分析师关注在抑制管理层机会主义行为、提高公司信息透明度等方面发挥着外部公司治理的功效,不同的公司治理机制之间存在着相互替代或者互补的关系。目前,研究证券分析师与其他公司治理机制尤其是外部审计监督之间互动关系的文献并不多见且结论不一致,而来自中国的经验证据显得更为匮乏。本文拟运用中国民营上市公司的数据来考察证券分析师关注与审计监督之间的关系,以丰富该领域的研究。

(二) 理论假设

我国正处于转型经济时期,法律制度相对不太完善,非正式制度能够在一定程度上缓解正式制度的缺陷,促进市场健康有序的发展。作为资本市场重要组成部分的证券分析师在降低信息不对称、改善公司治理方面发挥着重要作用,证券分析师的关注行为具有一定的信号传递功能和质量担保功能,能向信息使用者传递公司治理效果良好的信号,对公司披露信息的质量起到一定程度的担保作用,而审计监督外部公司治理功能的发挥是以审计师对审计风险控制为前提的,审计师在评估审计风险时,可能会认为受到证券分析师关注多的公司,披露的信息更加真实透明,财务报表存在重大错报的风险水平较低,出于降低审计成本的考虑,会相应减少审计资源投入,从而降低了发现并报告问题的可能性,导致审计监督质量有所下降。因此,我们有理由推断证券分析师关注与审计监督之间存在一定的替代效应。

审计报告是审计监督工作的最终产物,是审计意见的载体。充分、适当的审计证据,是审计师将审计风险降至可接受水平并得出合理结论以形成审计意见的基础,是连接审计目标与审计报告的重要纽带。证券分析师对公司信息进行透彻解读和深度挖掘,并借助媒体等渠道广泛传播其加工提炼的重要信息,可以为审计师提供多角度、更全面的相关信息,有利于审计师搜集充分、适当的审计证据,及时发现公司所披露信息中存在的问题,进而提高审计监督质量。同时,证券分析师对公司管理层财务决策行为的评价,以及对公司可能存在财务舞弊行为的揭示,都向审计师传递出重大错报风险较高的信号,引起投资者和监管部门的关注,给审计师带来更大的外部压力,审计师出于自身声誉和规避风险的考虑,会加大审计监督力度,更可能出具较为谨慎与严厉的审计意见。综上,我们可以推测证券分析师关注有助于提高公司外部审计监督质量。基于上述分析,本文提出如下假设。

H1:限定其他条件,证券分析师关注与审计监督质量负相关。

H2:限定其他条件,证券分析师关注与审计监督质量正相关。

三、研究设计与样本选择

(一) 模型设计和变量度量

1.审计意见模型

DeAngelo提出审计质量是审计师发现并报告财务报告错弊的联合概率[33]。为了降低审计失败所导致的诉讼风险,出于控制审计风险的考虑,外部审计师会提供高质量的审计服务,发挥其外部治理功能,并可能通过出具更为谨慎与严厉的审计意见对企业管理层的舞弊行为给予信号惩罚。因此,通常而言,审计意见尤其是非标准审计意见往往是审计监督质量的一种体现[34]。本文参考相关研究选取审计意见作为审计监督质量的替代变量[35],并借鉴Wang等的方法,构建审计意见模型(1)来检验所提出的研究假设[36]。

OPINION=α0+α1ANALYST+α2BIG10+α3SIZE+α4LEV+α5ROA+α6GROWTH+α7LOSS+α8CA/CL+α9AR/TA+α10INV/TA+α11MKT+βYEAR+λINDUS+ε

(1)

模型(1)中,本文采用审计意见类型OPINION来度量审计监督质量,审计意见越“糟糕”,审计监督质量越高;反之则审计监督质量越低。ANALYST表示证券分析师关注,本文采用两种方式度量证券分析师关注ANALYST:第一,分析师关注虚拟变量AFDUM,公司受证券分析师关注,则赋值为1,否则为0。第二,证券分析师关注度AFNUM,取值为Ln(1+证券分析师关注数量)。若ANALYST项系数α1显著为负,则说明证券分析师关注与审计监督之间呈替代效应,即替代效应假说(假设1)得到经验证据的支持。若ANALYST项系数α1显著为正,则表明证券分析师关注与审计监督之间呈互补关系,假设2得到经验证据的支持。此外,本文还进一步控制了以下变量:公司特征变量(SIZE、LEV、ROA、GROWTH、LOSS、CA/CL、AR/TA、INV/TA)、审计师类型BIG10、所在地区的市场化进程MKT、年份变量YEAR和行业变量INDUS。

2.会计盈余稳健性模型

本文从会计盈余稳健性的角度来检验证券分析师关注对审计监督质量的影响,借鉴Krishnan[37]、刘峰和周福源[38]的方法,在模型中加入分析师关注变量,构建模型(2)。

Xit/Pit-1=α0+α1Rit+α2DRit+α3ANALYSTit+α4Rit×ANALYSTit+α5DRit×ANALYSTit+α6Rit×DRit+α7Rit×DRit×ANALYSTit+εit

(2)

其中,Xit是t年i企业的每股净利润;Pit-1是t年期初i企业的股票价格,即每年四月份的股票收盘价[38];Rit是年度股票回报率,Rit=(Pit-Pit-1)/Pit-1;DRit为虚拟变量,当Rit<0时,DRit=1,反之,DRit=0。模型(2)中Rit×DRit的系数应当显著为正,表明会计盈余对“坏消息”的反应大于对“好消息”的反应,即体现出会计稳健性;Rit×DRit×ANALYSTit的系数若显著小于0,表明从会计盈余稳健性的角度来说证券分析师所关注公司的审计监督质量更低;反之,从稳健性方面说明审计监督质量更高。模型(1)和(2)中所涉及的变量具体定义如下表1所示。

表1 变量定义

(二) 样本选择与数据来源

本文选取2001—2010年沪、深两市A股民营上市公司为初始样本,并按照如下步骤对样本观测值进行剔除:(1)由于会计准则的差异,剔除金融、保险行业上市公司观测值;(2)因经营和监管环境的不同,剔除交叉上市公司观测值;(3)遵循研究惯例,剔除ST、*ST和退市的样本观测值;(4)剔除重要数据缺失的上市公司观测值。最终得到审计意见模型的样本观测值2958个,会计盈余稳健性模型最终样本观测值为2471个。为了消除极端异常值的影响,本文对连续变量进行了1%和99%分位Winsorize缩尾处理。本文的证券分析师数据来自CSMAR数据库,财务数据来自RESSET数据库,审计师、审计意见类型以及公司治理数据均来自CCER和色诺芬联合开发的中国经济金融数据库,市场化数据来自樊纲、王小鲁和朱恒鹏提供的各地区市场化指数[40]。

四、描述性统计、单变量检验与相关性分析

(一) 描述性统计结果与单变量检验

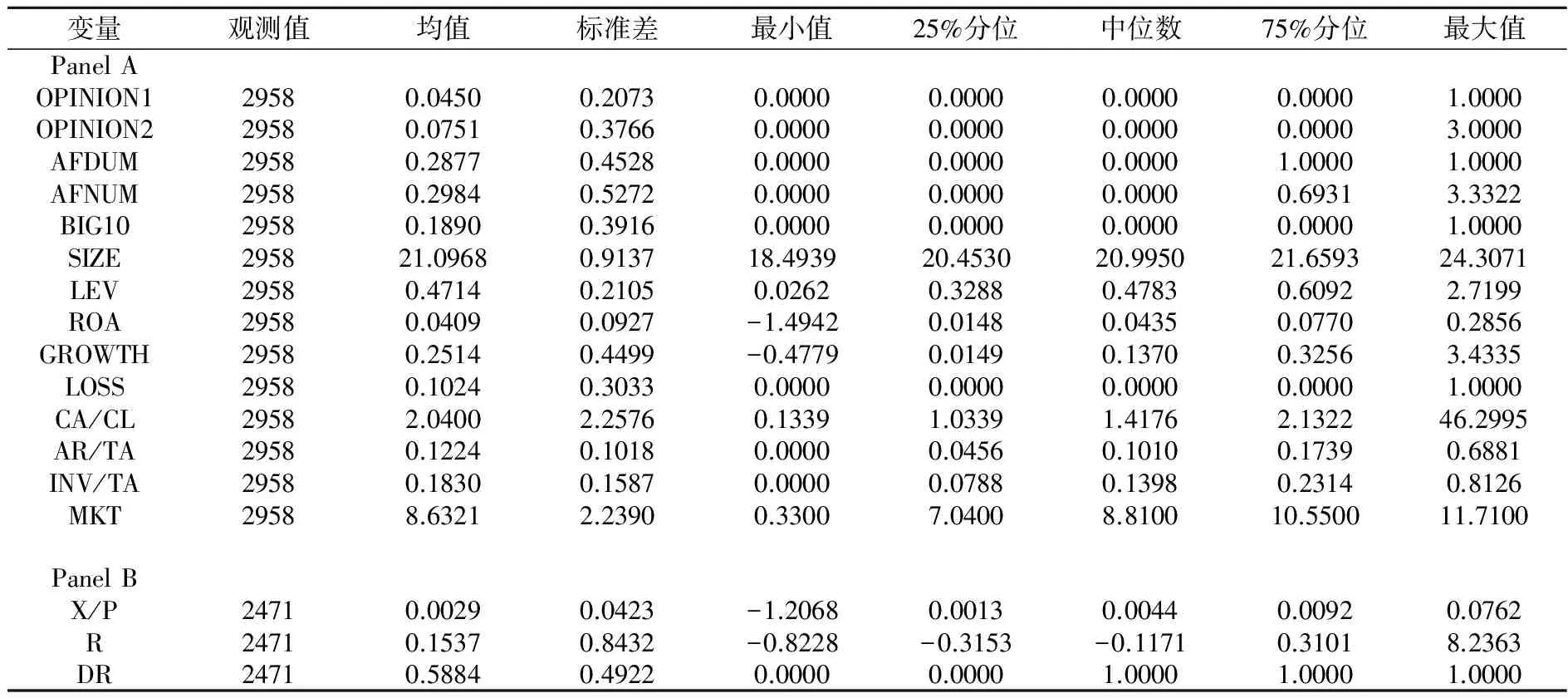

表2的Panel A是模型(1)中主要回归变量的描述性统计结果。由表2可知,约有4.5%的民营上市公司被出具了非标准审计意见(OPINION1),审计意见类型(OPINION2)的最大值为3,这表明样本中公司被审计师出具的最“糟糕”审计意见为无法表示意见或拒绝表示意见;约有28.77%的民营上市公司受到过证券分析师的关注,证券分析师关注的最高频数为27(e3.3322-1)人;研究样本中,约有18.9%的公司是由“十大”会计师事务所审计的;民营上市公司规模之间差异较小(SIZE均值为21.0968,标准差为0.9137),负债率平均约为47%,约10%的公司处于亏损状态,有超过75%的公司处于成长状态,公司流动比率、应收账款和存货占比均值分别为2.0400、0.1224和0.1830,总体营运状况良好。Panel B是模型(2)中主要变量的描述性结果,其中年度股票回报率平均为15.37%,58.84%的公司年度股票回报率为负数,说明有超过半数的公司股票发生亏损。

表2 描述性统计结果

表3 审计意见模型中主要变量T/Z的检验结果

表3列示了按照AFDUM分组的审计意见模型中主要变量T/Z的检验结果。由表3可知,证券分析师关注的民营上市公司被出具的审计意见更为“清洁”,即审计监督质量较低,这与假设1一致;此外,这些公司更倾向于聘请“十大”会计师事务所进行审计。

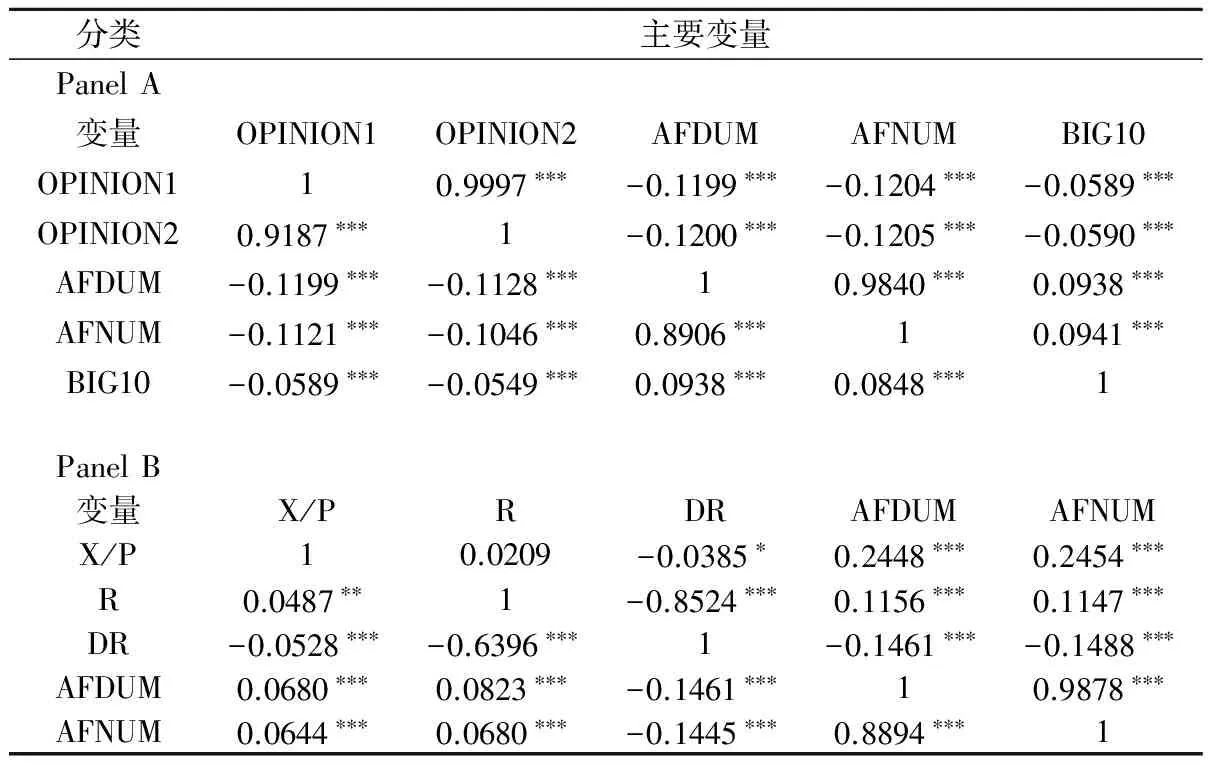

(二) 主要变量的相关性分析

表4 主要变量的相关性分析

表4的Panel A列示了审计意见模型中主要变量间的相关系数。其中,Pearson和Spearman相关系数均显示审计意见OPINION1、OPINION2与分析师是否关注AFDUM、分析师关注度AFNUM均在1%水平上显著负相关,初步支持了研究假设1;审计师类型BIG10与分析师关注变量均在1%水平上显著正相关,与表3中的T/Z检验结果一致。表4的Panel B报告了会计盈余稳健性模型中主要变量间的相关系数,其中Pearson和Spearman相关系数均显示会计盈余X/P、股票回报率R与分析师关注变量均在1%水平上显著正相关,而虚拟变量DR与分析师关注变量均在1%水平上显著为负,表明证券分析师更倾向于关注会计盈余和股票回报率较高的公司。

五、实证研究结果与分析

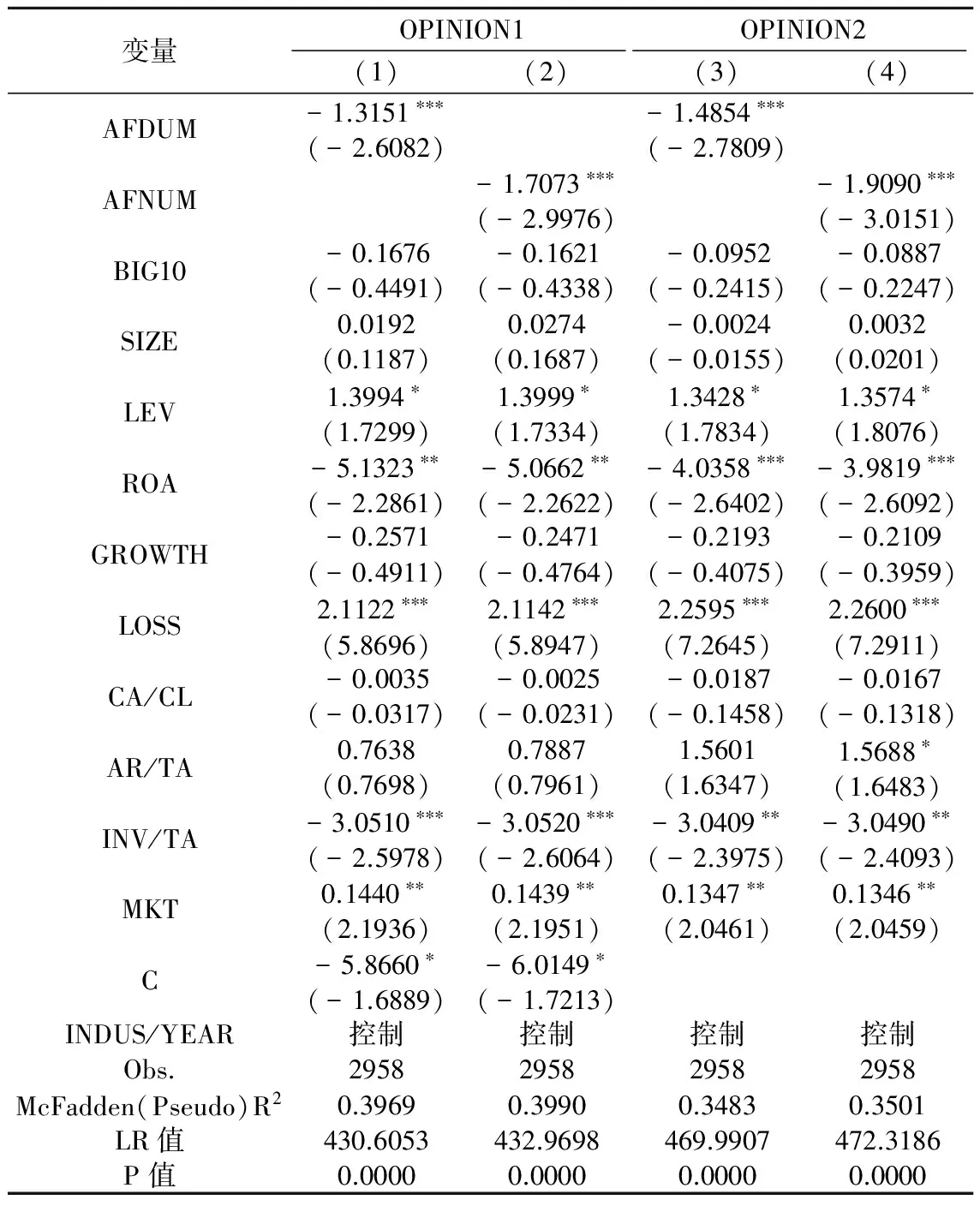

(一) 证券分析师关注与审计监督质量——基于审计意见的检验

下页表5列示了证券分析师关注与审计监督质量的多元回归结果,其中第(1)、(2)列报告了用OPINION1衡量审计监督质量时的Logistic回归结果,第(3)、(4)列报告了用细分的审计意见类型OPINION2衡量审计监督质量的OrderedLogistic回归结果,回归结果均在1%水平上显著为负,支持了假设1,表明被证券分析师关注越多的公司,审计师越是显著地倾向于出具较“轻微”的审计意见,即证券分析师关注显著降低了公司的审计监督质量。此外,在控制变量方面,OPINION1、OPINION2与LEV均在10%水平上显著正相关,说明公司负债率越高,财务风险越大,越可能被出具非标准审计意见。OPINION1与ROA在5%水平上显著负相关,OPINION2与ROA在1%水平上显著负相关,说明公司经营业绩越好,越可能被出具标准无保留的审计意见。OPINION1、OPINION2与LOSS在1%水平上显著正相关,说明亏损的民营上市公司往往意味着较大的审计风险,越可能被出具非标准的审计意见。OPINION1、OPINION2与MKT在5%水平上显著正相关,说明公司所处地区的市场化程度越高,被出具非标准审计意见的概率越大。

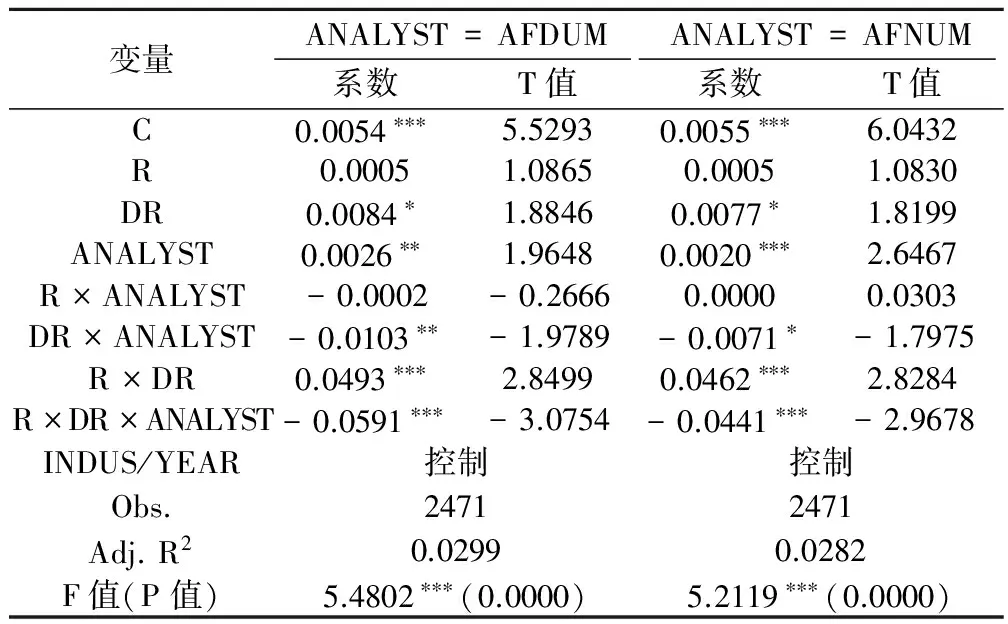

(二) 证券分析师关注与审计监督质量——基于会计盈余稳健性的检验

下页表6报告了从会计盈余稳健性角度对证券分析师关注与审计监督质量关系的检验。结果显示,采用分析师关注虚拟变量AFDUM和分析师关注度AFNUM时,交乘项R×DR在1%水平上显著为正,体现了会计稳健性。而交乘项R×DR×AFDUM和R×DR×AFNUM系数均在1%水平上显著为负,表明证券分析师关注的民营上市公司所报告的盈余稳健性程度较低,即证券分析师关注的公司的审计监督质量更低,支持了研究假设1。

(三) 内生性分析与稳健性测试

由于证券分析师关注与审计监督质量之间可能存在内生性问题,即证券分析师可能更倾向于关注审计监督质量较低的上市公司,故本文借鉴Yu的研究[8],采用剔除影响分析师关注度的因素*其中,外部融资活动EFA等于融资活动产生的现金净流量/期末总资产,经营波动性CFV等于样本期间现金净流量的标准差/期初总资产,股权集中度FIRST由第一大股东持股比例表示,独立董事比例INDR等于独立董事人数/董事会人数,董事会规模BOARD为董事会人数的自然对数,其他的变量定义见表1。(公司规模SIZE、上一期盈利能力LROA、公司成长性GROWTH、外部融资活动EFA、经营波动性CFV、股权集中度FIRST、独立董事比例INDR、董事会规模BOARD、年份YEAR和行业INDUS)后的分析师剩余关注度RES来考察证券分析师关注对审计监督质量的影响。结果显示RES系数在10%水平上显著,假设1得到了经验证据的支持。同时,为了使本文的研究结论更加稳健,本文还进行了以下稳健性测试:CSMAR数据库中关于2001年和2002年的分析师关注数据较少,删除2001年和2002年的样本观测值,将样本区间缩短至2003—2010年,重复回归分析,结论依然保持不变;采用证券分析师关注数量来度量ANALYST进行回归分析,研究结论保持不变;用国际四大会计师事务所BIG4来度量审计师类型,用净资产收益率ROE来代替资产收益率ROA,重复表5的回归,结论保持不变;构建操纵性应计利润模型对研究假设进行检验,回归结果显示,证券分析师关注与否AFDUM的系数在10%水平上显著为正,证券分析师关注度AFNUM的系数在5%水平上显著为正,结果均支持了研究假设1。上述结果表明,本文的研究结论是可靠、稳健的。

表5 证券分析师关注与审计监督

表6 证券分析师关注与审计监督质量的多元回归结果——基于会计盈余稳健性的检验

六、研究结论、启示与展望

本文以2001—2010年沪、深两市A股民营上市公司为研究样本,分别采用审计意见和会计盈余稳健性作为审计监督质量的度量指标,实证分析了证券分析师关注对审计监督质量的影响。研究发现,证券分析师关注与民营上市公司的审计监督质量负相关。证券分析师关注作为公司外部治理的重要力量,在一定程度上与审计监督之间存在替代效应。因此,本文建议,我国的资本市场应在加强审计监管、完善审计制度的同时,充分发挥证券分析师在资本市场上的外部监督作用,引导证券分析师行业规范发展,使证券分析师制度成为一种有效的补充监督机制,有效发挥外部监督作用,以促进我国资本市场规范、有效、健康的发展。

本文仅选择民营上市公司作为研究对象,相关研究结果在国有企业中是否适用,有待进一步考察。此外,还可针对以下问题展开后续研究:证券分析师关注除了对审计监督质量产生显著影响外,对审计溢价、审计师选择以及审计任期等影响如何?声誉回报机制是有效监督证券分析师行为的市场约束机制,职业声誉高的证券分析师的关注行为对审计监督质量的影响是否更强?证券分析师独立性会影响自身的利益关系,从而使得其治理效应存在异质性,那么具有不同独立性的证券分析师其关注行为对审计监督质量的影响有何差异?上述问题将是本人未来进一步研究的方向。

[1]Jensen M C, Meckling W H.Theory of the firm: managerial behavior, agency costs and ownership structure[J].Journal of Financial Economics,1976,3(4):305-360.

[2]Bowen R M, Chen X, Cheng Q.Analyst coverage and the cost of raising equity capital: evidence from underpricing of seasoned equity offerings[J].Contemporary Accounting Research,2008,25(3):657-700.

[3]张纯,吕伟.信息环境、融资约束与现金股利[J].金融研究,2009(7):81-94.

[4]Roulstone D T.Analyst following and market liquidity[J].Contemporary Accounting Research,2003,20(3):551-578.

[5]朱红军,何贤杰,陶林.中国的证券分析师能够提高资本市场的效率吗——基于股价同步性和股价信息含量的经验证据[J].金融研究,2007(2):110-121.

[6]Lang M H, Lins K V, Miller D P.ADRs, analysts, and accuracy: dose cross listing in the united states improve a firm’s information environment and increase market value[J].Journal of Accounting Research,2003,41(2):317-345.

[7]Dyck A, Morse A, Zingales L.Who blows the whistle on corporate fraud?[J].The journal of finance,2010,65(6):2213-2253.

[8]Yu F.Analyst coverage and earnings management[J].Journal of Financial Economics,2008,88(2):245-271.

[9]Watts R, Zimmerman J L.Agency problems, auditing and the theory of the firm: some evidence[J].Journal of Law and Economics,1983,26(3):613-633.

[10]Hong H, Lim T, Stein J C.Bad news travels slowly: size, analyst coverage, and the profitability of momentum strategies[J].Journal of Finance,2000,55(1):265-295.

[11]Arya A, Mittendorf B.The interaction among disclosure, competition between firms, and analyst following[J].Journal of Accounting and Economics,2007,43(2-3):321-339.

[12]Lang M H, Lins K V, Miller D P.Concentrated control, analyst following and valuation: do analysts matter most when investors are protected least?[J].Journal of Accounting Research,2004,42(3):589-623.

[13]Chang X, Dasgupta S, Hilary R.Analyst coverage and financing decisions[J].The Journal of Finance,2006,61(6):3009-3048.

[14]徐欣,唐清泉.财务分析师跟踪与企业R&D活动——来自中国证券市场的研究[J].金融研究,2010(12):173-189.

[15]潘越,戴亦一,林超群.信息不透明、分析师关注与个股暴跌风险[J].金融研究,2011(9):138-151.

[16]周泽将,杜兴强.新闻发言人、财务分析师跟踪与信息透明度[J].商业经济与管理,2012(11):82-90.

[17]于忠泊,叶琼燕,田高良.外部监督与盈余管理——针对媒体关注、机构投资者与分析师的考察[J].山西财经大学学报,2011,33(9):90-99.

[18]李晓玲,刘中燕,任宇.分析师关注对上市公司盈余管理的影响[J].江淮论坛,2012(6):63-68.

[19]江轩宇,于上尧.分析师独立性与盈余管理[J].山西财经大学学报,2012(10):116-124.

[20]Rediker K J, Seth A.Boards of directors and substitution effects of alternative governance mechanisms[J].Strategic Management Journal,1995,16(2):85-99.

[21]李维安,张耀伟.中国上市公司董事会治理评价实证研究[J].当代经济科学,2005,7(1):17-23.

[22]徐二明,张晗.上市公司董事会监督机制替代效应对绩效影响的实证研究[J].经济理论与经济管理,2006(10):62-67.

[23]肖作平,廖理.公司治理影响债务期限水平吗——来自中国上市公司的经营证据[J].管理世界,2008(11):143-156.

[24]洪正,周轶海.内部监督、监管替代与银行价值[J].金融研究,2008(7):119-132.

[25]Knyazeva D.Corporate governance, analyst following, and firm behavior[R].New York university,2007.

[26]邵少敏,吴沧澜,林伟.独立董事和董事会结构、股权结构研究:以浙江省上市公司为例[J].世界经济,2004(2):66-79.

[27]周建,刘小元,于伟.公司治理机制互动的实证研究[J].管理科学,2008,21(1):2-13.

[28]王震,彭敬芳.中国上市公司治理结构与审计意见的相关性研究[J].审计与经济研究,2007(6):16-19.

[29]孙娜,张耀中.基于公司治理与审计质量视角的会计信息思考[J].审计与经济研究,2008(3):56-60.

[30]刘斌,张健.机构持股、信息质量与应计现象[J].审计与经济研究,2012(6):67-74.

[31]余玉苗,张建平,梁红玉.媒体监督影响审计师的审计意见决策吗?——来自中国证券市场的实证证据[J].审计与经济研究,2013(1):26-36.

[32]Behn B K, Choi J H, Kang T.Audit quality and properties of analyst earnings forecasts[J].The Accounting Review,2008,83(2):327-349.

[33]DeAngelo L E.Auditor size and audit quality[J].Journal of Accounting and Economics,1981,42(3):183-199.

[34]金鑫,雷光勇.审计监督、最终控制人性质与税收激进度[J].审计研究,2011(5):98-106.

[35]张良.审计市场集中度一定能提高审计质量吗?——来自我国证券审计市场的新发现[J].南京审计学院学报,2012(4):89-95.

[36]Wang Q, Wong T.J, Xia L.State ownership, the institutional environment,and auditor choice[J].Journal of Accounting and Economics,2008,46(1):112-134.

[37]Krishnan V.Did houston clients of arthur anderson recognize publicly available had News in a timely fashion?[J].Contemporary Accounting Research,2005,22(1):93-165.

[38]刘峰,周福源.国际四大意味着高审计质量吗——基于会计稳健性角度的检验[J].会计研究,2007(3):79-87.

[39]夏立军,陈信元.市场化进程、国企改革策略与公司治理结构的内生决定[J].经济研究,2007(7):82-95.

[40]樊纲,王小鲁,朱恒鹏.中国市场化指数[M].北京:经济科学出版社,2007.

——基于“关系”的视角