所得税改革、会计-税收差异与会计稳健性

车 菲

(天津财经大学 商学院,天津300222)

一、引言

会计稳健性,又称谨慎性,是会计信息质量特征之一。我国会计基本准则规定,企业对交易或事项进行会计确认、计量和报告时应当保持应有的谨慎,不应高估资产或者收益、低估负债或者费用。会计稳健性对会计实务的影响深远。Basu将会计稳健性定义为会计上确认好消息比确认坏消息需要更为严格的标准,并首次通过实证方法对会计稳健性进行了检验[1]。之后,关于会计稳健性的计量方法以及影响因素成为学术界关注的焦点。Watts指出,税收是影响会计稳健性重要因素,这是由于盈利公司都有通过推迟确认收入和提前确认费用以减少所得税支出现值的动机,而这种收入和费用确认的非对称性会产生会计稳健性[2]。我国企业所得税法与企业会计准则的制定采取的是适度分离的模式,因而企业在执行会计准则的同时,需要按照企业所得税法的规定对会计利润进行调整后计算出应税所得,由此产生了会计利润与应税所得的差异(以下简称会计-税收差异)。会计-税收差异产生的主要原因有三个:会计准则与企业所得税法在制度上的差异,应计项目的盈余管理以及企业税收规避行为。Mills,Manzon和Plesko,Phillips、Pincus和Rego,叶康涛等都通过实证方法对此进行了验证[3][4][5][6]。我国于2007年对企业所得税进行了改革,统一了境内内资和外资企业所得税法,颁布了《中华人民共和国企业所得税法》,并于2008年1月1日正式实施。企业所得税法的实施一方面会产生新的会计-税收差异,另一方面会增强企业进行盈余管理和税收规避的动机。那么,所得税改革是否会引起会计-税收差异的显著变化?会计-税收差异是否会对会计稳健性产生影响?所得税改革对会计-税收差异的影响是否又会改变会计-税收差异对会计稳健性的影响程度?本文将通过对我国上市公司的实证研究来检验这些问题的现实性。

二、文献综述与研究假设

(一)文献综述

Basu提出了检验会计稳健性的模型,并通过实证检验证明了会计盈余对坏消息的确认比好消息更加及时。随后,大量的实证研究文献证实了会计稳健性的存在,并对会计稳健性的影响因素进行了研究[1]。Watts根据大量会计稳健性的研究证据指出,会计稳健性产生的原因主要归结于四个方面:契约、诉讼、管制和税收[2]。在我国,李增泉和卢文彬、曲晓辉和邱月华、毛新述和戴德明等对我国上市公司的研究也证实了我国上市公司存在会计稳健性[7][8][9]。

国内外关于税收对会计稳健性影响的研究相对较少,主要集中在以下两个方面:

第一,考察会计与税收的联系程度,即会计-税收差异对会计稳健性的影响。Revsine等在《财务报告与分析》一书中的分析,认为税前收益与应税所得的比例关系对会计稳健性产生影响,当两者的比值在1附近并且小于1时,盈余相对稳健;当两者的比值上升时,盈余稳健性下降[10](P537-612)。但是,他们并未通过实证检验来证明其结论。随后,Heltzer实证检验了会计-税收差异对稳健性的影响。他将会计-税收差异划分为正会计-税收差异和负会计-税收差异,分别分析了正、负会计-税收差异对会计稳健性的影响,实证研究表明样本公司中具有正会计-税收差异的公司的稳健性与其他公司相同,而具有负会计-税收差异公司的稳健性大于其他公司[11]。这一结论与Revsine等的分析结果不符。Qiang建立了当期所得税费用与所得税费用的时间序列模型,并将模型中解释变量的参数作为会计和税收联系程度的替代变量,通过实证检验证明了会计和税收的联系程度与会计稳健性存在正相关关系[12]。

第二,税收负担对会计稳健性的影响。Shackelford和Shevlin认为,盈利企业都存在进行税务筹划,以降低税收负担的动机。因此,税收负担越重,会计稳健性越强[13]。Boyoung和Kooyul对韩国公司的研究发现,税收负担与非条件稳健性存在正相关关系;会计和税收的遵从程度越高,税收负担与非条件稳健性的正相关关系越强[14]。黄文对我国上市公司会计稳健性的税收动机进行了实证研究,以税收负担作为替代变量研究了税收对上市公司会计稳健性的影响。其研究结果表明,我国上市公司会计稳健性受到税收负担的影响,但税收负担与会计稳健性负相关。这一结论,与国外的研究结论相反[15]。

(二)研究假设

所得税改革迫使大多数企业面临税率的较大变动,税率的变化将直接影响企业的所得税支出。赵景文等的研究表明,税率降低的企业具有较强的税收规避动机,会采取相应的税务筹划措施来减少应税所得,降低所得税支出,实现应税所得由高税率年度向低税率年度的转移;而税率上升的企业由于存在5年的过渡期,进行税收规避行为的收益较低,因而税率上升企业的税收规避动机不明显[16]。企业进行盈余管理和税收规避的行为,对应税所得和会计收益的影响可能出现三种情况:一是影响企业的应税所得但不影响会计收益;二是影响企业的会计收益但不影响应税所得;三是同时影响企业的应税所得和会计收益。税收规避行为会出现以上第一种和第三种情况,而盈余管理行为则可能导致以上三种情况的出现。前两种情况构成企业的会计-税收差异,第三种情况并不影响企业的会计-税收差异。而会计准则和税收法规的适度分离则必然导致会计-税收差异的出现。戴德明和姚淑瑜通过实证研究发现,会计收益与应税所得之间的差异60%以上可以由会计制度和税收法规之间差异来解释,因此,他们认为制度因素是造成会计-税收差异的主要原因[17]。综上所述,所得税改革使得影响会计-税收差异的三个主要因素同时起作用,这将会导致会计-税收差异在所得税改革前后发生显著变化。因此,本文提出以下假设:

假设1:所得税改革前后,会计-税收差异存在显著差异。

本文将会计-税收差异分为正会计-税收差异和负会计-税收差异两个组进行实证研究,由此引申出两个子假设:

假设1a:所得税改革前后,正会计-税收差异存在显著差异。

假设1b:所得税改革前后,负会计-税收差异存在显著差异。

Shackelford和Shevlin在研究会计和税收关系文献的基础上,总结了会计和税收的两种联系:(1)由于会计和税收的遵从,税收最小化策略往往会导致企业降低账面收益;(2)企业为了避免过大的会计-税收差异,在降低应税所得的同时,会选择降低账面收益。基于这些联系,税收导致会计稳健性的产生。他们预测,会计和税收的关系越紧密,会计稳健性越强[13]。因此,本文提出以下假设:

假设2:会计-税收差异与会计稳健性负相关。即会计-税收差异越小,会计稳健性越强。

为验证假设2,本文在进行实证研究时,需要分别对正、负会计-税收进行验证。因此,引申出两个子假设:假设2a:正会计-税收差异与会计稳健性负相关①。即正会计-税收差异越大,会计稳健性越弱。假设2b:负会计-税收差异与会计稳健性正相关②。即负会计-税收差异越大,会计稳健性越强。

所得税改革引起的税率变化,增强了企业进行盈余管理和税收规避的动机。王跃堂等、赵景文等和盖地等都通过实证研究证实了,在所得税改革前,税率降低的上市公司进行了显著的向下盈余管理,从而将利润由高税率年度递延至较低税率年度[16][18][19]。而税率上升的上市公司因税率各年上升幅度不大,因此,并未表现出明显的税收规避行为。因所得税改革引起的企业盈余管理行为及税收规避行为都可能会引起企业会计-税收差异的变化。Wilson通过研究发现那些积极从事税收规避活动的公司,其事前会计-税收差异更大[20]。Lisowsky研究发现税收规避行为与会计-税收差异存在正相关关系[21]。Blaylock,Shevlin和Wilson对大额正会计-税收差异与税收规避行为进行了实证研究,发现大额正会计-税收差异更可能是企业税收规避行为的结果[22]。根据上述分析,本文推测,在所得税改革之前,企业从事税收规避活动的动机更强。因此,所得税改革后企业的会计-税收差异将会小于所得税改革之前,而会计-税收差异越小,会计稳健性越强。由此可见,所得税改革增强了会计-税收差异对会计稳健性的影响。需要说明的是,虽然我国部分学者证实了只有税率降低企业进行了税收规避,但并不能排除税率上升及税率不变的盈利企业也存在税收规避行为的可能性。因此,本文提出以下假设:

假设3:所得税改革会加强会计-税收差异对会计稳健性的影响。

为了证明假设3,本文需要对正、负会计-税收差异分别进行实证检验,故提出以下两个子假设:

假设3a:所得税改革后正会计-税收差异与会计稳健性的负相关关系要强于所得税改革之前。

假设3b:所得税改革后负会计-税收差异与会计稳健性的正相关关系要强于所得税改革之前。

三、研究模型与样本选择

(一)会计-税收差异的推算

由于纳税申报表不对外公开披露,所以本文只能以财务报告数据为基础推导应税所得。国外已有的研究表明,税法的复杂性、纳税申报表的保密性、税率的多样性以及母子公司的合并纳税,使得研究人员很难准确测定会计-税收差异,会计-税收差异指标测度中存在的大量计量误差也削弱了研究结论的有效性。尽管利用财务报告数据推算应税所得存在种种困难和弊端,但是在大部分情况下,仍可以获得客观和准确的估算数[23]。

会计-税收差异的具体推算过程如下:

应纳所得税=所得税费用+递延所得税资产当期发生额-递延所得税负债当期发生额

应税所得=应纳所得税/适用的所得税税率

会计-税收差异=利润总额-应税所得

其中,利润总额为合并会计报表的合并利润总额,所得税费用为合并会计报表的合并所得税费用。在估计应税所得时,本文选择母公司适用的所得税税率对其进行估计。当利润总额大于应税所得时,为正会计-税收差异;当利润总额小于应税所得时,为负会计-税收差异。

(二)研究模型

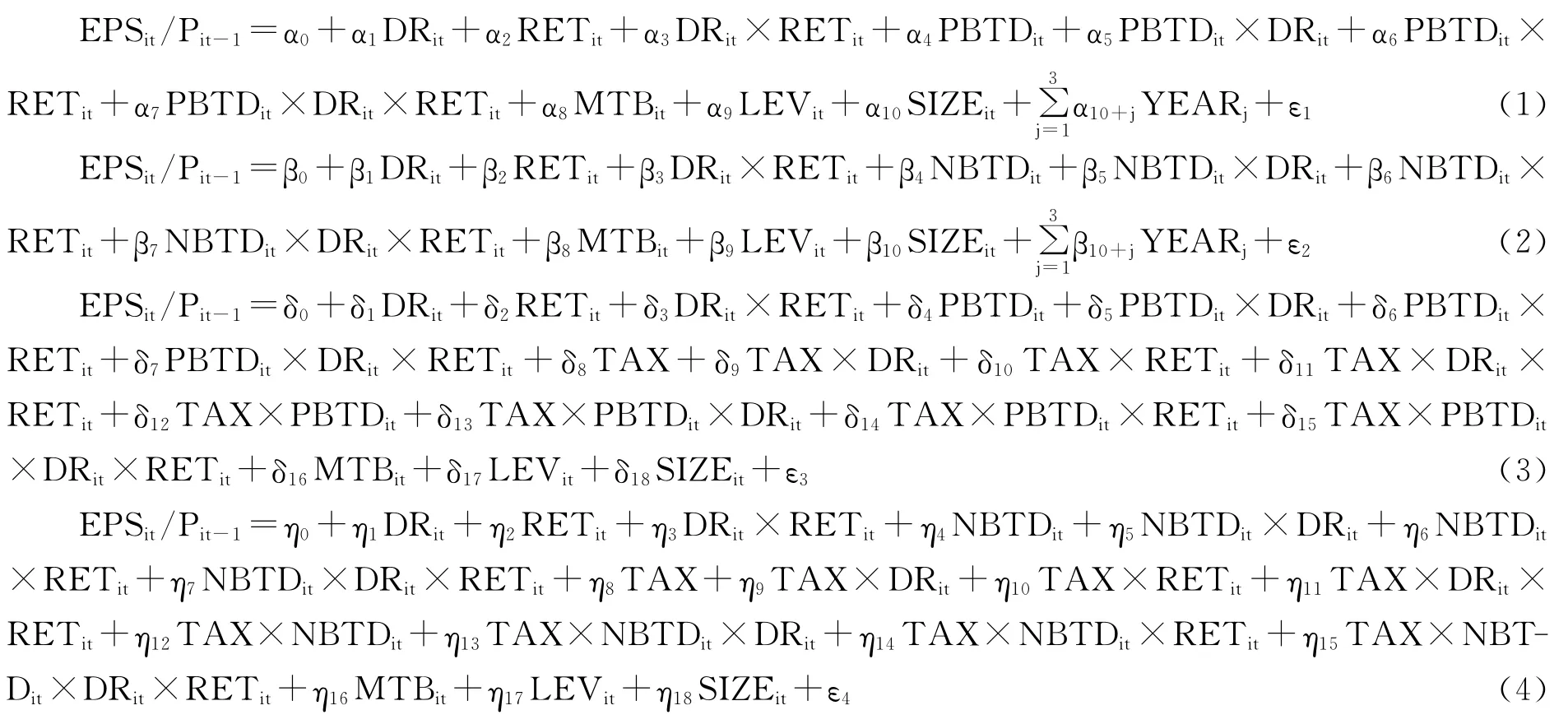

Basu的盈余/报酬反向回归模型是会计稳健性研究中应用比较广泛的模型,不但可以用来检验上市公司是否存在会计稳健性,还可以通过增加目标解释变量来检验该变量对会计稳健性的影响。因此,本文采用该模型来测量会计稳健性。模型构建如下:

其中:EPSit/Pit-1表示公司i披露的第t年每股收益除以第t年期初每股股价。

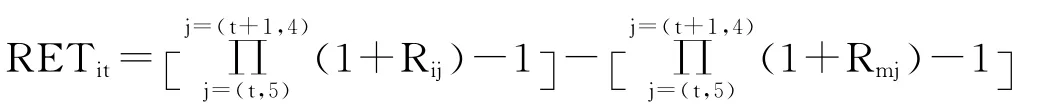

RETit表示公司i从t年5月到t+1年4月经各个市场年度报酬率调整后的股票累计年度报酬率,具体计算公式如下:

其中:Rij为i公司第j个月考虑红利现金再投资的月个股报酬率,Rmj市场月回报率;

DR为虚拟变量,若RET小于零,取值为1,否则取值为0。

会计-税收差异(BTD)用利润总额除以应税所得表示。PBTD表示正会计-税收差异,NBTD表示负会计-税收差异,也用利润总额除以应税所得表示。PBTD≥1,NBTD<1;

TAX为虚拟变量,所得税改革前的年度取值为0,否则取值为1;

考虑到存在其他影响被解释变量的因素,本文加入了MTB,LEV,SIZE和YEAR控制变量。MTB为净资产的市值与账面值之比;LEV为公司年度资产负债率;SIZE为公司规模,用年末资产的自然对数度量;YEAR为年度哑变量,用于控制年度的影响。

在模型1中,α3测量了会计盈余确认坏消息相对确认好消息的增量及时性。因此,通过检验稳健性系数α3是否显著大于零来判断上市公司盈余是否稳健。当α3显著为正时,会计盈余存在稳健性;若α3为零或者显著为负时,会计盈余则不存在稳健性或表现出激进性。α7反映了正会计-税收差异对会计稳健性的影响。根据本文的假设,α7应该显著为负。在模型2,3,4中,β3、δ3以及η3的解释与α3相同;β7反映了负会计-税收差异对会计稳健性的影响,根据本文的假设,β7应该显著为正。δ15和η15反映了所得税改革前后会计-税收差异对会计稳健性影响程度的变化,根据本文的假设,δ15和η15均应该显著大于0。

(三)样本选择

本文以2007~2010年沪深两市A股全部上市公司作为初选样本,对各年样本数据同时执行以下筛选程序:(1)剔除金融、保险类上市公司;(2)考虑板块差异对会计稳健性的影响,本文剔除中小板上市公司和创业板上市公司;(3)剔除数据不全、IPO、ST等特殊处理的上市公司;(4)基于计算各年应税所得的需要,删除递延所得税资产、递延所得税负债4年数据不连续的上市公司;(5)删除应税所得为负的样本。

最终得到2007年721家上市公司,2008年659家上市公司,2009年665家上市公司,2010年707家上市公司,共2 752个观测值。考虑到极端值可能对研究结果产生影响,本文对重要变量值进行了Winsorize处理。本文所得税税率数据来自于RESSET数据库,其他数据经CCER数据库和CSMAR数据库对比后得到。

四、实证分析

(一)描述性统计与比较检验

表1为样本数据描述性统计与比较检验。其中Panel A为会计-税收差异(BTD)全样本各年度描述性统计。结果显示,会计-税收差异(BTD)均值在所得税改前一年达到最大值,在执行企业所得税法的当年显著下降,之后逐步上升。会计-税收差异(BTD)中位数在所得税改革前达到最大值,所得税改革之后中位数保持不变。为了进一步考察会计-税收差异在所得税改革前后的变化程度,本文进行了独立样本均值T检验和中位数Z检验。Panel B的检验结果显示,正会计-税收差异(PBTD)在所得税改革后有所下降,但并不显著(T值为0.56,Z值为0.104),而负会计-税收差异(NBTD)在所得税改革后显著下降(T值为1.89,Z值为1.922)。由此可见,会计-税收差异(BTD)下降的主要原因是由于负会计-税收差异(NBTD)显著下降造成的。总之,对会计-税收差异的描述性统计与比较检验证实了所得税改革对会计-税收差异(BTD)产生了显著的影响。因此,假设1及假设1b得到验证。

(二)模型回归分析

表2中的模型1、2是对假设2及其子假设的检验,即验证会计-税收差异对会计稳健性的影响。模型1中的结果显示,PBTD×DR×RET的系数α7为-0.116,且在10%的显著性水平下显著,表示利润总额与应税所得的比值越接近1,会计稳健性越强。也就是,正会计-税收差异越大,会计稳健性越弱。本文的假设2a得到验证。模型2的结果显示,NBTD×DR×RET的系数β7为-0.149,且在1%的显著性水平下显著,表示利润总额与应税所得的比值越接近1,会计稳健性反而越弱。也就是,负会计-税收差异越大,会计稳健性越弱。这与本文的假设2b的结论相反。负会计-税收差异是利润总额小于应税所得的结果,其中还包括利润总额小于零以及利润总额较低的上市公司,这样的上市公司在会计盈余的确认上会表现出一定的激进性,因而得出了与假设2b相反的结论。剔除这类上市公司后的回归结果显示,负会计-税收差异越大,会计稳健性越强③。因此,会计-税收差异与会计稳健性负相关。假设2得到验证。

表1 样本数据描述性统计与比较检验

表2模型回归结果汇总表

表2中的模型3、4是对假设3及其子假设的检验。模型3中的结果显示,TAX×PBTD×DR×RET的系数δ15为0.106,且在1%的显著性水平下显著。δ15反映了所得税改革前后正会计-税收差异对会计稳健性影响程度的变化。δ15>0,说明所得税改革后正会计-税收差异对会计稳健性的影响要强于所得税改革前,即所得税改革后正会计-税收差异与会计稳健性负相关关系要强于所得税改革之前。这主要是由于所得税改革后正会计-税收差异小于所得税改革之前造成的。因此,本文的假设3a得到验证。模型4的结果显示,TAX×NBTD×DR×RET的系数η15为-0.6,且在1%的显著性水平下显著。η15反映了所得税改革前后负会计-税收差异对会计稳健性影响程度的变化。η15<0,说明所得税改革前负会计-税收差异与会计稳健性的负相关关系弱于改革后,换句话说,所得税改革减弱了负会计-税收差异与会计稳健性负相关关系,这与假设3b的结论并不相悖。剔除亏损上市公司和利润较低上市公司后的回归结果显示,所得税改革后负会计-税收差异对会计稳健性的影响要强于所得税改革前,即所得税改革后负会计-税收差异与会计稳健性正相关关系要强于所得税改革之前④。假设3b得到验证。综上所述,所得税改革会加强会计-税收差异对会计稳健性的影响。假设3得到验证。

五、研究结论

稳健性对会计实务的影响至少有500年以上的历史[1]。国内外研究人员对会计稳健性的影响因素也进行了大量的研究,证实了税收是影响会计稳健性的重要因素。本文在此基础上,以我国2008年所得税改革为背景,通过实证研究考察了所得税改革对会计-税收差异的影响、会计-税收差异对会计稳健性的影响以及所得税改革前后会计-税收差异对会计稳健性影响程度的变化。研究结果显示,正会计-税收差异与会计稳健性负相关,即正会计-税收差异越大,会计稳健性越弱;虽然亏损上市公司以及利润较低上市公司对负会计-税收差异与会计稳健性正相关关系产生了实质性的影响,但将该样本剔除之后,并未影响本文的结论,即负会计-税收差异与会计稳健性正相关,负会计-税收差异越大,会计稳健性越强。所得税改革后会计-税收差异对会计稳健性的影响强于所得税改革前,这在一定程度上说明了所得税改革影响了会计稳健性,而所得税改革的制度因素对会计稳健性的影响是通过会计-税收差异实现的。本文的研究丰富了会计稳健性的研究文献,对我国会计准则与税收制度的协调有一定的参考意义。

注释:

①正会计-税收差异为正数,因此正会计-税收差异越大说明会计-税收差异越大。

②负会计-税收差异为负数,因此负会计-税收差异越大说明会计-税收差异越小。

③由于亏损上市公司和利润较低上市公司对假设2b的影响,本文又对利润总额大于其中位数以上的上市公司进行回归后,得出β7为0.188,在10%的显著性水平下显著,证明了假设2b。限于篇幅未报告完整回归结果。

④由于亏损上市公司和利润较低上市公司对假设3b的影响,本文又对利润总额大于其中位数以上的上市公司进行回归后,得出η15为0.121,且在5%的显著性水平下显著,证明了假设3b。限于篇幅未报告完整的回归结果。

[1]Basu,S.The Conservatism Principle and the Asymmetric Timeliness of Earnings[J].Journal of Accounting and Economics,1997,24(1):3—37.

[2]Watts,R.Conservatism in Accounting PartⅠ:Explanations and Implications[J].Accounting Horizons,2003,17(3):207—221.

[3]Mills,L.F.Book-Tax Differences and Internal Revenue Service Adjustments[J].Journal of Accounting Research,1998,36(2):343—356.

[4]Manzon,G.B.,Plesko,G.A.The Relation between Financial and Tax Reporting Measures of Income[J].Tax Law Review,2002,55(2):175—214.

[5]Phillips,J.,Pincus,M.,Rego,S.Earnings Management:New Evidence Based on Deferred Tax Expense[J].The Accounting Review,2003,78(2):491—521.

[6]叶康涛.盈余管理与所得税支付:基于会计利润与应税所得之间差异的研究[J].中国会计评论,2006,(12):205—223.

[7]李增泉,卢文彬.会计盈余的稳健性:发现与启示[J].会计研究,2003,(2):19—27.

[8]曲晓辉,邱月华.强制性制度变迁与盈余稳健——来自深沪证券市场的经验证据[J].会计研究,2007,(7):20—28.

[9]毛新述,戴德明.会计制度改革、盈余稳健性与盈余管理[J].会计研究,2009,(12):38—46.

[10]Revsine,L.D.,Collins,W.Johnson.Financial Reporting and Analysis Third Edition[M].Upper Saddle River,NJ:Prentice Hall,2005.

[11]Wendy Heltzer.Conservatism and Book-Tax Difference[J].Journal of Accounting,Auditing and Finance,2009,24(3):469—504.

[12]Qiang,X.R.The Effects of Contracting,Litigation,Regulation,and Tax Costs on Conditional and Unconditional Conservatism:Cross Sectional Evidence at the Firm Level[J].The Accounting Review,2007,82(3):759—796.

[13]Shackelford,D.A.,T.Shevlin.Empirical Tax Research in Accounting[J].Journal of Accounting and Economics,2001,(31):321—387.

[14]Kim Boyoung,Jung Kooyul.The Influence of Tax Costs on Accounting Conservatism[Z].Working Paper,2007.

[15]黄文.会计稳健性、税收动机与企业性质[J].财会月刊,2011,(9):3—6.

[16]赵景文,许育瑜.两税合并、税收筹划与盈余管理方式选择[J].财经研究,2012,(1):135—144.

[17]戴德明,姚淑瑜.会计-税收差异及其制度因素分析——来自中国上市公司的经验证据[J].财经研究,2006,(5):48—59.

[18]王跃堂,王亮亮,贡彩萍.所得税改革、盈余管理及其经济后果[J].经济研究,2009,(3):86—98.

[19]盖地,胡国强.税收规避与财务报告成本的权衡研究[J].会计研究,2012,(3):20—25.

[20]Wilson,R.An Examination of Corporate Tax Shelter Participations[J].The Accounting Review,2009,84(3):969-999.

[21]Lisowsky,P.Seeking Shelter:Empirically Modeling Tax Shelters Using Financial Statement Information[J].The Accounting Review,2010,85(5):1693—1720.

[22]Blaylock,B.,Shevlin,T.,Wilson,R.J.Tax Avoidance,Large Positive Temporary Book-Tax Differences and Earnings Persistence[J].The Accounting Review 2012,87(1):91—120.

[23]Hanlon,M.What Can We Infer About A Firm′s Taxable Income From Its Financial Statements?[J].National Tax Journal,2003,56(2):831—864.