管制放松背景下的利率变动与公司资本结构动态调整*

——基于制造业的经验分析

陈文浩,刘春江,陈晓懿

(1.上海财经大学 会计与财务研究院,上海200433;2.上海财经大学 会计学院,上海200433)

一、引 言

自Modigliani和Miller(1958)提出MM定理以来,企业资本结构问题一直是公司财务领域的核心课题之一。资本结构理论的发展已历经传统理论、现代理论、新资本结构理论以及后资本结构理论等阶段。从研究方法看,资本结构的研究已从简单的静态模型和静态分析向动态模型和动态分析逐步发展,而且经济环境和制度对公司资本结构的影响也逐渐受到重视。

基准利率作为资金的价格反映资本回报水平,是宏观经济调控的主要工具之一,也是经济政策向企业传导的主要桥梁之一。基准利率变动影响企业的偿债现金流、长期投资收益以及整体经营绩效。鉴于目前中国金融市场上利率管制逐步放松、缺乏利率避险工具的实际状况,廓清宏观利率变化对公司资本结构选择的影响机制,实证检验基准利率变动是否影响、如何影响企业动态资本结构调整颇具现实意义。

目前国内积累了一些动态资本结构研究文献(童勇,2004;丁培嵘等,2005;Yanmin等,2009),但考察利率与资本结构相关性的研究较少(张太原等,2007)。我们选择一年期和五年期以上贷款基准利率作为研究的主变量,运用固定效应线性回归方法尝试研究了利率变动与资本结构动态调整之间的关系。结果显示,利率变动对企业资本结构决策具有显著正向影响,而且这一关系受企业性质影响。利率变动对负债不足公司的资本结构具有正向影响,而对过度负债公司则具有负向影响。此外,我们还发现利率对资本结构偏离具有负向影响,且这一关系不受企业性质影响。

本文的探索主要体现在:(1)通过放松MM定理的前提假设,我们分析了利率变化对公司资本结构选择的影响机制,对MM理论在中国现实情况下的运用做了有益的探索;(2)基于中国利率管制的特殊制度背景,我们将利率变量纳入研究范围,发现利率变动对企业资本结构动态调整具有重要影响。

二、文献回顾和理论分析

Jalivand和Harris(1984)最早从动态角度研究企业资本结构,但限于动态模型构建和估计上的困难,这一领域的研究较为有限。直到近年来计量经济学在动态面板数据处理方面有较大发展,资本结构动态调整研究再次进入学者们的视野。学者们利用不同国家的样本,从企业特征、行业特征和宏观环境等角度对资本结构动态调整进行研究,并取得了丰硕的成果。

公司资本结构决策首先受企业特征的影响,包括现金流、股票价格、负债率水平、是否现金分红、公司规模等(Lemmon等,2008;Faulkender等,2010),以及公司收益波动性、有形资本比率、成长性、公司盈利性、非债务税盾等(Banerjee等,2004)。国内学者的研究发现,中国公司年度间的资本结构调整速度偏慢(屈耀辉,2006),但如果实际资本结构和目标资本结构相差甚远,调整速度就会加快(Yanmin等,2009)。其次受行业特征的影响。Antoniou等(2002)研究发现,企业向目标资本结构的调整速度主要取决于企业属于制造业还是服务业。国内学者研究发现,产品市场竞争对资本结构偏离目标的程度具有显著影响(姜付秀等,2008),中国公司存在较显著的向行业均值调整的趋势,表现出一种相对理性的羊群行为(连玉君,2005;丁培嵘等,2005)。最后受宏观经济环境和制度背景的影响,包括经济周期(Levy等,2007)、宏观经济状况(苏冬蔚等,2009)、资本市场发展状况(Lööf,2004)和制度特征(李国重,2006)等。

在宏观经济因素中选择利率作为研究主变量的文献尚不多见,而且已有研究也以静态分析为主。国外研究发现,在风险中性的框架内,企业的负债率随着无风险利率的上升而上升,而且倾向于长期负债融资(Kim等,1993;Ne-jadmalayeri,2002);进一步研究发现,利率期限结构的形状是资本结构决策的重要考量因素,特别是当利率期限结构形状较陡时,公司倾向于发行短期债券(Graham等,2001)。国内学者张太原等(2007)研究发现,短期利率与资本结构正相关,长期利率与资本结构负相关。鉴于作为政府宏观调控的重要工具之一,利率影响微观公司资本结构的理论研究较薄弱,我们尝试通过放松MM定理的前提假设,廓清利率影响资本结构的方式及路径。

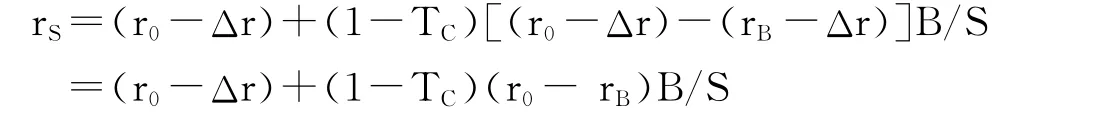

1958年,Modigliani和Miller证明了资本结构无关性定理,1963年他们又引入公司所得税对无关性定理进行了一定程度的修正,提出两个命题:(1)MM命题Ⅰ:在不考虑个人税收的情况下,公司每1元永久债务可减少TC(公司边际税率)元的税收支出,并使公司价值等量增加,即VL=VU+TCB。其中,VL为杠杆企业价值,VU为完全权益企业价值,B为负债规模,TCB为税盾。(2)MM命题Ⅱ:权益风险随财务杠杆的增大而增大,权益资本成本与财务杠杆正相关,即rS=r0+(1-TC)(r0-rB)B/S。其中,S为权益价值,B/S为财务杠杆,rS为权益资本成本,r0为完全权益企业税后现金流折现率,rB为债务利率,且r0>rB。

我们认为,MM命题Ⅰ暗含税盾现金流具有与债务利息风险相同的假设,即TCB=TCrBB/rB。实际情况是,税盾现金流往往具有更大的风险,需要使用更高的折现率予以折现。在中国利率管制的制度背景下,利率水平往往被人为地压低而不能真实反映资金市场的供求状况。从这个角度讲,税盾现金流的折现率(r1)应高于债务利率,即r1>rB,税盾表达式应为TCrBB/r1。由此可见,负债利率高低直接影响税盾大小,进而影响杠杆企业的价值,以及与财务困境成本(CFE)权衡之后的最优资本结构。简言之,利率作为重要的影响资本结构的变量被MM命题Ⅰ简化掉了。

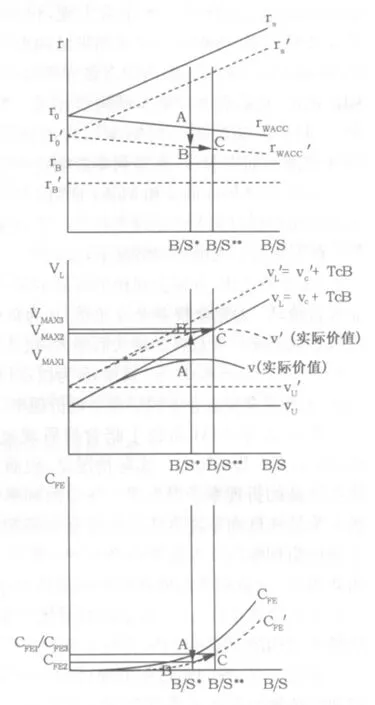

更进一步,我们通过图形探讨利率影响资本结构的可能路径。假设企业当前负债率为最优负债率B/S*(参见图1),央行调低贷款基准利率rB,调低幅度为Δr。由于利率是投资者折现股票未来收益、评估股票价值的依据,整个社会的折现率,包括完全权益企业的资本成本r0也因此而降低,根据MM命题Ⅱ可得:

上式表明杠杆企业的权益资本成本rS的斜率不变,图形向下平移Δr个单位,与此同时,rWACC也向下平移Δr个单位(见图1上图),企业价值(VL)随之提高(见图1中图)。

在杠杆水平和负债规模保持不变的情况下,若rB下调Δr个单位,则每年的刚性偿债现金流减少(r0-Δr)B,杠杆企业的财务困境成本(CFE)曲线因此而向下移动(见图1下图)。假设财务困境成本减少了ΔC1FE(ΔC1FE=CFE1-CFE2),则企业经理的理性选择是适当提高负债杠杆,获得增量的税收优惠TCΔB,并引致增量的财务困境成本ΔC2FE(ΔC2FE=CFE3-CFE2),只要满足条件:TCΔB- ΔC2FE+ΔC1FE>0,企业通过外推负债杠杆仍能获得一定的税收利益,企业价值随之增加。

图1中A点到B点的箭头表示利率调整引致的即时变化,包括rWACC下降、企业价值上升(VMAX1到VMAX2)和财务困境成本下降;B点到C点表示企业为获取最大企业价值主动外推负债杠杆,使得rWACC有所下降,企业价值上升至VMAX3,财务困境成本有所上升。资本结构调整结束之后,企业仍然保持最优资本结构B/S**

综上,我们认为,虽然 MM命题中未出现利率变量,但我们可以从MM命题推导出利率是企业资本结构决策的重要影响因素。基于此,我们选择利率作为研究主变量,采用中国上市公司数据探究利率变动与资本结构动态调整之间的关系。

图1 利率变动引致资本结构调整

三、制度背景与研究假设

2004年,央行取消商业银行贷款利率的上限限制,所有金融机构的贷款利率下浮幅度为基准利率的0.9倍,贷款利率基本过渡到上限放开、下限管制的阶段。随着改革的不断深入,市场机制的作用日渐明显,利率在调节资金供求和经济结构方面的杠杆作用也日益受到重视。

宏观经济环境对企业资本结构决策具有显著影响(黄辉,2009),企业的融资决策取决于利率、贴现率结构及宏观经济景气预期(Nejadmalayeri,2002)。当宏观经济景气度上升时,企业产品销售速度加快,投资规模扩大,融资需求也随之旺盛,但同时也会导致过度投资。央行常常采取加息的方式来控制通货膨胀。经济越热,则加息幅度越大,这就使得企业资本结构的提高与利率上升幅度同步。基于以上分析,我们提出本文的第一个假设。

假设1:控制其他因素的影响,利率变动与资本结构存在正相关关系。

动态资本结构的经典文献认为,调整成本通常会使企业实际资本结构偏离目标资本结构。目前中国的存贷款利率受央行管制和调控,利率尚未完全市场化。①利率水平较高的时期,经济常常过热,投资者、银行对未来均较乐观,投资者积极入市推高股市,财富效应使得消费和产出大幅上升,银行加大、加快放款额度和速度,资本结构调整速度加快,实际资本结构相对最优资本结构偏离度较小。基于以上分析,我们提出本文的第二个假设。

假设2:控制其他因素的影响,利率水平越高,资本结构的偏离度越小。

负债水平是影响公司资本结构调整的重要因素,公司在过度负债与负债不足时趋向目标资本结构的调整速度存在显著差异(Faulkender等,2010)。负债不足的企业财务风险较小,融资能力较强,对利率变动不甚敏感,企业可以通过增加负债获取税盾收益进而提高公司价值;而过度负债的企业财务风险较大,融资能力较弱,对利率变动较敏感,更倾向于提前偿还银行贷款,减轻利息负担,降低财务风险。基于以上分析,我们提出本文的第三个假设。

假设3a:控制其他因素的影响,负债不足公司的资本结构与利率变动正相关。

假设3b:控制其他因素的影响,过度负债公司的资本结构与利率变动负相关。

由于激励、约束机制不同,国有企业和非国有企业经理的行为差异较大。国有企业可能对利率变动不甚敏感,较少关注资本结构的优化;而非国有企业经理人可能更关注资本结构优化、财务风险以及公司价值,因而对于利率的变动较为敏感。基于以上分析,我们提出本文的第四个假设和第五个假设。

假设4a:对于非国有企业,利率变动对资本结构具有显著影响。

假设4b:对于国有企业,利率变动对资本结构无显著影响。

(3)中医诊断标准:中风辨证分型标准参照1996年国家科委《中风病诊断疗效评定标准》。中风(构音障碍)诊断标准:主要包括中风病的五大临床表现的其中两项或两项以上:偏瘫、神志昏蒙、语言謇涩、偏身感觉异常、口舌歪斜,同时伴有舌强、字音不清、语言语调异常、呛咳等症状。

假设5a:对于非国有企业,利率对资本结构偏离具有显著影响。

假设5b:对于国有企业,利率对资本结构偏离无显著影响。

四、样本选择、模型构建和变量定义

(一)样本选择

2004年至今,基准利率历经两次升息周期和两次降息周期,这为考察利率变动对资本结构的影响提供了难得的研究机会。我们选取2005-2011年的制造业上市公司,按以下原则剔除部分样本:(1)剔除相关数据缺失的样本;(2)剔除*ST、ST公司;(3)剔除B股和H股公司。本文最后得到包含558家公司3 906个观测样本的平行面板数据。利率数据来自中国人民银行网站,其余数据均来源于万得金融数据库(Wind)。为了剔除异常值,本文对所有变量均在样本1%和99%分位点做了Winsorize处理。

(二)模型构建和变量定义

Flannery等(2006)的研究表明,公司的最优资本结构由公司特征、时间等因素决定,并随着公司内外部环境的变化而变化。因此,我们可以通过模型(1)衡量公司的最优资本结构。

借鉴Flannery等(2006)的研究,我们用模型(2)估计资本结构调整速度:

其中,CSi,t表示公司i在t期的实际资本结构,CSi,t-1表示公司i在t-1期的实际资本结构,δ是公司每期实际调整量占目标调整量的比例,可以间接反映资本市场摩擦程度。当δ=1时,资本结构进行完全调整,反映出资本市场无摩擦;当δ=0时,企业资本结构不调整,反映出资本市场摩擦相当大;当0<δ<1时,资本结构进行部分调整。将(1)式代入(2)式,整理后得到:

其中,δ为估计得到的样本公司每年资本结构的平均调整速度,δβ为利率、公司规模等变量在动态框架下对资本结构的影响参数。

由于中国公司存在较显著的向行业均值调整的趋势(连玉君,2005),我们采用行业上期平均资本结构作为本期企业最优资本结构的代理变量,在此基础上计算资本结构偏离(Biasit),并用模型(4)考察利率等变量对资本结构偏离的影响。

本文变量的具体定义见表1。

表1 变量定义

五、实证分析结果

(一)描述性统计

表2列示了描述性统计结果,从中可以看到,资本结构的均值为49.45%,资本结构偏离的均值为14.31%。公司规模和成长性的差异较大,样本分布较不均匀。

我们对控制变量两两之间的相关性进行了检验(结果略),仅非债务税盾和有形资产比例之间的相关系数较高,其余相关系数均在-0.2到+0.2之间,说明各自变量之间的多重共线性问题不严重。

表2 主要变量描述性统计

(二)假设检验及分析

1.全样本回归分析

全样本不同模型回归结果见表3,考虑到非观测效应往往与解释变量相关,为消除非观测效应的估计偏差,本文采用固定效应线性回归模型研究资本结构的动态调整。②

表3中第1列-第4列描述了长、短期利率变动与企业实际资本结构之间的关系。结果显示,公司规模、有形资产比例、公司成长性与企业资本结构显著正相关,公司业绩、非债务税盾与企业资本结构显著负相关,说明控制变量的选取基本合适。

第1列和第2列的回归结果显示,短期利率变动和长期利率变动均对资本结构产生显著正向影响。根据部分调整模型的结论,企业的资本结构调整并非一步到位,需要经过多期持续不断的调整才可达到最优值,并且最优值随着时间的变化而变化。滞后一期的资本结构对本期资本结构具有一定解释力,因此,我们加入滞后项进行回归(见第3列和第4列)。结果显示,模型的解释力增强,拟合度达到77.3%,但利率变动对资本结构影响的显著性有所下降,其中短期利率变动的影响变得不显著,长期利率变动的显著性水平下降为10%。同时,我们获得资本结构的平均调整速度δ为0.5467,即制造业企业需要经过近两年的时间才能调整到最优资本结构。

综上分析,利率变动对企业资本结构决策具有正向影响,利率变动与企业资本结构之间存在正相关关系,假设1获得支持。

表3的第5列和第6列考察了企业资本结构偏离的影响因素。结果显示,长期和短期利率水平与资本结构偏离呈显著的负相关关系,即利率较高时,偏离度较小。此外,F值较小,但均通过1%水平的显著性检验。由此,假设2获得支持。

表3 资本结构及偏离的全样本回归结果

2.分样本差异检验与回归分析

由以上分析可知,利率变动与企业资本结构之间存在正相关关系,但是这种关系会不会受企业负债水平和产权性质的影响?基于此,我们将样本按照负债水平和产权性质分别划分为两组,进一步考察利率变动与企业资本结构之间关系的稳定性(参见表4)。因篇幅所限,控制变量回归结果未列示(下同)。

由表4的第1列-第4列可知,利率变动对负债不足组的资本结构具有正向影响,即利率变动越大,资本结构越高;而对过度负债组的资本结构则有负向影响。因此,假设3获得支持。与此同时我们还发现,利率变动对非国有企业的资本结构具有正向影响(见第5列和第7列),而对国有企业的资本结构则无显著影响(第6列和第8列)。假设4获得支持。

由全样本分析可知,利率水平与资本结构偏离负相关,但是这种关系会不会受企业产权性质的影响呢?基于此,我们将样本按照产权性质划分为两组,进一步考察利率水平与资本结构偏离之间关系的稳定性(参见表5)。由表5的回归结果可知,利率对非国有企业组和国有企业组的资本结构偏离均具有负向影响,说明利率与资本结构偏离之间的负相关关系不受企业性质影响,假设5a获得支持,但假设5b被拒绝。

3.敏感性测试

我们使用有息负债总额/总资产、短期负债/账面总资产来衡量公司的实际资本结构,重新进行了回归分析,研究结论基本不变。限于篇幅,具体结果未列示。

表4 分组情况下利率变动对资本结构的影响(因变量:资本结构)

表5 产权性质分组下利率对资本结构偏离的影响(因变量:资本结构偏离)

六、结 论

2012年6月以来,央行两次降息,基准利率的下限选择空间逐渐加大,深入研究宏观利率变化对微观公司资本结构选择的影响正当其时。本文选择一年期和五年期以上贷款基准利率作为研究的主变量,以2005-2011年的制造业上市公司为样本,基于权衡理论的动态资本结构部分调整模型研究了利率变动与资本结构动态调整之间的关系。研究发现,利率变动对企业资本结构决策具有显著正向影响,而且这一关系受企业性质影响;利率变动对负债不足公司的资本结构具有正向影响,而对过度负债公司则具有负向影响。此外,我们还发现利率对资本结构偏离具有负向影响,且这一关系不受企业性质影响。

注释:

①2012年6月8日,中国人民银行下调金融机构人民币存贷款基准利率,并将贷款利率浮动区间的下限调整为基准利率的0.8倍。2012年7月6日,中国人民银行再次下调存贷款基准利率,贷款利率浮动区间的下限调整为基准利率的0.7倍。基准利率的上限放开,而下限的选择空间加大,利率市场化正一步步走向深入。

②通过了Hausman检验,可以使用该方法。

[1]丁培嵘,郭鹏飞.基于行业均值的公司资本结构动态调整[J].系统工程理论方法应用,2005,(5):454-457.

[2]黄辉.资本结构动态调整研究综述[J].当代财经,2009,(1):123-129.

[3]姜付秀,屈耀辉,陆正飞,等.产品市场竞争与资本结构动态调整[J].经济研究,2008,(4):99-110.

[4]李国重.中国上市公司资本结构的动态目标调整:制度特征导向[J].会计研究,2006,(12):68-75.

[5]连玉君.中国上市公司目标资本结构确定的行为模式研究[EB/OL].http://www.cenet.org.cn/article.asp?articleid=18824,2005-12-10.

[6]屈耀辉.中国上市公司资本结构的调整速度及其影响因素——基于不平行面板数据的经验分析[J].会计研究,2006,(6):56-62.

[7]苏冬蔚,曾海舰.宏观经济因素与公司资本结构变动[J].经济研究,2009,(12):52-65.

[8]童勇.资本结构的动态调整和影响因素[J].财经研究,2004,(10):96-104.

[9]张太原,谢赤,高芳.利率对上市公司资本结构影响的实证研究[J].金融研究,2007,(12):179-185.

[10]Antoniou A,Guney Y,Paudyal K.Determinants of corporate capital structure:Evidence from European countries[EB/OL].http://webkuliah.unimedia.ac.id/ebook/files/determinant-europe.pdf,2002.

[11]Banerjee S,Heshmati A,Wihlborg C.The dynamics of capital struture[J].Research in Banking and Finance,2004,5:275-295.

[12]Faulkender M,Flannery M,Hankins K,et al.Transaction costs and capital structure adjustments[EB/OL].http://www.yorku.ca/dnandy/seminar_papers/Flannery.pdf,2010.

[13]Flannery M,Rangan K.Partial adjustment toward target capital structures[J].Journal of Financial Economics,2006,79:469-506.

[14]Graham J R,Harvey C R.The theory and practice of corporate finance:Evidence from the field[J].Journal of Financial Economics,2001,60:187-243.

[15]Kim I J,Ramaswamy K,Sundaresan S M.Valuation of corporate fixed-income securities[J].Financial Management,1993,Autumn:117-131.

[16]Levy A,Hennessy C.Why does capital structure choice vary with macroeconomic conditions?[J].Journal of Monetary Economics,2007,54:1545-1564.

[17]Lööf H.Dynamic optimal capital structure and technical change[J].Structural Change and Economic Dynamics,2004,15:449-468.

[18]Lemmon M L,Roberts M R,Zender J F.Back to the beginning:Persistence and the cross-section of corporate capital structure[J].Journal of Finance,2008,63(4):1575-1608.

[19]Modigliani F,Miller M.The cost of capital,corporation finance and the theory of investment[J].American Economics Review,1958,48:261-297.

[20]Modigliani F,Miller M.Corporate income taxes and the cost of capital:A correction[J].A-merican Economics Review,1963,53:433-443.

[21]Nejadmalayeri A.Interest rates,taxes,bankruptcy and financing decision[EB/OL].http://paper.ssrn.com/sol3/papers.cfm?abstract_id=323520,2002.

[22]Qian Y,Tian Y,Wirjanto S T.Do Chinese publicly listed companies adjust their capital structure toward a target level?[J].China Economic Review,2009,(20):662-676.