中药国际化入世十年回顾及未来畅想

闫庆松,于志斌

(1.北京京卫信康医药科技发展有限公司,北京 100085;2.中国医药保健品进出口商会,北京 100010)

中药商业

中药国际化入世十年回顾及未来畅想

闫庆松1,于志斌2

(1.北京京卫信康医药科技发展有限公司,北京 100085;2.中国医药保健品进出口商会,北京 100010)

目的回顾入世以来我国中药国际贸易情况,评估我国中药产业国际竞争力现状,并中药对产业国际化现存障碍进行分析。方法通过可比进出口指数、产业集中度等指标,并结合回顾分析、逻辑推理等方法,对我国中药产业国际竞争力进行评估,以探讨中药产业在国际化发展方面所面临的障碍。结果和结论入世以来,虽然我国中药产品进出口增速较快,但是产业集中度水平仍然非常低,产业国际化发展仍面临诸多障碍。在医药产业未来发展的黄金十年中,企业应根据自身特点,结合目标市场现状,灵活制定切实可行的实施方案,以开发式思维助力产业国际化发展。

中药;产业集中度;国际竞争力

自2001年11月我国正式加入WTO,已过十载。全球化的市场机遇,促进了我国医药保健品产业的快速发展,也为我国中医药产业的国际化发展带来了诸多机遇。在传统产业与开放化世界的磨合相处过程中,也难免会产生一些摩擦和碰撞。我国中医药产业正是在机遇与挑战中不断摸索,并成长壮大。

1 中药国际化步履稳健

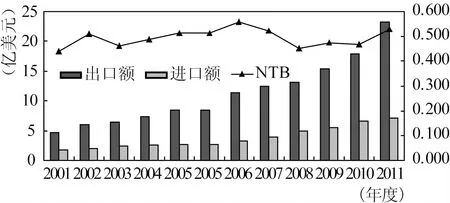

全球化的开放平台,极大地促进了我国中医药产品进出口贸易的增长。据中国海关数据统计,2001~2011年间,我国中药产品进出口增长稳定,进出口额已从2001年的6.4亿美元增长至2011年的30.5亿美元。其中,出口增速明显快于进口,我国中药产品出口额已从2001年的4.6亿美元增长至2011年的23.3亿美元,年均增长率达17.5%;而进口额从1.8亿美元增长到7.2亿美元,年均增长率仅为14.8%(见图1)。

数据来源:医保商会根据中国海关数据整理图1 2001~2011年我国中药产品进出口情况及NTB情况

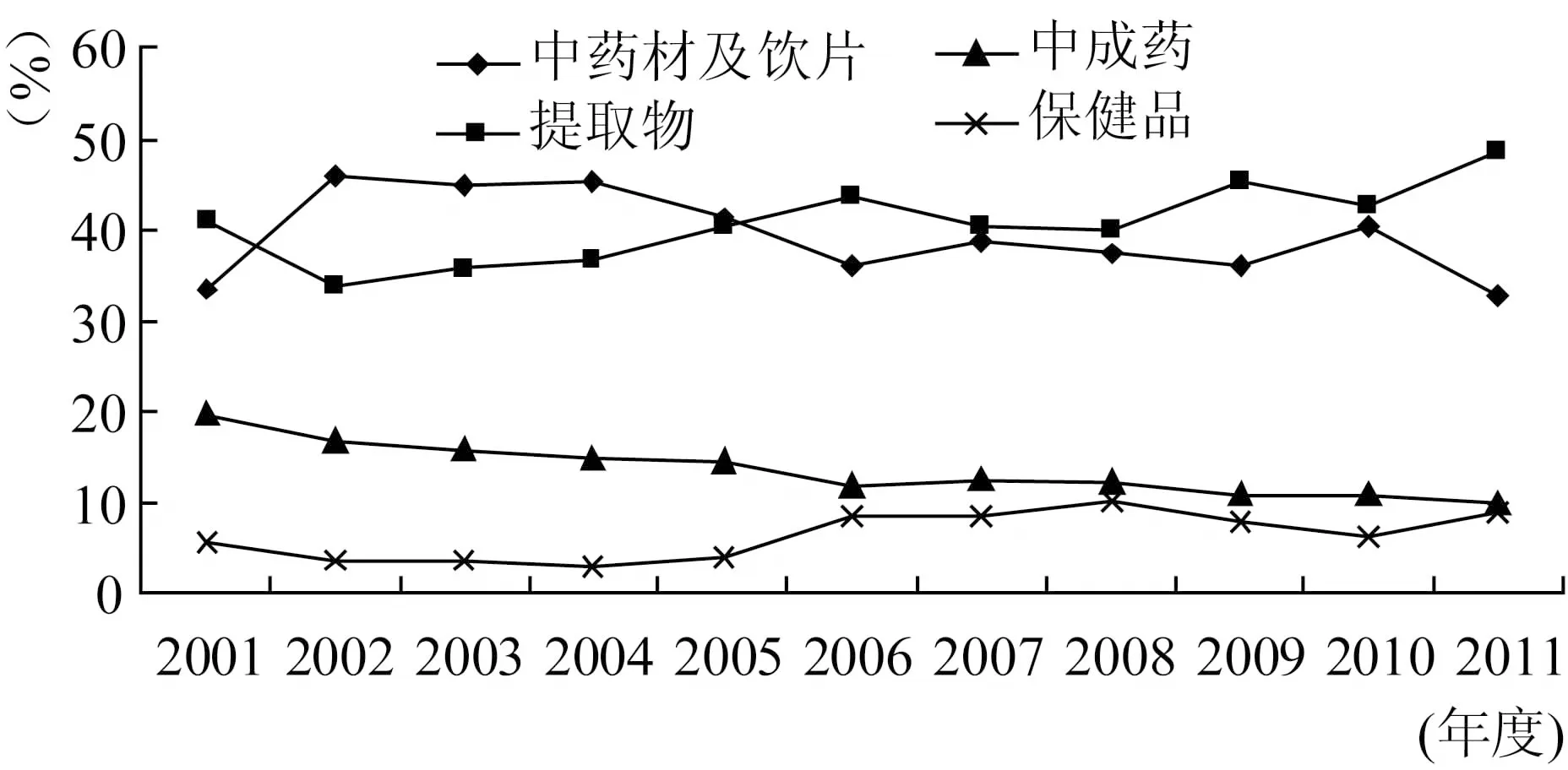

从产品结构来看,我国出口的中药产品,仍以中药材及饮片、植物提取物等原料型产品为主,出口额占比均在80%左右;而中成药产品占比则相对较小。以2011年数据为例,出口额最大的商品仍为提取物,出口额为11.3亿美元,占比达48.5%;中药材及饮片出口额为7.7亿美元,占比33.0%,位居第二;中成药出口额为2.3亿美元,占比仅为9.9%。

从2001~2011年数据来看,提取物出口增长明显(见图2),年均增长率达19.5%,高于中药产品的平均增长速度,这主要与欧盟、美国、日本等国家或地区保健品产业的快速发展相关。而中成药占比则呈现持续下降态势,其占比已从2001年的19.7%下降至2011年的9.9%,其增速远低于中药产品的平均增速,而近年来欧盟、日本等国家或地区对中药制剂产品监管的日趋严厉,进一步制约了我国中成药产品的国际化进程。

数据来源:医保商会根据中国海关数据整理图2 2001~2011年我国中药产品各亚类产品的出口额占比情况

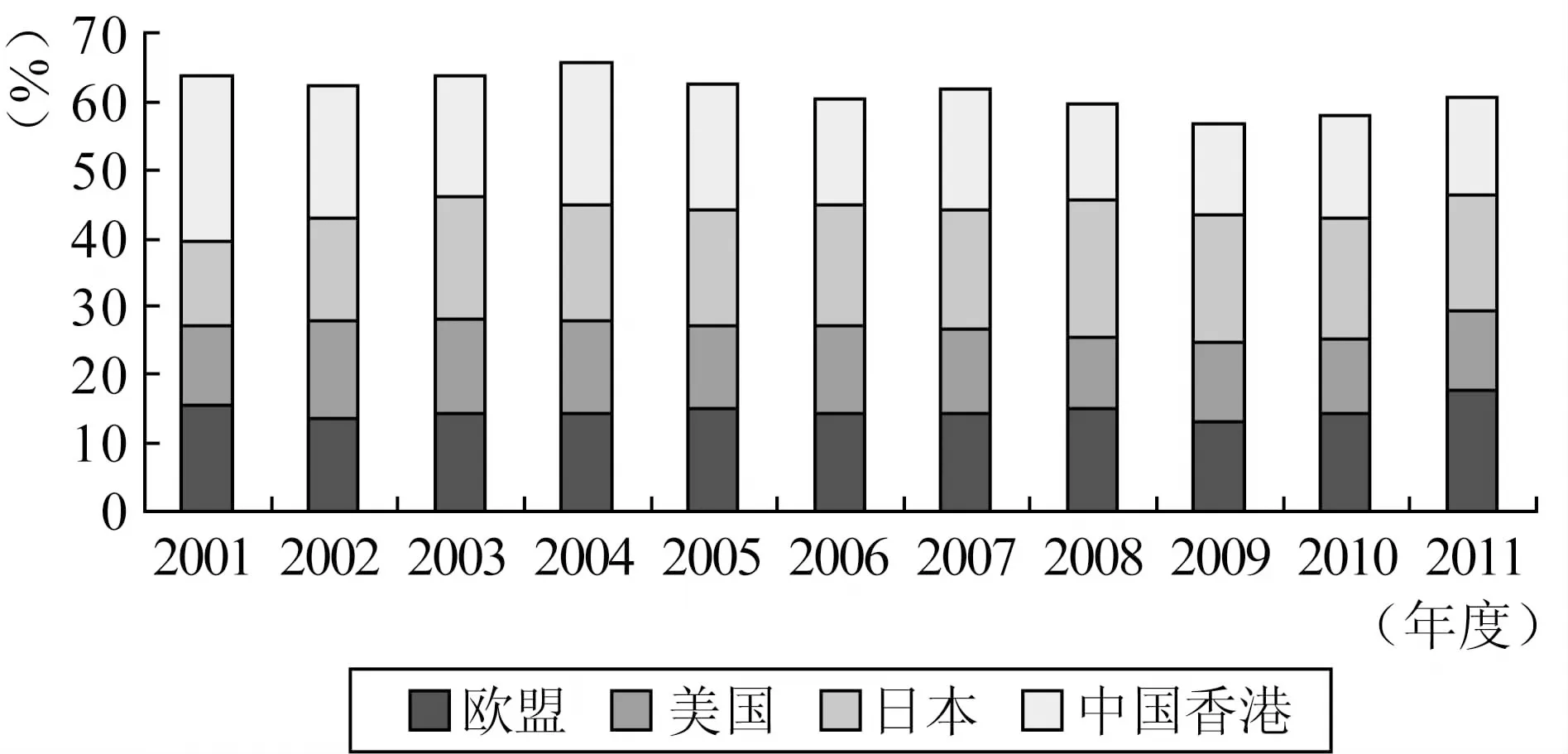

从出口地区来看,亚洲、欧洲、北美洲为我国中药产品主要出口地区,其出口额占比共计可达90%以上。日本、中国香港、欧盟、美国为我国中药出口的传统市场,其出口额合计占我国中药出口总额的60%以上。其中,欧盟和美国市场的增长较为稳定,而中国香港地区的中药出口占比则呈现持续下滑,已从2001年的24.1%下降至14.3%(见图3),提示越来越多的企业开始将产品直接销往目标市场,而不再单纯依赖于香港地区的转口贸易。

数据来源:医保商会根据中国海关数据整理图3 2001~2011年我国中药产品主要出口市场占比变化情况

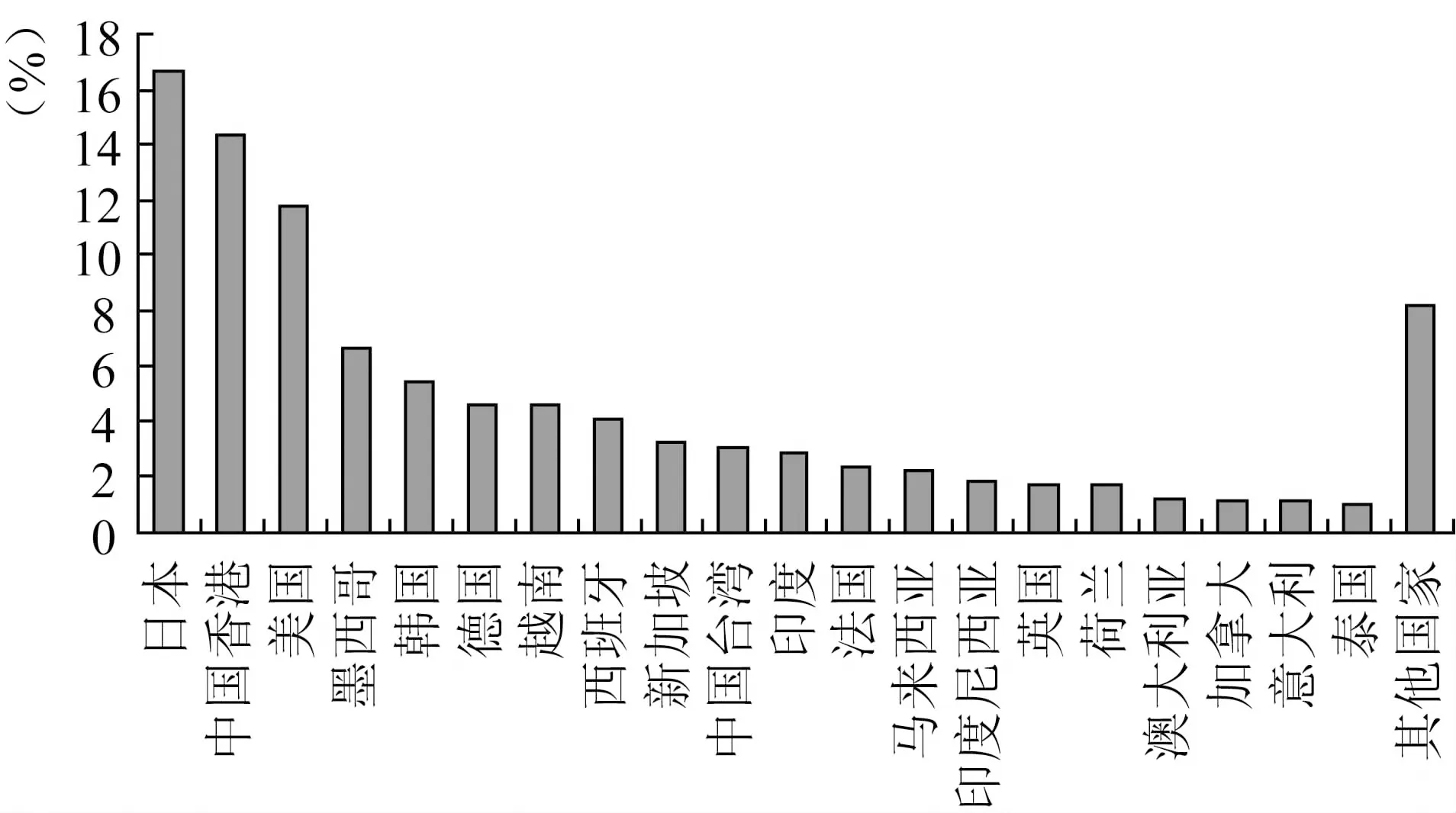

在2011年我国中药产品出口市场排名前20位中,亚洲市场就占据了1/2的席位(见图4),这与亚洲地区对我国中医药传统文化的认可是分不开的。2010年1月1日中国-东盟自贸区启动以来,东盟市场更是表现出了强劲的增长势头,关税的大幅降低也会进一步激发东盟市场的增长潜力。此外,中国大陆与香港、澳门地区经贸关系的进一步深入,以及中国大陆与台湾地区ECFA协定的进一步完善,也使得我国大陆的中医药产品可以惠及更多同胞。在东北亚地区,随着中日韩自贸区谈判和东北亚贸易一体化进程的深入,预期会对我国中医药区域贸易发展带来更多利好。

数据来源:医保商会根据中国海关数据整理图4 2011年我国中药产品出口前十位国家或地区

此外,国内企业在传统中医药文化国际推广和传播方面的工作已开始显露成效,包括非洲在内的新市场开始接纳和使用中药。据统计,我国中药出口的国家和地区,已从2001年的134个增加至2011年的165个,出口的品种类别也更为多样化。

2 国际竞争力有待提升

入世后的十年间,无论从产品出口规模,还是产品出口范围来讲,我国中医药产业国际化水平都有了较大提升。截至目前,中医药已在160多个国家和地区得到发展,包括澳大利亚、南非、加拿大、新加坡等在内的多个国家还以立法形式承认了中医地位。然而,我国中医药产业在国际化发展的过程中,也暴露出了一些问题,需要引起业界的注意。

从宏观的市场角度来看,我国中药进出口增长虽然明显,但是与化学药、医疗器械等其他医药子行业相比,增速却显得慢了一些。据统计,2011年我国中药产品出口额终于突破了20亿大关,相较于2001年,出口额增长了近5倍。但是,中药在我国医药保健品出口总额中的占比,却从2001年的8.4%持续下滑至2011年的5.2%,其增速低于我国医药保健品的平均增长速度。这与国内中药产业的发展相比,相差甚远。据报道,2011年我国中药行业(含中成药和中药饮片)实现销售收入4 232亿元,占医药全行业收入的29.1%,且中成药的毛利率和税前利润率均高于同期医药行业整体水平。

另外,通过“可比净出口指数(NTB)”(指一国某产业或产品的净出口与其进出口总额之比,可在一定程度上反映其生产率优劣势程度)发现,中药行业的NTB值已从2001年的0.441增长至2011年的0.531,提示中药出口居于主导地位。但是,在倡导进出口贸易平衡发展的今天,依赖原料输出换取的贸易顺差,对行业发展来讲已不是长久之计,通过产业升级推动制剂产品出口才是产业持续发展的必然选择。

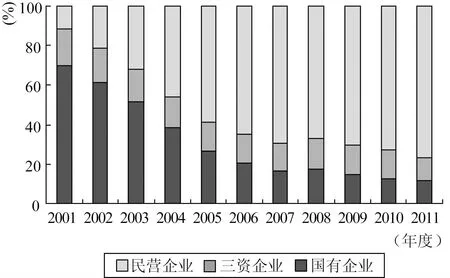

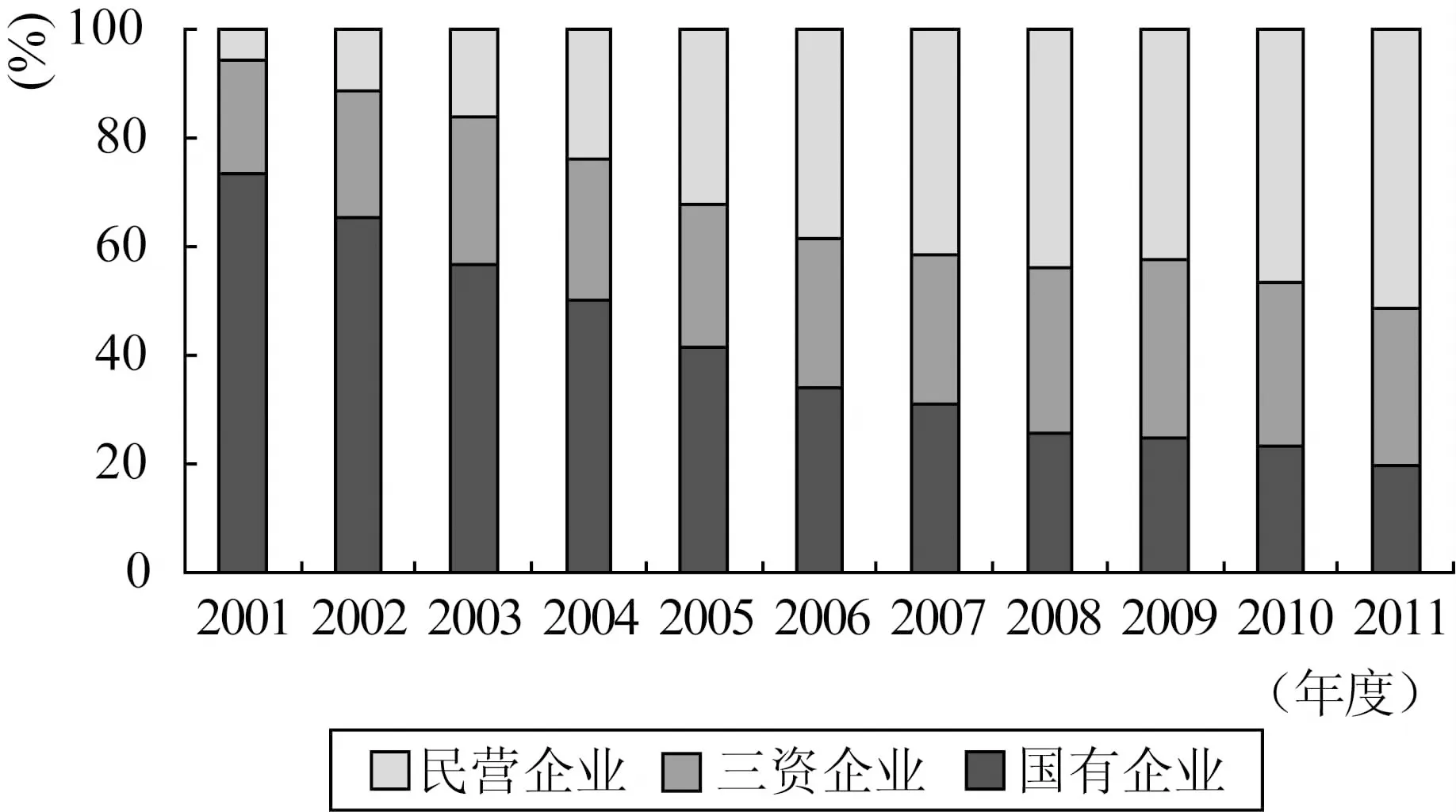

从微观的企业构成来看,参与中药出口贸易的企业数量大幅增加,已从2001年的1 830家增长至2011年的2 960家。其中,民营企业数量(增长了近20倍)和市场占比逐年上升,国有企业数量(-73.7%)及占比持续下滑,而三资企业数量仅有小幅增长(+7.2%),但增幅明显(见图5)。

数据来源:医保商会根据中国海关数据整理图5 2001~2011我国不同类型中药企业的数量占比变化情况

结合2011年市场份额进行分析后发现,数量占比76.2%的民营企业,其市场份额为51.6%;数量占比11.4%的国有企业,其市场份额仅为19.4%;而占比12.1%的三资企业(包括中外合作、中外合资、外商独资三种类型),市场份额却高达28.9%。不难看出,民营资本占据了绝对主力;另外,需要注意的是,数量占比7.5%的外商独资企业,其市场份额却高达15.6%(见图6)。

数据来源:医保商会根据中国海关数据整理图6 2001~2011我国不同类型中药企业的出口额占比情况

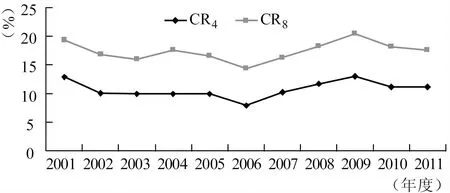

在参与国际化竞争的过程中,我国中药企业实力也有了进一步的提升,年销售额超过1 000万美元的企业,已从2001年的3家增长至2011年的30多家。以出口额为标准,对我国中药产业CR4(排序前四位企业的出口额占我国中药出口总额的比例)和CR8(前八位)进行统计后发现,CR4已从2001年的13.0%下降至2011年的11.1%;CR8从2001年19.3%下降至2011年的17.6%。综合来看,CR4和CR8值虽有起伏,但整体未超过20%(见图7)。

根据美国经济学家贝恩和日本通产省对产业集中度的划分标准,将产业市场结构分为寡占型(CR8≥40)和竞争型(CR8<40%)两类。对于我国中药产业,CR8<20%,属于低分散竞争型,表明我国中药产业集中度水平仍非常低,2001~2011年未有质的突破,国际竞争力水平有待进一步提高。

数据来源:医保商会根据中国海关数据整理图7 2001~2011年我国中药出口产业CR4和CR8变化情况

3 探析产业升级障碍

尽管全球医药保健品产业的蓬勃发展为我国中药产业的发展带来了诸多潜在的发展机遇,但是近年来越来越多的技术性贸易壁垒以及中药产业固有的短板,已成为我国中药国际化水平提高的障碍。

近年来,全球范围内食品药品伤害事件频发,这引起了各国政府对食品药品安全问题的重视,各国均在不断提升进口产品的监管要求。具体到中药产品,尤其是中药制剂产品,更是不断遭遇了来自法规和技术方面的诸多壁垒限制,例如,欧盟于2004年发布了《欧盟传统植物药注册程序指令》(Directive 2004/24/EC),要求所有在欧盟市场销售的植物药必须在2011年4月30前按照新法规完成注册,才能得到上市许可。加拿大于2004年发布了《天然健康产品管理法规》,要求所有在加拿大市场销售的天然药、植物药需在2010年1月1日以前向加卫生部提交申请,只有在通过审查并获得许可后才可上市。香港《中医药条例》于2010年12月3日生效,5 000多种中成药由于未注册遭遇禁售。除了中成药以外,日本、韩国等在中药材饮片、提取物产品方面更是提高了检测标准,有些甚至过于苛刻,例如,韩国曾对我国所产黄连提出了极为苛刻的检测要求,以致于出现了我国黄连出口受限,而韩国国内又无黄连可用的尴尬境地。

以上法规和技术壁垒问题,均对我国中成药产品的出口产生了重大影响,在一定程度上也制约了我国中药国际化的发展进程。针对这些问题,如果我国企业积极采取措施,本是可以避免出现一些严重后果的。然而,现实问题是,我国多数企业并未真正重视这些问题。究其根本原因,在于我国多数的中药出口企业规模偏小,国际贸易额偏低,考虑到技术投入所带来的市场回报风险过大,多数企业选择放弃市场,毕竟对于小企业而言,国内中药市场这块蛋糕已是足够诱人。

除了以上市场因素外,我国中药出口企业仍面临以下障碍:

3.1 过于依赖外需

我国出口的中药产品以原料型产品为主,国际采购商的验货标准就是金标准,欧盟、美国、日本的采购商往往会给出不同的标准,考虑到成本等因素,企业往往会将采购商的标准作为最低标准进行生产或备货,企业在将产品送到海关后便不再参与产品的销售环节,因此产品往往缺少品牌效益,同时,这种“代理人”的销售模式也在一定程度上增加了贸易风险。近年来欧盟、美国等经济危机的出现,导致外需减少,直接影响了我国中药产品的国际贸易。

3.2 成本优势减弱

我国中药产业仍是一个劳动密集型产业,一直以来,我国中药产品均是凭借成本优势向国际市场输出原料型产品,但是随着我国劳动力成本的上升,原材料和汇率成本的增加,导致出口产品成本上升,进而削弱了我国产品在国际市场上的竞争力。目前,已有一些订单开始向周边国家和地区转移。

3.3 国内药材价格“过山车”式变化

中药材是中药产业发展的基础。近年来由于游资炒作等投机行为的介入,我国中药材价格呈现“过山车”式变化。对于部分中成药,甚至出现了价格成本倒置现象,从而导致企业停止生产部分产品。由于我国中药出口企业多数采用的是订单式生产模式,而药材价格的大幅涨落也在一定程度上增加了企业的贸易风险,不利于产业的长期发展。

3.4 国际市场研究待深入

目前,业内只有少数大型企业会主动研究国际市场和研发品种的动向,进而指导生产。对于在发达国家市场开展药品注册活动,积极推动制剂产品国际化准入的,也仅有天士力、地奥集团、兰州佛慈等为数较少的企业去尝试探索。国内不少制剂生产企业担心车间即使改造,也难以达到发达国家的GMP认证要求,因此选择固守于简单的原料出口贸易。

4 新思路助力未来畅想

当今世界经济正处于缓慢发展和恢复期,欧盟主权债务危机的影响仍在持续,美国、日本经济发展增速放缓。而唯有中国经济,逆势增长,形势稳定。

对于中国医药产业而言,也恰逢一个产业升级的契机。据IMS提供的数据显示,到2015年,中国医药市场将达到上万亿元的规模,居世界第二。此外,业内也已达成共识,未来10年将是我国医药产业发展的黄金时期。那么,对于我国中医药产业的国际化发展而言,未来10年中医药国际化发展会面临更多的发展机遇,更多的中药企业,包括制剂企业会走出国门,在主流医药市场进行产品注册,更多的中药产品将惠及国外民众。然而,也应意识到,未来各国会进一步加强进口医药保健品的管理,这也为我国中医药产业的国际化发展提出了更高的要求和挑战。预计我国中医药目前这种原料型产业发展模式,将会在较长一段时期内存在。

目前,我国中药产品在国际市场上,主要是作为食品、保健品或膳食补充剂的原料使用,部分会作为药品或医药原料使用。关于我国作为药品管理的中药,在国际市场上被用作非药品使用,进而引起对我国中药国际化发展前景的质疑声音,由来已久。其实,中药在我国的应用也不仅限于治疗性药品,许多药食同源的品种已被批准用于食品、保健食品、化妆品等产品的生产。

近年来,由于创新药品研发难度增大,以及各国政府纷纷出台医疗费用控制政策等因素,药品利润空间愈发狭窄,触发了药企多元化发展的热情,国内外药企纷纷布局大健康产业,当然其中也不乏天士力、云南白药、康美、东阿阿胶等中药上市企业。如云南白药的产业链,已从白药粉、贴剂、喷雾剂发展到了基于白药止血功能开发的牙膏等健康产品。而由于药食同源等理念深入人心,因此中药企业进军大健康产业的胜算无疑也增添了不少。

中药产业的国际化,并非一路坦途,企业需根据自身企业特点,并结合目标市场的现状,灵活制定切实可行的实施方案。当然,中药产业国际化的终极目标,仍将是推动我国中药产品以药品身份进入主流医药市场。为应对现有挑战并逐步扭转中医药目前这种发展形势,国内企业应进一步深入了解国际市场,提升产品质量;同时,最为重要的是,要以开放式的思维,借鉴其他产业发展的经验,以促进医药产业的升级和发展。

2012-11-02)