中国银行业市场结构分析及其优化途径

魏 琳

(福建师范大学经济学院,福建 福州 350007)

为应对由美国次贷危机引发的席卷全球的金融危机,中国政府于2008年底推出了4万亿投资计划。这项计划犹如一把双刃剑,为中国经济复苏做出了巨大贡献,但也造成信贷泡沫化和资金配置失衡。地方政府融资平台和房地产行业积聚的风险隐患,使中国银行业面临重大挑战。2012年3月28日,国务院批准实施《浙江省温州市金融综合改革试验区总体方案》,标志着中国民间金融发展步入一个新的发展阶段,也将对中国银行业市场机制的进一步完善,以及银行业市场体系的格局带来深刻影响。在这样的经济背景下,从产业组织的角度对中国银行业的市场结构现状进行分析,并依照促进市场竞争机制形成,提高竞争力和抗风险能力原则,探寻中国银行业市场结构优化途径,推动其改革进一步深化,具有重要的理论和现实意义。

1 中国银行业市场结构的实证分析

1.1 银行业市场结构的理论概述

按照产业组织理论,银行业市场结构是构成市场主体的各银行,在数量、规模、份额上的关系及由此形成的竞争形式[1]。本研究通过市场份额和集中度来考察市场结构,并选用CRn指数和HHI指数来衡量集中度。

CRn是某行业中前几家最大企业的相关数值的行业比重,其数值越高,表明市场垄断程度也越高,它能够很好地反映领先企业的集中程度。计算公式[2]为:

HHI值介于0~1之间,等于0表示市场是完全竞争的,等于1则市场中只有一家企业,是完全垄断市场。由于HHI指数值通常很小,在实际应用中一般将其乘10000。计算公式为:

式(1)和(2)中,n、i、N表示银行数量,Xi是第i家银行所占的市场份额,X是市场总额。

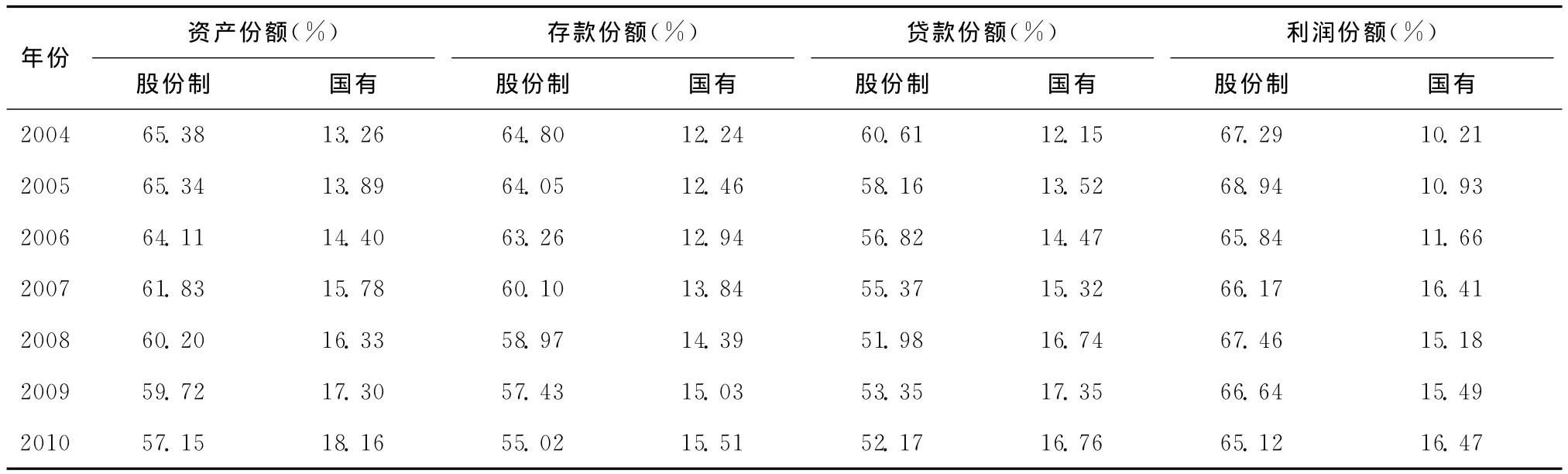

1.2 中国银行业市场份额分析

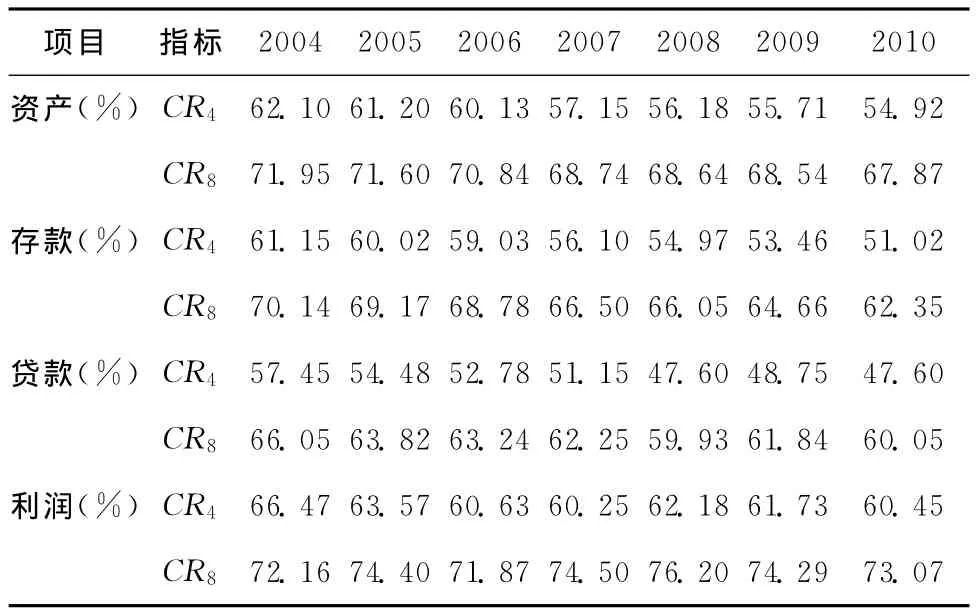

近年来,国有商业银行的资产份额、存贷款份额及利润份额均呈下降趋势,其中存款份额的下降幅度最大,6年间下降了9.78个百分点(表1)。股份制商业银行的各项指标呈上升趋势,其中利润份额增长幅度最大,增幅达6.26个百分点。随着宏观经济的稳定增长,以股份制银行为代表的其他商业银行,建立了较为完善的公司治理结构和相对灵活的经营机制,市场占有率逐步提高。另外,由于国家政策的扶持,城市商业银行和新型农村金融机构正在快速成长,并逐步蚕食着国有银行的市场份额,中国银行业的竞争程度逐年提高。尽管如此,由于国有商业银行拥有人才、网点和客户资源等方面的优势,其市场份额仍保持在50%以上。

表1 2004—2010年中国商业银行市场份额

1.3 中国银行业市场集中度分析

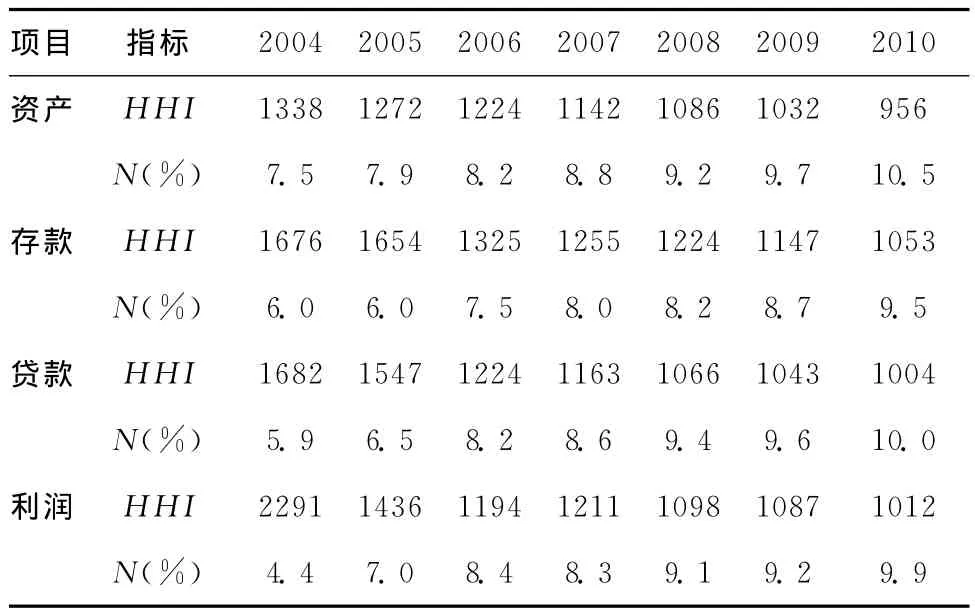

1.3.1 中国银行业CRn指数的测定 2004—2010年国有商业银行各项主要指标的集中率基本都在50%以上,利润的CR4指标甚至高达60%以上(表2)。

表2 2004—2010年中国银行业各项主要指标的CR4和CR8

根据贝恩的市场结构分类方法[3],我国银行业市场结构类型为寡占Ⅳ型。各个项目的CR4和CR8都相差10个百分点左右,这说明市场主要的垄断力量仍来自国有银行。6年间资产和存贷款的集中率都有较为明显的下降,其中存款的CR4下降幅度最大,高达10.13个百分点;利润的CR4下降了6.02个百分点,CR8却上升了0.91%。这表明以股份制商业银行为主的其他商业银行,充分利用合理的网络布局、相对灵活的决策机制和金融创新能力,市场占有率逐步提高。

1.3.2 中国银行业HHI指数的测定 在样本年份中,各项目的HHI值均呈现明显的下降趋势,其中利润的HHI值降幅高达1279,存款和贷款的HHI分别下降了623和678(表3)。

表3 2004—2010年中国银行业各项主要指标的HHI指数

从N值来看,资产规模相当的银行数量由8家增加到11家。由于其他商业银行和新型农村金融机构的强势竞争,国有商业银行的市份额正逐渐萎缩,中国银行业的市场结构处于低寡占型市场向竞争型市场过渡的阶段。但是,以国有商业银行为主导的银行业竞争格局短期内难以打破。

2 当前市场结构影响下的银行业绩效

2.1 盈利性和成本费用指标分析

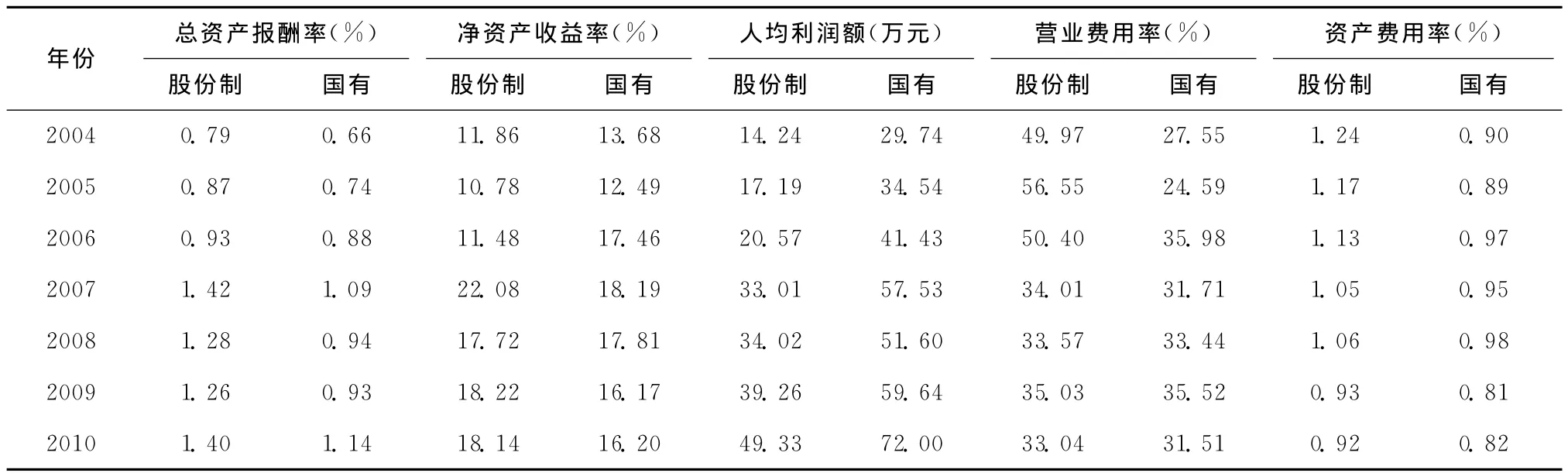

各商业银行的总资产报酬率和净资产收益率均呈逐年上升趋势,其中国有商业银行的上升幅度分别为0.61和6.28个百分点,高于股份制商业银行的上升幅度,但其人均利润额比股份制银行低22.67万元(表4)。这表明,国有银行的利润增长源于其成立时间较长且营业网点遍布全国的优势,但是其机构臃肿、冗员过多也造成了成本过高的问题。国有银行的营业费用率和资产费用率虽逐年下降,但仍高于股份制银行,没有充分发挥其优势而形成规模经济。由于股份制银行采取较为激进的薪酬激励制度,其营业费用率呈波动上升趋势。

表4 2004—2010年中国商业银行盈利性和成本费用指标

2.2 流动性和安全性指标分析

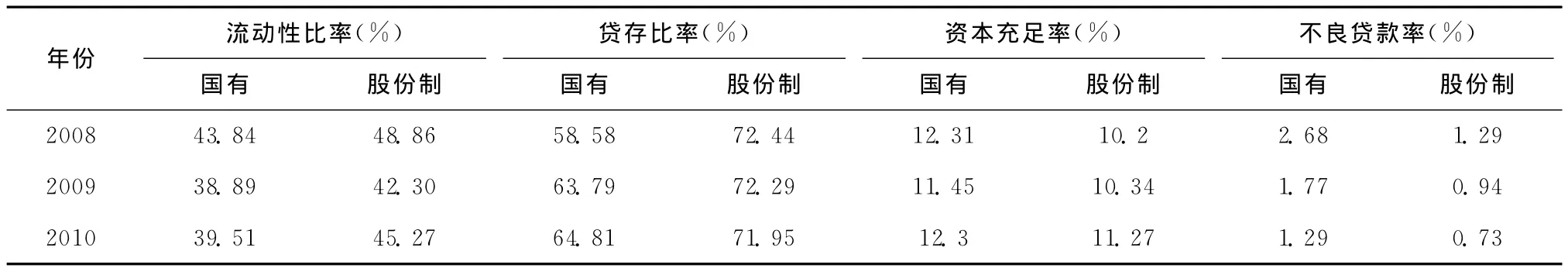

从流动性指标来看,国有商业银行和股份制商业银行都超过了国家规定的25%的监管标准,前者的流动性比率和贷存比率均低于后者。这表明股份制银行偿还短期债务的能力较强,而国有银行贷款的资金来源更稳定。从安全性指标来看,2009年为应对金融危机,大规模信贷投放使国有银行和股份制银行资本快速消耗,资本充足率显著下降。为满足监管要求,支持业务持续发展,各银行掀起一轮再融资高潮,使其资产质量经受住了经济周期的考验,不良贷款率下降。

表5 2008—2010年中国商业银行流动性和安全性指标

3 中国银行业市场结构中存在的问题

3.1 政府主导与国有商业银行行政性垄断

国家控股和官本位支撑的公司治理结构,使国有商业银行的经营决策具有很强的行政色彩。五大国有商业银行在银行体系中的占比超过50%,这种垄断竞争格局在一定程度上造成了金融服务效率低下。随着混业经营的发展趋势,国有商业银行获批开展综合经营试点,这有可能使金融垄断进一步加剧。

3.2 利率管制与商业银行盈利模式

利率管制使利率这一重要的价格杠杆在资源配置方面的作用受到严重约束。一方面,资金使用效率低下,中小企业的资金需求不能得到满足。另一方面,商业银行业务发展和利润增长很大程度上依赖于信贷资产规模的扩张,这种依靠政策性利差获取利益的盈利模式是不可持续的。

3.3 政策性壁垒与民间借贷泛滥

中国GDP的增长62%来源于非国有经济的贡献,但国有商业银行70%以上的贷款都给了国有企业,民营经济则主要依靠民间金融生存。民营银行业在审批制度、最低资本金要求和经营范围上都受到严格的进入壁垒的约束。而在银行体系之外,民间借贷的利率随着宏观政策的变化而畸高,严重威胁着中国银行业的健康发展。

4 中国银行业市场结构的优化途径

4.1 改善外部环境

4.1.1 加快利率市场化进程 中国的利率市场化大体从1996年开始,目前已被纳入金融业发展和改革“十二五”规划之中。除放开人民币存贷款率之外,还需进一步完善金融市场、提高金融监管水平,为利率的最终市场化创造充分的条件。同时,利率市场化的过程也是商业银行真正商业化经营的过程,迫切需要商业银行努力提高自身经营和风险管理水平。

4.1.2 完善进退机制,促进民间借贷合法化 积极放宽银行业准入标准,有序推动以村镇银行为代表的新型农村金融机构发展,并与民间资本开展合作。精简审批手续,打破金融垄断,使民间资本进入货币市场。完善退出机制,包括银行破产法、存款保险制度、清算制度和问责制度等。

4.1.3 加强金融监管,完善金融法律体系 强化信息披露制度,建立有效的社会监督机制,从而降低监管成本,提高监管效率。培养复合型高水平监管人才,探寻更加有效地监管理念和方法。加大法律干预,完善担保制度和担保登记制度,平稳有序地维护银行业的正常运转。

4.2 改革内部机制

4.2.1 建立完善的公司治理机制 将完善公司治理结构,作为国有商业银行改革的重点。建立有效的操作风险控制机制和银行治理文化,逐渐取代官本位文化。建立多元投资主体的股权结构,通过产权的改革从根本上改善国有银行的公司治理状况,实现真正意义上的商业化运作。

4.2.2 加快转变经营模式 大力发展零售业务和中间业务,进一步优化信贷结构,加大对中小企业的支持力度,使商业银行逐步实现由资本高消耗向资本节约型发展方式转型。同时,从财务、技术和人才等方面,做好内部资源的转型,使产品和服务的品质得到提升。

[1]于良春,鞠源 .垄断与竞争:中国银行业的改革和发展[J].经济研究,1999(8):48-57.

[2]苏东水 .产业经济学 [M].北京:高等教育出版社,2000.

[3]J·S·贝恩 .产业组织 [M].丸善株式会社,1981.