中国上市银行估值研究

代金宏

(天津财经大学,天津 300222)

我国的金融体系是以商业银行为主导的,商业银行的运行是否健康关乎我国的经济命脉。因此,为了保障我国经济的健康发展,以及实体经济能够合理的获得资金来源,商业银行的安全性必须得到保证。近年来国内许多商业银行,在完善经营结构和提高综合竞争力的同时,相继完成了上市改制工作;许多地方性银行也纷纷通过收购、兼并等方式完成重组,我国传统的商业银行经营模式发生了深刻的变化。但是,由于存在信息不对称等因素的影响,在上市、兼并等活动中商业银行也难免出现“寻租”等道德风险。因此,对商业银行资产的准确估值,不仅有利于银行治理,而且对于引导投资、规避风险也至关重要。

鉴于数据及文献获得方面的考虑,本文选择我国上市银行作为研究对象,结合商业银行自身的经营模式和拓展前人的研究,选择Q-EVA模型为研究方法,对我国上市银行的价值进行评估。

一、研究综述

对价值评估的研究最早源自于欧文·费雪(Irving Fisher)创立的现金流量折现模型(DCF)的资产价值理论。然而,由于对现金流认定的不确定性、资本结构差异等实践难题,该模型的适用性并不强。上世纪50年代末,莫迪利安尼(Franco Modigliani)和米勒(Miller)针对资产价值理论的缺陷,提出了MM理论,解决了不确定情形下企业价值的评估问题,并阐述了企业价值与资本结构之间的关系,这一研究为现金流量折现法确立了完整的理论框架。上世纪80年代,汤姆·科普兰(Tom Copeland)与蒂姆?科勒(Tim Koller)合著的《价值评估》,成为价值评估理论界的里程碑,该价值评估基本模型认为,“企业的价值等于企业未来预期的现金流量用适当折现率所折现的现值。”布莱克和斯科尔斯(Blankand&Scholes)于上世纪80年代末提出用实物期权法评估价值,为估值理论的研究提供了新的视角度。经济增加值估值法(EVA)是由Stewart在吸收剩余收益概念和MM理论的基础上,于上世纪80年代提出的资产评估方法,Tully(1993)在其《EVA:创造价值的关键》一文中,极大地丰富了EVA理论。至此,EVA成为估值研究的常用方法,学者们根据不同的研究领域对此方法进行了拓展,使该方法的可信度与实用性与日俱增。

二、基于EVA的银行价值评估

EVA(经济增加值)是指企业资本获取的收益与资本成本之间的差额,其突出的特点是引入了资金机会成本的概念。EVA重视公司账面价值的分析,注重收益对所有者权益的影响,体现资本回报,反映资本的升值能力。同时,它考虑所有者与投资人的所有成本,能够全面衡量企业所创造的价值,对准确、全面评估企业的经济效益具有重要意义,有利于实现股东权益最大化。

(一)EVA计算方法

根据EVA的定义,EVA是在减除资本占用费用后企业经营所产生的剩余价值。它有两种计算方法,一种是基于财务报表计算,一种是用于财务分析的计算。基于财务报表的计算公式是:

EVA=税后净营业利润(NOPAT)-资本成本

其中,NOPAT=收入-成本±EVA调整成本-所得税;

资本成本 =成本总额(调整后)×WACC(加权平均资本成本率)。

用于财务分析的计算公式是:

EVA=(资本回报率-资本成本率)×资本=EVA率×资本

其中,资本回报率 =销售利润率×资本周转率

从价值评估角度讲,一般都选择依据财务报表计算的EVA公式。

经济增加值EVA=税后净营业利润NOPAT

其中,加权平均资本成本WACC=单位股本资本成本+税后单位债务资本成本=债务总额/融资总额债务成本(1-T)+权益总额/融资总额权益成本。

(二)EVA模型的实证分析

科学的EVA评估步骤应按照经营状况分析、发展前景分析、EVA预测以及基于EVA模型的估值四个阶段顺序进行。但是,由于商业银行有其自身经营的特殊性,中央银行的监管要求也会对EVA方法的运用带来一些困难,所以运用EVA理论和计算分析时要做出相应调整。调整内容如公式(2)、(3)所示:

根据上述公式,基于2011年测算的上市银行EVA计算调整汇总如表1所示。

表1 基于EVA上市银行的价值评估

通过表1所示,我们可以发现兴业银行、浦发银行、交通银行在当时具有较大的投资价值。

但是,EVA方法所得到的数值是个绝对估值指标,只能给出目标公司的当期价值,不能提供是否投资及最佳投资时机的建议。尤其是在股价变动频繁的A股市场,可能会给投资者带来错误的指导意见。本文拟通过Q-EVA模型,拉长取值空间,并利用“托宾Q”理论提供投资建议。

三、基于Q-EVA模型的上市银行估值投资策略

(一)Q值计算

“托宾Q”模型实质上是比较上市公司的市值与企业的重置成本,如果市值高于重置成本,就显示上市公司价值存在高估;反之则存在低估。后来延伸成为资产回报率r与期望收益率i的比较。

资产回报率r计算公式如下:

如果r>=i,上市公司具备投资价值;如果r<i,上市公司暂时不具备投资价值。

推出Q的计算公式如下:

如果Q值>1,上市公司理论上会将高估的股票卖出;反之,则购回低估的股票;如果Q值=1,上市公司处于理论平衡状态。据此,我们对A股市场进行实证分析,利用2000年1月至2011年12月12年的数据进行模拟:

1.当股价低于历史平均Q值时,买进;

2.当股价大于历史平均Q值1.5倍时,持有现金;

3.当股价在历史平均Q值与1.5倍Q值之间时,持有股票。

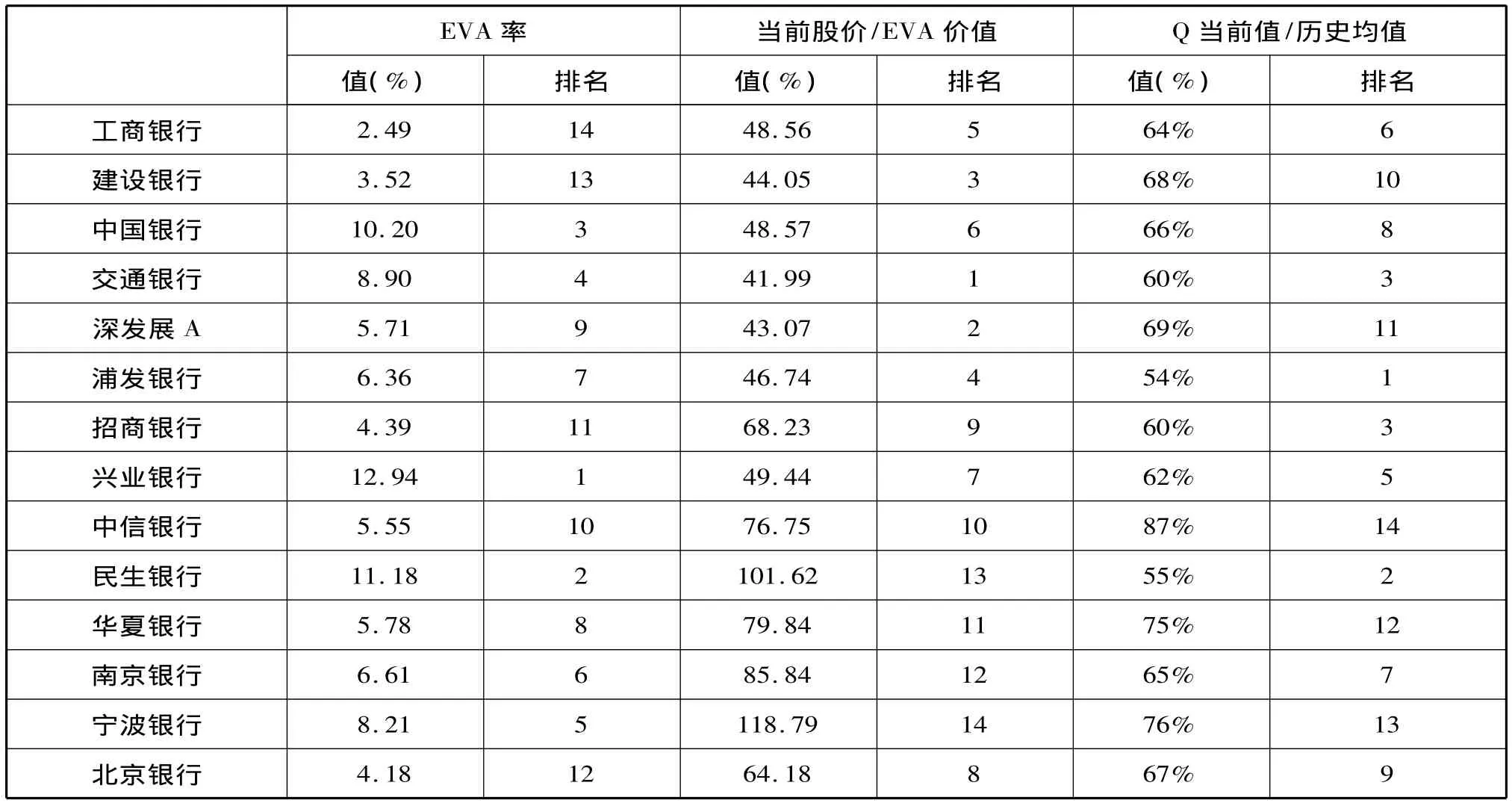

按照(5)式Q值的计算方法,我们分别计算了14家上市银行的历史平均Q值与2011年12月底的Q值,计算结果如表2所示(所有数据均取自WIND资讯,数据截至日期为2011年12月)。

表2 上市银行的历史Q值与平均Q值

由表2可见,我国上市银行在2011年12月底的Q值均显著低于历史均值。其中,浦发银行、民生银行已经进入明显的买入区域。

(二)基于“Q-EVA”模型的银行股投资策略

EVA模型综合考虑了目标增长率、投资资本回报率、资金机会成本等因素对企业价值的影响,结论真实、全面,为投资者提供了很好的投资建议。而Q值通过对历史数据的回顾,能够提供合理的入市及退市时机。因此,将二者结合起来对估值研究可起到很好的补充作用,策略建议也将更加科学。

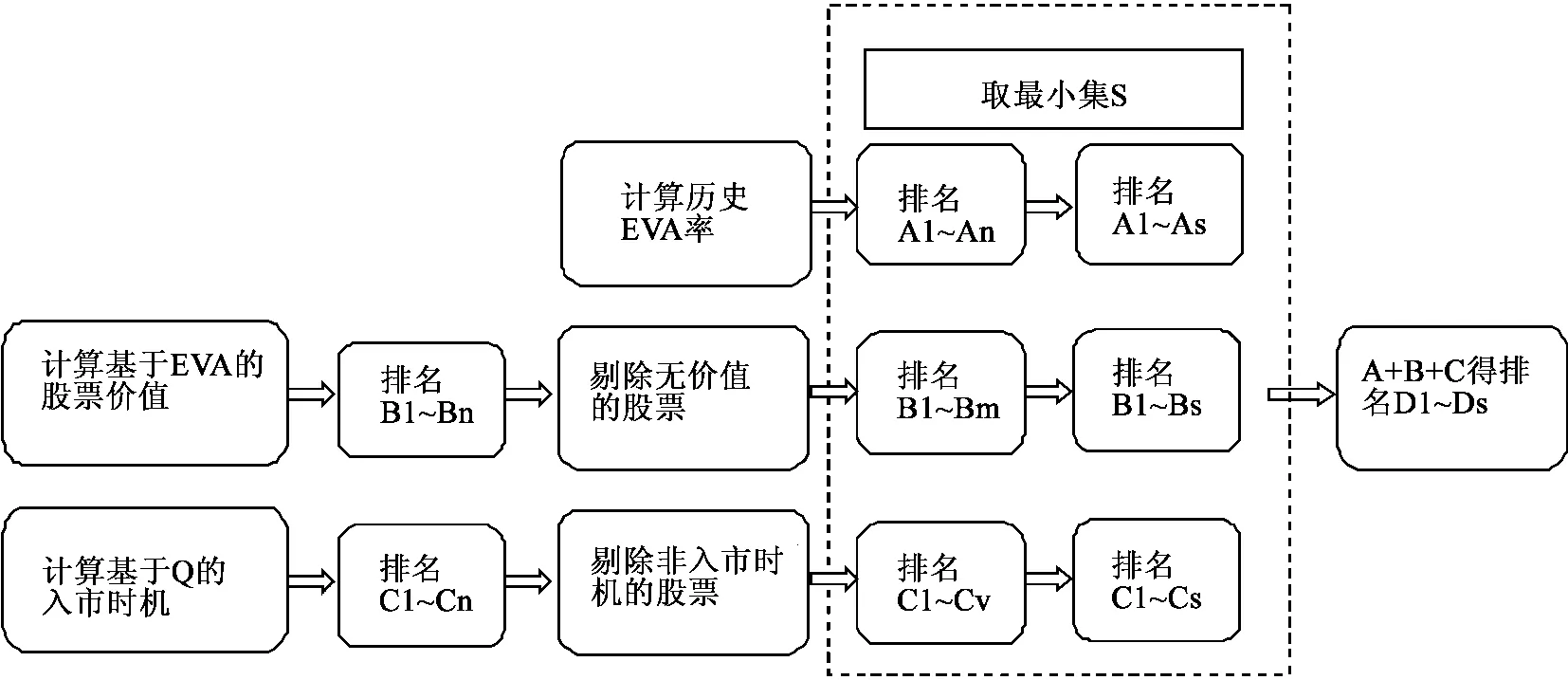

综上,基于Q-EVA的上市银行投资策略如图1所示:

图1 基于Q-EVA的上市银行投资模型

我们按照图1的Q-EVA模型,以2011年12月为基点,寻找14家A股上市银行投资策略。

表3 基于Q-EVA的上市银行投资模型

通过上述模型,在2011年12月底,如果投资买入银行股的话,交通银行、浦发银行、兴业银行等的股票或许是较好的选择。

四、结论

在本文中,我们引入了两种估值模型,即“EVA模型”与“Q模型”,并结合两个模型的特点,创建了“QEVA”投资策略模型。本文在如下几方面做出了有益的探索:

第一,EVA模型与银行业经营特点的结合。本文结合商业银行经营的独特性,对传统EVA模型进行调整,从参数选择、计算模式方面进行了优化。

第二,Q模型的引入。本文通过对基于Q投资策略在我国上市银行的实证研究,得出了“Q模型”对上市银行投资的强指导性。

第三,Q-EVA模型的建立。通过结合“EVA模型”与“Q模型”,对上市银行投资策略选择提供了新的方法,模型的设计也为估值理论进行了补充,并通过实证,证明该方法具有较强的可操作性。