钢铁板块盈利情况分析

(李拥军,中国钢铁工业协会综合部高级分析师,博士)

钢铁板块盈利情况分析

钢铁上市公司基本都是相关各大钢铁企业集团的优良资产。根据各钢铁上市公司2011年3季度季报所发布的财务数据,结合Wind资讯所提供的钢铁板块财务指标数据,来分析上市公司中钢铁板块与相关下游行业板块的盈利情况差异,有助于我们对钢铁板块整体运行情况进行评估,探寻钢铁板块的盈利特。

一、关于各证券机构对钢铁行业板块划分情况的说明

国内不同的证券公司及研究机构对沪深两市钢铁行业板块的划分情况各有不同。各证券公司及研究机构所划分的钢铁板块不仅涵盖的企业数量有所不同,而且同一家上市公司会因证券公司及研究机构的不同,而归属于不同的行业板块。目前在全国范围内较为有影响力的钢铁板块划分方式有四类,分别为:

⒈中信证券关于钢铁板块的划分

中信证券的一级行业CS钢铁包含了46家上市公司,CS钢铁下属的CS普钢包含了28家上市公司,分别为安阳钢铁、鞍钢股份、八一钢铁、包钢股份、宝钢股份、本钢板材、广钢股份、杭钢股份、河北钢铁、华菱钢铁、济南钢铁、酒钢宏兴、莱钢股份、凌钢股份、柳钢股份、马钢股份、南钢股份、攀钢钒钛、三钢闽光、韶钢松山、首钢股份、太钢不锈、武钢股份、新钢股份、新兴铸管、重庆钢铁、常宝股份、本钢板B(本钢板材与本钢板B财务报表数据基本相同),这28家上市公司通常简称为28家CS普碳钢铁企业;CS钢铁下属的CS其他钢铁包含了18家上市公司,其中CS其他钢铁下属CS特钢子行业包含了15家上市公司,分别是大冶特钢、中钢天源、沙钢股份、久立特钢、中原特钢、金洲管道、钢研高纳、西宁特钢、鄂尔多斯、抚顺特钢、方大特钢、方大炭素、ST沪料、鲁银投资、鄂资B股);CS其他钢铁下属的CS铁矿石包含了2家上市公司,分别是金岭矿业、大成股份,CS其他钢铁下属的CS钢铁贸易流通包含了百科集团1家上市公司。

⒉证监会关于钢铁板块的划分

证监会按国家标准的行业分类对上市公司进行划分,其中采掘业下属的二级子行业钢铁采矿业中包含了金岭矿业一个上市公司;其制造业下属的二级子行业黑色金属冶炼及压延业涵盖了34家上市公司,这34家上市公司除包含了27家普碳钢铁企业(相当于28家CS普碳钢铁企业中增加了沙钢股份,剔除了新钢股份、新兴铸管)外,还包含了大冶特钢、久立特材、西宁特钢、金瑞科技、抚顺特钢、ST东碳、鲁银投资等7家企业;新钢股份、新兴铸管则被划分到制造业下属的二级子行业——金属制品业当中。

⒊申银万国关于钢铁板块的划分

申银万国将具有铁矿石生产背景的金岭矿业划分到其一级行业——SW采掘下属的SW其他采掘Ⅱ当中;SW黑色金属作为一级行业其下属的SW钢铁包含了35家上市公司;SW钢铁下属的SW普钢包含了29家上市公司,这29家上市公司中包含了26家普碳钢铁企业(相当于28家CS普碳钢铁企业中增加了沙钢股份,剔除了重庆钢铁、常宝股份、本钢板B),同时包含了南方建材、鄂尔多斯、鲁银投资等3家与钢铁关联度较高的上市公司;SW钢铁下属的SW特钢包含了6家上市企业,分别是大冶特钢、久立特材、西宁特钢、抚顺特钢、方大特钢、重庆钢铁;常宝股份则归类到一级行业SW机械设备下属的SW金属制品Ⅱ中。

⒋国信证券钢铁板块划分

国信证券的一级行业GS黑色金属下属的GS钢铁Ⅱ包含了33家上市公司,这33家上市公司中不仅包含了25家普碳钢铁企业(相当于28家CS普碳钢铁企业中剔除了新兴铸管、新钢股份、常宝股份),还包含了金岭矿业、大冶特钢、西宁特钢、创兴资源、抚顺特钢、方大特钢、鲁银投资、大成股份等8家与钢铁相关的上市公司);GS黑色金属下属的GS金属制品Ⅱ产业当中则包含了新兴铸管、法尔胜、久立特材、常宝股份、新钢股份、贵绳股份等上市公司;沙钢股份则被归类到一级行业GS有色金属下属的GS有色金属冶炼行业当中。

综合上述四种关于钢铁板块的划分情况,可以明确:各证券机构对新兴铸管、新钢股份、常宝股份、沙钢股份、本钢板B、重庆钢铁等上市公司在行业归类上存在分歧,这也使Wind资讯所提供的各证券机构钢铁板块的行业数据存在差异(见表1)。

表1 各证券机构2011年1至3季度钢铁板块盈利能力相关数据 (整体法, %)

在选取以何类钢铁板块代表钢铁行业数据上,本文遵循以下几个原则:①考虑到沙钢集团是中国民营钢铁企业的领军企业,在中国钢铁工业中处于举足轻重的地位,故其所控股的沙钢股份应包含在钢铁板块中;②对钢铁行业上市公司基本运行情况进行分析时,本钢板材与本钢板B应只取其中一个上市公司的财务报表数据,否则存在重复计算的可能,本研究只采用本钢板材的相关财务数据;③钢铁板块应尽量涵盖更多的以钢铁冶炼、轧制为主业的上市公司。

基于上述原则,可初步判定申银万国的钢铁板块所涵盖的上市公司情况较其他三家机构更为合理。同时鉴于各证券研究机构均没有将太钢不锈归类到特钢行业,为便于对各证券机构所提供的各行业财务指标数据的引用,同时保证数据在时间上的连贯性和一致性,本研究亦将太钢不锈归类到普钢行业。综上, 本研究在对整个钢铁板块(含普钢、特钢)盈利情况进行综合分析时,将采用申银万国的行业板块划分方式,对钢铁板块及相关行业板块的财务数据进行引用。

用申银万国钢铁板块数据,在分析钢铁行业运行情况时,所涉及的35家上市公司,仅缺少常宝股份一家以钢管制造为主业的上市公司;在分析普碳上市公司运行情况时,将会涉及到29家上市公司,缺少重庆钢铁、常宝股份两家上市公司。在这29家普碳上市公司中,鲁银投资以热轧带钢为主,2010年钢铁主业收入占其总收入比重为82%;南方建材以黑色金属材料生产贸易为主业,2010年黑色金属材料收入占其总收入比重为90%;鄂尔多斯以硅铁、硅锰合金生产为主业,2010年硅铁、硅锰合金主业收入占其总收入比重为53%。此三家上市公司归类到普钢行业是有一定的道理。在分析特钢企业运行状况时,由于主要特钢上市公司均已包含在内,因此可以较为全面地反映特钢行业的运行情况。

二、SW钢铁板块(35家企业)与相关下游行业盈利情况对比

钢铁板块涵盖了普钢及特钢企业,分析整个钢铁板块的利润情况,特别是分析钢铁板块与相关下游行业利润情况的差异,有助于我们从产业链的角度把握钢铁板块的整体运行情况。

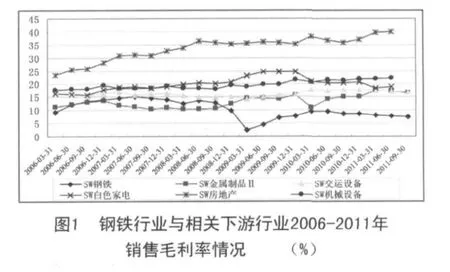

⒈销售毛利率比较

2011年1至3季度,钢铁行业销售毛利率为7.43%,同比下降幅度达13.2%,环比下降幅度达4.19%。钢铁行业销售毛利率自2010年2季度起,连续6个季度呈环比下降的态势(见图1)。

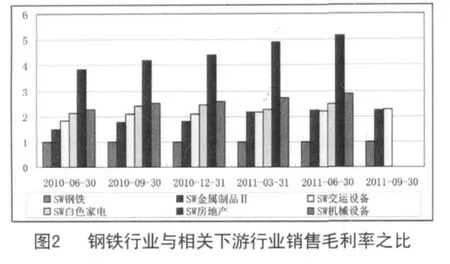

据图1可知,从2006年1季度开始,钢铁行业上市公司的销售毛利率与金属制品业、交运设备制造业、白色家电制造业、机械设备制造业、房地产业的上市公司相比,基本都处于最低水平,仅在2007年1季度至2008年3季度期间,略高于金属制品业。特别是从2010年2季度开始至今,其他5个行业的上市公司销售毛利率环比及同比均有不同程度的上升,仅钢铁行业销售毛利率环比连续下降,并与其他5个行业在销售毛利率上的差距进一步拉大,如房地产业2010年1至2季度销售毛利率是钢铁业的3.8倍,2011年1至2季度则达到5.2倍;金属制品业2010年1至2季度销售毛利率是钢铁业的1.5倍,2011年1至3季度则达到2.2倍;机械设备制造业2010年1至2季度的销售毛利率是钢铁业的2.3倍,2011年1至2季度则达到2.9倍;交运设备制造业2010年1至2季度的销售毛利率是钢铁业的1.81倍,2011年1至3季度则达到2.26倍;白色家电制造业2010年1至2季度的销售毛利率是钢铁业的2.11倍,2011年2季度则达到2.47倍(见图2 )。

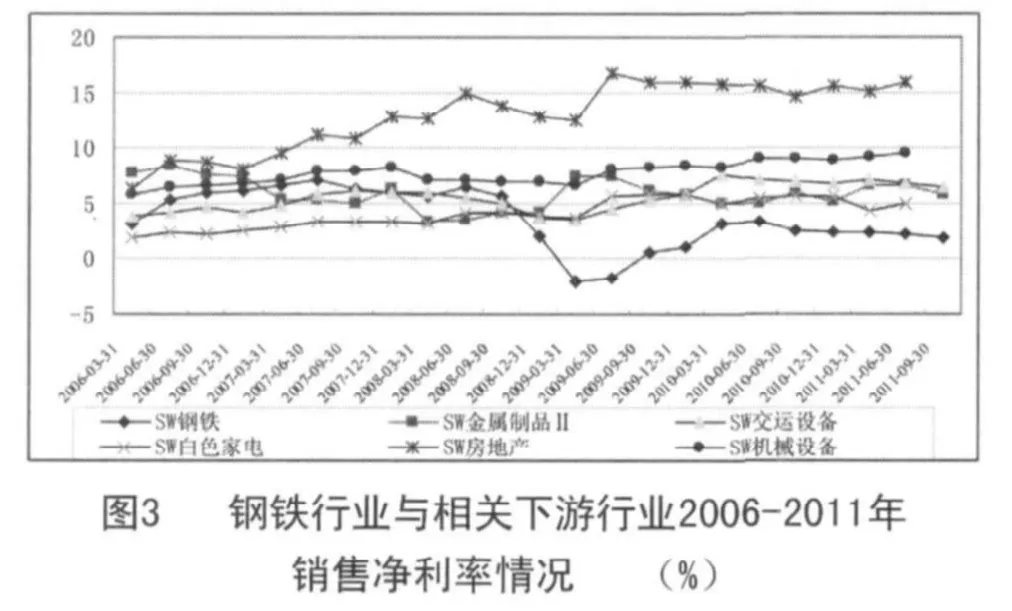

⒉销售净利率比较

2011年1至3季度,钢铁行业销售净利率为1.86%,同比下降幅度达27.34%,环比下降幅度达13.49%。钢铁行业销售净利率在2009年1季度达到近五年中的最低点,仅为-2.05%,而后连续5个季度环比上涨,在于2010年2季度达到3.28%后,又连续5个季度呈环比下降的态势(见图3)。

据图3可知,①2006年1季度至2008年3季度,钢铁行业上市公司的销售净利率在6个大行业中基本处于中游水平,要明显好于销售毛利率的排名情况;②从2008年3季度开始,钢铁行业上市公司的销售净利率完全处于最低水平。特别是从2010年3季度开始,其他5个下游行业上市公司销售净利率环比是有升有降,只有钢铁行业销售净利率环比是连续下降;③交运设备制造业、机械设备制造业、白色家电制造业的销售净利率在近5年中保持相对稳定,并呈整体上升的态势;金属制品业销售净利率的波动幅度高于交运设备制造业、机械设备制造业、白色家电制造业,但低于房地产业和钢铁业,其销售净利率总体上保持相对稳定;房地产业销售净利率呈上升趋势,2011年2季度达到近5年的最高值。

⒊所得税/利润总额

2011年1至3季度,钢铁行业所得税与利润总额之比为18.91%,同比下降幅度达3.22%,环比下降幅度达2.58%。与其他5个行业相比,钢铁行业所得税与利润总额之比始终处于较高水平。从2006年1季度至2010年3季度,钢铁行业所得税与利润总额之比仅低于房地产业,远高于其他4个行业(见图4)。房地产是高利润行业,其所得税与利润总额之比高于钢铁行业是理所应当,但钢铁行业在销售毛利率、销售净利率远低于另外4个行业的情况下,所得税与利润总额之比却高于这4个行业,说明钢铁行业上市公司承担了较高的纳税负担。

据图4可知,从2010年4季度起,钢铁行业所得税与利润总额之比低于房地产业和金属制品业,同时与其他3个产业的差距亦在缩小。如2009年4季度,钢铁行业所得税与利润总额之比是金属制品业的1.02倍,是交运设备制造业的1.8倍,是白色家电制造业的1.62倍,是机械设备制造业的1.63倍,到2011年2季度,则分别降到0.78倍、1.18倍、1.08倍、1.21倍。钢铁行业所得税与利润总额之比与其他行业差距的缩小,一方面表明钢铁行业的所得税负担有所减弱,另一方面表明钢铁行业上市公司与其他行业上市公司相比,盈利能力有着较大幅度的下降。

⒋总资产净利率

总资产净利率是指公司净利润与平均资产总额的百分比。该指标反映的是公司运用全部资产所获得利润的水平。其计算公式如下:

总资产净利率=净利润/平均资产总额×100%

该指标越高,说明上市公司投入产出水平越高,资产运营越有效,成本费用的控制水平越高,因此,该指标可以反映出上市公司管理水平的高低。利用该指标还可以分析经营中存在的问题,提高销售利润率,加速资金周转。

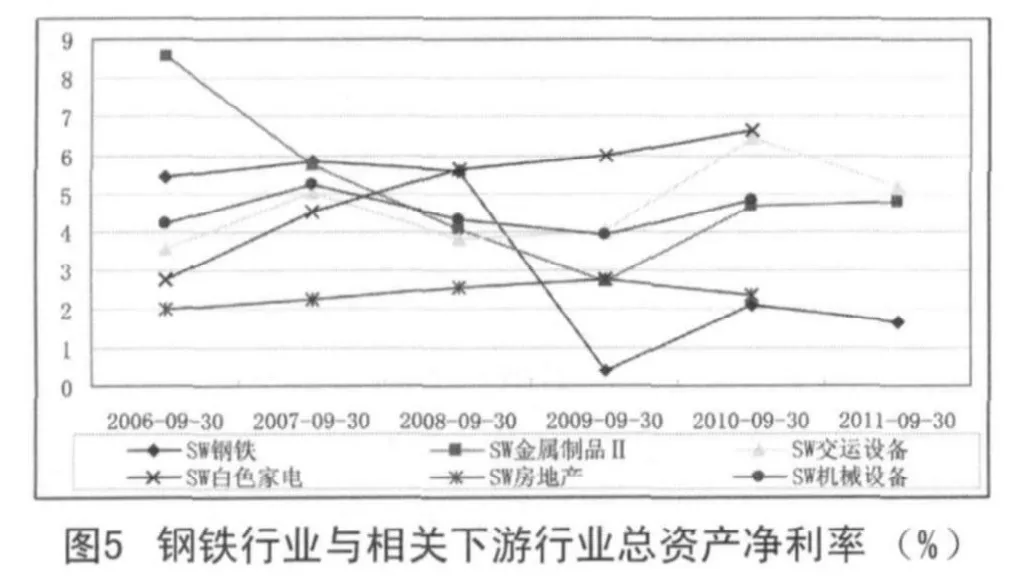

2011年1至3季度,钢铁行业总资产净利率为1.67%,同比下降幅度达21.6%。2006年至2008年三年同期钢铁行业总资产净利率均保持在5%以上,2007年3季度甚至达到5.82%的高水平(见图5)。在此期间,钢铁行业总资产净利率基本高于其他5个行业的总资产净利率,说明那个时期钢铁行业运营效益处于一个较高的历史水平。

2009年1至3季度,钢铁行业总资产净利率仅为0.4%,此后连续三年低于其他5个行业的总资产净利率。与钢铁行业高度相关的房地产业总资产净利率始终在1%至2%之间波动,并低于除钢铁行业外的其他4个行业,这主要与房地产业的行业特点相关联,同时从一个侧面说明房地产业上市公司的管理水平存在一定的不足。

三、SW钢铁板块基本运行情况

⒈营业总收入同比、营业利润同比

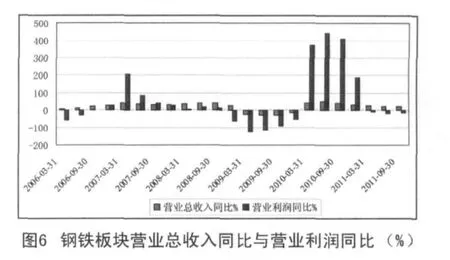

2011年1至3季度钢铁行业上市公司营业总收入同比增长21.29%,而营业利润同比为-13.77%。从时间纵向角度看,钢铁行业连续3个季度营业总收入同比呈正增长,而营业利润呈负增长,真正是“增收不增利”(见图6)。如果将时间上溯至2006年1季度,可以发现,钢铁行业在2006年1季度至3季度曾出现过营业总收入与营业利润相互逆向增长的现象;2007年1季度至2010年4季度,钢铁行业营业总收入与营业利润的增长呈同向变动;2008年4季度至2010年4季度,营业利润同比变动幅度的绝对值要远大于营业总收入同比变动幅度的绝对值,说明在此期间,上市公司成本变动幅度超过了钢铁价格的变动幅度。

⒉营业总成本占比、营业利润占比

钢铁行业上市公司2011年1至3季度营业总成本占营业总收入的比重为97.98%,自2010年3季度开始,连续5个季度呈上升趋势,说明在此期间钢铁行业营业总成本增幅超过了营业总收入的增幅。与之对应,营业利润占营总收入的比重呈逐季下降的趋势(见图7)。2011年1至3季度的营业利润占比与过去5年同期相比,仅优于2009年同期,2006年1至3季度营业利润占比是2011年1至3季度的3.82倍, 2007年1至3季度则是 3.9倍,2008年1至3季度为3.2倍,2010年1至3季度为1.4倍。这说明当前钢铁行业的盈利水平处于历史的低位。

⒊经营活动净收益/利润总额(经营活动净收益占比)

经营活动净收益等于营业总收入与营业总成本之差。经营活动净收益与利润总额之比反映了上市公司经营活动净收益占利润总额的比重。该指标越低,说明其他经营收益、营业外收益占利润总额的比重越高,说明该行业(或该上市公司)主体业务经营效果较差。

2011年1至3季度,钢铁行业经营活动净收益占比为87.84%,同比下降幅度为4.50%,环比下降幅度为0.87%(见图8)。与2006年、2007年、2008年相比,经营活动净收益占比呈下降趋势。虽然行业内对经营活动净收益占比的合理区间并没有一个明确的认识,但对制造企业而言,经营活动净收益占比是不宜过低的。

四、普钢板块与特钢板块盈利情况分析

1.销售毛利率及销售净利率

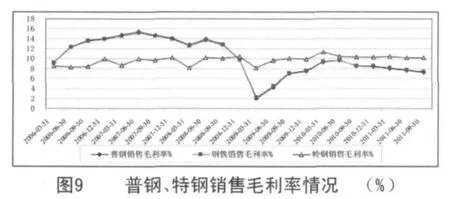

2011年1至3季度普钢销售毛利率7.31%,同比下降幅度达13.90%,环比下降幅度达4.07%。2006年1季度至2011年3季度,普钢销售毛利率走势与钢铁行业上市公司整体走势基本一致,这与普钢上市公司在钢铁行业中占有绝对比重相关联。2009年1季度,普钢销售毛利率达到近五年中的最低点,仅为2.06,低于同期的钢铁及特钢的销售毛利率。普钢销售毛利率经过连续5个季度环比上涨,于2010年2季度达到9.6%,但这一盈利水平仅相当于普钢销售毛利率最高季度(2007年2季度)的62.62%。从2010年3季度开始,普钢销售毛利率环比逐季下降。

特钢上市公司2011年1至3季度销售毛利率11.12%,同比下降幅度达1.37%,环比上升幅度达0.47%。从2006年1季度至今,特钢上市公司销售毛利率基本都在8%至12%之间波动,波动的幅度远低于普钢销售毛利率,如普钢最高销售毛利率(2007年2季度)是其最低销售毛利率(2009年1季度)的7.44倍,而特钢最高销售毛利率(2010年1季度)是其最低销售毛利率(2009年1季度)的1.39倍(见图9)。

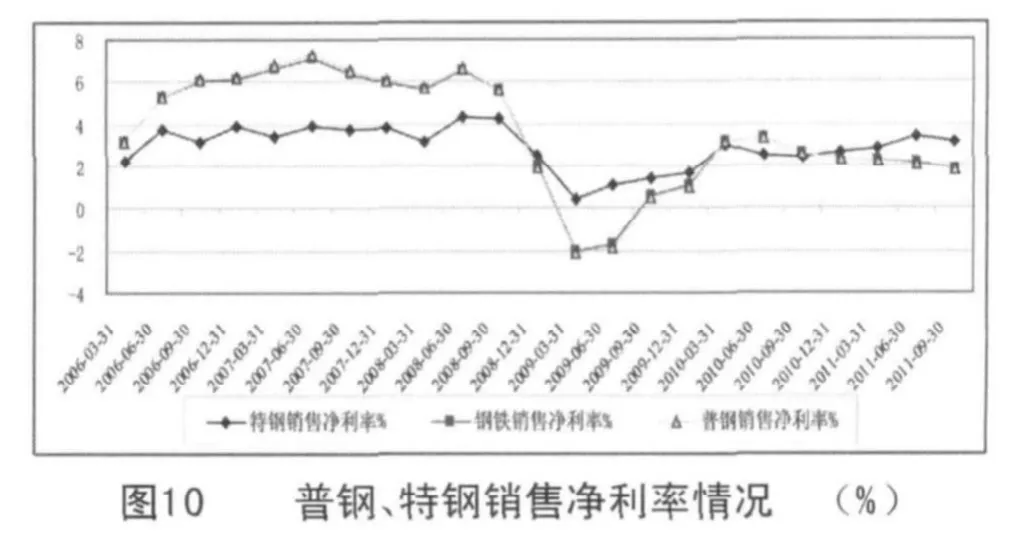

据图9可知,特钢销售毛利率与普钢销售毛利率在走势上存在如下差别:①2008年3季度是特钢销售毛利率与普钢销售毛利率的“分水岭”,在此之前,普钢销售毛利率高于特钢销售毛利率,而后是特钢销售毛利率一直高于普钢销售毛利率;②特钢销售毛利率在近5年中整体呈上升趋势,而普钢销售毛利率波动幅度较大,自2007年3季度开始呈总体下降的趋势;③金融危机爆发后的特钢销售毛利率总体上优于其金融危机爆发前的水平,而普钢则与之相反;④从2010年2季度至今,特钢销售毛利率走势平稳,而普钢销售毛利率呈逐季下降的态势。上述四点说明特钢与普钢存在着较为明显的行业差异。普钢销售净利率与特钢销售净利率在近5年中的波动幅度差异(见图10)进一步印证了特钢与普钢存在着较为明显的行业差异。

特钢销售毛利率、销售净利率的相对稳定与普钢销售毛利率、销售净利率的大幅度波动形成较为鲜明的对比。近五年来特钢营业总成本与营业总收入之比保持相对稳定(见图11),而普钢营业总成本与营业总收入之比则存在波动幅度较大的现象。

特钢营业总成本与营业总收入之比的相对稳定,加之其他经营收益在多数特钢企业营业利润中所占比重尚处于较低水平,从而确保了特钢营业利润占营业总收入比重的相对稳定。而普钢行业则受营业总成本与营业总收入之比波动的影响,其营业利润与营业总收入之比亦存在较大的波动幅度(见图12)。

2.营业总收入同比及营业利润同比

普钢营业总收入同比及营业利润同比走势与钢铁行业营业总收入同比及营业利润同比走势基本相同(见图 13)。

特钢营业总收入同比及营业利润同比走势与普钢营业总收入同比及营业利润同比走势存在一定的差异,主要表现为:①特钢营业总收入同比变动方向与营业利润同比变动方向基本一致,即同增长同降低(见图14);②当特钢营业总收入同比为正增长时,特钢营业利润同比的增长幅度多会高于营业总收入的同比增长幅度。当特钢营业总收入同比为负增长时,特钢营业利润同比的减少幅度多会高于营业总收入的同比减少幅度,而普钢则基本不存在这一运行特点。这说明特钢上市公司的营业总成本变动幅度低于其营业总收入的变动幅度,亦说明特钢企业在特钢销售价格上涨时亦能对原材料采购成本有一定的控制,从而保证增收更增利,这一点要明显优于普钢企业。而普钢企业对原材料采购成本缺少一定的控制能力,与多数普钢企业对进口铁矿石的依赖程度相关联。

3.所得税/利润总额及经营活动净收益/利润总额

普钢2011年1至3季度所得税占利润总额的比重为18.95%,同比下降幅度达3.32%。特钢2011年3季度所得税占利润总额的比重为18.49%,同比上升幅度达3.93%,环比上升幅度达1.48%。普钢所得税占比、特钢所得税占比近5年走势见图15。

依据图15可知,在近5年中普钢所得税占比与特钢所得税占比在走势上存在如下特点:①普钢所得税占比始终高于特钢所得税占比,但从2009年4季度开始,二者的差距在明显缩小,如2008年2季度普钢所得税占比是特钢所得税占比的6.46倍(为近5年间的最大差距),2011年3季度已缩小到1.02倍(为近5年间的最小差距);②普钢所得税占比在近5年中呈总体下降的趋势。普钢所得税占比在近5年中的走势分为2个过程,2006年至2008年呈总体下降的趋势,2009年至今呈总体上升的趋势。

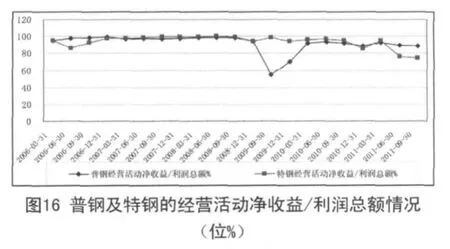

普钢及特钢的经营活动净收益占利润总额的比重在近5年中总体均呈下降态势(见图16),特钢在近2个季度中经营活动净收益占比同比下降幅度尤为明显,2011年1至2季度同比下降幅度为21.5%,2011年1至3季度同比下降幅度为21.8%。这说明特钢企业、普钢企业从2010年2季度开始,其他经营收益及营业外收益占利润总额的比重均有所上升。

综合上述分析可知:①金融危机爆发后,特钢企业的整体盈利情况及成本控制情况要优于普钢企业;②普钢企业从2010年下半年开始,盈利水平有逐季下降的态势;③特钢行业运行情况与普钢行业相比经济效益的波动幅度较小,具有运行稳定、发展态势趋好等特点。

(李拥军,中国钢铁工业协会综合部高级分析师,博士)