上市公司资本结构影响因素分析:来自我国房地产行业的经验数据

吕 沙

一、引 言

自从1958年Modigliani和Miller提出著名的MM理论以来,企业资本结构问题一直是财务理论和实务界关注的焦点。合理的资本结构能有效降低企业融资成本,增强企业的融资能力和市场竞争力。学术界对最佳资本结构形成的因素作了许多理论阐述,但由于现实经济的复杂性,实证研究的结果并没有获得一致的结论。基于此,本文选取作为我国国民经济支柱产业的房地产行业作为研究对象,通过对其资本结构影响因素的实证分析,为上市公司优化资本结构、制定融资政策提供一定程度的理论指导与实务借鉴。

二、文献综述

学术界对企业资本结构影响因素的研究是始于20世纪70年代。Titman和Wessels(1988)研究表明,公司所处的行业、公司规模、资产担保价值、非负债税盾、成长性、盈利能力、变异性、独特性等都是公司资本结构的决定因素。Rajan和Zingales(1995)通过对主要工业化国家公众融资决策的分析研究公司资本结构的影响因素,运用有形资产比率、成长机会、公司规模和盈利性四个变量调查了法国、德国、日本、英国和美国等国家公司资本结构的影响因素。Kayhan and Titman(2007)认为盈利能力与资本结构负相关。Lemmon,Roberts,and Zender(2008)提供了行业因素和公司特征如何影响资本结构的实证证据。Frank和Goyal(2009)对1950-2003年间美国上市公司的资本结构影响因素作了研究,证实有形资产比率、公司规模和通货膨胀率与负债比例正相关,而获利能力和成长性与负债比例负相关。

我国学者从不同角度对影响上市公司资本结构的因素进行了分析。陆正飞、辛宇(1998)采用多元线性回归方法,通过对机械及运输设备业的35家企业的实证分析,认为获利能力与资本结构负相关,但企业规模、资产担保价值、成长性等因素对资本结构的影响不甚显著。洪锡熙、沈艺峰(2000)对上海221家上市公司进行了列联表分析,得到的结论是负债比例与行业是相互独立的,企业规模、盈利能力与负债比例正相关,成长性对负债比例的影响不显著。肖作平、吴世农(2002)以深市117家公司为样本,分析认为:国有股水平、公司的规模、资产担保价值与资本结构正相关,成长性、非负债税盾、盈利能力与资本结构负相关。杨亚娥(2009)对38家中小板上市公司的资本结构影响因素进行了研究,发现偿债能力、成长性和市场竞争对资本结构具有显著影响,而获利能力、经营风险和非债务税盾对资本结构的影响不显著。童年成(2010)用多元回归分析法对交通运输及仓储业的上市公司的年报数据进行了研究,发现公司规模、成长性和资产担保率与资产负债率正相关,短期偿债能力和盈余管理能力与资产负债率负相关,但公司盈利能力、营运能力等对资本结构的影响不明显。总的来说,学术界对资本结构影响因素的实证研究大多以整个上市公司为研究对象,从样本的选取、指标的选择以及分析方法上存在很大差异,导致最终的研究结果在某些方面不尽一致。不同的行业其资本结构具有不同的特点,所以分行业对资本结构进行研究更具有实践指导意义。

三、研究设计

(一)变量选取

狭义的资本结构专指长期资本结构,流动负债列入营运资金管理;广义的资本结构是指企业全部资本的构成,不仅包括长期资本,还包括流动负债。由于我国上市公司的流动负债在资本来源中约占80%的比重,因此本文所指的资本结构将流动负债考虑在内,运用广义的资本结构概念,以资产负债率作为资本结构的代表指标。

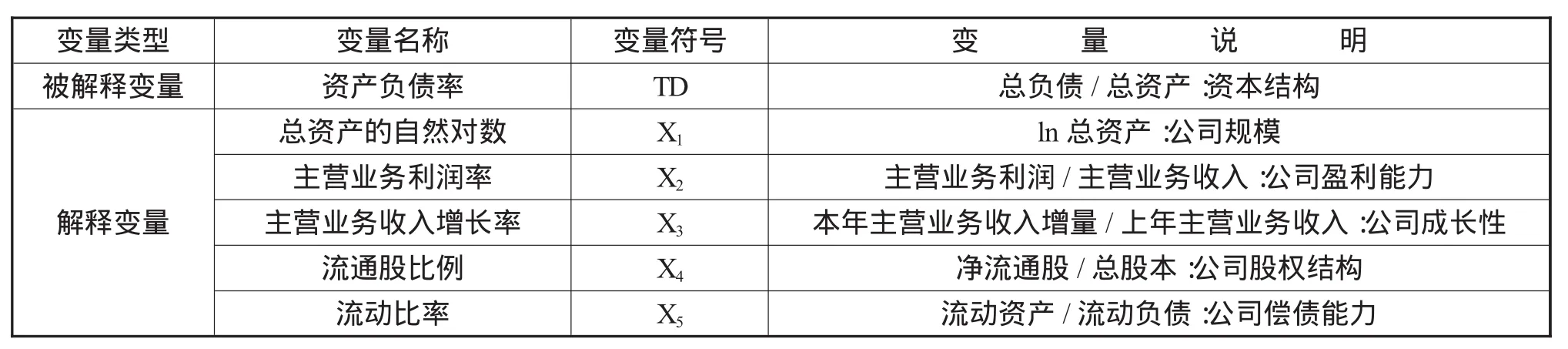

国内外学者的研究成果表明:上市公司资本结构的影响因素既有外部的包括国家政策和宏观经济等因素,又有公司财务特征的影响因素。考虑到相关数据的可得性,本文只将财务特征纳入定量研究的范围,选取公司规模、盈利能力、成长性、股权结构、偿债能力五个影响因素作为解释变量,将资产负债率作为被解释变量,以此构造研究变量定义表,见表1:

表1 研究变量定义表

(二)研究假设

假设1:公司规模与资本结构之间正相关。因为公司的规模越大,其业务范围越广,可以通过多元化经营降低经营风险,进而能适当提高负债比例来充分发挥债务资本的税盾价值与财务杠杆利益。

假设2:公司盈利能力与资本结构之间负相关。因为公司的盈利能力越强,内部融资的来源越广,留存收益就会越多,为了降低财务风险,公司会较少利用外部融资,特别是负债融资。

假设3:公司成长性与资本结构之间正相关。因为成长性较好体现在公司营业收入的增加、资产的增加,这些都需要资金的支持,因此公司债务融资比例可能较高。

假设4:公司股权结构与资本结构之间负相关。因为我国上市公司国有股比例较高,流通股比例相对较低,股权融资规模受到限制,公司负债融资的比例就会相对增大。

假设5:公司偿债能力与资本结构之间正相关。因为公司偿债能力从侧面体现了公司的盈利能力与综合实力,公司财务风险越低,越容易获取债权人的信任,筹集到更多的债务资本,债务融资比例相对较高。

(三)样本选取与数据来源

房地产业作为国民经济支柱产业,是一个高度关联性产业,能带动50多个相关产业的发展,其对国民经济、社会进步的影响日益加强,对房地产业上市公司资本结构影响因素的研究具有重要意义。本文以沪深两市A股房地产上市公司作为研究对象,以2008-2010年作为考察时限,同时剔除ST公司、金融类公司、数据不足考察时限的公司,最终得到58家上市公司作为研究样本。所有样本数据均来源于巨潮资讯网(http://www.cninfo.com.cn)和上市公司资讯网(http://www.cnlist.com)中样本公司披露的年报资料,并经过手工整理,数据分析通过SPSS17.0统计软件完成。

四、实证分析

(一)描述性统计

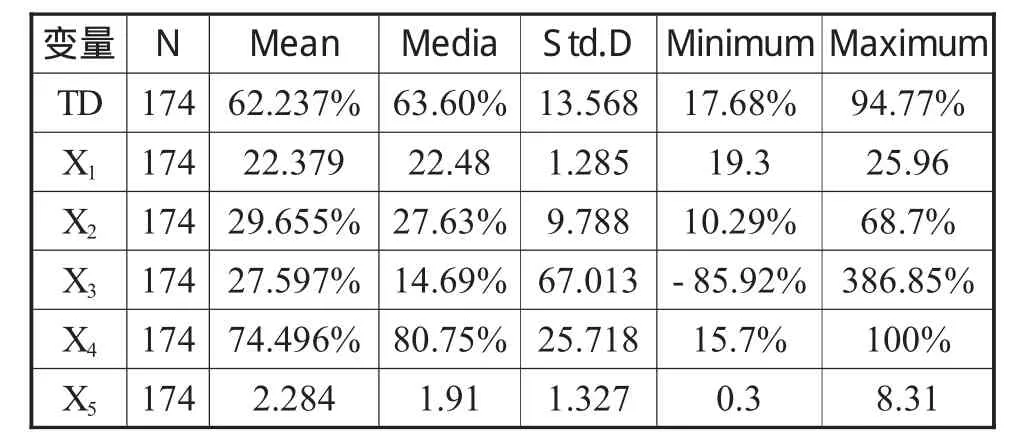

本文对被解释变量资产负债率进行描述统计分析,结果如表2所示:

表2 主要研究变量的描述性统计

根据表4所示,主营业务收入增长率标准差为67.013,中位数和平均值相差12.637%,是所有变量中最大的,但为了保留成长性这一指标,因此没有剔除该指标。其他变量的中位数和均值相差不大,并无异常值出现,可以用来进行统计分析。

(二)相关性分析

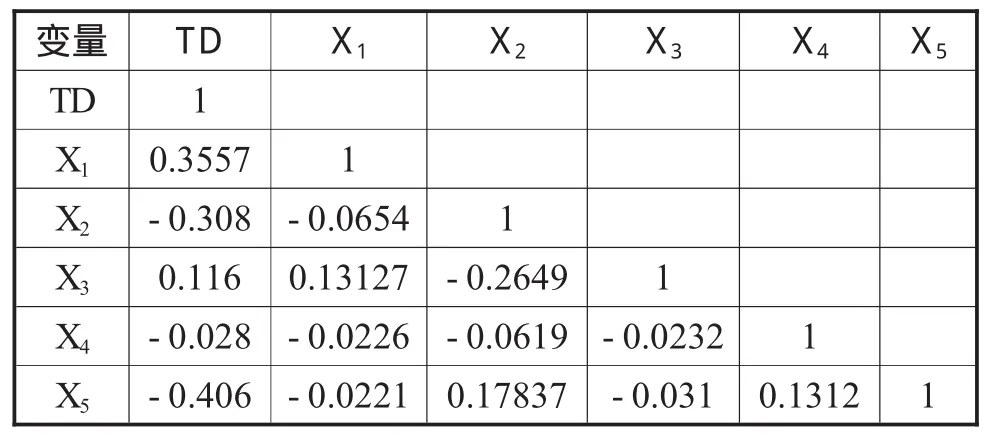

本文主要采用了样本公司的财务指标作为观察值,在进行多元回归分析时,可能会存在各变量间的多重共线性问题,所以对样本进行相关性分析,检查各变量间是否存在多重共线性,是否适合进行多元回归分析。相关性分析结果如表3所示:

表3 主要研究变量的相关性分析

通过表3的各变量相关矩阵可以看出,各变量之间的相关系数都在0.8以下,说明存在多重共线性的可能性很小,进行多元回归分析比较合适。

(三)多元回归分析

1.回归模型的构建

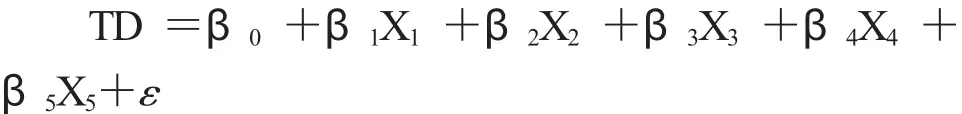

设被解释变量TD作为因变量,各解释变量X1、X2、X3、X4、X5作为自变量,由此建立多元线性回归模型:

其中:β0为常数项;β1、β2、β3、β4、β5分别为各自变量的回归系数;ε为误差项。

2.回归结果

SPSS17.0统计软件输出的被解释变量TD与各解释变量 X1、X2、X3、X4、X5的回归结果如表 4、表 5、表6所示:

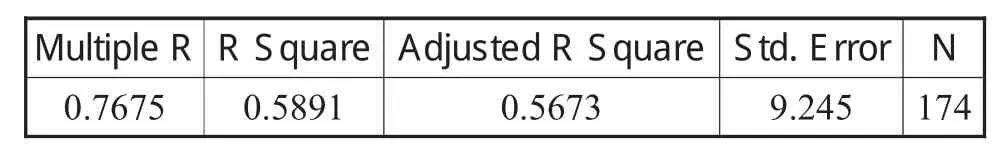

表4 样本公司资本结构影响因素的回归统计量表

根据表6中的回归系数,可以得出TD与X1、X2、X3、X4的多元线性回归模型为:

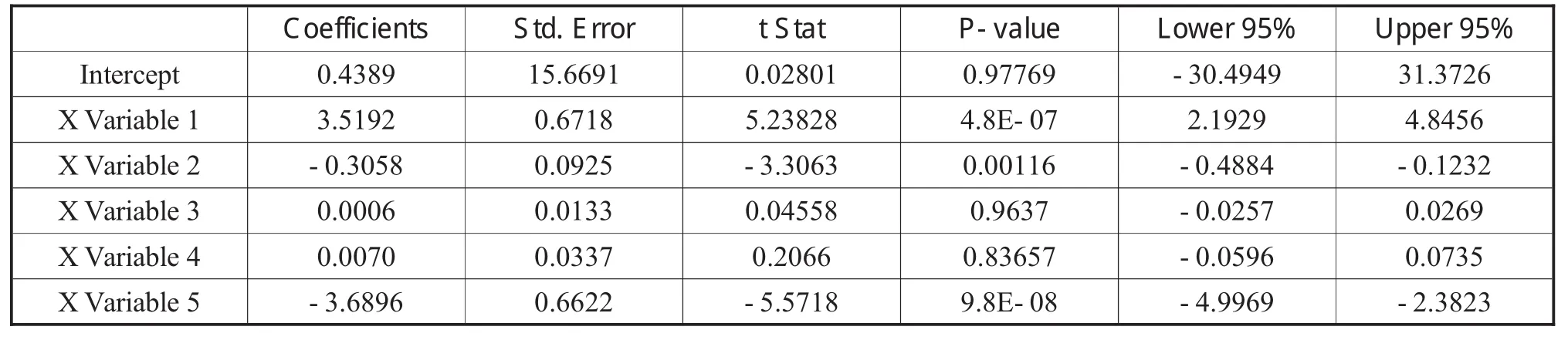

TD=0.4389+3.5192X1-0.3058X2+0.0006X3+0.007X4-3.6896X5

R=0.7675,R2=0.5891,调整后 R2=0.5673,说明该回归方程的拟合程度较好,TD 与 X1、X2、X3、X4之间总体上具有较强的线性关系。

F 检验:F=16.7701>F0.05(5,52)≈2.422,且Significance F=2E-13<α=0.05,说明 TD 与 X1、X2、X3、X4之间总体上具有显著的线性关系。

表5 样本公司资本结构影响因素的回归方差分析表

表6 样本公司资本结构影响因素的回归系数分析表

β1=3.5192 >0,β2=-0.3058 <0,β3=0.0006>0,β4=0.007>0,β5=-3.6896<0,说明X1、X3、X4与 TD之间具有线性正相关关系,只有 X2、X5与TD之间具有线性负相关关系。

五、研究结论

通过对样本公司相关数据的多元回归分析,本文得出以下研究结论:

(一)房地产行业上市公司的资本结构与公司规模呈显著正相关关系,假设1成立。其原因主要是:规模较大的房地产公司更容易得到银行和其它信贷人的信任,能够获取更多的信贷资金。此外,公司规模越大,越容易实施多元化经营分散公司经营风险以及具有充足的现金流,这将使公司的预期破产成本大为降低,公司容易获得更多的债务。因此负债融资比例在规模较大的房地产公司会明显较高。

(二)房地产行业上市公司的资本结构与公司盈利能力呈显著负相关关系,假设2成立。其原因主要是:公司盈利能力较强时,公司现金流就比较充裕,短期还款压力较小,资金链比较正常,资金在项目间的流动也比较充分,所以公司对资金依赖相对较小。同时,如果公司连续盈利能力较好,公司进行股权融资的可能性较大,对于负债融资需求也就显著降低了。

(三)房地产行业上市公司的资本结构与公司成长性呈不显著正相关关系,假设3基本成立。其原因主要是:一般情况下,成长性高说明公司前景好,公司偿债能力也强,能够较多的举债。但我国当前的市场经济并不完善,房地产公司能否获得银行贷款,并不完全以公司成长性情况为依据,有时是由企业、银行、地方政府的关系决定的。因此二者之间存在一定的关联程度,但不具备显著性。

(四)房地产行业上市公司的资本结构与公司股权结构呈不显著正相关关系,假设4不成立。其原因主要是:尽管我国上市公司的股权类型极为复杂,但随着股权分置改革的推进,房地产上市公司的流通股比率逐渐增大,不仅能提高股权融资规模,较强的资金实力也为银行信贷及债券融资的获取提供了保证,负债比例得以提升。但由于部分上市公司的管理不是很规范,所有权和经营权并没有很好的分离,因此股权结构对资本结构的影响较为有限。

(五)房地产行业上市公司的资本结构与公司偿债能力呈显著负相关关系,假设5不成立。其主要原因是:盈利能力越强的房地产公司其偿债能力相对较强,产生内部所需资金能力也越强,内部留存收益较高,其资产负债率就相应较低,可以通过股权融资,通过内部融资来平衡债权融资,使资本结构相对比较合理。

六、结束语

本文选取了房地产行业的58家上市公司作为实证样本,运用描述性统计、相关性分析、和多元回归分析相结合的方法,分析了影响资本结构的因素。研究结论表明,公司的偿债能力、规模大小及盈利能力是影响房地产行业上市公司资本结构的主要因素,而成长性和股权结构对资本结构的影响不显著。由于受数据资料的限制,其它影响资本结构的因素比如公司的所得税、盈利的质量等并没有加入模型中,这使模型的解释能力受到一定影响。除此之外,本文研究的是房地产行业,其它行业是否适合本文的结论还有待进一步商榷。尽管这次实证研究存在一定的局限性,但是本文的研究思路与研究结论,为进一步研究上市公司的资本结构提供了一定的理论基础,也为实务界的人士提供了一些可以借鉴的资料。

[1]Modigliani F,Miller M H.The cost of capital corporation finance and the theory of investment[J].The American Economic Review,1958,(48):261-297

[2]Titman,S.and R.Wessels.The determinants of capital structure choice [J].Journal of Finance,1988,(43):1-21

[3] Rajan,R.and L.Zingales.What do we know about capital structure?Some evidence from international data[J].Journal of Finance,1995,(50):1421-1460

[4] Kayhan,A.and S.Titman.Firms'Histories and Their Capital Structures [J].Journal of Financial Economics,2007,(83):1-32

[5]Lemmon,M.L.,M.R.Roberts,and J.F.Zender.Back to the beginning:persistence and the cross-section of Corporate Capital structure[J].Journal of Finance 2008,(63):1575-1608

[6] Frank,Murray Z.and Goyal,Vidhan K.Capital structure decisions:Which Factors Are Reliably important[J].Financial Management,2009,(38):1-37

[7]陆正飞,辛宇.上市公司资本结构主要影响因素之实证研究[J].会计研究,1998,(8):34-37

[8]洪锡熙,沈艺峰.我国上市公司资本结构影响因素的实证分析 [J].厦门大学学报(哲学社会科学版),2000,(3):114-120

[9]肖作平,吴世农.我国上市公司资本结构影响因素实证分析[J].证券市场导报,2002,(8):39-44

[10]于林.基于公司治理结构的财务控制模式选择[J].财务与金融.2010(2)

[11]杨亚娥.中小企业资本结构影响因素实证分析—来自中国2006年上市公司的经验研究 [J].财务通讯(综合),2009,(11):31-34

[12]童年成.上市公司资本结构影响因素分析[J].商业研究,2010,(10):136-140