关于我国商业银行逆周期信贷路径研究

孙志娟

(四川大学 经济学院,成都 610065)

1 文献综述

从根本上讲,银行业是一个具有明显亲周期性的行业,其放贷行为经常表现为“锦上添花”,而非“雪中送炭”。20世纪90年代以来,银行的亲周期性现象引起了国内外学者们的普遍关注,并且较多研究均表明金融市场存在明显的周期性波动。FSB认为:亲周期性是指一种相互加强的正向反馈机制;Wilson(1997)认为:信贷违约率具有明显的周期性,经济高涨时这一指标较低,经济衰退时这一指标则较高;而Bernanke(1998)指出:金融体系与经济周期呈现同向变动的趋势,经济繁荣时银行放款业务增加,经济衰退时银行放款业务萎缩;同时,Claudio Borio,Craig Furfine和Philip Lowe(2001)通过比较OECD的10个发达国家1979~1999年间私人信贷同GDP的比率以及真实资产价格水平与产出缺口的变化趋势,发现:金融系统的发展放大了宏观经济的波动性,而宏观经济的波动性又会进一步恶化金融系统自身的不稳定性;而Borio和Furfine以及Lowe(2001)等人通过实证分析,认为:在经济周期的运行过程中,商业银行的放贷行为具有显著的亲周期性,并且这些亲周期性行为与实体经济相互作用从而放大实体经济的波动;同时,Katalin Mero(2002)通过研究,也认为:银行行为的亲周期性源自贷款双方的信息不对称,银行信贷政策具有很强的亲周期性,在经济衰退时,即使低风险的盈利项目也很难获得融资;Burton(2004)认为:亲经济周期效应从广义上可以定义为诸如信贷、利差、期限、贷款损失准备等金融变量与实体经济变量随着经济周期的共同运动,并且金融体系本身具有明显的亲经济周期特征。而法兰西银行副行长让.皮埃尔.兰度(2009)认为:亲周期性是指在经济周期中金融变量围绕某一趋势值波动的倾向。

我国学者关于银行业信贷亲周期性的研究主要集中于近几年。陈雨露(2009)认为:信贷周期、资产价格周期和经济周期同步振荡,并且这也是绝大部分金融危机产生的基本机制;而吴正光(2009)则认为:金融行为的“有效理性”、金融创新的滥用以及监管的不当导致了金融失衡,并形成了金融风险高度非线性的“过度亲周期性”;丁丽平(2009)认为:金融体系的亲周期特性在经济下滑、金融系统面临困境时表现地更为明显;同时,周助新和胡王婉(2009)利用协整等计量方法,通过对1953年至2008年的数据进行实证分析,证明:我国信贷市场上信贷亲周期现象普遍存在。

虽然关于商业银行亲周期性的研究已相当成熟,而且有关部门也认识到了亲周期性的危害以及建立“逆周期”监管路径的重要性,但当前关于“逆周期”信贷的相关研究却不是太多,因此本文在前人研究的基础上,尝试着从“逆周期”的角度对我国商业银行信的贷路径选择展开探讨。

2 我国商业银行信贷行为具有较强的亲周期性

2.1 我国商业银行信贷行为具有明显的亲周期性

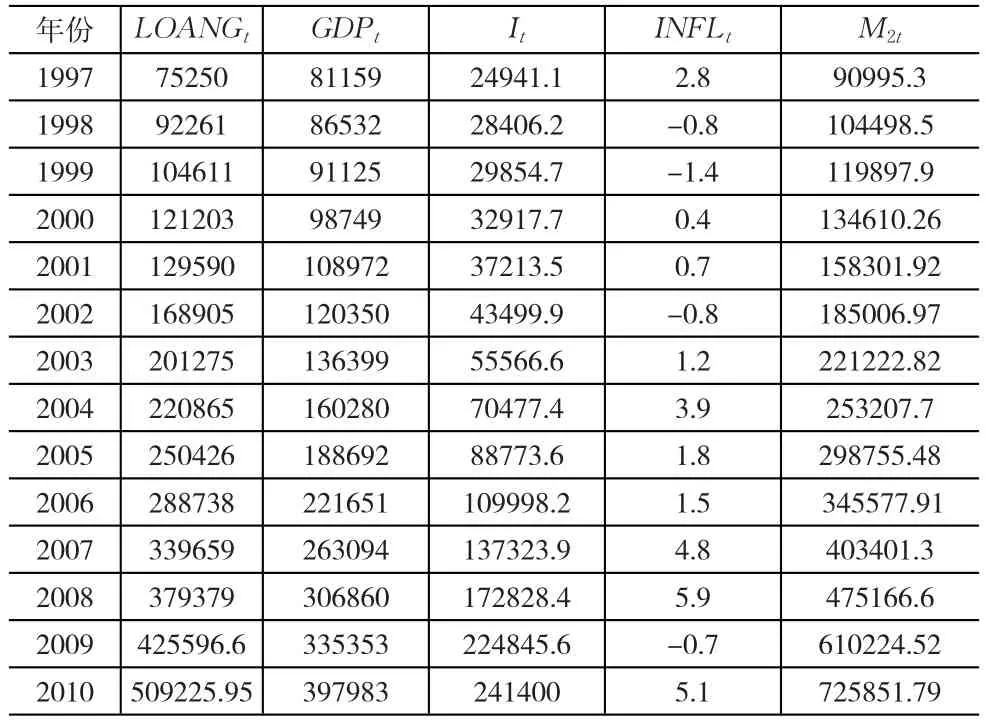

本文选取1997~2010近15年的样本数据,试图通过计量分析的方法对银行信贷活动与宏观经济波动的相关性展开讨论。

(1)模型的设定与变量的选取。本文取国民生产总值GDPt、固定资产投资额It、通货膨胀率INFLt、广义货币量M2t作为宏观经济的变量替代量,作为方程式的因变量,其中:通货膨胀率INFLt代表宏观经济不稳定性,广义货币量M2t代表货币当局的货币政策。信贷余额LOANGt作为方程式的自变量,则:可建立银行信贷额与宏观经济之间的具体计量模型为:

(2)样本的选取与实证分析。本文以1997~2010区间的数据为分析依据(如表1)。之所以选该区间主要是考虑到我国在该区间正好跨度了1998年亚洲金融危机和此次席卷全球的次贷危机这样一个经济发展周期。

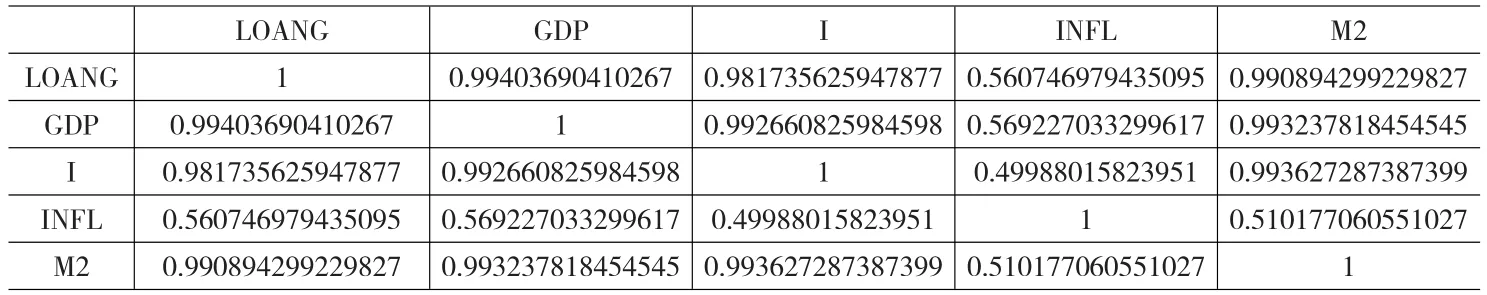

通过利用计量软件对面板数据进行回归分析,同时结合OLS、RE、FE模型对回归结果进行t检验、F检验和拉格朗日乘数检验,可得到各变量间的相关系数矩阵如表2以及检验结果如表3。

因此,从表2、3的实证结果来看,信贷余额与GDPt在0.05的水平上显著正相关。当经济发展处于紧缩时期,经济增速缓慢甚至负增长,银行收紧银根,信贷余额规模较小;当经济发展处于扩张时期,经济增速加快,银行放松信贷,信贷余额规模较大。同样,信贷余额与固定资产投资It在0.05的水平上显著负相关;信贷余额与广义货币量M2t在0.05的水平上显著正相关。由此可以看出:我国商业银行信贷行为的亲周期性自20世纪90年代以来日益明显。从1997年以来,特别是在上世纪90年代亚洲金融危机和此次次贷危机时,我国商业银行的信贷行为均表现出了随宏观经济波动的高度亲周期性。

2.2 我国商业银行亲周期性信贷行为具有较大隐患

(1)商业银行信贷的亲周期性已威胁到我国的金融体系

自上世纪2、30年代的大萧条以来,众多研究均表明:任何国家的经济都具有明显的周期性,且其经济发展不会永远处于上升阶段。因而,一旦经济形势发生逆转,繁荣时期的资产泡沫就必然会在瞬间大幅度下滑,银行体系也就必然会受到重大挑战,遭受巨大损失。而且由于银行行为具有明显的亲周期性,故经济繁荣时所积聚的信贷风险也必将会在随后的经济下行环境中在金融体系内爆发,直至金融危机接踵而来,并最终危及到宏观经济和整个金融体系的稳定。目前,我国的金融体系在这次危机中也受到了一定程度的重创,在这一轮经济周期中,我国商业银行在经济繁荣时所集聚的大量信贷风险也达到了前所未有的警戒点,我国金融体系正面临严峻挑战。

表1 样本选取 (单位:亿元)

表2 各变量间的相关系数矩阵

表3 回归结果

(2)商业银行信贷的亲周期性已破坏了我国经济体系的均衡

合理均衡的信贷供给应该是和经济需求的增长相一致的,而亲周期性信贷的增长比率却往往大于经济的增长速度,故极易对经济体系的均衡造成破坏。同时,经济亲周期条件下,银行往往在经济繁荣时放宽信贷标准,向一些信用层次不是特别高的企业投放贷款,一旦经济出现下滑态势,银行信用体系必将经受崩盘的考验;而在经济衰退时,银行又往往会紧缩标准,使有资格获得贷款的客户无法获得贷款,大大影响银行的盈利。近年来,很多经济现象及研究表明:在经济繁荣时商业银行信贷扩张,经济进一步高涨,直至达到某一临界点,突然爆发危机;而在经济衰退时商业银行的信贷规模却随之收缩,经济进一步恶化。因而银行信贷的这种亲周期性行为直接破坏了经济体系的平衡稳定。

(3)商业银行信贷的亲周期性也加剧了我国商业银行本身的脆弱性

美国和许多国家银行业的发展历程表明:在商业银行信贷亲周期性的影响下,在经济繁荣时期,银行的信贷增速往往超过GDP的增长速度,而这往往意味着,商业银行的信贷标准过于宽松,信贷质量也过于低下,违约率和核销率也往往比较高,并且此时的银行信用体系过于脆弱,系统性风险也较为突出,一旦经济开始处于下行环境,银行信用体系必将崩盘。当然我国商业银行也不例外。所以说,商业银行信贷的亲周期性加剧了其本身的脆弱性。

3 经济下行环境中商业银行逆周期信贷增长路径的非饱和性假设

次贷危机后,采用逆经济周期操作战略已逐步引起了以美国为首的发达国家的关注,逆经济周期操作战略简言之就是:在经济繁荣时银行收紧信贷投放,在经济萧条时扩张信贷投放。商业银行之所以采取“逆周期”的信贷策略是有其理论基础的,即:非饱和性假设和饱和性假设理论。

3.1 商业银行信贷的非饱和性假设

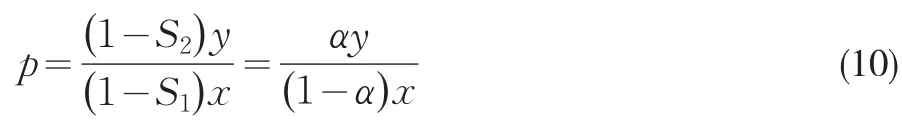

假设银行A和企业B在经济下行环境下就某项贷款的贷款利率分别为kA和kB,A和B之间进行贷款交易以使各自效用最大化,效用函数满足Cobb--Douglas线性效用函数。

其中A(t)为银行A的贷款利率,贷款利率的增长率;同样,企业B的生产函数为:

其中B(t)为企业B的贷款利率,贷款利率的增长率

同时,假设A和B具有相同偏好,则A和B的效用函数分别为:

并且银行A选择S1最大化其效用,B选择S2最大化其效用,则:

均衡状态下的贷款价格为:

并且贷款价格的变化路径遵循:

3.2 饱和性假设下的逆向政策选择

由式(1)可知:商业银行的贷款均衡价格应根据银行和企业贷款利率增长率的变化而变化。若kB-kA≻0,企业B的贷款利率预期高于银行的贷款利率定价,此时企业B和银行A的贷款效用均未达到最大化,银行信贷的效用预期处于非饱和状态,故银行的贷款定价会不断上升直至银行和企业的贷款效用均达到最大化;反之,贷款的均衡价格将不断下降。但是,当信贷投放背离了均衡点时,企业和银行间的这种和谐就会被打破,而这种不平衡一旦扩展到整个社会就必然会造成信贷与宏观经济波动的亲周期性,因而采取“逆周期”的信贷政策来防范均衡点的背离就显得尤为重要。

(1)危机爆发前,企业B和银行A均达到了效用的饱和点,如再强行增加其效用,必将出现信贷效用的负增长。

(2)经济危机前夕,企业B为得到银行贷款往往不惜代价而银行又过于紧缩银根,致使金融体系过快扩张突然达到某个临界点,此时信贷产出出现负效用,危机顷刻爆发。

(3)经济下行环境中,由于经济不景气,企业B缺乏扩大再生产的动力而放弃银行信贷,银行A出于对风险规避的考虑也必将紧缩信贷规模,整个经济进入滞胀的恶性循环。

饱和性和非饱和性假设是从效用最大化的角度对银行信贷“逆周期”操作的重要性展开分析的,分析表明“逆周期”操作在当前商业银行的信贷资产管理中具有重要意义,因此逆向政策选择已成为当前商业银行信贷路径选择的重要研究课题之一。

4 经济下行环境中我国商业银行信贷的逆周期路径选择

(1)完善商业银行的资本缓冲制度

当前我国在完善商业银行的资本缓冲制度上也提出了自己的一些措施:我国当局应在商业银行等诸多微观领域内建立资本缓冲制度的逆周期机制,同时让相关部门发布维持整个金融体系稳定的季度景气指数与金融稳定系数,并结合季度景气指数与金融稳定系数进一步推导出逆周期乘数,进而实现我国金融体系的稳定。

(2)改进关于公允价值的会计准则

改进并完善公允价值的会计准则已成为当前缓释银行亲周期性的方法之一,但究竟是采用公允价值计量还是历史成本计量却一直以来是经济学上的一个难点。合理、恰当地使用公允价值,建立健全与金融定价工具有关的公司治理和内控制度建设就成为了当前各国普遍关注的问题之一。

(3)努力推行动态贷款准备金制度的实施

实施动态的贷款准备金制度可以在利润丰厚年头较多地提取损失准备以弥补亏损年头的亏空,虽然这只改变了专项准备金计提的时间分布状态,但由于纳入了对未来经济周期的预测,故在一定程度上抵消了准备金制度的部分亲周期性波动。目前西班牙在准备金计提中使用的“动态准备”方法已受到全世界范围内的好评。

(4)采用全周期动态监管的信用评级方法

在实施严格的资本监管时,就应把握时机,在总体投资气候良好时考虑到经济下滑所带来的影响从而采取提高资本风险权重的措施,而在总体投资气候较差时考虑到经济上涨所带来的影响从而采取降低资本风险权重的措施,尽量减少银行信贷行为的亲周期性,以保证整个宏观经济的稳健运行。

[1] 巴曙松.巴塞尔新资本协议研究[M].北京:中国金融出版社,2003.

[2] 刘杰,谢加贞.我国商业银行信贷风险的成因及防范研究[J].商业研究,2010,(5).

[3] 刘辉.商业银行贷款风险形成的原因分析[J].长春理工大学学报,2008,(11).

[4] 张亚先.金融危机对商业银行信贷审批的启示[J].时代金融,2010,(3).

[5] 刘嘉.金融危机背景下商业银行信贷管理探析[J].中国国情国力,2010,(10).

[6] 刘京海,陈新辉.对金融危机下公允价值计量的思考[J].西部财会,2009,(1).

[7] 周小川.关于改变宏观和微观顺周期性的进一步探讨[N].金融时报,2009.

[8] Thomas,L.C.Modeling the Credit Risk for Portfolios of Consumer Loans:Analogies with Corporate Loan Models[J].Mathematics and Computers in Simulation,2009,79(8).

[9] Qi.M,Yang XL.Loss Given Default of High Loan-to-value Residen⁃tial Mortgages[J].Journal of Banking and Finance,2009,33(5).

[10] Montgomery.H.,Shimizutani,S.The Effectiveness of Bank Recapi⁃talization Policies in Japan[J].Japan and the World Economy,2009,21(1).