外部供需冲击视角下的东亚货币合作可行性研究

石建勋,钟建飞,李海英

(同济大学 经济与管理学院,上海200092)

东亚货币合作始于1997年的亚洲金融危机,之后进展缓慢。直到2008年美国金融危机爆发,货币合作再次被东亚各国所重视。2009年5月4日,东盟与中、日、韩将旨在防止东亚发生货币危机的“清迈协议”金额提高到约1 200亿美元。与此同时,东亚货币合作也经常出现在东亚各国领导人的双边或多边会议议题上,各国加强区域货币合作的愿望空前强烈。但欧债危机爆发后,人们对东亚能否继续进行货币合作产生了疑问,因此,有必要结合欧债危机产生的新情况、新问题,从新的视角探讨东亚货币合作的可行性,并通过与欧元区国家货币合作基础条件的对比,提出东亚区域未来货币合作的形式、实现路径和风险防范措施。

一、理论与综述

经济冲击通常被描述为宏观经济变量的波动,它是一个复合冲击,可以表示为经济结构冲击的线性组合。经济冲击可以直接观察到,而经济结构冲击则不能,必须运用计量方法通过正交化分解才能得到。为了从现象层面的经济波动深入分析经济系统所受冲击及作用机理,本文借助计量分析方法,把经济冲击分解为供给冲击和需求冲击两个结构冲击,从本质上分析经济系统的运行及其对冲击的反应,从中找出造成经济冲击的根本原因,以便从供给或需求层面提出相应对策。

经济结构冲击是否具有对称性是判定各经济体是否适合进行区域货币合作最重要的标准,因为它决定区域货币合作的成本。只有当成本小于某一临界值时,区域货币合作才是可行的;否则,采取独立的汇率政策更有利于应对经济冲击。经济结构冲击的对称性越好,执行相同的汇率政策就越容易,货币合作的成本也越小,反之亦然。

最早把经济冲击的对称性引入区域货币合作的是Mundell等人。Mundell(1961)从要素自由流动的角度分析指出,具有对称经济冲击关系的国家更适合进行货币合作(组成最优货币区)。之后,Mckinnon(1963)和Kenen(1967)分别从贸易一体化与产品多样性角度论述了具有对称性经济冲击的国家更适合进行货币合作。最先从实证方面运用经济冲击对称性标准探讨货币合作的是Bayoumi和Eichengreen(1992)。他们建立结构向量自回归(SVAR)模型,以美国各州作为参照系对欧盟是否适合进行货币合作进行了分析。Bayoumi和Eichengreen(1994)运用同样的方法,对东亚①货币合作进行了分析,并得出了东亚不符合最优货币区标准的结论。

Bayoumi和Eichengreen为我们提供了运用冲击对称性标准探讨区域货币合作的规范方法,但遗憾的是未把金融危机考虑在内。Trivisvavet(2001)通过对冲击相关系数的稳定性进行检验解决了这一问题。之后,国内学者运用SVAR方法考察包括中国在内的东亚是否适合进行货币合作(李晓等,2006;崔晓燕等,2007;马杰等,2009;黄梅波等,2009;张蕾,2010),所得结论不尽一致,其研究范围和时间跨度尚待完善。

本文在学习和借鉴上述研究成果的基础上,做出以下改进:第一,把考察范围扩大到包括中国在内的东亚10个经济体,②把现象层面的经济冲击分解为本质层面的经济结构冲击,即供给冲击与需求冲击,从而更深入地揭示货币合作的基础;第二,研究经济结构冲击的稳定性是否会因金融危机影响而发生变化,从而探讨东亚货币合作是否具有可持续性;第三,通过对欧债危机的反思和与欧元区国家货币合作基础条件的对比分析,提出未来东亚区域货币合作的形式、实现路径和风险防范措施。

二、模型与数据

(一)模型构建

SVAR模型可以把经济冲击分解为供给冲击与需求冲击。基本方法是,对分解出来的结构冲击计算各经济体之间的冲击相关系数、各经济体面临的结构冲击的规模和调整速度,从这三个方面分析东亚货币合作的成本。如果冲击的相关系数为正,则冲击是对称的;相关系数越大、冲击的规模越小、调整速度越快,对称性就越好,货币合作的成本就越小。如果货币合作的成本小于某一临界值,则货币合作就是可行的。临界值通常通过参照系确定,本文将欧盟10国1990年货币合作正式启动的成本作为参照系。如果成本与欧盟接近或低于它,就可以认为东亚货币合作是可行的。

我们首先建立包含经济产出和物价水平两个变量的SVAR模型:

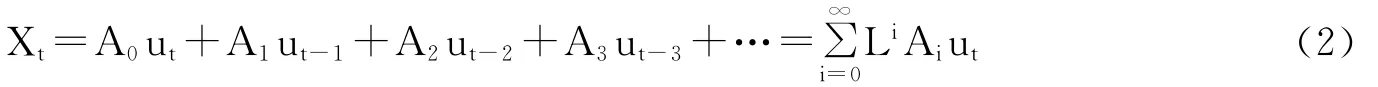

在式(1)中,Δyt和Δpt分别是经济产出和物价水平的对数差分形式,表示产出和物价的变动。ust和udt分别代表供给冲击和需求冲击,它们不存在序列相关,并且协方差矩阵是标准化的。式(1)经过矩阵迭代变换可化为:

供给冲击与需求冲击虽不能直接得到,但可以通过SVAR模型的简化形式求解式(1)。

对于向量Xt构成的VAR,可以通过滞后算子表示为残差形式:

矩阵C是一个2×2阶矩阵,为了求解它需要4个识别条件。因为我们对SVAR模型中的ust和udt有标准化约束并且它们正交,实际上已经有了3个约束条件。最后一个约束条件存在于经济理论中。根据经济学的总需求—总供给理论(AD-AS模型),供给冲击对产出和价格都存在长期影响,但需求冲击只对价格存在长期影响,而对产出的长期影响为零(Bayoumi和Eichengreen,1994)。因此,我们得到识别矩阵C的最后一个条件,即在矩阵Ai中,。此时,矩阵C和矩阵D的关系可以表示为:

通过上述约束条件,我们可以求解矩阵C,进而求出C的逆矩阵C-1,最后通过ut=C-1et得到供给冲击序列ust和需求冲击序列udt。利用这两个冲击序列可以求得冲击的相关系数、冲击规模与调整速度,并进行经济冲击的对称性分析。

(二)稳定性检验

通过相关系数稳定性检验可以确定冲击相关系数的结论是否可信。如果模型系数通过了显著性检验,则相关系数的稳定性发生变异。我们设定的检验模型如下:

式(5)和式(6)分别检验的是供给冲击相关系数和需求冲击相关系数的稳定性,其中D1t和D2t是两个虚拟变量。在1980-1996年间D1t=D2t=0;在1997-2006年间D1t=1,D2t=0;在2007-2009年间D1t=0,D2t=1。usi,t代表i国的供给冲击,usj,t代表j国的供给冲击;udi,t代表i国的需求冲击,udj,t代表j国的需求冲击。通过对式(5)和式(6)进行估计,可以得出ω2、ω3、ω5和ω6的估计值与t统计值。根据参数是否显著,可以得出i国与j国的供给冲击和需求冲击的相关系数是否因1997年的亚洲金融危机和2007年的世界金融危机而发生显著变化。

(三)数据指标和数据来源

在本文中,我们分别选取国内生产总值(GDP)和国内生产总值平减指数(GDP Deflator)③两个指标来反映经济产出和物价水平,其中GDP是不变价数据。我们选取了东亚10个国家或地区进行分析,包括中国、中国香港、印尼、日本、韩国、马来西亚、菲律宾、新加坡、泰国和中国台湾。GDP和GDP平减指数数据的起止年份均是1980年和2009年。所有数据来自国研网上的IMF数据库。同时,我们对GDP和GDP平减指数进行对数与差分处理,因此在下面的实证分析中,这两个变量序列反映的是增长率。

三、实证分析

(一)结构冲击的相关性分析

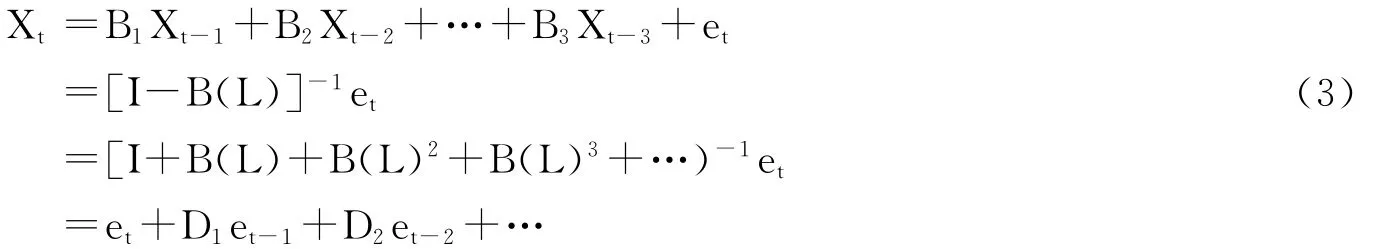

根据式(1)建立的包含产出和物价的SVAR模型,利用EViews6软件,我们可以得到东亚10国(地区)之间供给与需求冲击的相关系数。表1和表2分别是东亚10国(地区)1980-2009年的供给冲击和需求冲击相关系数。同时,我们以Bayoumi和Eichengreen(1994)计算的欧盟10国的供给和需求冲击相关系数④(见表3和表4)作为参照系。此外,我们还对表1和表2东亚10个经济体的冲击相关系数以及表3和表4欧盟10国的冲击相关系数进行了分区间统计(见表5)。

表1 东亚10国(地区)供给冲击相关系数(1980-2009)

表2 东亚10国(地区)需求冲击相关系数(1980-2009)

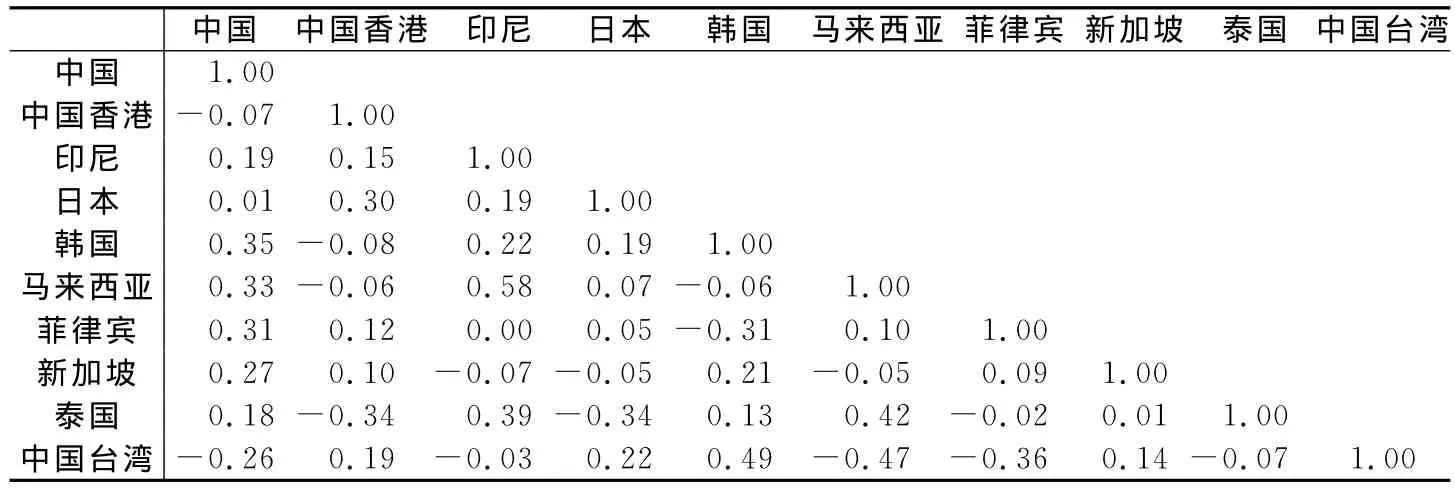

表3 欧盟10国供给冲击相关系数(1960-1990)

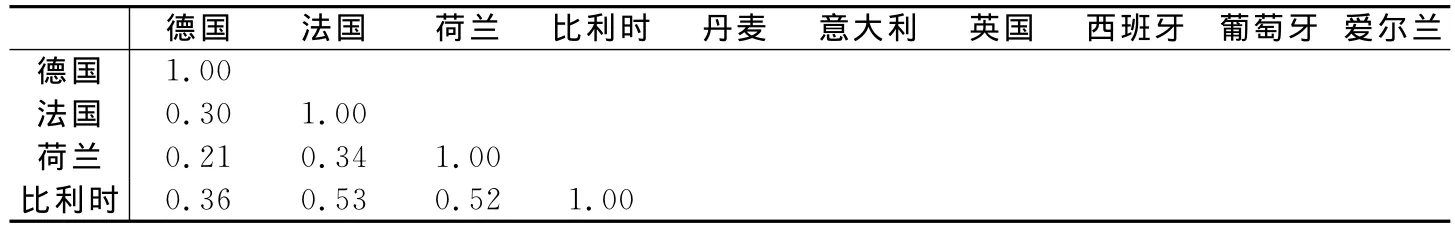

表4 欧盟10国需求冲击相关系数(1960-1990)

续表4 欧盟10国需求冲击相关系数(1960-1990)

表5 东亚与欧盟国家(地区)冲击相关系数比较

表1的供给相关系数显示,东亚10个经济体中除了中国与菲律宾外,其他8个经济体有对称的供给冲击,而且相关系数较大,基本达到了欧盟10国1990年的水平。东盟国家之间的供给冲击相关系数都较大,这是因为东盟已经在区域内实现了生产要素较自由的流动,因而面临比较相同的外部供给冲击。除东盟之外,中国香港、日本、韩国和中国台湾相互之间及其与东盟国家间的供给冲击相关系数较大。东盟国家中比较特殊的是菲律宾,它除了与东盟区域内的印尼、马来西亚和泰国有对称的供给冲击外,与东亚其他经济体的供给冲击相关系数都为负。总体上,东亚10国(地区)的供给冲击相关性较好,如表5第3栏和第5栏所示,只有10对国家(地区)之间的供给相关系数为负,仅比欧盟多两对。东亚10个经济体相关系数分布最为集中的区间是0.5-1,有21对国家;而欧盟各经济体相关系数分布最为集中的区间是0.2-0.3,不仅相关系数比东亚要小,而且只有10对国家。因此,从供给冲击对称性角度看,东亚货币合作的成本要比欧盟小,已经具备了进行货币合作的经济基础。

需求冲击与供给冲击有很大差异。表2的相关系数表明,东亚10个经济体中包括中国、印尼、马来西亚、菲律宾和泰国在内的发展中经济体的需求冲击具有对称性(但存在例外,泰国与菲律宾相关系数为负),发达经济体中的中国香港、日本、韩国、新加坡与中国台湾也具有对称的需求冲击(同样也有例外,中国香港与韩国、日本与新加坡相关系数为负)。从表4可以看出,由于欧盟10国均为发达国家,经济发展水平与生活水平比较接近,它们的需求冲击绝大部分具有对称性。而东亚则出现发达经济体与发展中经济体需求冲击的不对称,从需求冲击角度看,东亚10个经济进行货币合作的成本较大。表5第2栏和第4栏的数据也说明了这一点:东亚10个经济体间需求冲击为负的有17对,与欧盟1990年的7对相差甚远。

(二)结构冲击规模与调整速度

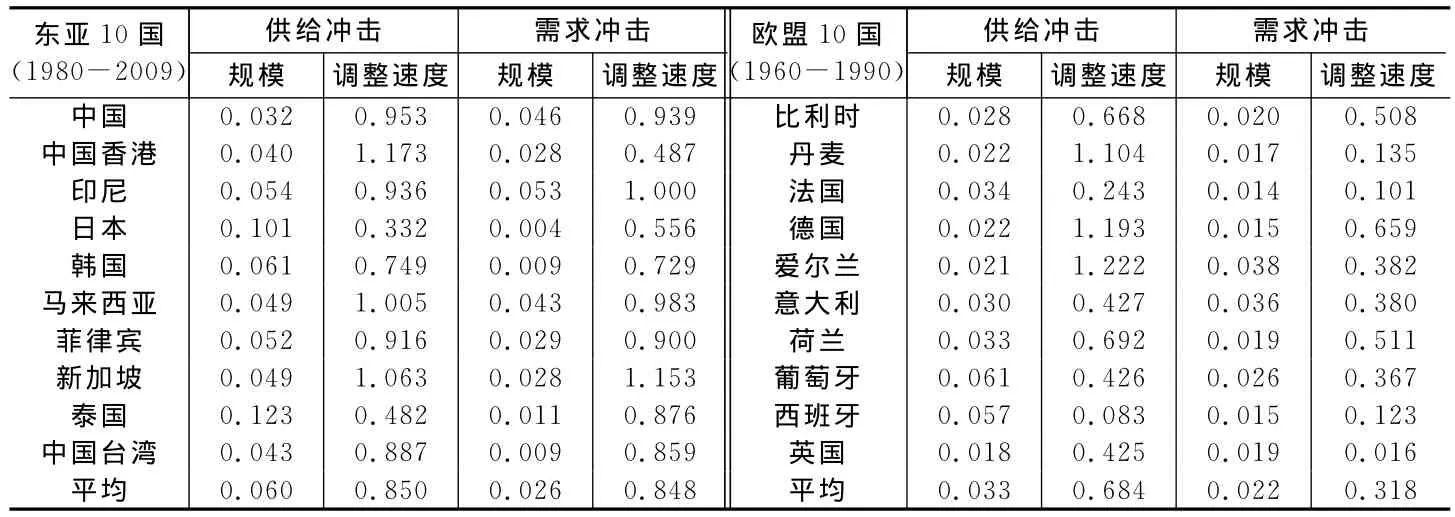

通过SVAR模型不仅可以对经济冲击进行结构分解和相关系数分析,还可以通过脉冲响应函数计算出供给与需求冲击的相对大小和每个国家(地区)面对这两种结构冲击时的调整速度。为了方便与欧盟10国的数据进行对比分析,本文采用Bayoumi和Eichengreen(1994)的标准。供给冲击规模定义为SVAR模型中供给冲击的单位变动对产出的长期影响(滞后20期的累计影响),需求冲击规模为需求冲击的单位变动对产出与物价的短期影响之和(滞后1期的影响)。供给冲击的调整速度定义为供给冲击的单位变动对产出滞后2期的累计影响与长期影响的比值,需求冲击的调整速度为需求冲击的单位变动对物价变动滞后2期的累计影响与长期影响(滞后20期的累计影响)的比值。表6的左侧给出了我们计算的东亚10个经济体1980-2009年供给与需求冲击的规模、调整速度和平均值,右侧欧盟10国的相应数据为Bayoumi和Eichengreen(1994)计算的结果。

表6 东亚10国(地区)与欧盟10国供给与需求冲击的规模和调整速度

由表6可知,就冲击规模而言,东亚10个经济体的平均值要比欧盟10国大很多,供给冲击的规模差不多是欧盟10国平均值的2倍,只有中国低于欧盟10国的平均水平;在需求冲击方面,东亚10个经济体中除日本、韩国、泰国和中国台湾外,其余6个经济体的冲击规模都大于平均值,远大于欧盟10国的平均值。因此,就结构冲击的规模而言,东亚10个经济体与欧盟10国1990年的水平相比还相差较远,货币合作的成本相对较大。但东亚经济体的结构冲击的调整速度却令人鼓舞。不论是供给冲击还是需求冲击的调整速度,东亚10个经济体的平均值都要比欧盟10国大,尤其是需求冲击的调整速度是欧盟的2倍多。这与东亚多数经济体属于新兴市场国家有关,政府力量和与政府相关的投资所起的作用更大。相对于市场的自发调整,政府对经济形势判断作出的大规模调整所需时间更短、见效更快,这是东亚需求冲击的平均调整速度比欧盟更快的主要原因。因此,即使其经济结构冲击的规模不如欧盟理想,但其调整速度却比欧盟快得多,这在一定程度上可以弥补结构冲击规模较大的缺陷,使东亚货币合作的成本相对不会太大。

(三)相关系数的稳定性检验

如果上文的分析表明东亚货币合作是可行的,我们还需要知道地区性或全球性的重大经济金融事件是否会破坏东亚货币合作的经济基础。以下通过对相关系数的稳定性检验,分析1997年和2007年的金融危机对东亚10个经济体之间的经济结构冲击相关系数产生的影响。通过对式(5)和式(6)中的4个系数(ω2、ω3、ω5和ω6)进行显著性检验,我们可以得知金融危机对供给或需求冲击的相关性是否有显著影响,结果如表7、表8、表9和表10所示。这4个表分别给出了ω2、ω3、ω5和ω6的估计值与t统计值,表7和表8分别是1997年亚洲金融危机和2007年世界金融危机对供给冲击相关系数稳定性的影响,表9和表10分别是它们对需求冲击相关系数稳定性的影响。表上方的国家(地区)是式(5)和式(6)左边的因变量,表左侧的国家(地区)是上述方程右边的自变量,t统计量列在估计系数的下面,**表示通过5%的显著性检验。

表7 系数ω2的估计值与t统计值

表8 系数ω3的估计值与t统计值

续表8 系数ω3的估计值与t统计值

表9 系数ω5的估计值与t统计值

表10 系数ω6的估计值与t统计值

在供给冲击相关性方面,表7显示,1997年的亚洲金融危机使东亚10个经济体中12对经济体的供给冲击相关性有显著增加,原因在于那次金融危机起源于东盟国家的货币大幅贬值,并引起东亚地区的其他经济体货币随之大幅贬值,从而使这些国家从国际市场上进口原材料的价格都相对提升,形成共同的供给冲击。但中国和泰国的情况例外,这主要是因为中国政府在亚洲金融危机期间宣布人民币不贬值,而泰国与其他经济体的供给冲击相关性没有发生显著变化,可能的原因在于汇率并不是泰国供给冲击的主要决定因素,而可能是泰国本身的经济结构具有其特殊性。比如,泰国的进出口贸易多是由跨国公司在泰国设立的生产企业实现的,这些跨国公司原料和市场的全球化布局并不会因泰铢汇率的大幅波动而减少其进出口业务,从而导致泰国供给冲击不显著。表8显示,2007年的世界金融危机也使部分东亚经济体之间的供给冲击相关性增加。因此,从供给相关性的变化看,最近两次金融危机有助于降低东亚各经济体进行货币合作的成本。

与供给冲击相关性的显著单向变化不同,需求冲击相关性的变化则显得有点复杂。表9显示,除了泰国和中国台湾的需求冲击相关性显著增加外,1997年的亚洲金融危机对东亚各经济体之间的需求冲击相关性没有显著影响。表10显示,2007年的世界金融危机对东亚经济体之间的影响既有正向的也有负向的。具体而言,中国与菲律宾、中国与泰国以及马来西亚与泰国之间的需求相关性是增加的;而中国与日本、中国与韩国、印尼与日本、日本与马来西亚以及菲律宾与中国台湾之间的需求冲击相关性则减小。这表明发展中经济体之间的需求冲击相关性增加,而发展中经济体与发达经济体的需求冲击相关性减小。因此,从需求冲击相关性的变化看,两次金融危机减少了东亚发展中经济体货币合作的成本,但加大了区域内发展中经济体与发达经济体货币合作的成本。

综上分析,1997年的亚洲金融危机和2007年的世界金融危机对东亚货币合作都有促进作用。1997年亚洲金融危机后,清迈协议的签订标志着东亚真正开始了自己的货币合作道路。2007年世界金融危机后,东亚各经济体之间频繁签订规模更大的货币互换协议,东亚货币合作仍在继续向前推进。从这个角度看,我们也可以认为东亚货币合作的经济基础具有持续性和稳定性。

四、结论与展望

(一)结论。第一,就结构冲击的规模而言,东亚10个经济体与欧盟10国1990年的水平相比还相差较远,货币合作的成本相对要大一些。但东亚经济体结构冲击的调整速度的平均值都要比欧盟10国大,尤其是需求冲击的调整速度是欧盟的2倍多。这一快速调整的优势在一定程度上可以弥补需求冲击不对称性差异较大的缺陷,从而降低货币合作的成本。第二,金融危机对东亚货币合作具有明显的促进作用,事实上成为极其重要的外部推动力,东亚货币合作的经济基础具有持续性和稳定性。第三,东亚区域内发达经济体之间具有对称性,发展中经济体之间也具有对称性,但发达经济体与发展中经济体之间的对称性较差。东亚区域内有进行双边和次区域货币合作的经济基础和内在需求,但区域内目前还缺乏实现统一货币的经济基础。

(二)展望。第一,目前东亚国家经济发展水平较欧盟更加不平衡,东亚货币合作的经济条件和政治基础较欧盟国家更加脆弱,欧债危机启示我们,货币合作必须充分考虑各国之间的经济差异,要在合作的形式、层次、深度与规模上循序渐进,不能急于求成。当前,东亚货币合作的形式主要应围绕继续扩大“清迈协议”规模、扩大双边货币互换规模和范围、区域金融稳定和救助基金的制度安排等方面展开。第二,区域货币合作的形式有多种,并非只有单一货币在区域内统一使用一种形式,以一种或两种货币在区域内作为主导货币也是货币合作的一项重要内容。构建超主权的世界统一货币或在亚洲地区构建“亚元”的建议都是理想主义的遥远梦想。亚洲地区复杂的地缘政治、社会制度、历史文化和经济差异决定了亚洲地区很难出现类似于欧元的统一货币。未来东亚区域内将会以一种或两种货币在区域内作为主导货币,货币合作将围绕区域内主导货币的选择和应用展开。第三,中国要加快推进人民币周边化、区域化进程,力争使人民币成为东亚区域内主导货币。要加快完善人民币走出去的制度、服务体系和跨境结算基础设施建设,不断扩大跨境贸易人民币结算范围和规模。加大人民币与东亚国家货币之间的互换规模,是区域内货币合作的一项重要内容。

注释:

①Bayoumi和Eichengreen(1994)研究的国家(地区)包括日本、韩国、中国香港、中国台湾、马来西亚、菲律宾、新加坡、泰国、印尼、澳大利亚和新西兰。

②东亚10个经济体包括中国、中国香港、印尼、日本、韩国、马来西亚、菲律宾、新加坡、泰国和中国台湾。

③Bayoumi和Eichengreen(1992)认为,对于反映物价水平的经济指标,GDP平减指数要优于消费者物价指数(CPI),因为它反映的是产出的价格水平而不是消费的物价水平。因此,我们选择GDP平减指数而不是CPI来反映物价水平。

④Bayoumi和Eichengreen(1994)分析的是西欧15国1960-1990年的结构冲击相关系数,我们剔除了1990年还不是欧盟成员国的5个国家的数据。

[1]崔晓燕,杨玉波,王少平.东亚货币一体化的再考察:一个多变量的结构VAR方法[J].中南财经政法大学学报,2007,(1):51-57.

[2]黄梅波,熊爱宗.东亚经济冲击对称性分析与东亚货币合作[J].国际贸易问题,2009,(9):31-37.

[3]李晓,丁一兵.经济冲击对称性与区域经济合作:东亚与其他区域的比较研究[J].吉林大学社会科学学报,2006,(4):46-58.

[4]马杰,赵秋迪.基于四变量SVAR模型的东亚货币合作研究[J].亚太经济,2009,(1):32-37.

[5]张蕾.基于经济冲击对称性分析的中国—东盟货币合作新思考[J].上海金融,2010,(3):12-16.

[6]Bayoumi T,Eichengreen B.Shocking aspects of European monetary unification[J].NBER Working Paper,No.3949,1992.

[7]Bayoumi T,Eichengreen B.One money or many?Analyzing the prospects for monetary unification in various parts of the world[R].Princeton Studies in International Economics,No.76,1994.

[8]Kenen P.The theory of optimum currency areas:An eclectic view[A].Mundell R,Swoboda A.Monetary problems in the international economy[C].Chicago:University of Chicago Press,1969,4:717-725.

[9]McKinnon R.Optimum currency areas[J].American Economic Review,1963,53:717-725.

[10]Mundell R.A theory of optimum currency areas[J].American Economic Review 1961,51:657-665.