企业供应链融资能力研究*

刘 迅

(1.湖北经济学院会计学院,湖北 武 汉 4 30205;2.武汉大学 经济与管理学院,湖北 武 汉 4 30000)

所谓“供应链融资”是指金融机构从整个供应链的角度出发,开展综合授信,把供应链上的相关企业作为一个整体,根据交易中构成的链条关系和行业特点设定融资方案,将资金有效注入供应链上的相关企业,提供灵活运用的金融产品和服务的一种融资模式。供应链融资并非某一单一的业务或产品,它改变了过去商业银行等金融机构对单一企业主体的授信模式,将供应商、制造商、分销商、零售商到最终用户连成一个整体,全方位地为链条上的“N”个企业提供融资服务,实现整个供应链的不断增值[1]。

由于和传统融资相比,供应链融资具有很大优势,所以,自从其出现以来,取得了较快的发展。截止2010年底,我国以商业银行为代表的金融机构大多数都推出了各自的供应链融资服务方案;在国外,供应链融资发展则更为迅速,不仅商业银行等金融机构,而且大的物流公司如A.P.Moller-Maersk、UPS等也纷纷开展物流金融 (供应链融资的一种)服务。本文要探究的问题是:金融机构在开展供应链融资服务时如何相对科学地评价那些带有鲜明供应链特征企业的融资能力?

一、文献综述

对金融机构来说,企业的融资能力的高低集中体现为其信用水平的高低。学者们对企业的信用水平 (融资能力)早已展开了研究,其中有代表性的成果有:

在企业信用水平 (融资能力)的评价指标体系设计上,这方面有代表性的成果来主要自于世界三大评级机构。穆迪公司认为以下的几个方面是评价企业信用水平的基本要素:行业趋势、国家政策和监管环境、管理质量、基本经营和竞争地位、公司结构、财务状况、母公司保证和保持协议、特别事件风险。标准普尔认为信用水平是财务风险与经营风险平衡的结果,经营风险应该主要从行业特征、竞争地位及管理三个方面测量;财务风险应该主要从企业的财务特征、财务政策、收益性、资本结构、现金流保护和财务灵活性等方面进行衡量。惠誉认为企业的信用水平评价基本框架应该包括定量和定性两部分。定量的组成要素有现金流量、成长能力、盈利能力及杠杆比率等等;定性的组成因素有行业风险、公司管理、市场竞争地位及经营环境等等。

在企业信用水平 (融资能力)的评价方法研究上,自1968年,美国的Altman教授采用22个相关财务比率创建 Z评分模型 (Z-Score Model)以来,多元判别分析 (MDA)模型计量信用风险的方法得到了广泛的发展,该模型在20世纪70年代经不断修改发展成为Zeta模型和神经网络方法。从20世纪90年代以来,国际上又发展出很多著名的信用水平度量模型,其中比较著名的有KMV公司开发的以Credit Monitor模型为代表的一类KMV模型、J.P.Morgan等公司联合开发的Credit Metries模型、瑞士信贷金融公司的Credit Risk+模型、Wilson开发的Credit Portfolio View模型、信孚金融机构的Risk-Adjusted Return on Captial模型以及KPMG公司的贷款分析体系和Mortality Rate模型等等。同时,层次分析法、模糊理论和灰色系统理论也被引入到对企业信用水平的评价中,如陈中华用层次分析法对中小企业的信用进行了评价研究[2],史修海用模糊综合评判方法对企业的信用评级进行了研究[3],刘秀英用基于灰色系统理论对创业板上市公司的信用风险进行了研究[4]。

笔者发现,上述成果普遍地把评估企业融资能力的重点放在企业本身的资质上,忽略了企业的供应链特征,特别是在指标体系的设计上,没有考虑到供应链的因素,在企业供应链迅速发展的情况下,这是一个非常大的缺陷。笔者认为,只有充分考虑到企业的供应链特征,才能更加切合实际地评估企业的融资能力。在评价指标体系的设计上,不仅要包括企业本身的资质因素,还要包括供应链的因素,如供应链整体的运行情况、和上下游企业交易的稳定性等等。

二、企业供应链融资能力评价方法的选择

评价属性多样、结构复杂的对象,一般需要建立多指标、多层次的评价指标体系,选用综合评价方法进行评价。本文采用的方法是模糊灰色综合评价方法。该方法的理论基础是模糊理论和灰色系统理论。模糊理论和灰色系统理论都是不确定性系统研究的理论,其研究对象都具有某种不确定性,但两者是有差别的。模糊数学着重研究“认知不确定”问题,其研究对象具有“内涵明确,外延不明确”的特点,其研究手段主要凭经验借助于隶属函数进行处理,其研究宗旨强调先验信息和研究经验认知的表达规律。灰色系统理论这种研究“少数据不确定”的问题,其研究对象具有“外延明确,内涵不明确”的特点,其研究手段主要是通过数据生成处理得出结论,其研究宗旨强调信息优化和研究现实规律[5]。

由于企业的供应链融资能力受诸多因素影响,很多因素带有模糊性和信息不完全性,因此,对企业供应链融资能力的评价既是一个模糊评价问题也是一个灰色评价问题。模糊评价一般能对客观世界中具有不确定和模糊特征的事物进行量化分析,从而可以得到对这些事物较为切合实际、客观和正确的评价,进而解决这些带有模糊特征的现实问题。模糊评价的特点在于它结合了主客观两个方面的因素,可以把难以数量化的定性分析定量化。灰色评价的典型特征是依据贫信息 (信息不完全)来处理问题。现实世界绝大多数问题的信息是不完全的,对决策者来说,它们既不是完全的“黑箱”,也不是完全的“白箱”,而是“灰箱”,要解决这些灰色问题,常规的数学理论和模式是难以有用武之地的。如果采用灰色系统理论和方法应对之,常会使得问题得以简化且能提升解决问题的精准性,收到事半功倍的效果。对企业供应链融资能力的评价,如果仅仅采用模糊评价,会造成既有信息利用不充分或者信息丢失的后果,如果单单采用灰色评价,则会忽视问题本身的模糊特质,因此,单独采用一种评价方法,都会导致对企业供应链融资能力评价的结果和其实际融资能力的偏差。鉴于此,笔者采用有机地结合了这两者优点的模糊灰色综合评价方法,来对企业供应链融资能力进行评价。

模糊灰色综合评价方法的评价企业供应链融资能力的流程如下:

第一步:建立评价企业供应链融资能力的指标集 (详见本文第三部分)。假如企业供应链融资能力X由k个影响因素构成,而每一个因素又由若干个二级因素构成,笔者把一级指标设为x1,x2,…,xi,…,xk,二级指标设为 xi1,xi2,…,xii,…,xik。当然,二级因素还可以进一步细分,这里不再赘述。

第二步:确定影响企业供应链融资能力的各因素 (指标)的权重。在多属性综合评价决策时,如何确定指标的权重,是一个十分关键的问题。指标权重值的变动会导致被评价对象最终评价量值的变动,从而直接影响综合评判的结果。在实践中,有很多确定权重的方法,通常分为两大类,主观赋权法和客观赋权法,主观赋权法是根据决策者主观的经验及判断,用某些特定规则计算权重的办法,比如,相对比较法、专家咨询法和连环比法等;客观赋权法是根据指标本身提供的客观数据,用某些特定规则计算权重的办法,比如熵权法和主成分分析法等。主观赋权法主要依靠决策者的经验,带有很强的主观性,不同的决策者计算权重结果可能有很大的不同;客观赋权法主要依靠指标提供的数据,但指标数据收集的时候可能受到随机因素的影响。因此,这两类方法都有其缺陷 (也各有其优点)。所以,实际运用中,最好把这两类方法有机结合起来。本文采用的权重确定方法是主观赋权和客观赋权相结合的层次分析法 (AHP)[6]。

第三步:确定评价的等级与标准,建立企业供应链融资能力评价矩阵。企业供应链融资能力中的指标按其优劣等级统一划分为(“低”、“较低”、“一般”、“较高”、“高”)五种标准,其分值分别为 (5、4、3、2、1)五种分值,指标等级介于相邻等级之间,相应评分为 (4.5、3.5、2.5、1.5)4 种分值[7]。有了评价的等级和标准之后,就可以建立企业供应链融资能力评价矩阵D,其任意一元素记为d(根据最后一级指标数来确定其下标,如果最后一级评价指标数是3,则任意一元素记为dimn,下文均以最后一级是三级为例阐释)。

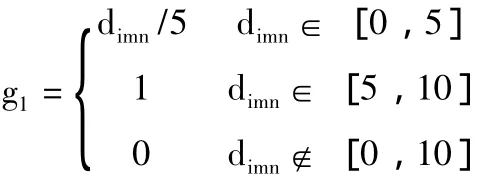

第四步:确定评价的灰类。评价矩阵D中指标值本质上是一个灰数的白化值。确定评价灰类,其目的主要是为了更加准确的描述评价指标归属与某类别的程度,其任务主要是把评价灰类的等级数确定、把灰类的灰数确定以及把灰数的白化权函数确定。确定评价灰类是要依实际情况而定的。本文把评价企业供应链融资能力的灰类取为“低”、“较低”、“一般”、“较高”、“高”五级,灰类的等级序号用e=5,4,3,2,1表示。本文采用的白化函数是三角白化函数,具体设计如下:

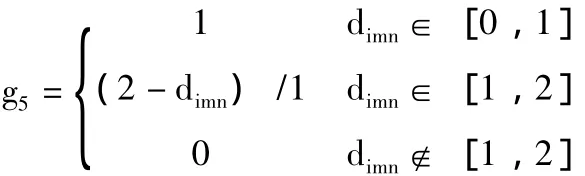

①当 e=5时,灰类为“低”,灰数⊗5∈[0,1,2],其白化函数为:

②当e=4时,灰类为“较低”,灰数⊗4∈[0,2,4],其白化函数为:

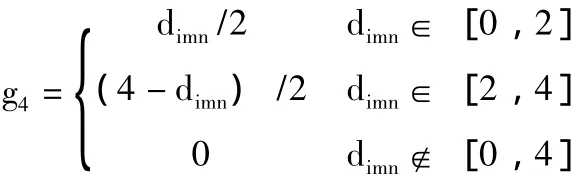

③当e=3时,灰类为“一般”,灰数⊗3∈[0,3,6],其白化函数为:

④当e=2时,灰类为“较高”,灰数⊗2∈[0,4,8],其白化函数为:

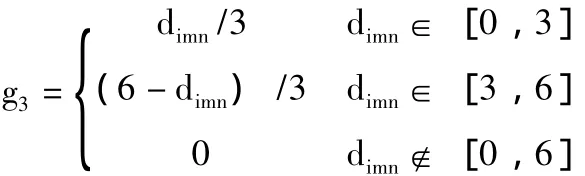

⑤当 e=1时,灰类为“高”,灰数⊗1∈[0,5,10],其白化函数为:

第五步:计算灰色评价系数、灰色评价权向量和权矩阵。对于最后一级评价指标uimn,属于第e个评价灰类的灰色评价系数记为pimne,则总灰色评价系数记为pimn,则就评价指标uimn,第e个灰类的灰色评价权记为rimne,则rimne=pimne/pimn,灰色评价权向量 rimn= [rimn1,rimn2,rimn3,rimn4,rimn5],灰色评价权矩阵 Rim= [rim1,rimn2,…,rimn]T;依据第二步得到的权重矩阵,逐步向上,分别可以求得第二级和第一级指标的灰色评价的权向量和权矩阵。

第六步:进行模糊综合评价。对企业供应链融资能力进行模糊综合评价,记其评价结果为Z,根据第二步得到的权重及第一级指标的灰色评价权矩阵,可以计算出结果。如果将各评级灰类按照灰水平的阈值赋予数值,则可以得到各评价灰类等级的数量化向量C=[高,较高,一般,较差,差],在实际评价过程中,通常采用的是百分制 C= [100,80,60,40,20]来将评价的结果数量化。据此,可以得到企业供应链融资能力的模糊综合评价量化值V=ZCT=V[100,80,60,40,20]T。

三、企业供应链融资能力评价指标体系的确定

1.企业供应链融资能力评价指标体系的建立及权重的确定

在遵循构建评价指标体系基本原则 (科学性和客观性、系统性和层次性、定性分析和定量分析结合、针对性和可操作性)的前提下,笔者着手构建了评价企业供应链融资能力的指标体系。

(1)指标的初选

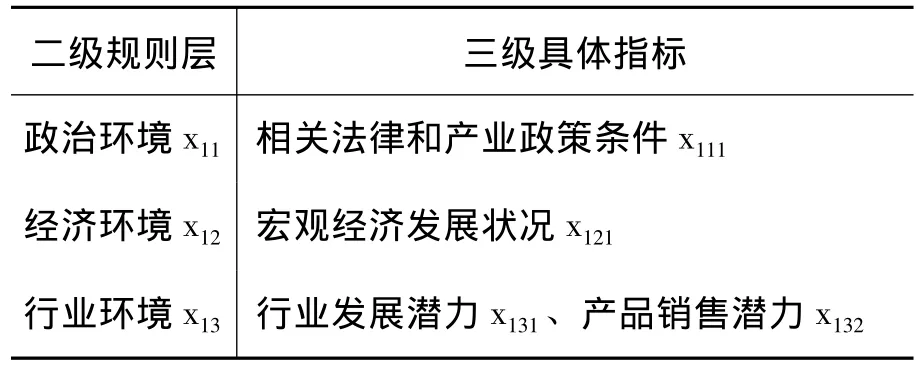

宏观层面:①自然环境、社会环境。指标:无 (特殊企业可以考虑增加指标)②政治环境。指标:产业政策、相关法律等。③经济环境。指标:宏观经济发展状况等。④行业环境。指标:行业发展潜力、产品销售潜力。

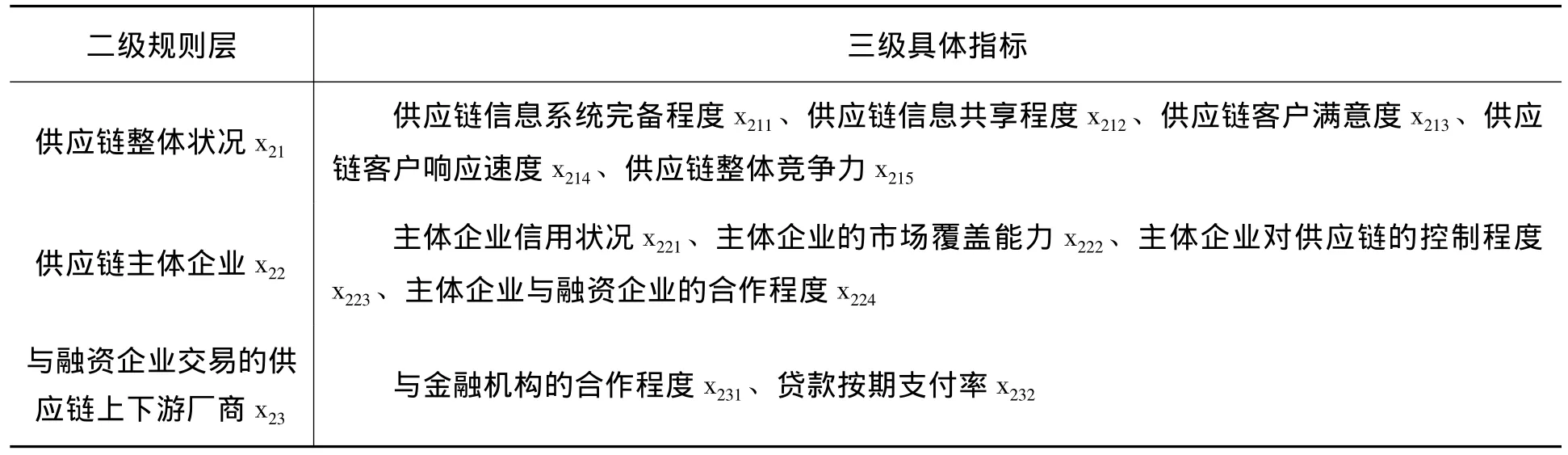

中观层面:①供应链整体状况。保障层①供应链保障层是保障供应链能发挥应有作用的相关基础条件。主要有制度和技术两个方面的条件。指标:供应链制度的存在及执行、供应链信息系统完备程度、供应链信息的共享程度、供应链成员交易合作程度及信息沟通程度等;结果层②供应链结果层是指供应链最终体现的成果和能力。指标:供应链整体竞争力、供应链客户满意度、供应链总资产报酬率、供应链总利润率、供应链总库存周转率、供应链总销售增长率、供应链客户响应速度、供应链准时交货等。②供应链主体企业状况。指标:供应链主体企业信用状况、主体企业产品成本、主体企业利润增长率、主体企业的产需率、主体企业市场覆盖率、主体企业产品生产循环周期、主体企业对供应链的控制程度、主体企业与融资企业的合作程度等。③与融资企业有交易的供应链上下游厂商状况。财务状况指标:供应链上下游厂商的存货周转率、应收账款周转率、销售利润率等;信用状况指标:与金融机构的合作程度、在金融机构的信用等级、贷款本息按期偿还率、贷款按期支付率等。

微观层面:①自身基础素质。指标:融资企业文化建设水平、领导者素质、企业制度、公司治理结构、社会责任感、财务报表质量等。②盈利能力。指标:融资企业的销售利润率、净资产报酬率、成本费用利润率、资产报酬率等。③经营创新能力。指标:融资企业的流动资产周转率、存货周转率、应收账款周转率、研发投入强度、研发人员比重等。④偿债能力。指标:融资企业资产负债率、流动比率、现金流动负债比率、股东权益比等。⑤成长潜力。指标:融资企业净利润增长率、股东权益增长率、主营利润增长率等。⑥交易与信用状况。指标:交易的真实程度、交易的频率、交易履约率、与金融机构的合作程度、在金融机构的信用等级、贷款本息按期偿还率、贷款按期支付率等。

(2)指标的筛选

对于供应链融资能力定性方面的指标,本文筛选的原则是:凡超过80%的专业人员。③在实际操作过程中,对定性指标有所凝练,指标范围有所缩小。对于定量方面的指标,根据上文的分析,数量非常多,这些指标之间有的高度相关,有的难以收集,因此需要进行筛选。筛选的过程是这样的:首先通过调研得到多家供应链中小企业的相关定量指标的数据,其次用所得的数据进行相关分析④相关分析中,要选取相关系数小的指标,指标间相关系数越大,表明指标所包含信息越少,反之包含的信息越多,应该选择相关系数小的指标,当然,相关系数小到何种程度是要根据具体情况调整的。通常的做法是,根据实际的问题确定一个临界值,如果两个指标计算出来的相关系数大于该临界值,那么就剔除其中的一个指标;反之,如果两个指标计算出来的相关系数小于该临界值,那么两个指标都予保留。本文选择的临界值是平均相关系数值为0.45。评价相关系数等于每列相关系数之和除以项数。和方差 (标准差)分析,⑤方差 (标准差)分析中,在指标间相关系数无法区分的情况下,要选取方差 (标准差)较大的那个指标。其原因是变动率较大的指标包含的信息量较大。最后得到我们所需要的定量指标。

指标筛选的具体步骤为 (我们以成长潜力指标的筛选为例):首先把选取的多家样本公司的成长潜力指标数据输入Eviews5.1软件中,其次计算成长潜力指标间的相关系数和评价相关系数、方差,最后按照指标选择筛选的标准选取指标。如在表1中,供应链融资企业的主营利润增长率、净利润增长率和主营收入增长率的评价相关系数都超过了0.45,所以要剔除两个指标,剔除的标准就看哪两个的方差小,按照要求,剔除主营利润增长率和主营收入增长率两个指标,保留净利润增长率指标。同样的道理,保留股东权益增长率和总资产增长率指标。

表1 成长潜力指标相关性及方差分析表

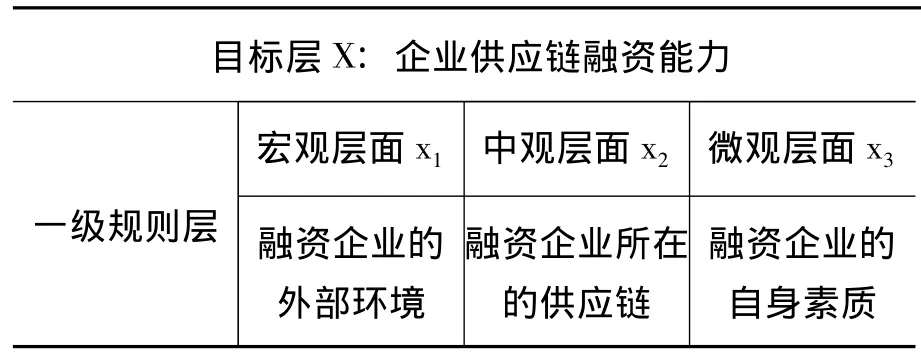

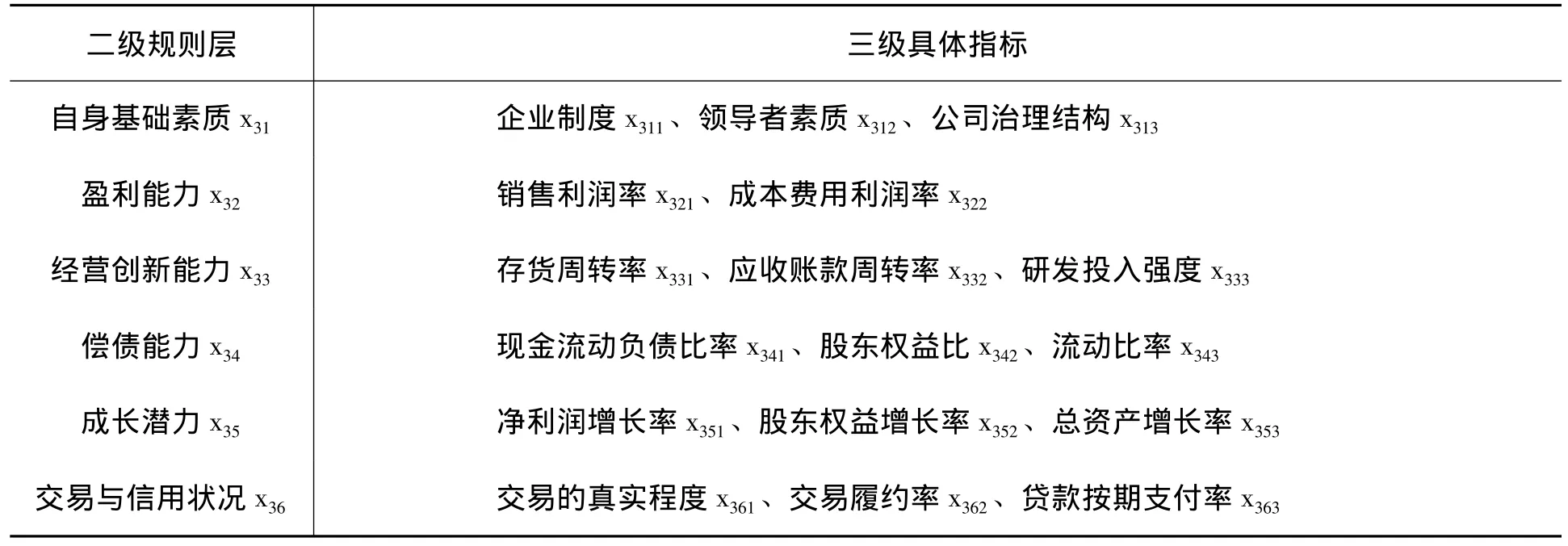

根据上述的筛选步骤,对前面的初选指标进行筛选,并结合后文要提到AHP的要求构建指标体系,目标层X,一级规则层xi,二级规则层xim,三级具体指标层ximn,最后的筛选结果如表2—表5所示。

表2 一级规则层

表3 宏观层面指标筛选结果表

表4 中观层面指标筛选结果表

表5 微观层面指标筛选结果表

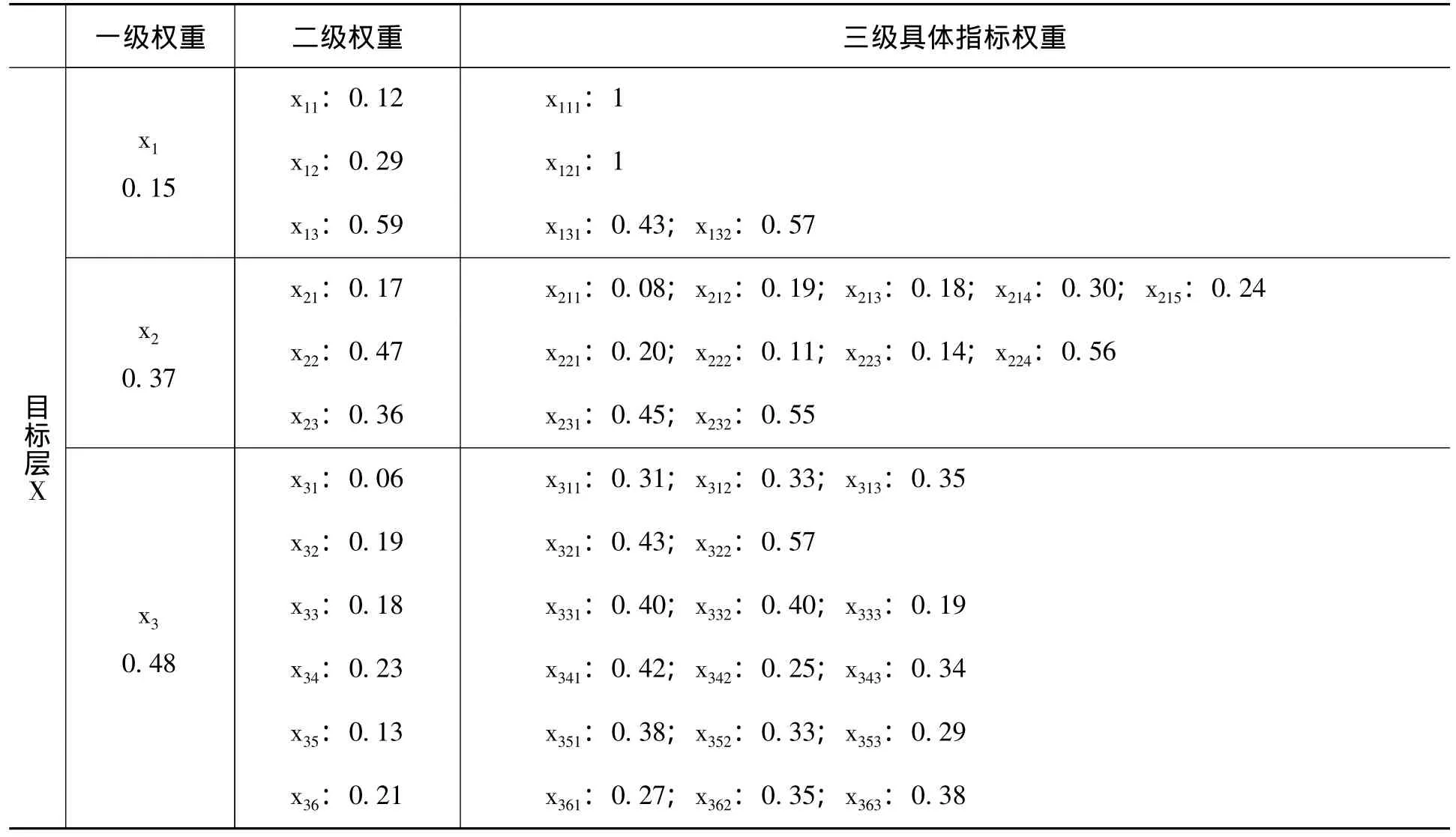

2.企业供应链融资能力评价指标的权重

本文采用AHP来确定企业供应链融资能力评价指标体系的权重。用此方法确定各指标权重的步骤是:首先要创构待解决问题的递阶层次结构;然后根据递阶层次结构创建两两判 (目标层除外);最后求得权重向量并且要通过一致性检验。本文求解权向量的方法是和法[8]。根据笔者的收集的问卷调查资料,依次方法,求得企业供应链融资能力各指标的权重 (如表6所示)。

表6 企业供应链融资能力各指标权重表

[1]张庆,刘迅 .供应链融资[J].企业管理,2009,(4):72-74.

[2]陈中华.层次分析法在中小企业信用评价中的应用研究[D].苏州:苏州大学硕士学位论文,2006.

[3]史修海.基于模糊综合评判方法的企业信用评级研究[D].济南:山东大学硕士学位论文,2009.

[4]刘秀英.基于灰色系统理论的创业板上市公司信用风险评价研究[D].合肥:中国科学技术大学硕士学位论文,2010.

[5]邓聚龙.灰色系统基本方法[M].武汉:华中理工大学出版社,1987.

[6]刘迅.供应链融资模式及信用风险分析:金融机构的视角[D].武汉:武汉大学博士学位论文,2010.

[7]刘思峰,党耀国,方志耕.灰色系统理论及其应用[M].北京:北京科学出版社,2004.

[8]彭勇行.管理决策分析[M].北京:科学出版社,2005.

[9]王素义,朱传华.中小企业信用评价指标的选择与拓展[J].生产力研究,2009,(11):180-181.

[10]刘广斌,郭富贵.中小型科技企业信用评价指标的构建与筛选[J].工业技术经济,2009,(8):51-54

[11]谢科进.现代企业信用和信用体系建设[J].管理世界,2002,(11).

[12]张文彤.SPSS统计分析高级教程[M].北京:高等教育出版社,2007.

[13]黎日荣,周怀峰.社会资本视角下的中小企业融资效率分析[J].贵州财经学院学报,2011,(6).

[14]彭宏超.供应链银企联盟在中小企业融资担保中的作用[J].经济与管理,2011,(5).

[15]于淼.基于知识视角的企业开放式创新能力机制研究[J]. 财经问题研究,2012,(3).

[16]李晓华.价值链的片断化及其对国际分工的影响[J]. 河北经贸大学学报,2007,(5).