新股发行制度改革的郭氏之问

邢少文

中国资本市场建立已有20多个年头,从“赌场”到“权贵场”,和这个国家的整体经济发展一样,急剧扩容,也危机深伏。10年涨幅为零的叹息,将诸多美好的憧憬砸碎在残酷的现实面前。

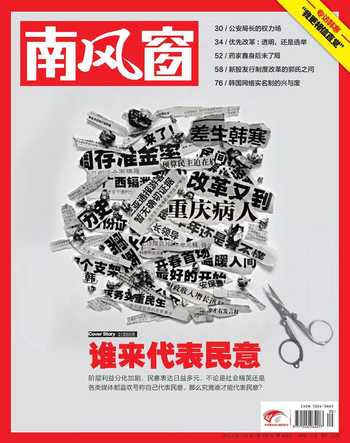

履新百日的中国证监会主席郭树清似乎在勉力给这个千疮百孔的制度树立新的信心,相继提出完善创业板退市制度、强制上市公司分红、发展公司债、严打证券违法违规、推动长期资金入市、IPO(新股发行)审批阳光化等。

在郭氏初露峥嵘的改革动作中,最具冲击力的是其在证监会内部讲话时提出来的“IPO不审行不行”?此话瞬间传导为整个资本市场中的一大设问,市场参与者的压抑情绪被瞬间点爆。过去一年股市的低迷,IPO的扩容被指责为罪魁祸首。而新股发行审还是不审,直接指向的是最深层次的体制问题:权力与市场的边界。

但如同中国经济体制改革一样,审与不审,放还是不放,远非新官上任三把火就能解决那样简单。

IPO弊病

股市已沦为一级市场中权贵合谋掠夺二级市场散户的游戏场。在过去的一年中,IPO所愈发暴露出来的这一本质,让人深为齿寒。

2011年,共有282家新股登陆A股市场,融资总额达到了2720亿元。从主板、中小板到创业板,IPO整体呈现“三高”症状—高市盈率、高发行价、高超募。

数据显示,去年IPO公司以平均比A股上市公司高3倍(46倍)的市盈率发行,约75%新股存在超募现象。自2009年IPO重启以来,超募金额达到了3662.65亿元,占总融资规模的39.22%。

150倍的市盈率、148元的首发价这样的数据在低迷的市场中显得触目惊心,让人误以为中国股市中正充满着一大批高成长、高回报的中小企业。

然而,在中国股市成为全球募资总额第一的身后,却是IPO之后业绩的纷纷变脸,股价的纷纷破发,春梦一场,剩下残局无数。

2011年,约27%的IPO公司上市首日便破发,到年底已有2/3的新股低于发行价,跌幅超50%的为数不少。经券商等中介机构包装上市后业绩“跳水”和变脸的公司数量达到53家,占比达21.99%。

财经评论人士漂渺形容:目前IPO的本质是一个大量博傻资金流向少数“权力资本”的单向流程,千军万马兵临一级市场。最终高价发行5只—4只破发。

获利者则集中在产业资本、创投资本(VC/PE)、券商投行部门、从事IPO业务的会计师、律师事务所,以及那些面目不清突击入股的“关系者”—他们构成了整个资本市场的权贵体系。

根据wind资讯,2011年发行上市282只新股的前十大股东中包含1337名个人股东。按照2011年底收盘价计算,这些股东年底持股市值过亿的有558名。从首批创业板公司来看,有28只股票根据其发行价计算,就使得资本市场增加了82位亿万富翁,平均每家创业板公司造就3位亿元户。

2011年IPO的首发发行费用总计154.12亿元,主要包括承销费用和保荐费用、审计费用等;仅在创业板28只股票的股东名单中,就有23家企业曾获得VC/PE投资,占比达82.14%,其中共有中外46家PE/VC的身影。

从业绩造假、包装粉饰,到询价时的机构联手,一级市场与二级市场的价差使得绝大多数散户成为陪葬品。2011年,中国股市跌幅达到22%。同时,数据显示,2009年IPO重启后上市的公司,3年累计分红仅为647亿元,分红占融资比例只有7%。

在一个博弈的市场中,博弈有输有赢,自在情理之中,所谓“股市有风险,入市需谨慎”,但游戏规则的不公平、不透明,导致的一个后果是,所有失败者必将问题都推向体制。

为何这些业绩大变脸,弄虚作假的公司最终通过了证监会发审委的核准?由于拥有“核准权”,证监会已成为这个市场中的参与者,核准的权力与监管的职能混而为一,自然难逃干系。

审批的权力

从蓝田股份、亿安科技、苏州恒久、立立电子、绿大地到胜景山河,中国资本市场上的造假事件屡出不穷,发审委虽把“上市公司质量”这一使命紧握手中,却是事与愿违。

20多年的时间里,新股发行体制经历了额度管理、指标管理、通道制、核准制的变迁,虽然发行制度一变再变,却一直不过修修补补,仍然没有走出审批权力主导的影子。

从一开始,中国资本市场就背离了为市场成长型企业募集资金,实现健康财富生长与共享的理念,而是为了国企脱困,额度基本都分配给了国企。

1993至1995年,中国实行“额度管理”。国务院证券管理部门先确定总额度,然后根据各个省级行政区域和行业的需要分配总额度,再由省级政府或行业主管部门来选择和确定可以发行股票的企业。

此后,股票发行又实行了“指标管理”。即由国务院证券管理部门确定在一定时期内应发行上市的企业家数,然后向省级政府和行业管理部门下达股票发行家数指标。省级政府或行业管理部门据此推荐预选企业。

1998年,证监会成立,1999年进行发审制度改革。1999年实施的《证券法》明确规定:“国务院证券管理机构依照法定条件负责核准股票发行申请。”2000年3月《股票发行核准程序》颁布实施,宣布10年来的“审批制”终结,“核准制”正式施行。

2001年3月,中国证券市场开始实行了核准制下的“通道制”,也就是向各综合类券商下达可推荐拟公开发行股票的企业家数,此为部分权力“下放”市场。

当年3月19日的《人民日报》中,一篇评论写到:“在核准制下,新股发行价格由市场决定,以市场认可的市盈率为准……”

但实质上,审批制的本质并没有多少改变,公司适合不适合上市、它盈利的真实性怎么样?有没有发展潜力?公司治理如何?实质性的审查权力仍然在发审委手中—证券发行的权力来源于政府授权,监管机构对公司价值进行實质审核。而由于中国经济整体格局中政府部门深深介入了产业发展的关系,IPO上市始终摆脱不了权力分配资源的色彩。

圈钱成为资本市场的主流,经地方政府、企业管理层、投行机构联手包装,大量的“高新技术公司”和“成长型公司”上市,实际募资后大量的募集资金却或躺在银行收利息,或从事理财产品投资,或投向项目不明。

由于缺乏退市制度,大量的经营亏损或关联交易重重的公司成为百足之虫,死而不僵,通过政府财政补贴、银行免息、债务重组和资产处置等多种手段实现“扭亏为盈”,对壳资源的争夺和重组又成为新一轮的圈钱游戏,热炒重组题材成为二级市场利益输出的通道,所谓的价值投资成为一句空话。

10年前,审批制下,新股一律按20倍市盈率发行的制度,由于与二级市场形成很大的价差,从而使得申购新股成为高收益而无风险的“投资”。2009年IPO重启之后,核准制下,市盈率、定价、利润状况部分市场决定,形成了现在半审批、半市场的格局,但由于新股询价机制的不完善,保荐人监督惩罚力度的偏弱,“三高”现象仍然继续存在。

发行审批效率无法满足市场对新股投资需求的饥渴,由于发审过会、中国证监会下发批文的固有工作周期,导致中国股市IPO询价、申购无法同时集中发行,每次新股网下询价配售和网上申购只能有一家上市公司,每个IPO公司在配售申购时都是高度稀缺的资源,也是导致IPO发行定价居高不下的深层制度原因。

审批制实际为IPO企业提供了业绩背书,审批权力所导致的腐败也屡屡发生,2005年,发审委官员王小石的落马即为其中典型。而从通海高科、绿大地到胜景河山,一系列的IPO造假案件中,发审委却无人受罚。

权力主导的计划体制正是这样,集权者无法了解真实的市场情况,从而做出准确的判断。各种信息的核准难度,仍然是无法解决的技术难题。而腐败,却像毒瘤一样无法清除。

改革的方向

早在1996年,原证监会副主席高西庆就指出,“让证监会放弃审批权,对一个从计划经济脱胎的体系而言,无疑需要一场灵魂深处的革命。”

如今,对于郭氏之问,仿佛已触及灵魂深处。也因此,市场猜测新股发行体制将有可能由核准制向注册制转变,但目前来看,这种猜测似乎过于激进和乐观。

有消息称,下一步的改革将会把企业同业竞争、关联交易、可持续盈利能力的审核下放至保荐机构和保荐人,证监会只负责信息披露和监管。

“从审批到注册制,证监会的角色就从实质审查变为监管为主,审查是形式上、程序上的审查,而不是实质性的审查,只要符合规定充分披露信息,价值问题交给市场和投资者去决定。”阳光私募公司深圳巨鹿投资合伙人刘永对记者说。

不过,普遍的担心也同样存在,“按照目前中国的这种状况,如果采取注册制,一放开也会很乱,起码得乱一阵子。”深圳一家合资基金公司基金经理认为。在司法追溯、赔偿机制、集体诉讼制度和退市机制没有建立的情况下,核准制一下转变为注册制,难度非常大。在几起IPO造假案件中,保荐人被处罚者也仅两人被吊销保荐代表资格。

从国外经验来看,注册制和审批制都同样存在,而不管是注册制还是核准制,都难以避免造假情况的出现。在美国的注册制下,安然公司这样的超级大骗子公司也同样存在。不过,由于有回溯机制和集体诉讼制度及严酷的处罚制度,造假成本的高昂是威慑力之一。

“注册制可能会出现造假,但问题是审批制实施了那么多年,造的假还少吗?注册制关键是要有力度足够的惩罚机制,不光是退市,进行经济惩罚,还要追究整个链条上造假者的刑事责任。”刘永则认为。

防止市场混乱,还要在新股询价机制上做出改革,比如,提高机构网下配售的比例,将机构投资者与新股定价进行利益捆绑。“要改变基金公司报价不申购的情况,亏的不是他们的钱,管理费照样提取,拉关系哄抬报价,或者做人情申购比例小的情况要制止。”刘永说。

在改革中,更加市场化是一个方向,但摸清监管的边界仍是一个难题。“管制和监管的本质区别是组织者更加注重对准入门槛的管理,但是市场资源的分配则主要交予投资者,后续组织者将以加强监管来达到保护投资者利益的目的,按照管理成效来看,监管的效果更加突出,管理制度的改革便利性优势明显。”中投顾问IPO咨询部分析师季秦川对记者说。

香港市场的新股发行同样采取核准制,但审批主要是针对公司的业务发展而言,在公司的定价估价方面,监管机构基本上是不干预。例如,在港股市場,如果没有3年盈利业绩一般还是不能在主板上市。

据香港投资银行业务董事总经理温天纳向记者介绍,香港市场是处于披露制和审批制之间的一种状态。香港市场在创业板设立初期曾学习过美国的准入披露制,将责任全部下放给投行,按照程序披露材料。但现实的情况是,中国的民企跟国际企业还有一定的距离,这个方法尝试了一段时间后发现行不通,所以1999年香港创业板成立之后,这种模式只维持了1~2年。

季秦川认为,新股发行制度改革需要以健全的法律、法规制度为保障,否则投资者将成为实验新股发展制度改革的受害者,改革目标已经确定,那么改革的法规需要陆续出台。

“没有一个发行制度是十全十美的,要不断地试,内地市场‘不审直批可以说是一个美好的愿景。”温天纳说。