等待最终确认阶段性底部

薛树东

本周市场的表现略弱于预期,虽然未出现明显上涨,但在震荡过程中重心开始明显上移,很明显在2300点下方市场受到了支撑,这与我们的预期是相符的,本栏指出,2300点下方存在很强的支撑,除非遭遇重大系统性利空,否则,市场先破后立的可能性很大,目前市场正在等待2276点得到最终确认。从技术上理解,2250点-2300点是今年箱体的中枢位置,具有明显的支撑意义。但这种客观存在的技术支撑受到市场悲观情绪的影响,颇受怀疑,大家似乎还沉浸在内忧外患的恐惧和担忧之中,但预计这种局面将很快得到改变,下周市场有望最终确认阶段性底部。

市场情绪确实很悲观,而这种悲观情绪与去年年底颇为类似,并非事情已经糟糕到让人过度悲观的程度,而是由于市场下跌让人们失去了客观判断的标准。最明显的表现是大盘对利好的麻木,而这正是市场处于底部的固有特征,这与市场处在顶部对利空反应不敏感是一样的。应该承认,市场情绪是随着指数的涨跌波动的,这不仅会导致投资行为出现变化,甚至会影响到人们看问题的态度和情绪,而怀着不同的态度和情绪去分析问题,得到的结果也是不同的。

从“稳增长”以来,市场关于经济政策的利好接连不断,但市场却是义无反顾地下跌不止,而忽视了市场的利好价值。特别是货币政策,我们说过降息意味着货币政策的彻底转向,而且五月信贷超预期使得这种判断得到进一步佐证,但市场在悲观情绪的影响下,将此解读为:经济表现可能将大幅低于预期,央行才在五月CPI出台之前迫不及待降息,但上周末进出口数据却好于预期,导致本周一出现上涨,这很明显是市场悲观情绪在作怪。

再比如,很多人断定即使放松货币政策也难救中国经济,这种看法笔者并不认同,这确实忽视了中国经济的弹性,中国经济确实处在转型期,但这并非真正意义上的转型,庞大的内需潜力和城市化率还有明显的弹性空间,美国经济都能缓慢复苏,在稳增长措施和货币放松的支持下,国内经济更有企稳复苏的理由,不能把欧债危机看成次贷危机或者亚洲金融风暴,我们要试着问一下自己:我们是否站在客观的角度去看经济?我们是否忽视了中国国情?我们看问题时是否受到了悲观情绪的影响?

对于稳增长,我们的基本判断是货币政策为主,财政政策为辅,虽然本周传出印花税改革提上日程的消息,但财政政策仍然不会出现超预期的表现。一方面是大家对08年底四万亿经济振兴计划的存在异议,另一方面是中央和地方财政状况远非08年可比,利用财政政策刺激经济基本上是有心无力,而且很可能加重地方债的负担,因此,货币政策一定会唱“主角”,而CPI持续下跌的预期和高企的存款准备金率,为货币政策提供了很大的调控空间。也就是说,未来国内资金面将会出现宽松的预期,流动性环境的改善有助于市场走出阶段性行情。

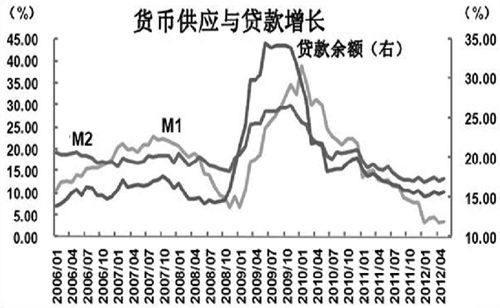

5 月人民币新增信贷近8000亿,明显超市场预期,环、同比分别多增1114 亿和2416 亿。当月人民币新增存款1.22 万亿,同比多增1143 亿明显恢复,受此影响的M2 同比增速也低位企稳于13.2%,M1 同比增长3.5% 较上月回升0.4 个百分点。本月信贷超预期主要是随宏观调控向“稳增长”倾斜后,项目审批加速、信贷需求尤其是中西部地区有所好转,导致对公新增中长期贷款反弹。另外受地产市场回暖、成交量有所回升,新增居民户中长期贷款也明显增加999 亿。预计6月份的信贷数据会进一步增长,目前市场流动性较充裕,货币政策放松后,银行放贷增加,伴随政策放松的累计效应加之未来3-4 个月内信贷保持稳定水平,经济有望在三季度末前出现企稳回升的局面。

既然我们判断货币政策是稳增长的“主角”,那么后市M1、M2见底回升的概率是较大的,而股市与M1、M2增速存在紧密正相关关系,由此看来,流动性改善的预期支持股市出现走强。鉴于是稳增长的基调,所以我们对于流动性改善力度不会过度乐观,但股市走出阶段性行情是完全可以预期的。

国内的情况已经很清楚了,积极的因素很多,至少从一个阶段性角度看,大盘展开阶段性行情的条件已经基本具备,此前市场确实有些过度悲观,而且这种悲观情绪在盘面已经得到了充分地反映,最直接的体现就是对利好麻木,而这正是市场处于底部的固有特征,悲观预期的纠正将很快展开。

市场最大不确定性仍来自于希腊,西班牙银行已经获得救助,短期内对全球股市的困扰将会减弱,西班牙是欧洲的大经济体,金融安全问题事关整个欧元区的稳定,在救助态度上,与希腊、爱尔兰等小经济体有本质的区别。本周日(6月17日)确实很关键,希腊组阁能否成功以及是否留在欧元区,对全球股市都会产生不小的影响,近期欧美股市出现反复与此有直接关系。

诚然,现在很多机构对希腊问题以及欧债危机的前景十分悲观,经济疲弱以及失业率飙升成为解决危机的最大绊脚石,这种担心是有必要的,但我们对此也只能静观其变。目前来看,除了放松货币、降低利率,欧洲央行好像也没什么更好的办法,这就看欧洲核心国家德国和法国的态度了,尤其是德国,可能必须要有所担当了。我们将密切关注6月28日的欧盟峰会以及7月初的欧元区议息会议,也就是说,本月底下月初欧债危机可能会出现新的变化,我们相信这种变化是积极的。

其实对于国内而言,欧债危机对国内流动性的改善是有帮助的,至少有相当部分的避险资金会流向美元和亚洲,近阶段黄金价格的再度上涨说明避险资金的流动。此前证监会和外管局已经大幅增加了QFII和RQFII额度,根据我们的了解,很多国外机构对中国A股的兴趣相当浓厚,并且已经展开了实质行动,说明目前A股已经开始在全球范围内展现出吸引力,我们自己确实无需要妄自菲薄。

希腊问题本周末将会有结果,这可作为最终确认A股阶段性底部的事件。从民意调查结果看,目前支持和反对紧缩的两大政党支持率不相上下,支持紧缩政策的保守党,即新民主党和泛希社运党胜出,并成功组阁,想必这是国际社会、欧元区其他国家以及参与希腊危机救助的国际贷款方最希望看到的结果。这样一来,希腊有望继续推进原定的救助计划,其欧元区成员国身份也得以保全。从目前新民主党与左翼联盟势均力敌的状况来看,希腊民众是非常矛盾的。一方面,大多数民众不愿意遭遇“退欧”的短痛,愿意继续留在欧元区;另一方面,他们也不愿意经历持久财政紧缩的长痛,因此相当一部分选民注定会站在左翼联盟一边。

周四晚希腊股市出现暴涨,雅典综合指数收盘飙升10.1%,报550.1点。希腊股市投资者似乎正在对有关新的民意调查的市场传言做出反应。有传闻称,调查显示支持援助的党派可能赢得6月17日的大选。此次民调的结果尚未正式公布,因为希腊法律禁止在大选前两周公布民调结果。总之,世界上没有免费的午餐,虽然两难,但毕竟要面临终极选择,我们期待一个有惊无险的结果。

结合上述内外部环境的分析,我们的看法很明确,一旦希腊留在欧元区,A股市场将正式启动阶段性上涨行情,这是很重要的促发因素。而决定因素来自于国内流动性的改善。不仅如此,全球范围来看,为提振经济,新一轮货币宽松、降息刺激手段已经不可避免,本月底下月初欧盟峰会以及欧元区议息会议,大家可能会看得更加清晰。当然我们也要做好希腊脱离欧元区的应变准备,尽管这是一个小概率事件,但对于市场的影响到底有多大,谁心里也也没底,有效的办法是利用好对冲工具,一旦出现意外可以用以避险。

(作者系深圳芙浪特首席策略师)