利用现行成本模式分析通胀对财务报表的影响

吴萍

【摘要】 为了说明通货膨胀对企业财务报表带来的影响,文章采用物价变动会计处理模式中的现行成本模式,对某公司的资产负债表和损益表进行调整,通过具体案例分析和数据比较的方法,得出通货膨胀对历史成本下财务报表确实存在影响,容易造成高估利润的假象从而影响信息使用者作出错误决策,造成损失的结论。建议公司应该在通货膨胀一直持续的当下,对按历史成本原则编制的财务报表进行调整,以便反映的会计信息更真实可靠。

【关键词】 现行成本模式; 通货膨胀; 财务报表

一、引言

2008年世界金融危机爆发后,中国逐渐进入了一个持续的通货膨胀时期,这给传统的会计计量结构、历史成本计量模式、配比原则和稳定性原则等都带来了很大的冲击。

传统会计在币值不变假定下,采用历史成本计价原则,以“名义货币”作为会计计量单位。其结果,当货币购买力发生剧烈变动时,按名义货币反映的各个时期金额购买力就不再有可比性。历史成本计价,导致了传统会计配比原则的内在矛盾性。传统会计收入是按现行价格(或成本)计算的,而与之配比的成本和费用是按历史成本计算的,收入与成本费用不能在同等比值上或同一时间的价格水平上比较。其结果是,虚增利润,减少补偿资金收入。传统会计的稳定性原则,因为只考虑到宁可多估计费用,少估计收益,所以只能预计可能发生的损失,而不去预计可能发生的收益。当物价上涨产生货币性资产利得时不作相应的调整,必将导致成本和实际收入不成比例。

由于物价上涨造成的货币贬值,在一定程度上动摇了会计计量中币值稳定的基本假设,导致以历史成本为基础的财务报表失真,从而歪曲了企业的财务状况、经营成果的真实性。本文即在此背景下展开物价上涨对财务报表的影响的分析。

二、现行成本模式

物价变动会计最初是在经济通货膨胀阶段,为了使资本得到保全、保证财务会计信息有用性为目的而产生的,具体的客观环境是货币贬值、物价上涨。传统理论上,研究物价变动影响会计计量结构的改造设想主要有三种会计处理模式。即:不变购买力模式、现行成本模式和现行成本/不变购买力模式。

因为在物价变动的情况下,现行成本模式对销售收入和营业费用(不包括折旧费)是在现行价格基础上形成的,销售成本和折旧费是按现行成本重新计量的,因而两者配比的结果极其接近现实情形,能较为恰当地反映企业的经营业绩。此外,在该模式下,把不同时点取得的资产及嗣后转销的成本统一到现行成本水平上,使得企业实体资产本身的价格能够可比;可以消除企业各个分部所有财产和房屋设备的账面价值、账龄等因采用历史成本计量而导致的显示差异,从而可以实现在统一的价格水平上确定费用,进而正确确定内部利润,便于恰当评估业绩,增强了报表的可比性。有利于揭示企业资产保全情况,正确决策。因此,笔者选用了现行成本模式来讨论通货膨胀对财务报表的影响。

现行成本模式是以现行成本代替历史成本作为资产计量和收益的基础,计量单位仍是代表各个时期购买力的历史成本。采用现行成本会计模式,即可以以现行成本作为计量基础进行日常会计处理,也可以在会计年末一次性重估现行成本,进而确认现行成本变动额,并重编现行成本财务报表。由于现行成本资料的取得往往需要较长的时间和可观的费用,因此,基于成本效益考虑,在实务中,一般采取会计期末一次调整的做法。首先,在会计期末一次估定现行成本,并据以调整历史成本财务数据,然后确定现行成本变动额,最后重编现行成本财务报表。

三、案例分析

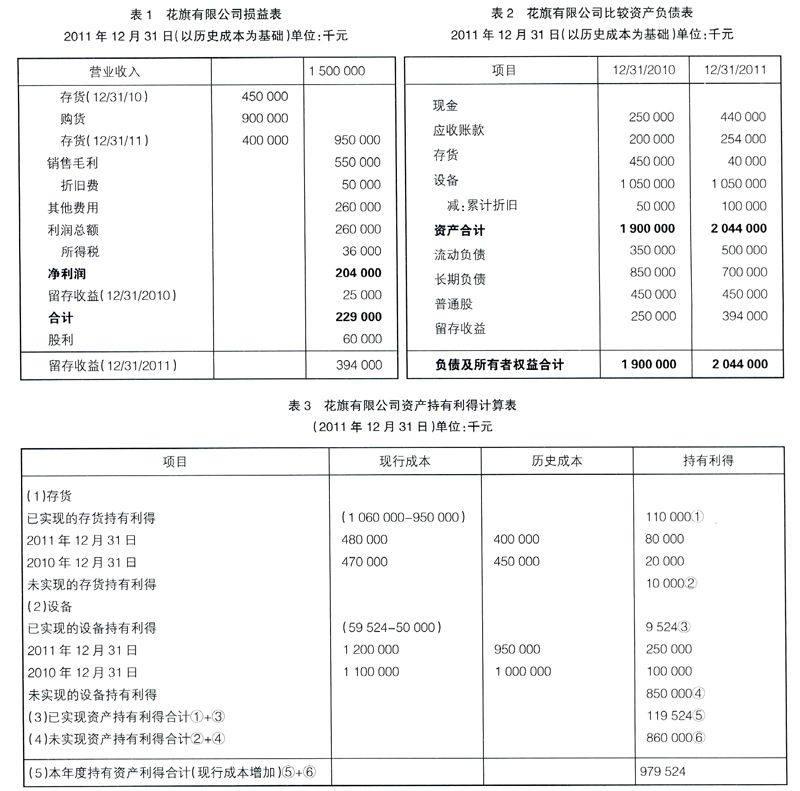

为便于分析,设案例如下:花旗有限公司于2010年1月1日开业。按历史成本编制的2010年度的损益表(表1)及2010年12月31日资产负债表(表2)如下。

其他假设条件为:1.2010年1月1日(开业时)物价指数为100;2010年12月31日和2011年12月31日物价指数分别为120、150;2010年、2011年平均物价指数为120和125。2.存货按先进先出法计价,期初存货购于2010年1月,2011年存货是全年平均购入。2010年12月31日的现行重置成本为470 000千元;2011年12月31日的现行重置成本为480 000千元。3.固定资产包括厂房设备,都于开业时购置,平均使用年限为21年,直线法折旧,残值为零。2010年12月31日的现行重置成本为1 200 000千元,净值为1 100 000千元;2011;2011年12月31日的现行重置成本为1 300 000千元,净值为1 200 000千元。4.全部销货的现行成本为1 060 000千元。5.股本于开业时取得,股利在2010年12月31日分派。根据以上资料在现行成本模式按以下步骤重编财务报表。

(一)对资产负债表项目进行调整

货币性项目的调整。所有货币性项目的成本都按账面价值确定,无需调整,年初的历史成本就是当时的现行成本,年末的历史成本也是年末的现行成本。

非货币性项目的现行成本。在通货膨胀情况下,它们的价格将上涨。存货2010年12月31日现行成本是470 000千元,2011年12月31日为480 000千元;设备2010年12月31日现行成本是1 100 000千元,2011年12月31日为1 200 000千元。

普通股的历史成本就是当时的现行成本,普通股2010年12月31日为450 000千元,2011年12月31日为450 000千元。留存收益的现行成本用“扎差法”计算,把调整后的资产合计减调整后的负债及所有者权益合计的差作为留存收益调整后的现行成本。2010年12月31日留存收益的现行成本是370 000千元(2 020 000—1 200 000—450 000);2011年12月31日的现行成本是724 000千元(2 374 000—

1 200 000—450 000)。

(二)对损益表项目的调整

销售收入的历史成本就是其现行成本为1 500 000千元。销售成本为1 060 000千元。其他费用(扣除折旧费外)为260 000千元。折旧费是(1 200 000+1 300 000)÷2÷21

=59 524(千元)。所得税的历史成本就是其现行成本为36 000千元。现金股利的历史成本就是其现行成本为60 000千元。

(三)计算资产的持有利得

确定现行成本变动,即已实现持有资产利得和未实现资产持有利得,并在损益表中分别列示,是现行成本模式下重编财务报表前非常重要的一步。已实现资产持有利得=(销售成本现行成本+折旧费现行成本)—(销售成本历史成本+折旧费历史成本),未实现资产持有利得增减=期末资产持有利得—起初资产持有利得,未实现资产持有利得=期初(期末)资产现行成本—期初(期末)资产历史成本,资产持有利得等于已实现持有资产利得加(减)未实现资产持有利得增(减)。案例中资产持有利得计算如表3。

(四)重编以现行成本为基础的财务报表

资产负债表的重编。首先将资产负债表各项目分别分为货币性项目和非货币性项目。由于货币性项目如:现金、应收账款、流动负债、长期负债等的现行成本就是其历史成本,因此不作任何调整;对非货币性项目如:存货、设备等需要其现行成本替代其历史成本;普通股项目保持历史成本;留存收益项目采用“扎差法”确定现行成本。重编后资产负债表如表4所示。

损益表的重编。销售收入是按现行成本实现的,因此其历史成本就是现行成本;销售成本因期初、期末存货及本期购货影响,应用其现行成本替代其历史成本;营业费用(折旧除外)、所得税、现金股利等当期按现行成本发生现金流出,故其现行成本就是其历史成本;折旧费按期初与期末的平均重估原值计算。现行成本模式下的损益表需计算现行成本下的经营收益;现行成本经营收益加已实现资产持有利得等于已实现收益;已实现收益加为实现持有利得增减等于现行成本下收益;现行成本下收益加年初未分配利润等于可供分配利润;可供分配利润减去现金股利等于本年未分配利润,即年末留存收益。重编后损益表如表5所示。

四、结论

对以上案例的分析,可以看到,现行成本模式下计算的2011年12月31日的留存收益为724 000千元,高于历史成本模式下计算出的留存收益394 000千元。这是因为在重编现行成本为基础的财务报表时,将已实现和未实现的持产利得都计入了现行成本下的收益合计。对于关心企业净资产的报表使用者而言,在通货膨胀出现时,把持产利得作为资本保全调整额反映在资本构成(股东权益)中,反映的会计信息更加全面和真实。

现行成本是代表资产服务潜力的一种近似值。现行成本的增加,意味着企业由于持有的资产服务潜力的价值增加而获得了持产利得。2011年的净利润按照历史成本为基础计算出来是204 000千元,按照现行成本计算出来是84 476千元,后者比前者少了119 524千元。现行成本下计算的净利润减少的原因,主要在于扣除了因通货膨胀而产生的持产利得。一是因物价上涨存货的现行成本发生变化,销售成本由原来的950 000千元变为现在的1 060 000千元,增加了110 000千元,它是一部分持产利得;二是以现行成本为基础计算的折旧费是59 524千元,以历史成本为基础所计算出的折旧费是50 000千元,二者的差是9 524千元,它是另一部分持产利得。两部分持产利得合计为119 524千元。物价上涨时期,通过现行成本模式,把持产利得从经营收益中分离出来,可以保证重置已消耗的同类资产所需的资金来源,也可以避免在历史成本计量模式下虚夸营业利润。

因通货膨胀产生的虚增利润还有可能引起其他的不良反应。比如,企业职工有可能会要求较高的工资报酬;造成企业所得税增加,增大企业税务支出;股东和业主会要求分配更多的股利,但因此时的利润是虚增的,所以如果将其分掉将会影响到企业的简单再生产,也有可能造成业主为获得一定的“眼前利益”而丧失其资本保值与增值的长远利益。可见,通货膨胀所导致的信息失真,会造成信息使用者据此作出错误决策,造成损失。因而,在通货膨胀情况下,可以借助现行成本模式对企业按历史成本原则确认的会计信息进行调整,反映出企业真实可靠的的财务状况和经营成果。

【参考文献】

[1] 居尔宁.国际会计学[M].上海:立信会计出版社,2010.

[2] 谭瑾,钟奇,王壹寒.通货膨胀会计计量模式的比较研究[J].中国商界(下半月),2009(9):15.

[3] 湛忠灿.通货膨胀对会计的影响及对策研究[J].商业会计,2009(8):21.

[4] 林静.通货膨胀下的会计处理问题[J].财会研究,2009(4):25—26.