新矿业托拉斯出笼

张军

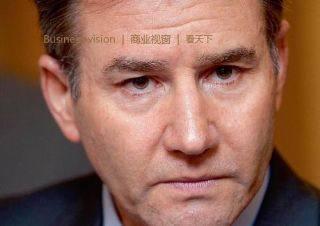

“珠穆朗玛”——仅仅从这个代号就可以看出,全球最大已上市大宗商品贸易商嘉能可的CEO伊凡·格拉森伯格对收购瑞士矿业巨头斯特拉塔的重视及期许。

2月7日,嘉能可公司宣布,将以约620亿美元的价格收购斯特拉塔,这一价格较后者2月1日收盘价溢价15.2%。

这场目前为止全球矿业领域的最大并购案完成后,被命名为“嘉能可斯特拉塔国际公司”的新公司,将横跨矿业、农业和大宗商品交易领域。

资料显示,斯特拉塔在铜、出口动力煤、出口焦煤、铁路、锌、镍及钒等领域位列业界前五,大部分产品由嘉能可进行销售。此前已拥有斯特拉塔34.5%股份的嘉能可,此次将以每2.8股新股换1股的价格,全面收购斯特拉塔。

对于这一换股比例,斯特拉塔的其他股东似乎并不认可。标准人寿投资公司和施罗德投资公司以及两家不愿表明身份的投资机构均表示,斯特拉塔的价值明显被低估,“需要更高的溢价来说服自己。”

反对的声音并不是第一次出现。自始至终,迫切希望交易的一方都是嘉能可。包括替斯特拉塔经销产品获得的高额利润在内,嘉能可需要斯特拉塔的迫切程度,远远超过了后者需要前者。而斯特拉塔全程表现出“价高者得”的姿态。

从一个细节可以窥出嘉能可的迫切心情:为了尽早达成交易,嘉能可55岁的CEO伊凡·格拉森伯格甘愿出任新公司的副CEO,而将一把手的位置让给了53岁的斯特拉塔CEO米克·戴维斯。

在2011年5月嘉能可上市之前,就有嘉能可意欲收购斯特拉塔的传闻流出。传言说,出价低是斯特拉塔当时的拒绝理由。于是,嘉能可募资100亿美元的上市行动一度被外界视为准备收购资金。更有消息称,“珠穆朗玛”计划已经耗费了格拉森伯格5年的心血。

市场普遍认为,此次交易将缓解嘉能可面对的竞争压力。因为,合并使新公司拥有将更大型竞争对手收入囊中的雄厚财务实力。

其次,嘉能可在多种大宗商品的全球交易量中占据了40%-60%的份额,这需要更多新的收入流。斯特拉塔的诱惑力不言而喻:据估计,未来十年,仅铜的增产量,斯特拉塔的份额就将占全球增长量约五分之一。

更重要的则是“财务协同效应”。CreditSights的分析师指出:嘉能可的业务有大量的资金需求,合并将使嘉能可的借贷成本更低。有资料显示:自1月3日以来,嘉能可的债务投保的成本下降了53%。

“考虑到嘉能可将从商品交易者的角色转为兼具采矿实体,嘉能可的公司债券正在变得更加可靠。”瑞穗的能源和公用事业分析师也持相同观点,“两家的商业风险要低于一家。”其实,为减少大宗交易的压力,最近几年,嘉能可不断地投资固定资产,从煤矿到黄金都有涉及。

按照瑞银的分析,新的嘉能可斯特拉塔国际公司将控制全球1/3的电煤市场,并将成为世界最大的锌生产商——占全球总产量的15%。此外,新公司还将参与角逐世界第二大产铜企业的地位。相信这也是新公司发力的方向。

更值得关注的是,此次并购给淡水河谷、力拓、必和必拓带来了一个可怕的竞争对手。这不仅是因为此次整合打造了一家前所未有的垂直贯穿产业链的企业,更因为合并后的新公司每年将产生2094亿美元的收益及162亿美元的税息折旧及摊销前利润。

“采矿业存在整合趋势。”必和必拓CEO高瑞思不得不承认,此次合并给大中型矿业企业再添压力,“出于竞争压力,必和必拓也将进行更多收购。”