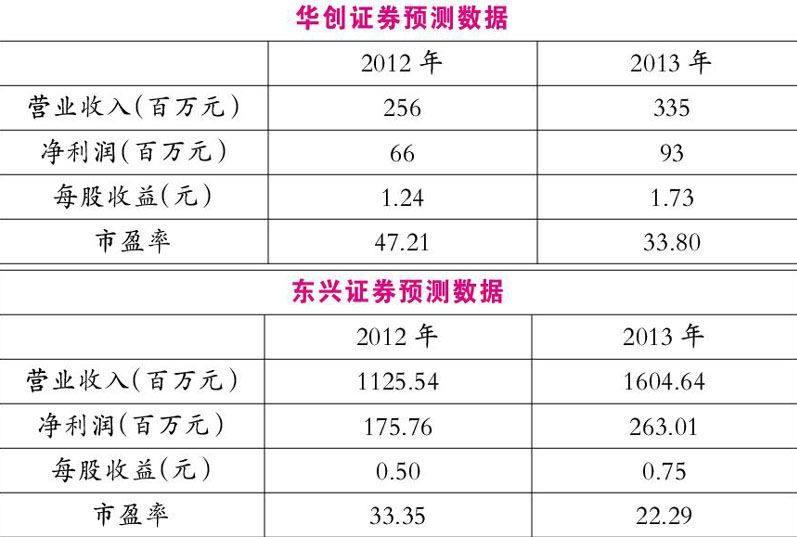

泰格医药:中国CRO市场龙头等

泰格医药:中国CRO市场龙头

核心竞争力明显,市场份额逐步提升。目前我国临床CRO(合同研究组织)的市场竞争格局呈倒三角形,底部是数量众多的国产CRO公司,规模小、技术含量较低、利润低;中部是以泰格为代表的本土大型临床试验CRO企业,泰格最主要的竞争对手依格斯及凯维斯已被外资收购,这类公司收费较高,利润较高,主要与跨国CRO公司争夺高端临床CRO市场;顶部是跨国CRO企业,包括昆泰,PPD等,收费很高,利润高。

新增合同金额及质量保证未来业绩。公司合同项目储备和单位合同金额持续增加,今年一季度新增合同9224万元。目前,合同增长稳定,8月公告新增与默沙东1.49亿合同(只按照第一期2127万金额统计),大合同则为明年收入奠定基础。另外公司注重优质客户,新增合同平均金额逐步上升,未来将进一步转向注重质量增长。在保持公司毛利率的情况下,提升销售额。由于公司收入确认的独特方式(根据合同进展确认收入),新增合同金额是未来业绩的保障。

募投项目提升公司竞争实力。目前,公司已经成为国内领先的临床CRO公司,未来将以上市为契机,发展成为亚太地区领先的区域性CRO公司。未来,公司将致力于提升中国药企的创新药临床研究水平,参与全球医药研发产业链。公司募投项目包括临床试验综合服务平台,建设数据管理中心及SMO管理中心。随着募投项目的建设,公司竞争实力将进一步提升。

操作策略:二级市场上,该股机构云集,惜售现象明显,呈现出强势震荡的特征。从走势来看,有望构成多重底,投资者可密切关注。

探路者:有望触底反弹

秋冬装销售情况良好。目前,公司秋冬装销售良好。国庆节期间,70%店铺(可统计的)销售增长62%。截至10月末,秋冬装售罄率15%,同比提高3-4个百分点。预计本轮秋冬装销售季(2012.9-2013.3)售罄率可达75%-80%,达到良好水平。

渠道建设稳步推进。公司定位是品牌运营商,经营重点不在直营,直营比例控制在15%-30%。今年,公司渠道建设目标包括提高二级市场覆盖率,提高专卖店占比等,截止2012年9月30日,探路者连锁经营店铺总数已达1352家(其中22%是专卖店,15%是折扣店),二级市场覆盖率迅速提高。

广告投放力度加大。目前,探路者广告已在央视播出(2012年9月24日-2012年11月24日),并且在5个省会城市的公交、地铁投放了广告。预计全年广告宣传投放5000万元。

代理商优惠政策保持不变。公司对代理商优惠政策没有变化。优惠政策主要包括三个方面:1、对符合公司规定和标准的店铺免费提供道具;2、在管理精细化方面,免费提供办公电脑及软件支持;3、在代理商授信方面,信用额度为10%-15%(包括各类信贷,其中4%是与开店相关的)。另外,公司提供考核支持:考核包括4个维度(年度任务完成情况,单店售罄率,信息化的规范性,神秘客户造访评分),年底对每季度维度达标情况进行统计,如都达标,给予代理商进货额4%的折扣优惠。

操作策略:二级市场上,该股近期随大盘进行了深度调整,从周线来看,相当于对前期突破的回踩,价值投资者可逢低吸纳。

壹桥苗业:上升趋势保持完好

公司前三季度业绩优良。公司三季度收入3591万元,同比增长37%。前三季度收入累计1.8亿,同比增长23%。三季度净利润2300万,同比增长111%;前三季度净利润9600万,累计同比增长47%。前三季度EPS为0.72元,其中三季度单季度EPS达0.17元。公司预告2012年全年可实现净利润1.3亿元到1.8亿元,较上年同期增长30%-80%。

公司海参单产及价格稳步回步。目前,公司海参单产稳定在300公斤/亩,而市场此前预期一直在250-260公斤/亩,单产预期的大幅提升意味着捕捞量上升,单位成本下降,毛利率上升,并最终带来销售额和利润额的大幅超越市场预期。从这个意义上讲,壹桥苗业是四家水产品养殖上市公司中盈利预期最强的。

增发即将启动。预计12月份壹桥苗业定向增发可能会实质性启动,进而引发市场对公司盈利释放动力增强的预期,以及定增项目打开未来3-5年成长空间的预期,而这可能也成为股价短期走强的催化剂。根据历史公告,目前壹桥苗业已累计改造海域近2万亩,还有2.5万亩将在增发资金到位后迅速进行围堰投礁改造,后续的投苗工程也将陆续展开,以此保障公司未来3-5年盈利的持续高成长。

操作策略:二级市场上,该股前期十分强势,资金深度介入的迹象很明显。近期略有回调,为投资者提供了逢低介入的良机。

中科三环:估值优势明显

下游需求下滑,重点看明年一季度。公司客户主要集中在电子企业、汽车企业、风电企业等,目前这几个行业受经济不景气影响订单下降较快,公司受此影响三季度业绩不佳。从当前公司的订单量来看,四季度预计会略有好转,重点看明年一季度。原材料的供给方面,稀土价格从去年的高位下滑至今导致上游企业停产待工情况严重。因此,不同的产品也有不同程度的价格下降,在10-30%之间。

募投项目已经投产。公司募投项目顺利进行,产品以中高端稀土永磁体为主,募投项目建成投产后,稀土永磁材料毛坯产能由1.2 万吨左右增加到1.8 万吨左右。不仅扩展了公司产品的应用领域,提高了企业整体的盈利能力,而且增强企业的核心竞争力。从目前的情况来看,由于下游市场一般,已有项目的产出会根据目前市场情况来调节。

稀土价格短期或将持续低位。截止11月12日,氧化镨钕30-33万元/吨,周涨幅21%;3N氧化镝280万元/吨周涨幅为17%;多数小幅上涨,但与去年相比仍处于低位。主要生产稀土的大企业如包钢稀土、五矿处于停产中,市场的低迷令企业只能停产待工,预计明年一季度市场需求好转以后,才会纷纷复产。原材料的低迷虽然能使成本降低,但公司自身的下游客户也在萎缩,因此,正面作用偏弱。

操作策略:二级市场上,该股近期随稀土价格下降而深度回撤,从成交量来看,已大幅萎缩,后市调整空间有限,投资者可关注。

中国玻纤:筑底反弹在即

供需状况4季度环比改善是大概率事件。公司近期几个月平均销量为7万吨,基本上月度间变化不大。10月份价格提高100元/吨,考虑到季节性因素,预计价格基本上处于相对平稳波动状态是大概率事件。价格每吨为5300 元/吨,当前供需基本属于平衡状态。一般来讲,下半年好于上半年,今年3 季度以来开始见底,4季度环比改善是大概率事件。

成本优势和费用率降低保证公司市场竞争力。公司保持2个月库存的量,相对稳定,价格继续上调有一定压力,主要因为竞争对手公司一旦提价就会借机出货走量,在需求不旺的情况下,价格协同当前难以形成。但是,公司会继续保持自己的成本优势,在低谷期保持不错的盈利水平。未来,随着公司债的发行,将有利于公司财务成本率的下降。

拓产能发挥国外政策和资源优势。公司计划在埃及建设8万吨玻纤生产线,在美国建设10吨玻纤生产线,生产线预计将分别于2013年3月和2013年8月投产。中国玻纤布局全球,可以规避贸易保护主义的影响,开拓美国和欧洲的出口通道,预计可实现利润2.28 亿元。

行业集中度高价格弹性大。全球玻纤行业集中度较高。全球玻纤产能为500万吨,中国产能约为270万吨,但国内外6家公司产能占到了全球产能的80%。其中OCV产能为90万吨,PPG产能40万吨,JM产能30万吨。国内3家公司产能占比达到全国的72%,其中中国玻纤产能为92.5万吨,在集中度较高的情况下,一旦需求回升,价格弹性较大,业绩将会大幅的增长。

操作策略:二级市场上,该股已进行了较长时间的深度调整,已跌至2008年底的价格水平,超跌十分明显,有触底反弹的迹象,投资者可择机介入。

滨江集团:业绩增长有保障

2012年业绩锁定性高。在今年杭州楼市大幅回暖的背景下,公司万家星城二三期、曙光之城、金色黎明一期等项目去化良好,截止三季度,公司预收款为187亿元,是2011年营业收入5.34倍,业绩锁定性远高于招保万金等龙头企业。

杭州住房需求的稳步增长。杭州地区项目货值占公司项目总货值的84%。按照杭州市目前城镇人口增速和城市化进程速度,保守预计杭州2012-2014年新增住宅需求分别为759万平米、788万平米、818万平米,年均增长约8%,潜在需求量大,公司杭州各项目销售前景较好。未来三年结算充裕:公司2012-2014年有14个项目进入结算期,其中市场超30亿元的项目多达9个,估计公司上述14个项目总货值达590亿元,是公司2011年营业收入的16倍。预计公司2012-2014年净利润年均增长率将维持在70%左右。

代建业务将成为新的利润增长点。公司目前拥有商业代建项目4个,建筑面积合计69万平方米。代建业务获利空间较大且不占用经营资金,对公司经营业绩的提升具备积极意义。

负债率水平低于行业平均水平。截止三季度,公司账面现金为13.9亿元,低于短期借款和一年内到期非流动负债之和23.2亿元,短期有一定财务压力。但公司扣除预收款后负债率为30.54%,显著低于行业平均水平。

操作策略:二级市场,该股是较活跃的地产股之一,近一周小幅回调至20日均线处,是好的逢低介入机会。