税收政策促进了城镇居民收入及其合理分配吗?——来自CGSS2006微观数据的经验证据

■林 江 周少君 魏万青

一、引言及文献回顾

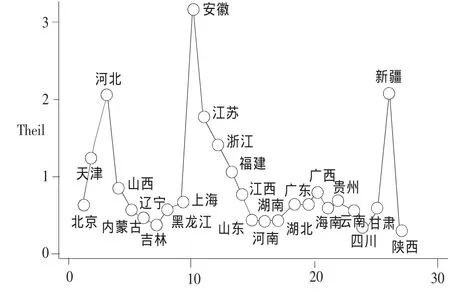

经济与政治双重转型时期的税收政策与居民收入差距的关系一直是国内外经济学家关注的重点。税收作为国家宏观调控的重要手段之一,通过流转税实现对收入分配的间接调节和个人所得税直接调节个人收入差距,税收应该在调节收入分配差距方面发挥积极作用,已成为理论界一种共识。近年来我国税收收入的“超增长”、“超GDP增长”现象和不断拉大的收入差距令人忧心,根据测算,2006年我国各省市城镇居民收入差距除云南和吉林等省份的Gini系数低于国际警戒线0.4以下,其他26个省份均已超过0.4,以江苏最高(图 1)。从 1978 年到2010年,我国城镇居民人均年可支配收入增加了55倍,农村居民人均年纯收入增加近43倍;1985年到2009年以来,城镇居民最高收入组与最低收入组之间的人均年收入差距从1985年的2.9倍扩大到2009年的8.9倍,且中国的收入差距还有扩大趋势。因而,在当前居民收入差距日益拉大的条件下,如何充分发挥税收调节收入分配的作用,从经验研究中找出确切的命题,就成为下一阶段税制完善和宏观调控的重要参考依据和我国社会亟待理清的重要问题。同时,要理清税收政策与居民收入差距的关系,不仅是因为税收和收入差距问题直接关系到税收政策的制定与完善,而且还会直接影响到我国社会政治、经济的稳定,乃至改革深化的进程和经济的长期持续发展。

税收在我国居民收入分配的调节作用也一直是国内学者争论的热点,在许多方面上没有达成一致的研究结论;部分媒体研究报告指出个人所得税的收入分配调节功能不但没能抑制居民收入差距,反而“劫贫济富”,造成我国居民收入差距的扩大,另一种观点则认为税收政策对居民收入差距的调节不起作用,张文春(2005)从三个方面阐述了其看法:一是尽管我国个人所得税收入增长很快,但水平很低,增值税等流转税才是我国的主体税种,较低的水平要发挥人们想象的调节作用显然是不可能的;二是从来源分布看,我国个人所得税的65%来自工资薪金,而来自其他形式的收入只占35%;三是我国地下经济的发达和潜在的腐败问题,各种合法和非法的避税、逃税现象普遍存在,税收征管存在漏洞。他认为是地下经济加剧了收入分配不公的问题;四是我国现行个人所得税的税制模式离完全的累进的综合所得税制相距甚远,因而再高的累进税率也不会使高收入者缴纳更多的税款。然而在市场经济条件下,国际通行的最主要的调节收入分配手段仍然是税收,因此部分学者的一些理性判断而非实证结论不能作为税收政策不能在收入差距的扩大发挥作用的一般结论。郭庆旺和吕冰洋(2011)利用1994年以来的宏观数据认为我国税收对要素收入分配具有明显影响:就直接税而言,企业所得税降低了资本分配的份额,个人所得税中对劳动征税的部分降低了劳动分配份额;就间接税而言,增值税明显降低了劳动分配份额但对资本分配份额的影响不明显,营业税明显降低资本分配份额而对劳动分配份额的影响不明显。戴天仕和徐现祥(2010)从中国技术进步的方向考虑认为中国的技术进步偏向于资本,因而劳动得到的报酬偏低。

图1:2006各省城镇居民Gini系数

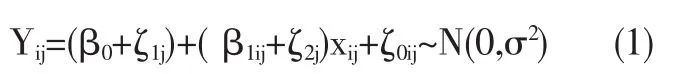

图2:2006各省城镇居民Theil系数

我国税收政策促进居民收入分配合理化的机制以及税收政策在日益拉大的城镇居民收入差距中到底有无作用,国内外众多学者对日益拉大的地区差距给予了高度的关注,也提出了各种各样的假说来解释这个现象。Chen、Feng(2000)对 1978-1989年中国29个省进行的经验研究中,强调了私有企业对经济增长的促进作用。私有企业的发展状况能够对地区差距产生影响。然而,正如激进转轨国家的经验事实所表明的那样,私有化本身并不会促进经济增长,中国的非国有企业之所以充满活力,是因为这些企业进入了符合中国比较优势的行业,选择了劳动力相对密集的生产技术(Lin and Yao 2001)。Lee(1994) 以 及 Dayal-Gulati和 Husain(2000)强调了不同地区的外商直接投资量导致了不同区域之间的差距。不过,这些研究对外商直接投资的地区和行业分布的决定因素并没有给出深入的分析。Young(2000)认为地区性保护政策是地区差距加大的关键,因为地区性的市场保护会使本地企业的资源配置状况偏离本地的比较优势。但是,地区市场分割和保护政策本身还是一个内生的结果,地区分割政策是发展战略作用之下形成的(陈斌开和林毅夫,2010;林毅夫等,1994)。

另外的一些研究 Démurger(2001)、Démurger.et al (2002) 和 Fleisher and Chen(1997)将中国地区差距的原因归结为中央政府的地区倾斜政策和或地理因素,这些研究认为中央政府对东部地区的优先投资是中西部地区落后于东部地区的根源,同时中西部不利的地理条件也限制了这些地区的发展。其他的文献也从不同的视角解释了我国收入差距过大的根源。魏尚进(2002)采用中国多个城市的数据得出了在城市水平上对外开放能够缩小收入差距的结论。吴敬琏认为我国收入差距扩大的根源是腐败。形成城乡差距既有内生因素差异的原因,例如居民自身人力资本的差异、性别差异等,相关的文献有刘国光(1984)、冯海发和李澈(1993)、蔡昉和杨涛(2004)、周其仁(2004)、蔡昉等(2003)以及陈宗胜和黎德福(2003);也有外生因素导致的城乡居民收入水平的巨大差异,如政府政策造成的居民对社会财富分享程度的差别,如:郭剑雄(2005)、姚先国和张海峰(2005)以及林志伟(2006)。也有不少学者将对外贸易加以考虑,对收入差距进行了研究,如叶榕(2001)、杨善云(2002)、霍艳斌和孙林(2002)、赵莹(2003)、范言慧和段军山(2003)、魏靖(2004)以及陆铭和陈钊(2005)等。然而,对于税收政策如何影响收入分配,文献中大多是学者们的理性判断、国际经验和对策思考,参见马蔡琛、苏明和谢京华等的论述。同时,国内外学者认为对税收的研究必须将宏观与微观结合起来,才能得到全面、正确的认识,但是,国内利用微观调查数据的实证研究文献较少,大多是对宏观数据的实证。基于对该问题的关注,本文通过一个全国性的微观调查数据CGSS2006等构建多层次模型(Multilevel Model)和分位数(QR)模型对我国税收政策对城镇居民的收入决定和税收政策对城镇居民收入差距调节的相关理论命题进行验证,得出一些有意义的结论。

二、模型与数据说明

(一)多层次线性模型

由于本文使用的数据主要是微观调查数据,根据国外大量相关文献的阐述,传统的回归技术将产生严重偏误,更适宜使用处理该数据的多层次模型,一般来说,多层次模型可分为随机截距模型和随机系数模型,都是将方差分析与多元线性回归模型分析结合起来的新技术。它将原来单一水平的随机误差项分解到与数据层次结果相对应的水平上,具有多个随机误差项并估计相应的协方差,构建与微观调查数据层次结构相适应的复杂误差结构,这是区别多层次模型与传统回归技术的最主要特征。基于下文的系列检定和研究目的,本文选取随机系数模型作为主要分析技术,其假设系数是随机的,截距是固定的,模型如下:

其中i=1,2,……N,表示第i个受访者 (层次1),j=1,2……R表示第j个省份(层次2),x为变量,由于不同省份的受访者收入等变量存在差异,x为自变量,所以收入增长和收入差距对税收政策等变量具有不同的斜率。当β0随着两层次水平变化而β1ij固定时,称为随机截距模型。随机系数较随机截距模型新出现的一个问题是如何处理ζ1j和ζ2j的关系,即在同一个层次下不同个体的随机截距和随机系数之间是否存在关联。二者的协方差如下:

进一步,可计算总残差为:Var(ζij)=可以看出总残差是随着xij的取值变化而变化的,这样就出现了一个自变量定位的问题。为了使因变量和自变量之间关系可以得到解释,在此不一定就采用自变量的自然测量数值。

根据本文的研究目的,需要加入层次二(省份)宏观变量(如;经济发展水平、宏观税负、城市化水平、贸易开放度、市场化指数等),那么情况将变得更加复杂。一般可分为两种情况:一是添加的宏观变量只影响截距,二是添加的宏观变量(第二层次)影响第一个层次的变量。国内大部分文献都没有处理该问题,因此它们的估计结果令人质疑。根据(Cohen,1988)的结论:当组间相关系数ρ或ICC(组间残差相关系数)值大于0.059时则说明必须使用多层次模型而放弃传统的回归技术。但是多层次模型对于层次2的要求要数目限制,一般需大于28个组,同时要求样本量必须是大样本,否则极大似然估计(MLE)将无法收敛。

(二)数据说明

本文数据来自CGSS2006,本次调查依据 “第五次全国人口普查资料”(2000年人口普查)采用多阶分层随机抽样方法完成抽样,样本覆盖全国28个省级单位的18岁以上的城乡居民,总样本量为10151,其中农村样本4138,城市村样本6013。根据本文研究目的,在此只选取了城市样本中具有城镇户口的样本,同时剔除了其中户口所在地为乡镇以及外来人员样本,得到的样本总量为4031。本文的因变量:受访者收入、基尼系数和泰尔指数根据CGSS2006调查的城镇居民收入,参考(万广华等,2005)的方法计算得出。主要解释变量:边际收入税率,根据调查收入,参考(Barro and Sahasakul,1983;Easterly.et al,1992) 的计算方法得出,税收政策得核心是宏观税负(等于财政收入与GDP之比)(王美今等,2010),流转税为增值税、营业税和消费税之和,所得税为企业所得税和个人所得税之和,以上指标源于《新中国60年统计资料汇编》。对于宏观控制变量的选取,本文选取了一个综合性的指标:市场化指数,数据来源于樊纲等(2007),腐败案件数,来源于 《中国检察年鉴(2007)》,城市化水平(非农人口占总人口比)以及贸易开放度(进出口总额占GDP比)。控制变量包括被访者性别,年龄,年龄方,收入,收入方、教育、婚姻状况、工作单位(分为体制内(党政或国企)和体制外)、家庭人数,城市社区类型、工作情况,受访者对工作的评价、住房产权状况等变量,来源于CGSS2006。所有控制变量的选取基于以往的文献总结。变量说明及基本统计量参见附表。

三、实证结果

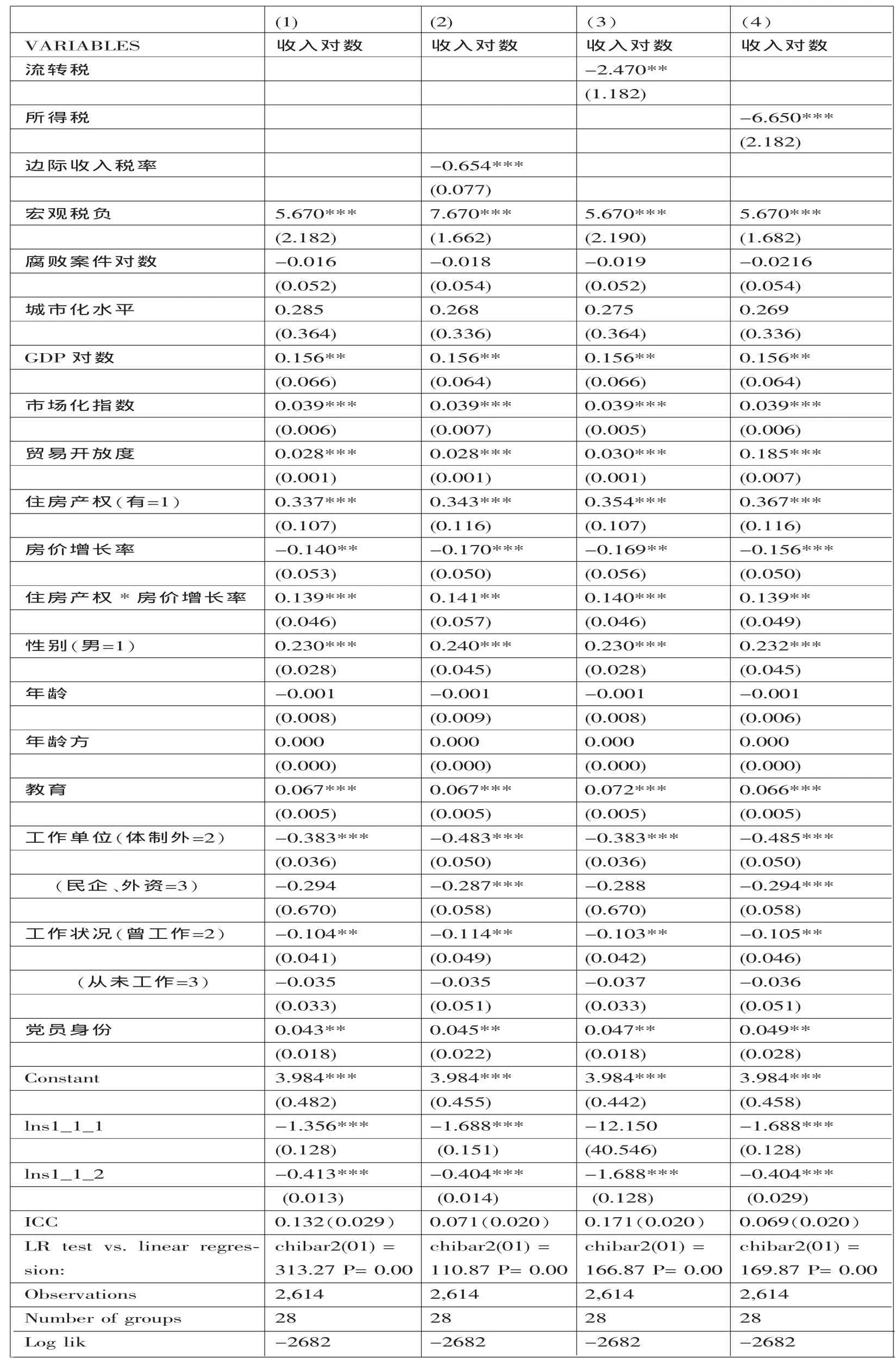

(一)税收政策与城镇居民收入

宏观税负问题始终是税收政策的核心,宏观税负水平合理与否对于保证政府履行其职能所需的财力,发挥税收的经济杠杆作用有着重要意义,蕴含了财政支出 (包括转移性支出和购买性支出)的结构和支出力度。由表1 lns1_1_1和lns1_1_2表明层次1和层次2的方差都是显著的,ICC都大于0.059,表明使用多层次模型是合适的。LR检定结果拒绝了随机截距模型的原假设,因此本文使用随机系数模型进行估计。在随机系数模型极大似然估计结果的表 1第(1)栏中放入宏观税负变量,其系数显著为5.670,表明我国宏观税负水平实际上是增加了城镇居民的收入,但是是增加了哪部分人的收入,本文将在下文的分位数模型进行分析。在第(2)、(3)、(4) 栏分别加入边际收入税率、流转税、所得税变量,发现系数显著为-0.654、-2.47、-6.67.表明在控制宏观税负、腐败、城市化,经济发展水平等变量条件下,边际收入税率、流转税、所得税显著地降低了城镇居民的收入水平,由此可以推断出:无论是边际收入税率、流转税,还是所得税都普遍较高。同时,笔者发现经济发展水平、贸易开放度、党员身份(政治资本)和市场化进程显著增加了城镇居民收入,然而,众所周知房价的

上涨在我国是一个重要的经济、政治问题,为了分离出房价通过财富效应增加有房者的影响,因此在模型中控制了房价与住房产权及其交叉项,结果表明:房价上涨降低了城镇居民的收入,但通过财富效应增加了拥有住房产权的居民的收入,导致有房者和无房者收入差距拉大。此外,在体制外工作的城镇居民收入则显著低于参照组——体制内(党政、国企)的收入。与此同时,如果不考虑潜在的腐败现象,腐败直接对居民收入的影响则不显著。以上分析表明:虽然税收政策等显著地影响了城镇居民收入,但是分层模型的估计结果模型并不能推断出这些变量是否显著扩大或降低了城镇居民的收入差距。因此,下面通过更换反应收入差距的因变量Gini系数进行分解,并通过计算Theil指数进行稳健性分析(见表1)。

表1:宏观税负、流转税、所得税与城镇居民收入:多层次模型(随机系数模型)MLE估计结果

表2:税收政策与城镇居民收入差距的估计结果:多层次模型(随机系数模型)MLE估计结果

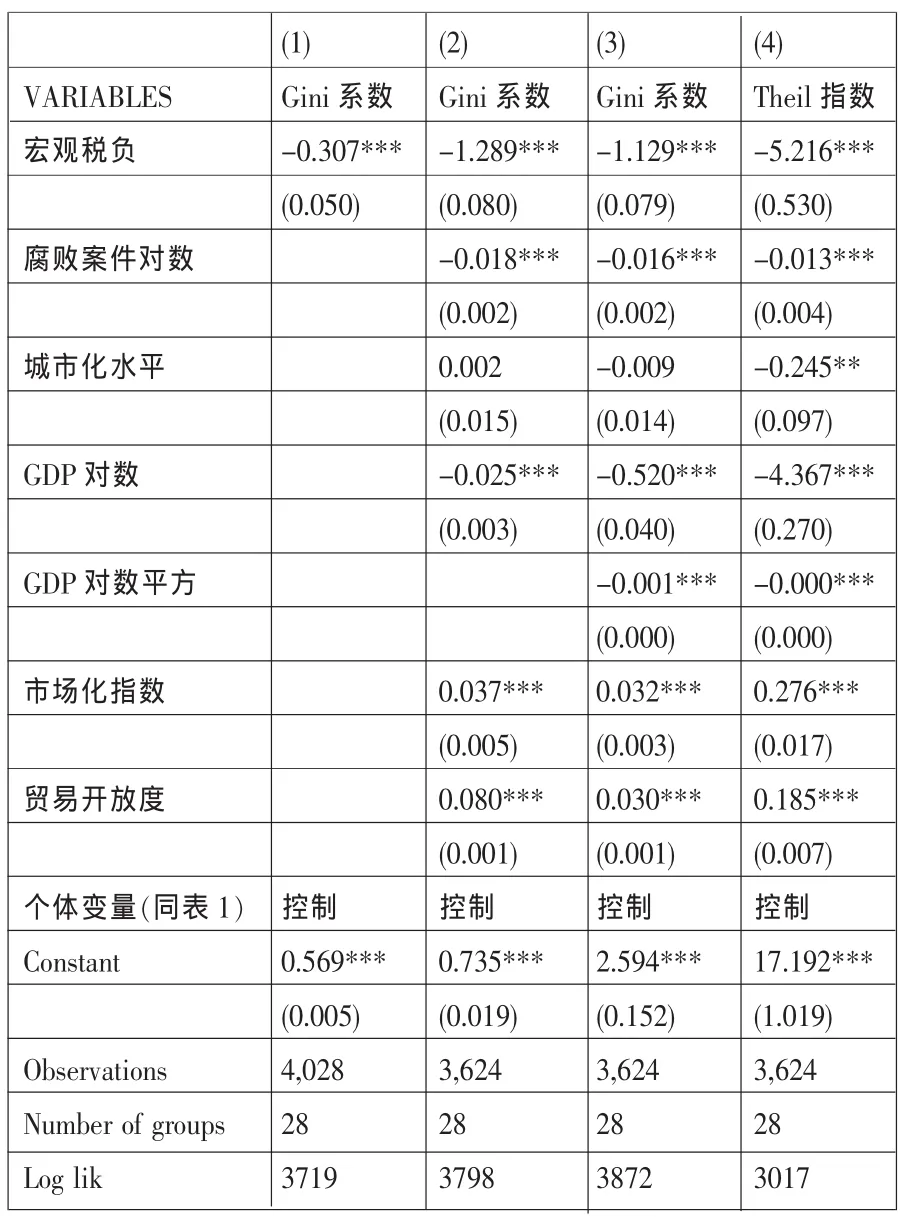

(二)税收政策与城镇居民收入差距

表2显示了税收政策等宏微观变量与gini系数和theil指数的方程估计结果。第(1)栏单独放入宏观税负,系数显著为负0.307,第二栏放入其他宏观变量城市化水平、GDP、市场化指数、贸易开放度,发现除经济发展水平外都显著为正,表明它们的进程增加了收入分配的不公。城市化水平的系数为正,但不显著。在第 (3)栏的模型中增加了GDP的平方,发现系数仍然显著为负,一定程度上否定了库兹涅茨提出的“倒U假说”,在此由于数据是截面数据(短期),而该假说是建立在长期统计数据资料上的,因此这一结论并不能完全否认该假说,只是提供另一种经验证据。为了保持结果的稳健性,笔者同样利用CGSS2006计算了Theil指数代替Gini系数进行回归。由第(4)栏的估计方程可知结果是稳健的。城市化水平由不显著变得显著,进一步证明了以往文献关于城市化扩大了收入差距的论证。(见表2)

(三)进一步的分析:分位数模型回归

通过对表1和表2的结果分析,已经得到反应税收政策的核心——宏观税负显著增加了居民的收入同时也对居民收入差距具有显著的负面效应的结论。因此,就产生了一个问题:税收政策增加哪部分城镇居民的如入从而扩大了收入差距呢?为了进一步了解该机制,在此使用分位数回归技术结合bootstrap进行稳健结果分析。分位数回归模型较之传统的回归技术的优点在于:传统的回归技术只能反映出被解释变量均值的最小二乘估计,而分位数能够识别并估计出被解释变量分布特征到的各个分位点的最小二乘估计。这样就有利于去揭示这些政策和宏微观变量是如何影响低收入群体、中低收入、中等收入和高收入群体的状况的。为此,首先根据CGSS2006调查的受访的城镇居民收入数据对其收入进行四位数分解,q25、q50、q75、q95 分别代表低收入、中低收入、中等收入和高收入群体,其分布图和分位数见图3,可以看出,总体而言,收入数据呈现正态分布,居民收入主要集中在中等、中低收入水平(见表 3)。

表3给出了bootstrap(300次模拟)分位数回归的OLS估计结果,边际收入税率对q25、q50分位的居民收入呈现显著为负的影响。而对高收入群体则呈现正的影响但不显著。体现税收政策的宏观税负则对中、低收入水平的居民收入有负面的影响,但是对中等和高收入群体具有正向的效应,可能的原因是税收负担主要由中低收入水平的居民承担,反映了税负的纵向不公平。城市化进程增进了低收入群体的城镇居民收入,但是不显著,然而却显著降低了中低收入和中等收入群体的收入,系数为-0.18和-0.202,对高收入群体的城镇居民收入的影响显著为正 (系数为0.266)。经济发展水平对低收入群体的增加不明显,而对其他群体的收入具有显著的正向效应。其他个体变量与表1的估计结果基本一致。

表3:税收政策与城镇居民收入的bootstrap分位数回归估计结果:(因变量:城镇居民收入四分位数)

四、结论与政策建议

本文采用CGSS2006等数据,在国内首次利用分层线性模型和分位数回归模型,来探讨税收政策与城镇居民收入分配的关系。研究发现:一、税政政策对城镇居民收入具有积极的作用,而边际收入税率、流转税和所得税显著降低了城镇居民收入。二、税收政策对居民收入差距的扩大具有显著的负向效应,这表明我国的税收政策确实起到了抑制收入差距的作用,证伪了一些媒体、报告提出的税收政策对抑制收入差距扩大无作用的判断。三、短期来看经济发展水平确实导致了收入差距的扩大化,但不符合kuznezss提出的倒U假说的国际经验,同时,城市化进程、贸易开放度则扩大了收入差距,市场化进程则显著降低了收入差距。四、分位数回归结果也表明税收政策降低了城镇居民中低收入阶层的收入,对高收入者则不显著,经济发展水平则对城镇低收入居民的影响不显著。这些发现对于降低中低收入者的税负转向完善提高高收入群体税负的税制设计和税收征管具有重要的现实政策意义。针对这些发现,在此建议:一、完善税收制度,增加所得税收入占税收总收入偏低的现状,通过累退机制增加低收入城镇居民的收入水平。二、降低城镇居民的边际收入税率将显著改善目前的收入差距不断扩大的倾向。三、的模型回归结果也表明体制内的企业员工的收入显著高于其他行业,因此,完善反垄断法等机制,增强国企和民营、外资企业的在市场经济环境中的平等竞争地位具有重要意义。四、前文的结果显示腐败虽然不直接影响城镇居民收入,但是显著扩大了收入差距,因而严厉打击腐败和非法收入,营造一个有序的竞争环境显得尤为重要。五、采取切实有效的措施改善城市化、市场化过程中的中低收入群体(可能的原因是这些政策进程引致了城镇居民失地、失业等现象,由于缺乏失地等数据,并没有进一步的分析)等显著影响其收入的事件。六、加强教育投资,注重人力资本的投资,改善政治资本在收入影响中的地位。七、完善税制,加强税收征管,特别是增强所得税在收入分配中发挥的作用及其机制。★