论增值税转型对机器设备重置成本的影响

邱尚艳,李小青

(1.将军烟草集团有限公司财务处,山东济南250100;2.将军烟草集团有限公司生产管理处,山东济南250100)

2008年12月19日,财政部、国家税务总局《关于全国实施增值税转型改革若干问题的通知》(财税[2008]170号)规定,从2009年1月1日起,增值税一般纳税人购进或者自制固定资产发生的进项税额,凭增值税专用发票、海关进口增值税专用缴款书和运输费用结算单据,从销项税额中抵扣。这标志着我国现行的生产型增值税将转变为消费型增值税。世界上绝大多数市场经济国家采用的增值税税制都是消费型增值税。[1]消费型增值税有利于企业进行设备更新改造,对企业的资产评估亦有一定的影响。目前,评估界对增值税转型后在成本法评估中机器设备的重置成本是否应包含增值税进项税额产生了争议,并形成了以下3种观点。

观点1:2009年1月1日前购置的机器设备,其重置成本应包含增值税进项税额;2009年1月1日后购置的机器设备,其重置成本不应包含增值税进项税额。

观点2:2009年1月1日之前、之后购置的机器设备,其重置成本均不应包含增值税进项税额。

观点3:无论2009年1月1日之前、之后购置的机器设备,其重置成本均应包含增值税进项税额。

究竟哪种观点是适当的呢?目前,国家已颁布实施的与资产评估业务相关的所有法规、规章、准则等,均未对该事项做出明确的规定。评估中介机构都是各自阐述观点,尚未达成共识。笔者认为,要确定哪种观点是适当的,应视评估对象而定:对单项机器设备评估,无论是2009年1月1日之前、之后购置的机器设备,其重置成本均应包含增值税进项税额;对企业价值评估中的机器设备评估,无论2009年1月1日之前、之后购置的机器设备,其重置成本均不应包含增值税进项税额。下面就这两种情况分别进行分析探讨。

一、单项机器设备评估

单项机器设备评估是指企业价值评估以外所涉及的机器设备评估,其评估对象是机器设备本身。如机器设备的处置出售、抵押贷款、对外投资等评估行为均为单项机器设备评估。针对上述3种观点,现举例说明其差异。

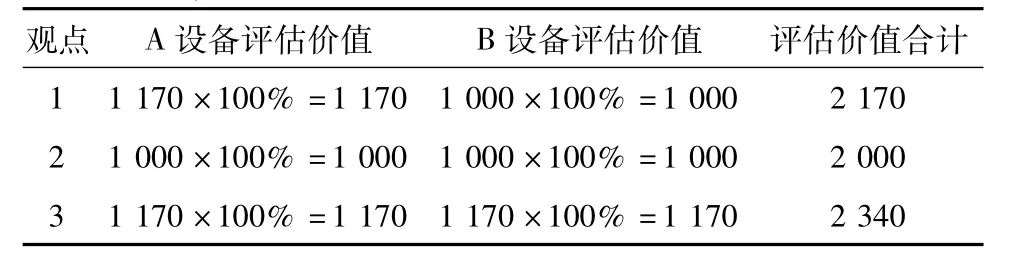

例1:东方公司为生产型一般纳税人,该公司有两套型号、生产厂家及购买价格完全一样的设备,每台购买价均为1 170万元(含税,增值税税率为17%)。其中设备A系2008年12月10日购买,账面原值1 170万元;设备B系2009年1月10日购买,账面原值1 000万元,进项税170万元已计入应缴税费,并已抵扣。该公司因抵押贷款的需要,以2009年1月31日为基准日委托评估公司对上述A、B两套设备进行评估。

假设(1):截至评估基准日,A、B两套设备的不含税重置价仍为1 000万元(增值税税率为17%);假设(2):两套设备均尚未投入使用,亦未计提折旧(设备账面价值等于账面原值,设备综合成新率为100%)。针对上述3种观点,在成本法评估下将会产生3种评估结论(见表1)。

表1 不同评估法下设备评估价值万元

3种评估结论哪一个是客观公允的呢?下面进行具体分析。

(1)对于第1种观点,2009年1月1日之前购置的A设备,其重置成本包含增值税进项税额;2009年1月1日之后购置的B设备其重置成本不包含增值税进项税额,其评估价值为2 170万元,等于账面价值。从表面来看这种观点最符合实际,但是通过分析我们不难发现:这种观点是基于会计计量的一种取价模式,它完全混淆了账面价值(历史成本)与评估价值的含义,评估结论造成同物不同价。如A设备的评估价值为1 170万元,而完全相同的B设备的评估价值为1 000万元。虽然评估价值等于账面价值,但账面价值并不是购置该设备的全部支出,因为购买B设备所支付的增值税进项税额并未记入该设备的账面价值。

(2)对于第2种观点,无论2009年1月1日之前、之后购置的机器设备,其重置成本均不包含增值税进项税额,其评估价值为2 000万元,评估减值170万元(2 000万元-2 170万元=-170万元)。增值税转型后,在评估基准日重新购置A、B两台设备其支付的进项税额应全部计入应缴税费科目并可以得到现金流补偿,故设备的重置成本中不应包含进项税额。这种观点与第1种观点有点相似,即未全部考虑设备重置成本的构成要素。

(3)对于第3种观点,无论2009年1月1日之前、之后购置的机器设备,其重置成本均包含增值税进项税额。其评估价值为2 340万元,评估增值170万元(2 340万元-2 170万元=170万元)。我们认为,这种评估结论是客观公允的。《资产评估准则——机器设备》指出,注册资产评估师运用成本法评估机器设备时,应当“明确机器设备的重置成本包括购置或者购建设备所发生的必要的、合理的成本、利润和相关税费等”。从中可以看出,机器设备的重置成本是购置该设备所付出的必要的合理代价,其代价表现为取得该设备而必须支付给供应方及相关方的全部价款,故重置成本应当包括增值税进项税额。从评估当事人的角度来看亦是客观公允的,因为买方、卖方所认可的市场价格均为2 340万元,其价值构成与增值税的账务处理没有必然的联系。

通过上述分析我们认为:增值税转型对成本法下单项机器设备的评估并没有产生影响,其重置成本仍与转型前一样,均应包含增值税进项税额。

二、企业价值评估中机器设备的评估

在企业价值评估中,评估对象是股东全部权益价值、股东部分权益价值或企业整体价值,机器设备评估是为了确定上述评估对象价值而进行的一项过程性工作。[2]那么在成本法下企业价值评估中,机器设备的重置成本是否应包含增值税进项税呢?我们通过下面的简化举例来分析探讨。

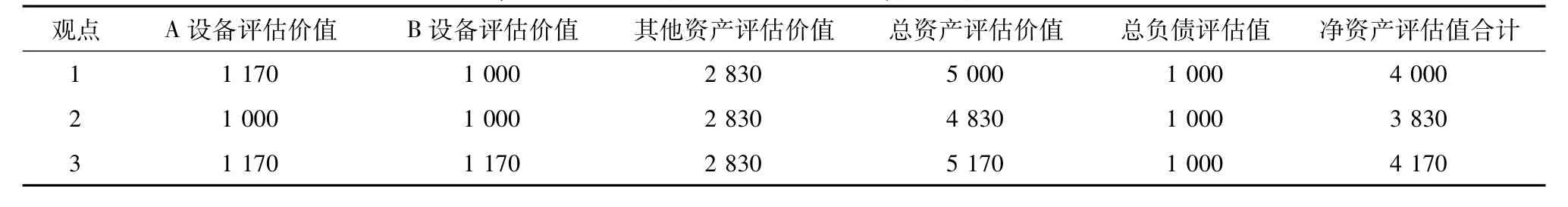

例2:假设东方公司截至2009年1月31日账面资产总额5 000万元,其中固定资产2 170万元(即A、B两套设备)、其他资产2 830万元;负债总额1 000万元;净资产总额4 000万元。该公司出于拟整体股权转让的需要,以2009年1月31日为基准日委托评估公司对其全部股东权益价值进行评估。那么在成本法评估下东方公司A、B两套设备的重置成本是否还应包含增值税进项税呢?

假定除A、B两套设备外其他资产的评估价值为2 830万元、负债评估价值为1 000万元。根据上述3种观点计算的评估结论见表2。

第1种观点是基于会计计量的一种取价模式,完全混淆了账面价值(历史成本)与评估价值的含义,造成评估结论出现同物不同价的现象。因此我们不予采信。

对于第3种观点,我们认为也是不恰当的,具体原因分析如下。

第一,对于东方公司2009年1月1日以后购置的B设备,会计核算时把含税价的机器设备分成了两部分入账:一部分是不含税价1 000万元,作为固定资产原值入账;另一部分是进项税额170万元,作为销项税额的抵扣项计入应缴税费的借方。由于增值税属于价外税,购买B设备时支付的进项税额,在性质上属于预付的税款,可以通过对销项税额的抵减而收回,对企业整体价值而言并没有产生任何影响。同样,在成本法企业价值评估中,B设备的重置成本亦应扣除这部分进项税额,否则将虚增B设备的评估值,进而虚增企业的整体评估价值。

第二,对于2009年1月1日之前购置的A设备,其进项税额170万元计入了机器设备的账面原值,未能享受到增值税转型优惠政策,不能抵减销项税额。在不考虑所得税等因素的前提下,东方公司就丧失了这部分进项税额所可能产生的现金流入。由于企业价值是该企业预期自由现金流量的现值,当企业现金净流量减少时,企业价值亦随之降低,所以在成本法企业价值评估中,A设备的重置成本亦应扣除这部分的进项税额。这样计算的结果是:A设备评估减值170万元,同时东方公司整体评估减值170万元。我们认为,这种资产贬值是由于税收政策变化导致不同时点所购置机器设备对企业贡献现金流的差异所造成的:增值税转型前所购置机器设备对企业贡献的现金流小于转型后所购置机器设备对企业贡献的现金流,在不考虑所得税等因素的前提下,两者之差即为支付的进项税额。

通过分析,我们认为第2种观点是客观公允的,即增值税转型后,在成本法企业价值评估中,无论2009年1月1日之前、之后购置的机器设备,其重置成本均不应包含增值税进项税额。

那么,在两种评估情况下对进项税额的处理方式为何会完全相反呢?这是由评估对象的不同造成的。单项资产评估是指评估对象为单项可确指资产的评估,评估对象是机器设备本身,不考虑其他影响因素。上例中A、B两台设备的含税价都是1 170万元,这是市场博弈的结果,为交易双方所认可,所以在成本法单项资产评估中,两台设备的重置成本也均为含税价1 170万元。而企业价值评估是建立在企业整体价值分析和价值管理基础上的、把企业作为一个经营整体来评估企业价值的评估活动。[3]其评估对象是股东全部权益价值、股东部分权益价值或企业整体价值。决定企业价值高低的因素是该企业预期自由现金净流量。[4]就东方公司而言,A、B两台设备的含税价都是1 170万元,无论购买当期进项税是否允许抵扣,可以肯定的是在政策允许日之后进行重置,其进项税额均可以抵扣,进而导致负债(应缴税费)的减少,增加企业的现金净流量;就企业整体而言,由于支付的这部分进项税可以通过减少负债的方式得到补偿,所以在成本法企业价值评估中,机器设备的重置成本就不应该再包含这部分进项税额。

综上所述,我们认为:增值税转型对成本法下单项机器设备的评估并没有产生影响——其重置成本仍然与转型前一样,均应包含增值税进项税额;增值税转型真正影响的是在成本法下企业价值评估中机器设备的评估——在企业价值评估中,机器设备的重置成本均不应包含增值税进项税额。

表2 不同评估方法下企业资产评估价值万元

三、需要说明的其他情况

上述分析探讨是在以评估当事方为一般纳税人且委估机器设备的进项税额可以抵扣的前提下进行的。如果被评估单位是小规模纳税人或非增值税应税纳税人,或者明确是专门用于非应税项目、免税项目的机器设备及应征消费税的游艇、汽车和摩托车等,由于其进项税不得抵扣,基本不受增值税转型的影响,故其重置成本的确定仍然与增值税转型前一样,均应包含增值税进项税额。

[1] 王红云.新增值税暂行条例解读及会计处理[M].成都:西南财经大学出版社,2009.

[2] 吉青.简析增值税转型对企业的影响[J].会计师,2010(10):29.

[3] 肖俊斌,唐玉兰.浅析增值税转型后固定资产的会计处理[J].财务月刊,2009(11):68.

[4] 李桂荣,宋茹.增值税转型对固定资产会计核算的影响[J].财务通讯:综合版,2009(28):100.