从所得税会计处理方法看会计与所得税的关系

2011-12-29 00:00:00王新虎

会计之友 2011年28期

【摘 要】 现实中会计准则和所得税法对于经济事项的处理规定存在着一定的差异,两者之间既有各自的目标,又需要互相协调。文章从所得税会计处理方法如何演进的微观角度,阐释会计准则和所得税法之间的微妙关系,证实各种所得税会计处理方法的使用必须结合一定的情况和环境。

【关键词】 会计准则; 所得税法; 会计处理方法

财务会计与所得税存在着密切的联系,但它们的宗旨、服务对象和约束因素等许多方面是不同的。本文在简述所得税会计处理方法的基础上,提出假设,分析在什么情况下各种处理方法结果是一致的,然后逐一放松假设,不同的会计处理方法又会回到现实,通过这样的分析过程,能够更加真切地感受到会计准则和所得税法之间的关系。

一、所得税会计处理方法简述

在财务会计中,所得税会计处理方法主要是解决所得税的确认计量问题。它主要分为应付税款法和纳税影响会计法两种基本方法。

应付税款法要求所得税费用完全按税法计算,将本期会计利润与应税所得之间的差异造成的纳税影响额直接计入当期损益,而不递延到以后各期,当期的所得税费用等于当期应缴的所得税。这种方法将税法对企业财务的影响充分体现出来,是税法导向的所得税会计处理方法。

纳税影响会计法则要求所得税跨期核算,在计算所得税费用时,不必调整时间性差异,只需在会计利润基础上调整永久性差异,再乘以所得税税率,时间性差异对所得税的影响递延和分配到以后各期。这种方法体现了会计准则导向。纳税影响会计法又由于在税率或税基变动时的不同处理分为递延法和债务法两种。递延法是在时间性差异发生的期间,按照当时的税率进行计量,在其转回的期间仍然按照这个税率计量转回。也就是当税率变动时,不需要对递延税款余额进行调整。而债务法则是以当前或时间性差异转回时的税率为依据,确认、摊销递延税款,当税率或税基变动时要调整递延税款的账面余额。

债务法又因侧重于利润表还是资产负债表而分为利润表债务法和资产负债表债务法。利润表债务法是将本期间由于时间性差异产生的纳税影响金额,递延和分配到以后各期,并同时转回已确认的时间性差异对所得税的影响金额,在所得税率变动时,要调整递延税款账面余额的一种会计处理方法。资产负债表债务法是按预计转回年度的所得税率计算其纳税影响数,作为递延所得税资产或负债的一种方法。它从暂时性差异的本质出发,分析暂时性差异产生的本质原因和对期末资产、负债的影响。资产负债表法不仅能处理时间性差异,还能处理非时间性差异的暂时性差异,并且能对企业的财务状况作出恰当的评价,这种方法具有较强的优越性。

二、所得税会计处理方法的比较分析

各种所得税会计处理方法既有联系,又有区别,其区别主要是由会计制度和所得税法之间的规定不同造成的。为了详细分析各种所得税会计处理方法之间的关系及其演变过程,笔者首先假设会计准则和所得税法没有任何差异,举例分析此种情况下的会计处理,然后逐步放松条件继续提出假设,分析各种情况下的会计处理,最终回到现实。假设条件如下:

假设1:企业会计准则与企业所得税法在涉税事项上的规定没有任何差异。

假设2:企业会计准则与企业所得税法在涉税事项上规定有差异,但企业所得税会计处理完全按照税法的规定进行。

假设3:企业会计准则与企业所得税法在涉税事项上规定有差异,企业所得税会计处理基于收入费用观进行。

假设3-1:在时间性差异转回期间所得税税率没有变化。

假设3-2:在时间性差异转回期间所得税税率发生变化。

假设4:企业会计准则与企业所得税法在涉税事项上规定有差异,企业所得税会计处理基于资产负债观进行。

(一)在假设1的情况下

会计准则和所得税法关于涉税收入和费用的确认计量标准相同,此时的所得税会计处理方法最为简单。

例如:甲公司于某年12月购入一台器具作为固定资产,其价值为150万元,预计使用年限5年,符合所得税法规定的折旧年限范围。所得税法规定对该项固定资产计税时采用的折旧方法是年限平均法,预计净残值为0;公司所使用的折旧方法和预计净残值与税法规定相同,其他涉税事项的规定也相同,所得税率为25%。甲公司每年利润总额为300万元。

下一年甲公司的会计处理:根据题目中的假设条件可知,甲公司无暂时性差异,也无纳税调整事项,利润总额即为应纳税所得额,应交所得税=应纳税所得额×所得税率=300×25%=75万元。会计分录为:

借:所得税费用750 000

贷:应交税费——应交所得税750 000

以后各年的会计处理相同。从举例可以看出,在会计准则和所得税法相一致的情况下,所得税事项的会计处理十分简单,只需要将依据税法计算出来的应交所得税直接记作所得税费用就可以了。为了更深入地研究,依次进入放松条件之后的几个假设,以观察所得税会计处理方法的演进过程。

(二)在假设2的情况下

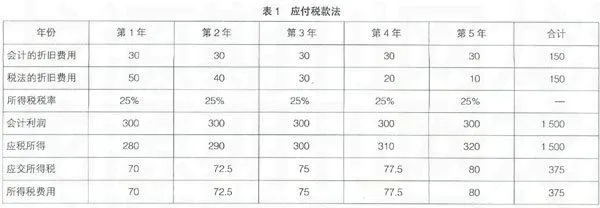

对例题中条件作相应变动:甲公司采用年限平均法计提折旧,而所得税法规定对该项固定资产计税时应采用年数总和法,假设公司预计在未来会计期间能够产生足够的应纳税所得额来抵减可抵扣时间性差异,其他条件不变(见表1)。

在假设2的情况下,存在时间性差异,但所得税费用完全按税法计算,将本期会计利润与应税所得之间的差异造成的纳税影响额直接计入当期损益,当期的所得税费用等于当期应缴的所得税,这种方法就是应付税款法。其优点是服从了税法的规定,并且处理方式简单、工作量小,但它实际上是把所得税作为收益分配,而不是一项费用,并且容易造成税后净利润的波动,这从表1最后一行中各年所得税费用的波动幅度就可以明显看出。与假设1下的情况不同,此时出现了会计差异,如果完全按照税法导向进行会计处理,必然影响所得税费用计算的准确性。因而当时间性差异较小时可以适当运用此种方法,但存在大量的时间性差异时则不宜使用。

(三)在假设3-1的情况下

例题条件与(二)相同(见表2)。

在假设3-1的情况下,基于收入费用观,时间性差异对所得税的影响通过递延税款递延和分配到以后各期,避免了所得税费用的大幅波动。递延法体现了会计准则导向,是一种既遵守了税法,又合理保证会计信息准确性的做法。但递延法在未来期间税率发生变动当期不调整递延税款余额,使其适用范围受到限制,这可以由假设3-2情况下的分析来说明。

(四)在假设3-2的情况下

在以上的例题基础上继续更改条件:从第3年开始税率变动为15%,其他条件不变。如果此时继续使用递延法,结果见表3。

如果此时使用利润表债务法,结果见表4。

在假设3-2的情况下,所得税税率于第3年发生了变动,递延法在当年并没有考虑这一因素,没有去调整递延税款,而利润表债务法则在第3年考虑了税率变动对当期所得税费用的影响,同时也影响了倒挤出来的递延税款。从表3和表4所得税费用一行的对比中可以看出,虽然两种方法所得税费用合计数相同,但在税率变动后各年的结果不同,这就会造成各年税后净利润的不同。利润表债务法在税率发生变动当年及时调整所得税费用和递延税款,保证了所得税费用及税后净利润计算的准确性。因此,在税率或税基发生变动时宜采用这种方法,如果不发生变动,则用递延法即可。

(五)在假设4的情况下

假设该设备在第3年计提30万元的固定资产减值准备,其他条件与(三)相同。如果此时继续使用利润表债务法,结果见表5。

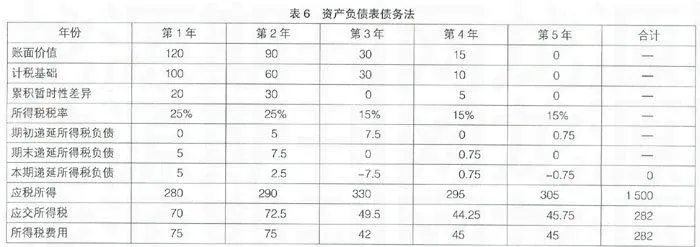

如果此时使用资产负债表债务法,结果见表6。

从表5中可以看出,在第3年存在非时间性的暂时性差异时,利润表债务法不能处理,因为此时时间性差异不能完全转回,递延税款也不能完全转回,而资产负债表债务法能处理。两种方法计算出来的第3年应交所得税和递延税款存在一定的差异。利润表债务法优先考虑利润表项目的计算准确性,通过倒挤计算出递延税款,并且是以借贷方相抵后的净额反映在资产负债表中的“递延所得税”项目,这混淆了资产与负债的内涵。资产负债表债务法优先考虑资产负债表项目的计算准确性,计算出来的递延税款借方余额作为递延所得税资产,递延所得税贷方余额作为递延所得税负债,这样使得资产负债表中的信息更加明确。然而资产负债表法也有缺陷,其确定的递延所得税资产的后期转回是以将来的会计利润大于应税所得为前提的,因此在确认递延所得税资产时涉及主观判断,如果企业将来没有足够的应税所得可抵扣,就是当期高估了资产,少计了费用,降低了会计信息质量。另外,此种方法需要比较各个资产负债项目的账面价值与计税基础,工作量巨大,在考虑成本效益原则的情况下,其适用程度会下降。

每种所得税会计处理方法各具特色、各有利弊。在实务中,企业应根据自己的实际情况选择使用。对于上市公司和大中型企业来说,应该按照《企业会计准则》采用资产负债表债务法。然而,我国还存在为数众多的小企业,它们同样是我国国民经济和社会发展的重要力量。小企业的规模较小,其会计人员的水平有限,因而应当采用易于操作的所得税处理方法。财政部会计司于2010年11月3日公布的《小企业会计准则(征求意见稿)》中关于小企业所得税费用会计处理方式的规定中就有如下条文,“年度终了,小企业按照税法规定计算确定的当期应交所得税,借记本科目,贷记应交税费——应交所得税”科目,这就是一种税法导向的方式。另外,《征求意见稿》第三条还规定,符合条件的小企业也可以选择执行《企业会计准则》,这就给了小企业一定的空间,并鼓励其成长壮大。采用更加合理的所得税会计处理方法是我们的良好愿望,但不同类型企业的实际情况又是必须考虑的因素,在这个问题上不可一刀切,也不能一蹴而就。

【参考文献】

[1] 盖地.税务会计研究[M].北京:中国金融出版社,2005.

[2] 许善达,盖地.所得税会计[M].大连:大连出版社,2005.

[3] 张亲亲.所得税会计处理方法研究[J].现代会计,2009(1).

[4] 孙筠.对我国会计准则与税法关系的认识[J].交通财会,2005(9).

[5] 盖地,刘慧凤.所得税会计准则:理论与实务角度的思考[J].山西财经大学学报,2008(1).

[6] 魏梦琳.所得税会计处理方法的差异分析[J].会计之友,2009(11).

[7] 盖地,李韬.企业所得税会计处理方法探讨[J].财务与会计,2005(1).

[8] 赵月,侯勇军,白蕾.企业会计新准则中所得税问题的解析[J].河北交通科技,2007(9).

[9] 财政部会计司.小企业会计准则(征求意见稿)[Z].2010.