我国上市公司会计信息披露质量研究

董晓平,李 岩,弥 娜

(长春理工大学经管学院,吉林长春,130022)

一、上市公司会计信息披露的含义

上市公司会计信息披露,是指上市公司从维护投资者权益和资本市场运行秩序出发,依据国家法律、法规的要求,按照一定的程序及规范的报告格式,将自身的财务状况和经营成果等会计信息资料向证券监督管理部门报告,并且向社会广大投资者公告的行为。

财务会计报告是会计信息披露的载体,会计信息披露是财务会计的最后一个环节。上市公司通过编制财务会计报告向外界公布其自身的财务状况、经营成果及现金流量情况,投资者可以通过这些财务会计信息,做出有利于自己的投资决策。上市公司应定期进行会计信息披露,而且国家也应采取相应的法律手段保证会计信息披露的质量,从而使所有信息使用者公平地利用信息。

二、研究假设

(一)研究假设框架

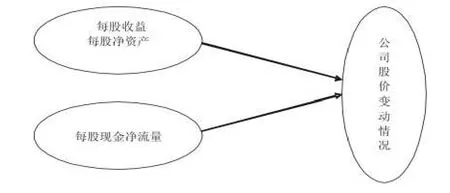

此处主要是研究财务报表发布后,我国上市公司会计盈余与现金流量对股票价格变动的影响及其解释能力,从而对监管机构制定相关信息披露政策等提供参考,并且为投资者制定更为合理的投资决策提供帮助。

图1 研究假设框架图

(二)假设提出

由于会计盈余表示了企业的盈利能力,当期的会计盈余不仅可以反映企业当期的经营成果,而且它具有可持续性,当前的会计盈余能够预测未来的会计盈余,因而可以从一定程度上对企业未来的盈利能力有所反映。那么在这里提出三个研究假设。

假设一:上市公司的每股收益与股票价格呈正相关关系。

假设二:上市公司的每股净资产与股票价格呈正相关关系。

虽然,国内外对于现金流量的研究不多,但是现有研究都表明,现金流量也具有信息含量。我国学者刘昱证明除了会计盈余之外,现金流量也能向投资者提供信息,同时得出的结论为会计盈余和现金流量跟股价都具有相关性。在此提出第三个假设。

假设三:上市公司的每股现金净流量与股票价格呈正相关关系。

三、实证研究的框架设计

(一)数据选取

本文中所提到的每股收益、每股净资产、每股现金净流量以及股票价格等均来自于ccer中国证券市场数据库,上市公司会计信息披露等级则来自于深圳证券交易所网站。在此选取了四年内即2006年到2009年期间每年75个样本数据,对样本数据的选取依据为:首先剔除在研究期间内财务数据不全的公司,其次剔除在研究期间暂停上市、中止上市的公司,最后根据深圳证券交易所披露上市公司信息考核结果中所公布的名单进行选取。进行实证研究时数据处理和统计分析使用SPSS统计软件。

(二)研究模型

模型1:Pjt=α+βEPSjt+εjt

模型2:Pjt=α+βEPSjt+γBVjt+εjt

模型3:Pjt=α+βEPSjt+γCFOjt+εjt

其中,Pjt代表j公司在第t年末的股票价格;EPSjt代表j公司在第t年的每股收益;BVjt代表j公司在第t年末的每股净资产;CFOjt代表t公司在第t年的每股现金净流量。

其中因变量股票价格的选取要保证该价格能够完全吸收所披露的新财务信息。我国上市公司一般都在上半年四月份之前披露年报,而且会计信息披露后市场仍然对其存在着后续反应,那么证券投资者可以据此做出理性的投资选择。此处在对股票价格的选择上以每一年度五月份的最后一个交易日的收盘价格作为因变量。这样的选择使得证券市场对上市公司新披露的会计信息有足够的反应时间,也回避了股票价格可能受到每年七月份开始披露中报信息的影响情况。

四、实证检验

(一)描述性统计

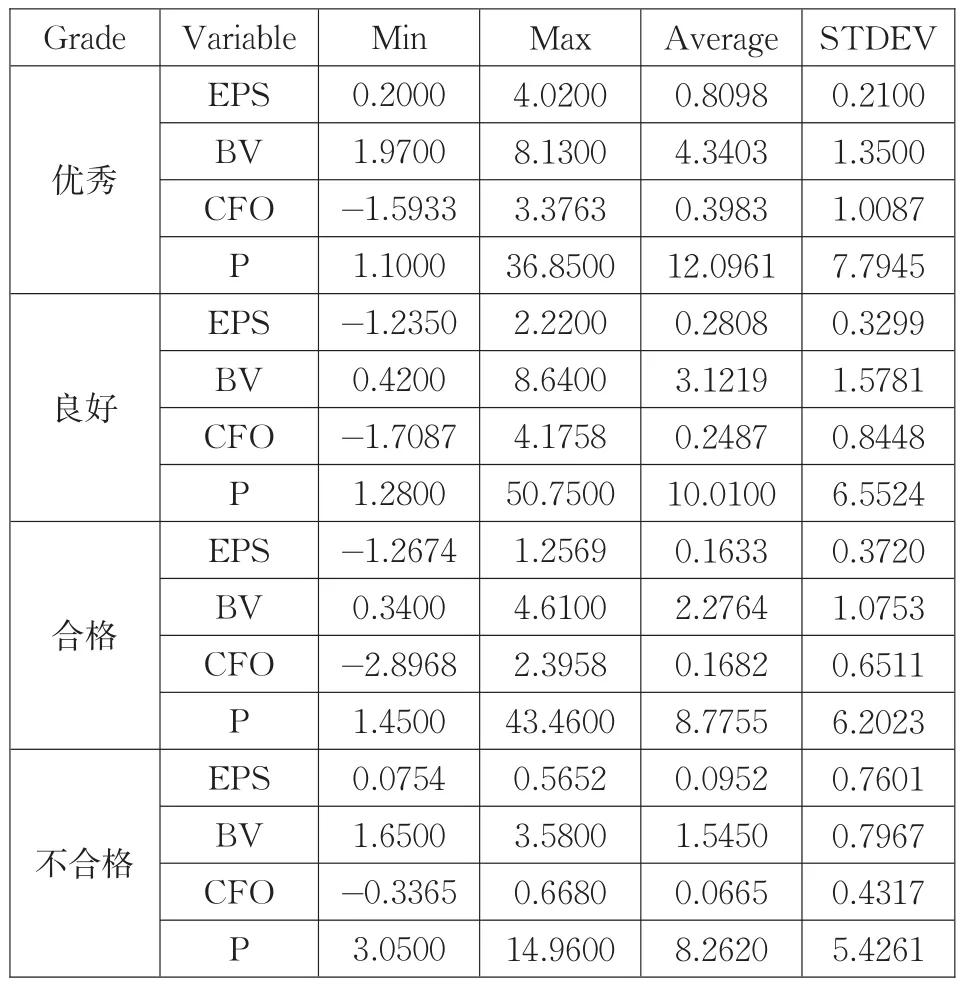

表1是根据深交所信息披露考评结果对所研究样本数据做的统计性结果。由下表可见,当上市公司所披露的信息考评等级不同时,EPS、BV、CFO和P这四个变量的变化趋势呈现了非常明显的特征。样本数据的描述性统计结果中,等级为A、B、C、D的上市公司,EPS的均值分别是0.8098、0.2808、0.1633和0.0952,下降趋势非常明显;BV的均值分别是4.3403、3.1219、2.2764和1.5450,下降趋势也十分明显;CFO的均值分别为0.3983、0.2487、0.1682和0.0665,表明信息披露质量好的公司净现金流量更充足,P的均值分别为12.0961、10.0100、8.7755和8.2620,同样呈现出下降的趋势。上述一系列的数据可以表明:上市公司财务成果以及经营状况越好则所具有的信息披露质量越优良。

表1 分等级数据描述性统计结果

(二)实证结果分析

表2 分等级模型1的回归结果

表2是对模型1的四个不同等级的上市公司会计信息所做的回归分析,信息披露考评结果为优秀、良好、合格、不合格等级的各组每股收益的估计参数均不为零,且回归系数β分别为11.5798、5.1521、3.1230和0.5494,均在0.01显著性水平下显著。等级为优秀组的价值相关性很强而不合格组却很弱,这充分表明信息披露质量越好,价值相关性越强。回归结果同样表明每股收益EPS是影响股价P的一个重要的自变量,即上市公司每股收益与股票价格呈正相关性关系。

模型1:Pjt=α+βEPSjt+εjt

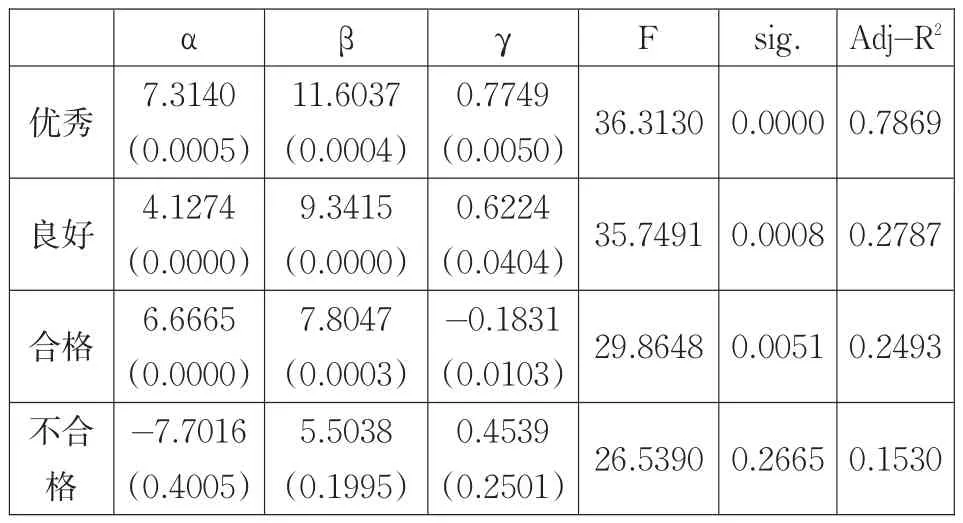

从表3可见信息披露考评结果为优秀、良好、合格、不合格四个等级的每股收益估计参数都为正数,且每股收益回归参数β分别为11.6037、9.3415、7.8047和5.5038,除了不合格组均通过了0.01水平上的显著性检验,每股净资产的回归参数γ等级为优秀时通过了0.01水平上的显著性检验,在良好和合格等级中通过了0.05水平上的显著性检验,不合格组没有通过检验。等级为优秀组的价值相关性仍然很强而不合格组依然很弱,这再一次证明了信息披露质量越好,价值相关性越强。由于每股收益的参数与每股净资产的参数相比较在各个等级的显著性检验通过率较好,说明每股收益的价值相关性比每股净资产的价值相关性要高。

模型2:Pjt=α+βEPSjt+γBVjt+εjt

表3 分等级模型2的回归结果

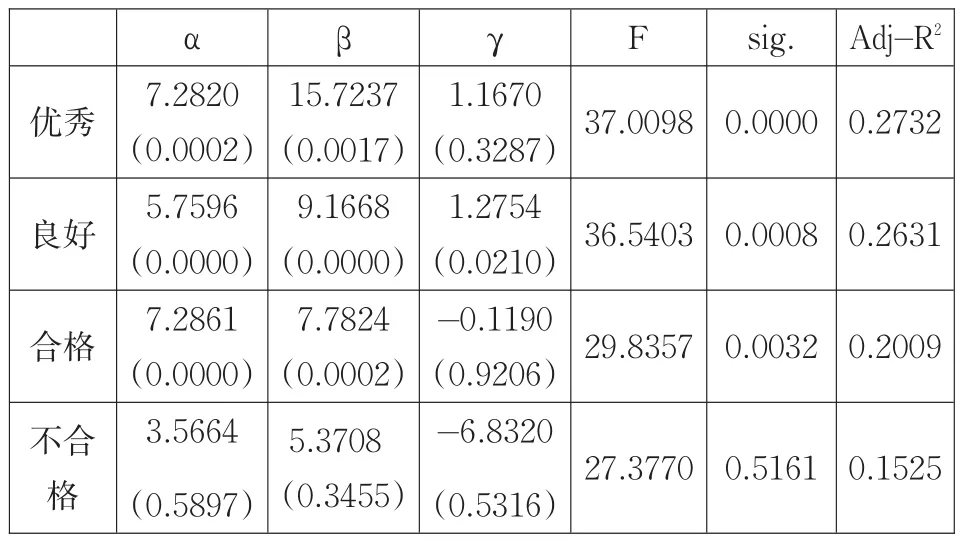

表4是分等级模型3的检验结果。从数据表中可见每股现金净流量的回归参数γ分别为1.1670、1.2754、-0.1190和-6.8320,其中只有等级为良好的回归系数通过了0.05水平上的显著性检验,可见每股现金净流量与股价基本是不相关的,而且我国证券市场上的股票投资者对现金流量的有关数据并不重视,与本文的假设不符。

模型3:Pjt=α+βEPSjt+γCFOjt+εjt

表4 分等级模型3的回归结果

在此对2006年至2009年四年来我国上市公司会计信息披露质量的价值相关性进行了分等级的实证研究,得出的结论是:

第一,从分等级的实证结果来看,上市公司所披露的信息质量越高,会计信息的价值相关性越强。无论是对哪一种类型的实证研究所获得的结论基本都是相同的,即每股收益是影响股票价格的一个重要的变量,上市公司每股收益与股价具有正相关性,而且证券市场的投资者不仅以每股收益为投资依据,也关注每股净资产变化情况,即每股净资产与股票价格也呈正相关关系。这正好符合了前面所提出的研究假设一和二;而每股现金净流量与股票价格基本是不相关的,可见研究假设三不成立。

第二,我国深交所进行的信息披露考评工作是非常有必要的,对于证券市场的投资者非常有帮助,可以据此判断出上市公司所披露会计信息质量的情况,从而能够做出比较理性的投资选择。

[1] Collins,May dew,Weiss edc.PalePu in the value-relevance of earnings and book values over the past forty years[J].Journal of Accounting and Economics,1997(24):15-19.

[2] LaPorta,Francis,Schipper.Have financial statements lost the relevance[J].Journal of Accounting Research,1999(3):31-35.

[3] 黄世忠.上市公司会计信息质量面临的挑战和思考[J].会计研究,2001(10).

[4] 蒋尧明.上市公司会计信息披露的真实性与虚假陈述研究[J].会计研究,2004(1):39-43.

[5] 李伟.新会计准则对会计信息相关性影响的实证分析[D].长春:吉林大学,2010.

[6] 朴琳花.我国上市公司会计信息披露有效性研究[D].长春:东北师范大学,2010.