新旧会计准则下会计信息价值相关性比较研究*

叶建华

(西南财经大学会计学院,四川成都610070)

一、引言

高质量的企业会计准则是高质量会计信息的保证。中国新会计准则2005年设计完成并实现了与国际财务报告准则(IFRS)的国际趋同,2006年2月15日正式发布,并于2007年1月1日起在1570家上市公司实施。2007年12月6日我国会计准则委员会与香港会计师公会签署了内地准则与香港准则等效的联合声明;2008年4月新准则获得了欧盟的认可。国际会计准则理事会(IASB)旨在全球建立一套在国际范围内可接受的高质量会计准则,制定过程中坚持原则导向(Principles-Based),并采取措施减少会计处理方法的可选择数以及寻求更能反映企业经营状况和业绩的会计计量尺度和方法来确保IFRS是一套高质量的财务报告准则。Barth(2008)对21个实施国际会计准则国家的研究表明,实施国际会计准则产生的会计信息确实质量较高。中国新会计准则颁布是继1993年、2001年会计改革后又一次具有重大意义的会计改革,对于完善我国社会主义市场经济体制、完善资本市场信息披露机制、提高对外开放水平和加速中国融入全球经济都具有重要的意义。但是,由于在计量属性、计量方法、支出资本化和费用化处理、债务重组等方面改革力度较大,对于作为新兴和转型经济国家的中国而言,实施与国际财务报告准则趋同的新准则,可以说是一次严峻的考验和挑战(刘玉庭,2008)。

为此,财政部于2006年7月,通过三所国家会计学院等培训基地,全面开展了新会计准则培训,主要面向全国上市公司、具有证券期货业务资格的会计师事务所、各级财政部门、相关监管和会计学界等,直接受训人数逾万人。为了保证新会计准则的顺利实施,财政部会计准则委员会成立了由财政部会计司、证监会、银监会、保监会、国务院国有资产监督管理委员会、国家税务总局相关成员组成的“企业会计准则实施问题专家工作组”,中国证监会也成立了新会计准则实施工作领导小组和工作小组,以加强与公司沟通,及时掌握并帮助解决新会计准则施行过程中所遇到的问题。在各方的努力和推动下,时至今日新会计准则已经实施了四个会计年度,新准则的总体实施效果如何,信息披露质量是否逐渐改善?新准则中重要改革项目执行情况如何,其信息的价值相关性是否也在不断改善?本文以2004—2009年新会计准则实施前后各三年上市公司年报数据为样本,对比检验新准则实施后总体会计盈余信息、重大变化报告项目信息是否比实施前表现出更强的价值相关性,以及在不同的资本市场环境下会计信息的价值相关性是否具有较强的稳定性。

二、文献综述

财务报告的目的是向报表使用者提供与决策相关的信息,因此财务报告能否向使用者提供决策相关的信息,即会计信息的价值相关性,成为评价会计信息质量的重要标准,也是会计界人士最为关心并且必须回答的基本问题。会计准则规范了会计的确认、计量、报告和披露,是影响会计信息价值相关性的重要因素(Holthausen,2003)。现有关会计准则对会计信息价值相关性的研究大多基于会计信息观和会计计量观的研究成果。会计信息观主要关注会计信息是否影响股票价格,是一种定性的判断。最早进行这一研究的是Ball和Brown(1968),他们通过盈余预期模型和盈余反映模型,采用事件研究法把会计盈余与股票回报联系起来,他们发现,能获得超额盈余的公司其股票的投资者能够获得超额收益,反之则否。这一研究证明了会计信息的有用性,开创了资本市场实证会计研究的先河。Beaver(1968)从另一个角度也验证了公司财务报告信息对股票价格的影响,他发现在公司年度报告披露的当周,公司股价波动幅度和交易量均显著地高于其他交易周,说明投资者交易决策使用了公告的会计信息。较早的基于会计信息观的研究,假定所有上市公司具有相同的盈余反映系数,即所有公司的股票价格对会计盈余公告的反应程度是相等的,目的是证明会计信息对股票价格有无作用(Beaver et al,1980;Hagerman et al,1984),但没有涉及会计信息是如何在多大程度上影响股票价格,于是学着们开始对盈余反映系数的研究。Collins和Kothari(1989)采用现金股利折现模型,基于股价等于预期股利现金流的折现、会计盈余水平等于未来现金股利的预期、在预期回报率一定的情况下未预期盈余便会导致投资者修正对企业未来现金流预期并引起股价变动的假设,研究发现盈余反映系数与增长预期、盈余持续性、无风险利率以及企业系统性风险等因素相关。Kothari(2001)认为,考虑到盈余的时间序列特征,盈余持续性与盈余反映系数之间倾向于在统计上存在自相关关系。因此,关于盈余持续性与盈余反映系数之间的实证检验可能没有任何意义。Lev(1989)认为大部分收益的变动似乎是由收益以外的因素引起的。这一发现引发了对财务报表价值相关性的研究,即财务报表信息影响股票价格和回报的程度。Ohlson(1995)将权益账面价值作为未来正常收益的估计,将每股收益作为预期未来超额收益的估计,首次将股票价格与股东权益净值及未来盈余联系起来,提出市值/账面净值计量模型,将会计数据是如何作用于股票价值的内在机制清晰地表达了出来,从而确立了会计账面数字在决定股票内在价值中的直接作用,打开了股票估价的“黑箱”,为估算股票内在价值提供了一个现实可行的依据。

对会计准则实施效果的评价是上述研究成果的重要应用,在此领域国内外学者也做了大量的工作。欧盟于2005年率先实施国际会计准则,会计准则实施效果的研究在2005年后成为欧洲会计研究的热点之一。Van Tendoloo和Vanstraelen (2005)发现国际会计准则实施前后,德国国内的盈余管理水平并不存在显著差异。Bartov和Goldberg(2005)则提供了国际会计准则所提供盈余数字的价值相关性较德国国内会计准则更高的证据。国内学者在这方面也有所研究。邓传洲(2005)研究了B股公司按国际会计准则第39号(IAS29)披露公允价值的股价反映以及公允价值揭示对会计信息价值相关性的影响,发现公允价值披露显著地增加了会计信息的价值相关性。蔡春等(2009)研究了2006、2007年新准则实施前后的会计信息质量,发现我国上市公司的会计信息质量在收益平滑限制、巨额亏损确认及时性、价值相关性方面有了显著提高。徐莉莎(2009)以Ohlson(1995)模型为基础模型,通过横截面数据回归发现,新准则实施后我国会计信息的价值相关性得到了提高,在一定程度上说明新准则的实施提高了我国会计信息的可靠性和相关性。朱凯、李琴和潘金凤(2008)研究了不同信息环境下公允价值的相关性,发现公司与投资者之间的信息不对称程度越高,公允价值对股票定价的增量作用越显著。上述研究从不同的角度或者采用不同的方法证实了新准则的实施提高了会计信息含量,但这些研究均没有回答计量属性改变或新增报表项目是否具有增量信息含量,也没有回答新会计准则在不同的宏观经济背景下是否具有稳定性。

本文的研究与以往研究的差别在于:(1)本文的研究区间为2004—2009,2004—2006年实行的是旧会计准则,2007—2009年是我新会计准则,在较长的样本区间进行对比研究,使得结论更具说服力;(2)2007年是我国上市公司实施新会计准则的第一年,也是我国经济上升阶段的顶峰,2008年我国经济遭受了由美国金融危机所引起的经济危机的剧烈冲击,2009年在国家干预经济及外围经济体市场好转的背景下,我国经济开始触底回升。不同的宏观经济背景,有助于我们动态地研究新会计准则在不同宏观环境下的实施效果,并对其做出更加客观全面的评价。(3)与部分已有的研究一样,本研究借鉴了流行的Ohlson (1995)模型作为基本模型,不同之处在于本文以Tobin-Q值理论为指导对模型每股收益和每股净资产进行分解,并把新准则中做出重大变革的报表项目引入模型,以检验这些项目是否具有增量信息含量。

三、假设提出与研究设计

Barth Beaver(2001)等认为,价值相关性研究主要关注会计数字是否能够解释股票价格截面上的差异。在会计信息价值相关性的研究中,Ohlson(1995)模型是最常用的估值模型,它是一个开放的模型,可引入其他价值相关信息,在我国具有很好的解释力(杨丹,2008)。

这一模型把权益的市场价值表示为期末账面净值和当期收益的加权平均数,其中权益账面价值是未来正常收益的替代,当期收益作为未来超额收益的替代。

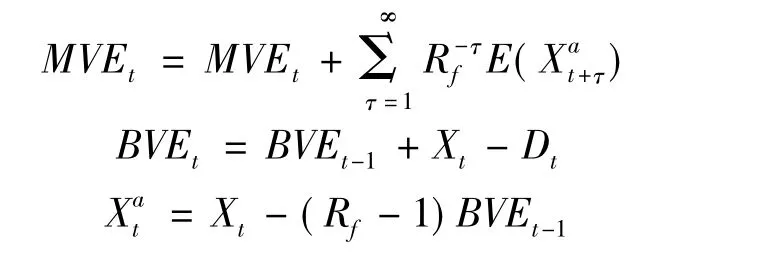

最初Ohlson(1995)的账面净值—未预期盈余估值模型是:

其中,Xt,Dt分别表示第t期盈余及净股利,Rf等于1加上无风险收益率。

其中,0≤w≤1,p<1,Vt包含了的未观测到的价值信息。扩展的Ohlson(1995)模型为:

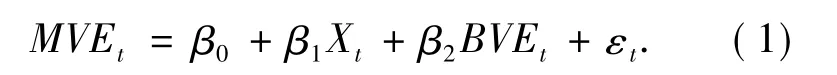

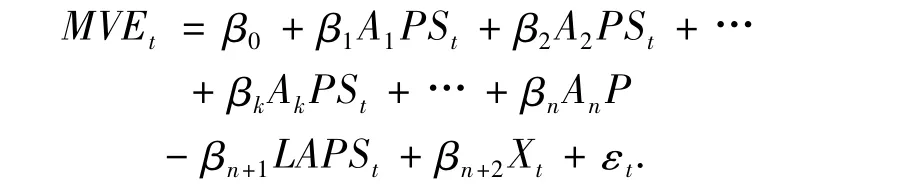

该模型暗含着不论构成企业净资产、负债性质如何,对企业价值的影响无差异。虽然账面净值和当期收益对公司价值影响的权重取决于公司自身财务健康状况(Barth,et al,1998),但对特定公司而言,在不同会计准则下,资产的会计处理、列报及统计口径可能存在差异;此外本身的盈利能力及风险状况存在固有差异,这使得不同种类资产对企业价值影响的权重不相等,否则难以体现这种差异,很可能降低模型的解释力。基于这种认识,本文对 Ohlson(1995)模型做出如下改进:

其中,APSt、LAPSt、AkPSt分别表示t期末每股总资产、每股负债及第k种资产每股数额。这样对Ohlson(1995)就等价于:

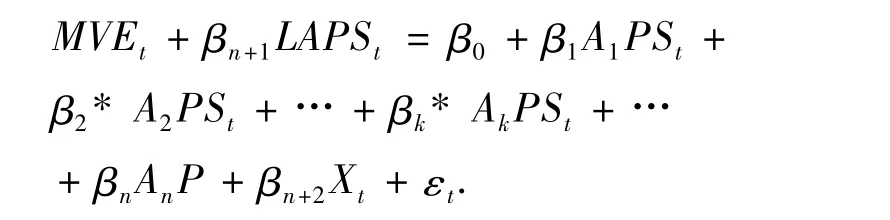

上述模型变形后可得:

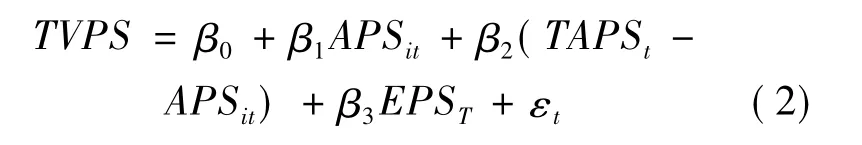

这样,要考察某项资产对企业总价值的影响,就可以用模型:

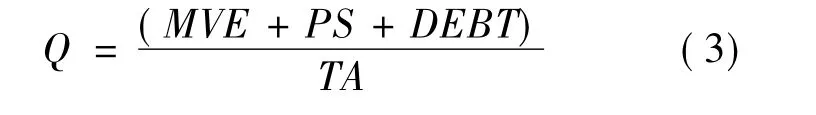

其中,TVPS、TAPS、APSi分别表示企业价值、每股总资产以及资产i的每股数额。按照Chung和Pruitt(1994)所提出的计算托宾Q值的计算公式:

其中:MV、PS、DEBT、TA分别代表流动股市值、优先股的价值、负债净值以及公司总资产的账面价值。结合我国上市公司不发行优先股的背景,可以发现模型(2)左边实际上是(3)中的分母部分。托宾Q理论实际上把重置资产价值(企业投资进行生产的资产价值)与资产的市场价值联系起来,托宾Q值在评价公司绩效、成长性、公司的投资价值(Howe和Vogt,1996)、公司的并购绩效与管理效率(Lang,1989)以及产业效应(McGahan,1999)得到广泛应用。可见本文对 Ohlson (1995)模型的拓展不仅符合数学逻辑,而且具有重要理论的支撑。本文将针对新旧会计准则的重要差异,在理论分析并提出假设的基础上,利用模型1或模型2对假设进行检验。对比新旧会计准则,差异主要表现如下:

1.信息质量总体差异分析

新旧准则的差异主要表现在指导思想、设计理念、财务报告目标的差异、会计使用对象以及计量属性等方面的差异。2001年会计改革是针对“两则、两制”以来经济转轨时期出现的新问题进行的,其指导思想是提高会计信息的可靠性。2006年会计改革是因为我国2001年入世后5年过渡期的结束、世界经济一体化的进程加快、企业会计准则的国际化趋势日益迫切,还有一个重要原因是我国资本市场的蓬勃发展,会计信息作用更加重要。这次改革的指导思想是提高会计信息的相关性。从财务报告目标来看,新准则明确指出“财务会计报告的目标是向财务会计报告使用者提供与企业财务状况、经营成果和现金流量等有关的会计信息,反映企业管理层受托责任履行情况,有助于财务会计报告者使用做出经济决策”,这体现了受托责任和决策有用观两种并不矛盾的财务报告目标,而旧准则并没有论及财务报告目标。从财务报告使用者层面来看,新准则明确规定“财务会计报告使用者包括投资者、债权人、政府及其有关部门和社会公众等”,而旧准则规定财务会计报告使用者包括国家宏观管理部门及企业内部管理者,显然计划经济色彩浓重,并没有把会计当做沟通投资者与经营者的商业语言,而只是满足宏观和内部管理的需要。理念的差异表现在两个方面:一是新准则在会计核算原则中引入了“实质重于形式”这一重要原则;二是对货币时间价值和风险观念的充分运用(栾甫贵,2008),38项具体准则中至少34项直接涉及货币时间价值、风险规范。在新会计准则的计量属性中,除了规定传统的历史成本、重置成本外,还包括可变现净值、现值、公允价值等计量属性,这无疑在向现值及折现技术、金融市场与利率、资本成本、证券价值估价等基本财务管理概念与技术靠近。Barth等(2001)认为,由于信息质量更高的盈余数字可以更好地反映企业实际经济状况,因此会计信息质量更高则公司的股票价格、盈余和权益账面价值的相关性更高。从上述分析可以看出,新会计准则的设计更科学、全面、贴近现实,其他因素设定的情况下,新准则产生的价值信息应更具有价值相关性。因此,我们提出假设1:

新会计准则的实施显著提高了会计信息的价值相关性。

2.资产减值准则对资产项目的影响

从1993年实行“两则两制”开始,我国企业被允许计提坏账准备,1998年股份有限公司被允许计提“四项减值准备”,2001年《企业会计制度》进一步提出了计提“八项资产减值准备”,从而树立了资产减值的观念,规定了减值确认和计量的原则,但缺乏详尽指导,致使企业或者不知如何计提减值准备或滥用资产减值,使得资产减值准备被许多企业当做企业盈余的“平滑剂”和“调节器”,从而给会计信息质量带来了很大的负面影响(沈烈、张西萍,2007)。新准则大胆舍弃了过去与IASB趋同(即允许转回长期资产减值)的做法,转而向FASX靠拢,采取了长期资产存续期间只计提不允许转回的做法。《企业会计准则第8号—减值准则》规定除公允价值计量或特别规定的资产以外所涉及的长期股权投资、固定资产、在建工程、工程物资及无形资产和商誉等资产或资产组的“资产减值损失一经确定,在以后会计期间不得转回”,从而压缩了企业操纵利润的空间。减值准则还规定“资产减值,是指资产的可回收金额低于其账面价值”,“资产的可回收金额应当根据资产的公允价值减去处置费用后的净额与资产预计未来现金流量的现值两者之间的较高者确定”,并规定如果企业“无法可靠估计资产的公允价值减去处置费用后的净额的,应当以该资产预计未来现金流量的现值作为其可回收金额”。这体现了新准则对现金制基础和货币时间价值的引入与应用,从源头上进一步压实资产、体现资产经济资源的本质(栾甫贵,2008)。改组后的国际会计准则理事会(IASB)认为:资产是会计报表要素的转化形式,资产负债表中的资产、负债和所有者权益分别是“正资产”、“负资产”和“净资产”,利润表中,收入、费用和利润分别是企业流入、流出和耗费的新增净资产。按照这一理论基础,资产减值会计的新规定使得原来以利润表为中心的财务报表时代逐步过渡到以资产负债表为中心的财务报表时代。综上所述,在新准则下,适用《企业会计准则第8号—减值准则》的长期资产项目更实、质量更高,价值相关性更大,提出假设2:

新准则实施后长期资产的价值相关性显著提高,具有增量信息含量。

3.无形资产项目的差异

《企业会计准则第6号—无形资产》规定“无形资产是指企业拥有或控制的没有实物形态的可辨认非货币性资产”,旧准则的定义为“企业为生产商品、提供劳务、出租给他人,或为管理目的而持有的、没有实物形态的非货币性长期资产”。对比新旧准则,可以发现新准则强调资产的可辨认性,而旧准则下的无形资产包括可辨认和不可辨认无形资产。这样在旧准则下反映于“无形资产”项目中商誉和投资性房地产的土地使用权,在新准则下则于“商誉”和“投资性房地产”科目下核算并反映于相应的报表项目。新准则下无形资产项目“只对其他会计准则中没有涉及的无形资产的会计处理进行规范”。此外新准则规定,在企业研发活动中开发阶段的支出在满足一定的条件下可以资本化,转入无形资产,还规定“购买无形资产的价款超过正常信用条件延期支付,实质上具有融资性质的,无形资产的成本以购买价款的现值为基础确认”,而旧准则没有这些规定。在当今知识经济、产业结构调整大背景下,开发支出费用化的新规定实质上是从制度安排上对企业增加研发投入一种鼓励,有利于企业科技水平和企业核心竞争力的提升,有利于企业可持续发展和企业价值最大化;而外购无形资产以现值入账实质是引入了财务管理中更具有价值相关性的时间价值等概念。在后续计量方面,新准则有别于旧准则的规定为“对于使用寿命不确定的无形资产,在持有期间不需要摊销,但需要至少于每一会计期末进行减值测试。”根据本段分析,新准则下“无形资产”科目资产内容相对缩小,资产价值涵盖资产更实,资产内容更贴近企业需要,有利于促进企业价值最大化。提出假设3:

新准则下无形资产的价值相关性显著更高,具有增量信息含量。

4.公允价值变动的影响

公允价值计量模式的引入,不但影响资产的期末计价,更影响当期收益。按新准则规定,以公允价值计量且影响当期损益的资产或负债包括以公允价值计量且其变动计入当期损益的金融资产、以公允价值计量的投资性房地产、以公允价值计量的生物性资产以及交易性金融负债等。资产公允价值变动所确认的持产收益虽然波动性强、持续性低,不能控制、不能反映管理层的努力程度,但克服了传统会计收益无法确认相应期间的持产收益,不能反映期间的实际收益(葛家澍、林志军,2002)的弊端,是全面收益观在新会计准则中的重要体现。《企业会计准则30号—财务报表列报》要求公允价值变动在利润表中单独列报,这样投资者很容易掌握这类未实现利得或损失的性质和数量信息,更好进行投资决策,同时对管理层业绩评价也可以排除这些因素的影响,使薪酬委员会能够使用核心盈余或净收益更可靠地评价管理人员的业绩。美国学者Dhaliwal等(1999)以大量美国公司为样本,没有发现包含利得或损失的收益与股票收益相关性的证据;Skinner(1999)指出这是在有效市场条件下期望出现的结果,市场可能从其他的信息源中获得了其他综合收益中大部分信息,例如报表附注。尽管如此,我们还是希望了解在中国资本市场条件下,交易性金融资产采用公允价值计量是否能够提高会计数据的信息含量,即提高会计信息对股票价格的解释力度,若结果是肯定的,则说明这种改变更能提供决策相关信息。提出假设4:

新准则下交易性金融资产采用公允价值计量具有增量信息含量。

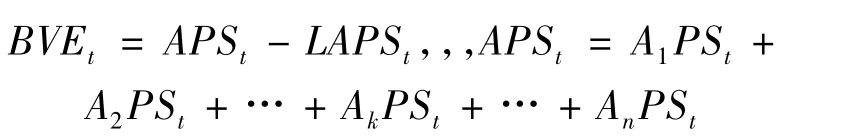

实证部分,我们采用模型1验证假设1,以对比新准则实施前后盈余及净资产信息对股价解释力度的差异,采用模型2分别验证假设2、3、4,相关变量说明如下:

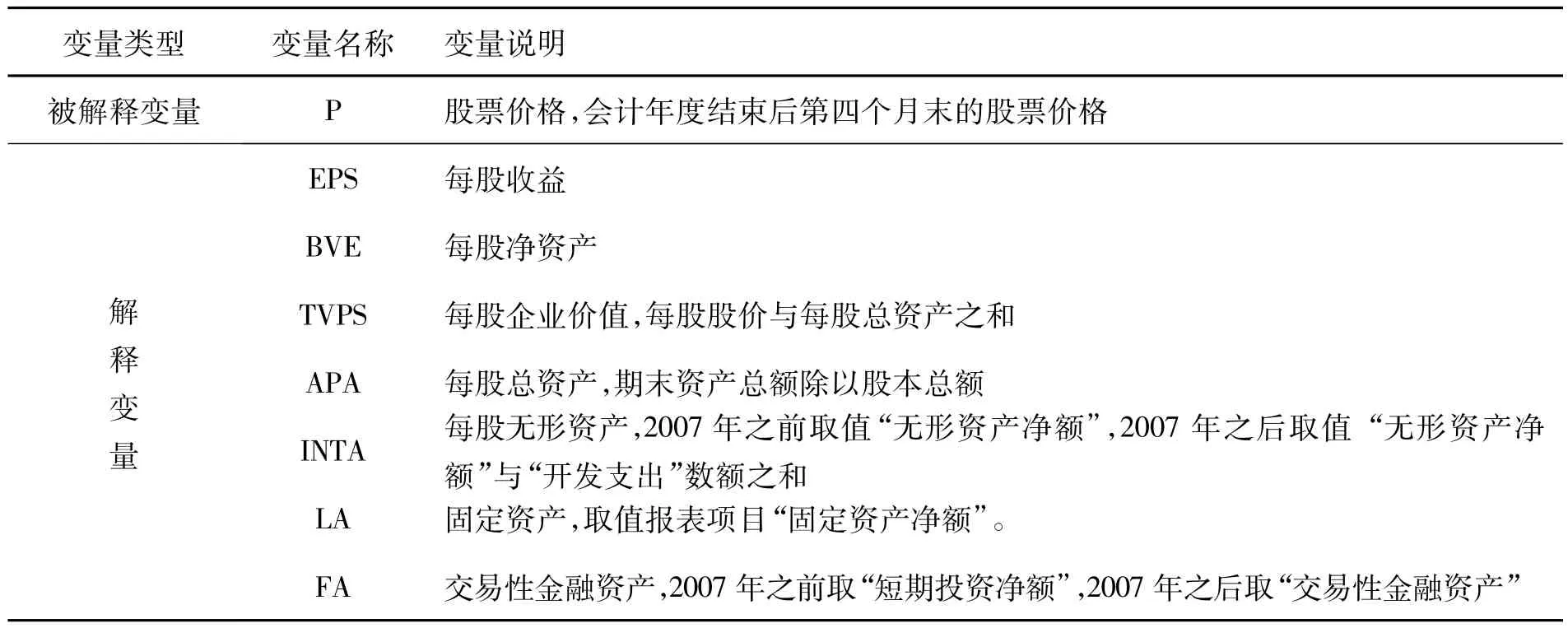

表1 变量说明

我们认为,总体而言,新准则的引入有助于提高会计信息的价值相关性。同时,由于新旧准则存在的上述差异,本文将对交易性金融资产、固定资产净额、无形资产净额等报表项目的价值相关性进行重点研究。此外,样本期间经济形势复杂,这有利于我们对不同经济背景下新会计准则的实施情况和效果作出评价。

四、实证检验

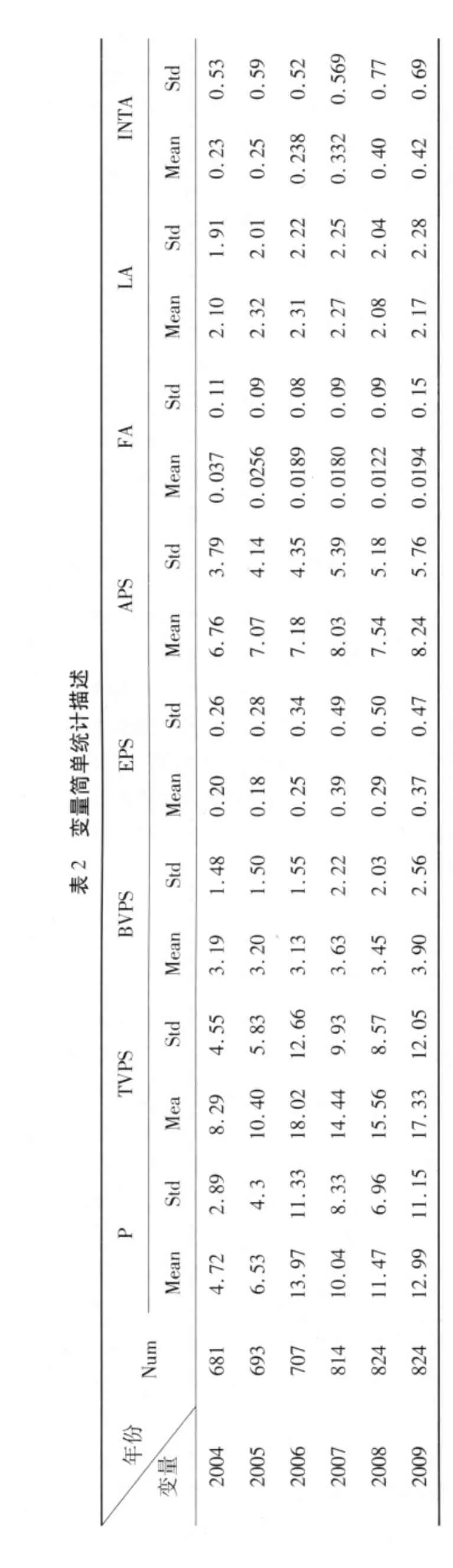

本文选取了2003年至2009年我国A股上市公司作为研究样本,并对原始样本进行了以下筛选:(1)剔除特殊行业金融类上市公司;(2)剔除数据缺失的样本;(3)借鉴Ball和Brown(1968)的做法,剔除了盈余公告同时有股利公告的公司; (4)鉴于*ST公司持续经营性较弱及“卖壳”因素影响股票价格(孟焰,2005),从样本中剔除了这类公司。本文数据来源于CSMAR数据库。首先对变量进行描述性统计分析,结果见表2。

1.描述性统计分析

从表2可以看出,我国企业每股收益随时间变化呈现出较明显的递增趋势,而每股总资产、每股金融资产均没有明显的变化趋势。但值得注意的是每股无形资产在2007年之前并没有明显的变化,而2007—2009年间无形资产呈现出显著的递增趋势,这说明2007年实施的新企业会计准则的“研发活动中开发阶段的支出在满足一定的条件下可以资本化,转入无形资产”的规定促进了企业研发活动的开展,这对于促进科技创新、提高经济效益具有积极影响。结合股指变化分析表2中相关市值指标或许更有意义,为此我们根据表2部分数据及股指数据绘制了图1、图2和图3进行分析。

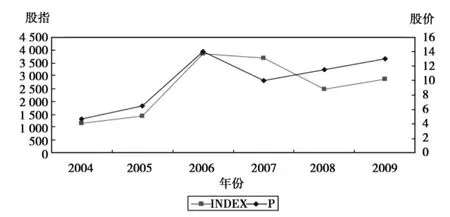

图1 股指-股价关系图

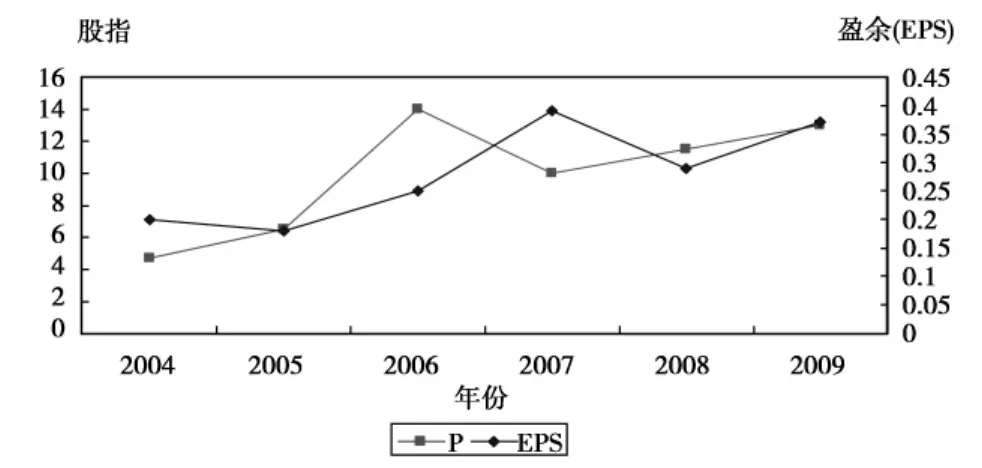

从图1可以看出,2007年之前,股票价格与股指走势密切相关,而在2006年之后,股票价格与股指走势虽然相关,但相关程度明显降低。原因可能在于2007年实施新准则后,企业盈余质量的提高,盈余对股价影响增强,使得系统因素影响相应减弱,这一推断也可从图2、图3中得到进一步证实。从图2可以看出,新准则实施前三年产生的盈余数据与股指走向并不一致,且偏离度较大,而新准则实施后盈余数据与股指走势基本一致,且偏离度较小。图3则提供了新准则实施前后股价—盈余关系更直接的证据,可以看出,新准则实施前2004、2006年股价与盈余偏离幅度非常大,2005年偏离幅度较小,可能原因是股指跌至历史低谷使得资产的市场价值接近于其重置成本所致;2007年实施新准则后,整体而言,虽然股指较高,但股价与盈余偏离幅度明显降低,较大偏移出现在2007年,这可能与席卷全球的经济危机对资本市场的巨大冲击有关,但即使如此,偏离幅度仍然较小。

图2 股指-盈余关系图

图3 股价-盈余关系图

综合分析我们可以初步认为,新准则的实施使得会计信息质量提高,价值相关性更强,对资本市场的影响更大,下面将通过实证分析以获取更多相关证据。

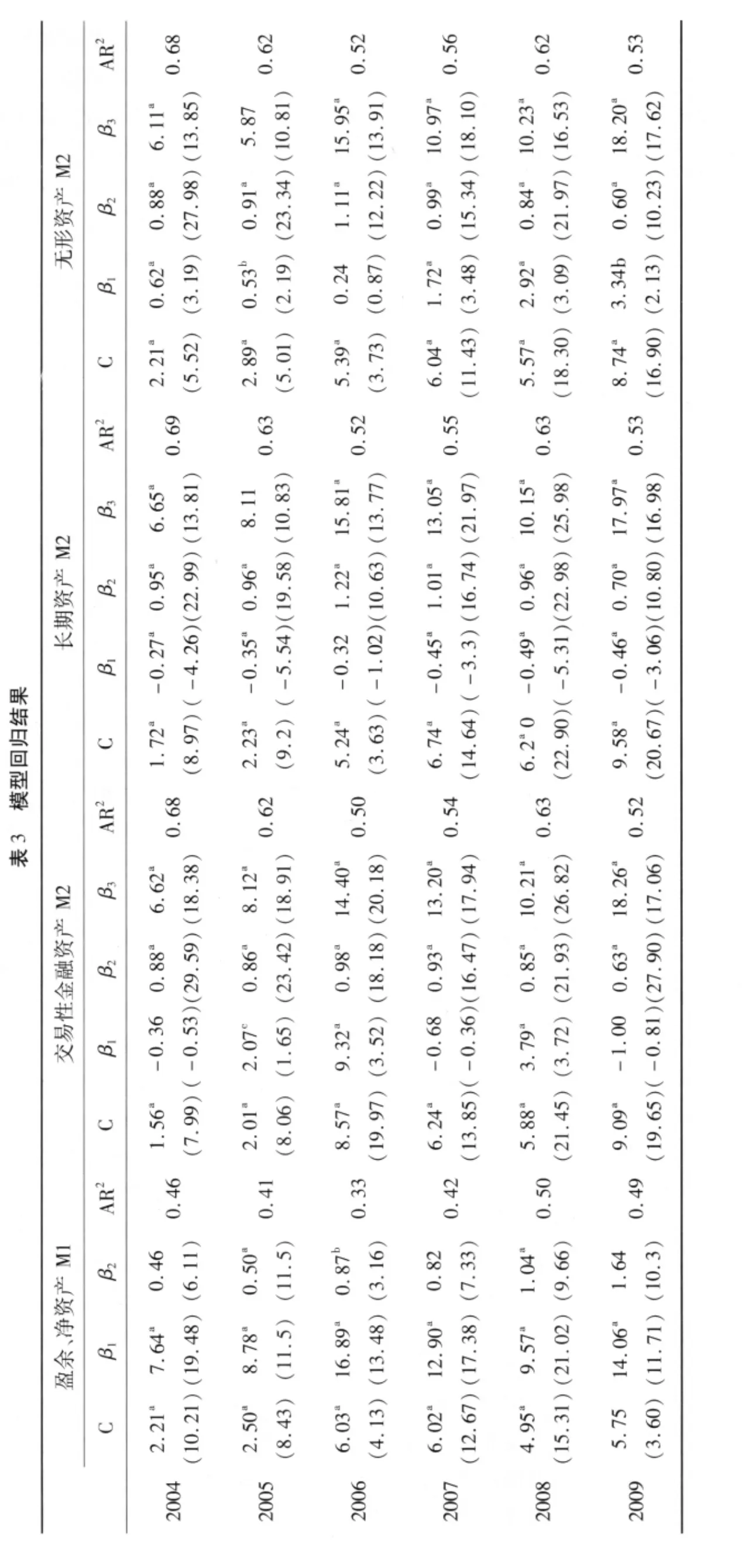

从模型1的调整可决系数来看,新准则实施后回归结果的调整可决系数整体上大于新准则实施前三年调整的可决系数。这说明新准则所产生的会计数字较旧准则所产生的会计数字对股票价格更具解释力。另外,在模型1中,每股净资产的回归系数在新准则下均显著大于实施前模型1的回归系数,说明以资产负债表为中心的新准则产生的会计信息更能反映企业价值。从模型2的拟合优度来看,不论是金融资产、固定资产,还是无形资产,新准则实施后,模型2的拟合优度总体上大于实施前的拟合优度,这也进一步说明新准则实施后,报表数据更具价值相关性。

需要说明的是新准则实施前2004年、2005年模型1、模型2的拟合优度均较高,笔者认为并不是因为这两年会计信息质量较高所致,结合更多信息我们会发现,2004、2005年对应的沪市综指分别为1 159.15和1 440.22,资产估值均较低,这样资产的市场价格接近于资产的重置成本(也即托宾Q值最接近于1),资本市场和实体经济间不存在套利空间,这就使得资产账面价值能够较高的解释了资产的市场价值,因此模型1、2在这两年拟合优度均较高。这一现象在新准则实施后依然存在,2007、2008、2009年年对应的沪市综指分别为3 693.11、2 477.57和2 870.61,模型1、2的拟合优度均在2008年达到最大,在2007年达到最低。这说明在一定的准则制度背景下,资本市场的估值水平影响会计信息对资产价值的解释能力,资本市场估值水平越低,会计信息的解释能力越强。

但是对比新旧准则所产生的会计信息在不同制度背景下对模型的拟合优度,我们发现:第一,新准则实施下的2008、2009年资本市场估值水平均高于实施旧准则的2004和2005年,但是模型1、模型2在2008、2009年拟合优度均高于2004和2005年;第二,2006、2007年对应的沪市综指分别为3 841.27和3 693.11,二者差别不大,可比性较强,但是我们发现不论是模型1还是模型2,2007年的拟合优度均显著大于2006年的模型拟合优度。此外,我们发现不论是2007年的“经济过热”,还是2008年的经济危机,新准则背景下,模型1、2均保持了较高的解释力度,说明模型的拟合优度在新准则下更趋稳定,新准则下的会计信息价值相关性更高。综合分析说明模型解释力度在新准则实施前后的巨大差距并非资本市场估值水平变化所致,而是不同的会计准则下所产生的会计信息质量差异所致,这进一步证明了新准则下会计信息质量更高的假设。

l

?

对于单项资产会计信息的价值相关性我们可以结合图4、5进行分析。图4列示了金融资产回归系数与沪市综指的关系,可以发现新旧准则背景下二者关系存在差异:第一,在旧准则背景下,金融资产的回归系数严格趋同于股指变化率,这可能是因为旧准则对短期投资等金融资产采取历史成本计量,市场在对该类资产进行定价时必然依据历史成本与现行估值水平的差距作出调整。在新准则背景下,由于短期投资等金融资产采取公允价值计价,当前账面价值反映了报告时点的公允价值,当前市场对公允价值重新定价时依据报告日期的公允价值与当前市场的估值水平进行,价值调整空间缩小,有利于降低股价波动。第二,新准则背景下,由于交易性金融资产采取公允价值计价,有利于投资者合理预期。2008年在金融危机冲击下,我国资本市场股市水平急剧下降,在此背景下,市场反而给金融资产以显著较高的定价,达到3.79,对比新准则实施前估值水平同样较低的2004年,资本市场对该类资产的估值水平依然较低,这说明新旧准则采用公允价值对金融资产定价更有利于投资者树立正确预期。综合分析,我们认为,对交易性金融资产采取公允价值计价,能向投资者提供更多价值相关信息,进而提高了会计信息质量。

图4 股指波动-FA回归系数关系图

新旧准则下固定资产、无形资产回归系数的年度变化如图5所示,可以发现固定资产回归系数显著为负值,原因可能有三:一是,固定资产作为企业的主要资产体现了企业规模差异。固定资产越高,规模越大,公司规模与与股票差额收益率呈反向变动关系(Fama和French,1993)。二是固定资产实质上是企业未来的成本,若企业未来不能获取超额收益,资本存量价值过高,那么企业可能因成本过高导致亏损、破产或被低价收购(马冀勋,2008)。实际上Ohlson(1995)认为,账面价值并不能带来企业价值增加,只有能使企业获得超额收益的无形资产才能增加企业价值。三是由于技术进步的加快。固定资产的无形损耗加快,这一点图5中也较明显体现出来,同时也说明新准则关于固定资产减值不可能转回的规定更加合理。与固定资产对企业价值产生负面影响相反的是,无形资产具有显著为正的回归系数,且在新准则实施后回归系数均大于1,并呈现出上升的趋势,这种上升趋势并没有受到2008年经济危机的影响,在2009年更是达到了3.34的水平,这说明无形资产对企业价值影响重大。新准则关于无形资产确认、计量的新规定,为评估企业价值提供了更具相关的信息。通过对固定资产、无形资产回归系数的分析,我们认为,新准则对关于固定资产、无形资产的不同规定,更有利于企业进行技术创新,促进企业价值提升,同时所提供的信息也更有助于判断企业内在价值,会计信息的相关性和可靠性均得以提高。

五、研究结论与启示

本文研究结果表明:不同的宏观背景下会计信息对股票价格的解释力不同,资本市场低迷时会计信息的解释力度更强,但新会计准则下的会计信息质量受宏观经济及资本市场波动的影响较低且较旧准则产生的会计信息解释力强;新会计准则对交易性金融资产采用公允价值计量,使得资本市场对交易性金融资产的定价更趋稳定,这种会计信息更有利于投资者进行合理预期和投资决策;新准则不允许固定资产等长期资产减值准备转回的新规定不但更能体现技术进步加速背景下固定资产无形损耗加快的实际情况,而且还更好地反应了固定资产作为企业成本的经济实质;无形资产具有较高的价值相关性,新会计准则关于无形资产确认的新规定,是鼓励企业加大技术创新投入制度设计,从实施效果来看,确实提高了企业的研发投入。

根据上述研究结果,我们得到如下启示:第一,对会计信息价值相关性研究不能忽略宏观经济及资本市场系统性因素的影响;第二,在技术进步加快背景下固定资产无形损耗风险加大,成本属性更加明显,企业进行固定资产投资决策更应审慎进行;第三,经济增长的实质是技术进步,在当今知识经济时代表现更加明显,企业应重视这一事实,把更多的资源投入到能提高企业核心竞争力和经济效应的无形资产构建环节上;第四,制度已经成为新经济背景下的重要生产要素,政策制定者应审时度势,适时调整和完善制度设计,为促进经济结构调整和经济发展增添动力。

[1]陈俊,陈汉文.公司治理、会计准则执行与盈余价值相关性—来自中国证券市场的经验证据[J].审计研究,2007(2):40-45.

[2]邓传洲.公允价值的价值相关性——B股证据.会计研究,2005(10):55-62.

[3]谭洪涛,蔡春.新准则实施会计质量实证研究[J].审计研究,2009(6):128-152.

[4]栾甫贵.论新会计准则中的财务理念[J].会计研究,2008(3):88-95.

[5]徐莉莎.新企业会计准则实施效果研究[D].厦门大学博士毕业论文,2009:29-33.

[6]马冀勋.托宾的Q投资理论与资本市场均衡机制[J].中央财经大学学报,2008(10):72-77.

[7]Ohlson J A.Earnings,book values,and dividends in security valuation[J].Contemporary Accounting Research,1995,11:661-687.

[8]Ball R,L Shivakumar.Earnings quality in UK private firms:Comparative loss recognition timeliness[J].Journal of Accounting and Economics,2005,39:83-128.

[9]Barth M,W Beaver,Kallapur.The effects of cross-sectional scale differences on regression results in empirical accounting research[J].Contemporary Accounting Review,1996,13:527-567.