税权的宪政解读:概念重构抑或正本清源*

刘 丽

(湘潭大学 法学院,湖南 湘潭 411105)

税权的宪政解读:概念重构抑或正本清源*

刘 丽

(湘潭大学 法学院,湖南 湘潭 411105)

税权是事关毁灭的权力,税权的合法运用将会造福于民,反之则是一种恶。目前有关税权界定的观点众说纷纭,使得纳税人雾里看花,模糊了监督税权运用的双眼。宪政视野下税权的正确解读,理应包括征税权、税收收入权和用税权,此种解读有利于纳税人在看好自己“钱袋子”的同时,实现对税权的有效控制。

税权;征税权;用税权;税收;收入权

“税权”一词首次出现在七届全国人大第四次会议通过的《国民经济和社会发展十年规划和第八个五年计划纲要》中,该计划纲要提出以“统一税政,集中税权,公平税负”的原则来指导新一轮的税制改革。为适应社会主义市场经济体制和分税制财政体制建设的要求,我国在1994年进行的工商税制改革中又提出了“统一税法,公平税负,简化税制,合理分权”的指导思想。其中“合理分权”思想相对于传统的“集中税权”而言是一个巨大的转变,有学者因此将“分权”理解为是“税权”的分散。[1]各个学科往往按照各自的理解来界定税权,从而导致学科间有关税权的内涵和概念界定差异颇大。正如有学者所说的:“与法学的其他分支学科相比较,税法学上的概念可能是最混乱和最复杂的。”[2]而我们所探讨的有关纳税人权利保护问题,却无不映射着税权的基本内涵,比如纳税人有权监督自己所缴纳的税款如何使用?这就关涉到税权的用税权问题。

一 各学科对税权概念的界定及评析

(一)财政学界对于税权的界定

其所谓的税权,是指税收的管辖权,内容包括两个层面:一方面,国家与居民间的税权关系。对国家来说,要处理好权力与责任的关系。在我国,税权是人民的权力,但它由国家代表人民行使,所以税权又是国家的权力,即国家拥有取得税收的权力,但同时国家必须负起提供满足居民需要的公共商品和服务的责任。对居民来说,要处理好权利与义务的关系,也就是说,居民必须履行依法纳税的义务,同时也有要求国家提供公共商品和服务以及监督税款使用的权利;另一方面,国家机构与国家机构间的税权关系,即税收的立法、执法、司法权在国家机构间的配置。所谓合理分权,主要是指这些权力在国家机构间的合理划分问题。[3]

(二)税法学界对于税权的理解

法学界有学者将税权概括为国家为实现其职能,取得财政收入,在税收立法、税款征收、税务管理方面的权力或权利,即国家取得财产所有权之权。[1]

有学者更加全面系统地对税权进行定位并认为,从法律的维度上看,税权在不同的层面、不同参照系中的坐标是不尽相同的。这些层面包括国际层面和国内层面、国家层面与国民层面、立法层面与执法层面。同时,在不同的层面中尚有不同的参照系,因此,税权的谱系更显得丰富多彩。在国际法上,税权可以从广义和狭义两个角度理解,广义而言,国家的税收包括税收权力与税收权利,前者是国家的征税权,后者是国家的税收债权。狭义的税权则只把主体限制在国家或政府,其具体内容包括税收立法权,税收征管权和税收收益权(或称税收入库权)。[2]

也有学者从三个层面上对税权进行界定。首先,从国家及其权力的角度出发,认为税权的基本定位是国家立法机关、国家行政机关、国家司法机关在有关税收方面依法所拥有的各类国家权力的总称;其次,宪法层面上的税权是指在宏观上、潜在层面上认识的税权,即国家与国民均可成为广义税权的主体。其中,在税收权力关系上,国家的税权表现为由国家统一行使税收立法权、行政权、司法权;在税收债务关系上,国家的税权表现为由国家作为债权者行使税收债务的请求与收益权,并且在宪法层面上,这两种税权是统一不可分的。最后,在国际法上,税权又叫税收管辖权,是指一个国家(政府)对其领土及其国民在税收管理方面所拥有的各类权力的总称,它是国家对税收事务行使主权的具体体现。[4]

另外还有学者从税收法律关系的双方主体特征出发,将税权置于税收法律关系中,按照法权利的一般原理对其进行理解。在税收法律关系中无论形式多么复杂,最基本的当事人是国家和纳税人,最基本的法律关系是国家与纳税人之间的权利义务关系。因此,税权即税法权利,它是指税法确认和保护的国家和纳税人基于税法事实的发生而享有的对税收的征纳和使用的支配权利。[5]

(三)以上观点的评析

1.以上各种有关税权内涵观点的特点大致可以归纳如下:

(1)虽然从法学的视角来审视税权的概念,但没有从宪政的高度即从宏观上来解读税权的概念。即便从宪法层面展开的论述也只是将政治术语或经济学中的用语直接照搬过来当作法学中的范畴来加以利用;

(2)税权的主体具有广泛性,概括为国家和国民即纳税人。

(3)税权的内容大体分为税收立法权、税金收益权和税收征管权。学界目前有关税权内涵的分析与界定,在一定程度上扩大了税权的主体,使得“税权的主体既有抽象的,只有站在政治学的角度才能把握的国家,也有具体的代表国家行使职权,可在法律关系中直接享受权利(力)和承担义务的立法机关、行政机关和司法机关;既有在终极意义上方可以成立的与‘人民’同义的国民,也有在具体的征纳关系中主要负有义务的纳税人。这些主体不是处在同一层面,有的甚至根本就不是法律关系的参与者,而只是通过政治学上的理论思维方式归纳和推理出来的,彼此之间完全不具备同质性。”[6]另外,以上论点从两种税收法律关系出发,一方面以税收权利义务法律关系推导出税权的内容为税收立法权、税金收益权、税收征管权;另一方面,主张税收债权法律关系从而主张纳税人所享有的税权,如退税请求权、税收知情权等等。而税收债权法律关系则是直接借鉴日本学者北野弘久的观点而来,至于该种税收债权法律关系是否为学界和实务部门所接受,尚存质疑。

针对上述论点所存在的问题,有学者提出,税权是由国家主权派生出的,是国家对税拥有的课税权和支出权,简言之,是国家所享有的课征和使用税的权力。[7]税收的性质由国家的性质决定,故我国税法上的税权则是人民民主专政和社会主义国家对税的课征和使用享有的权力,人民代表大会以制定法律的形式代表人民行使税权,包括通过预算。[6]甘功仁教授虽没有系统地阐述税权的概念及内涵,但他却明确地提出税权(包括征收权与支出权)属于国家主权范畴的观点。[8]

2.笔者的观点

而仔细分析不难发现,在我国,长期以来,“税权”一词并不是税法学上的固有概念,它无非是规范性文件或纲领性文件的起草者们对国家所享有的税收立法权、税金收益权、税收征管权的简称,尽管在《国民经济和社会发展十年规划和第八个五年计划纲要》中明确提出“税权”一词,财政学者和税收实务部门普遍接受和使用了这一词语,但是却没有具体的法律或法律性文件对“税权”一词给予过准确的界定并严密地论证其内涵和外延。因此,有学者不无忧虑地指出“如果我们通过认真的分析后,仍然不能得出税权的主体、标的和内容都具有同质性的结论,不能够总结出税权一般的特征和共性,以区别于权利体系中的其他权利,而只能对税权的各项子权利作个别的描述,那么就完全可以在法学范畴体系中对其出红牌了。”[6]对此,笔者实难苟同,税权内涵的非同质性并非是其固有特点,而是目前各学科间“专业槽”壁垒所至。所以,必须实现宪政思维方式的整体回归,在宪法的层面上才能给税权以相对准确的界定。

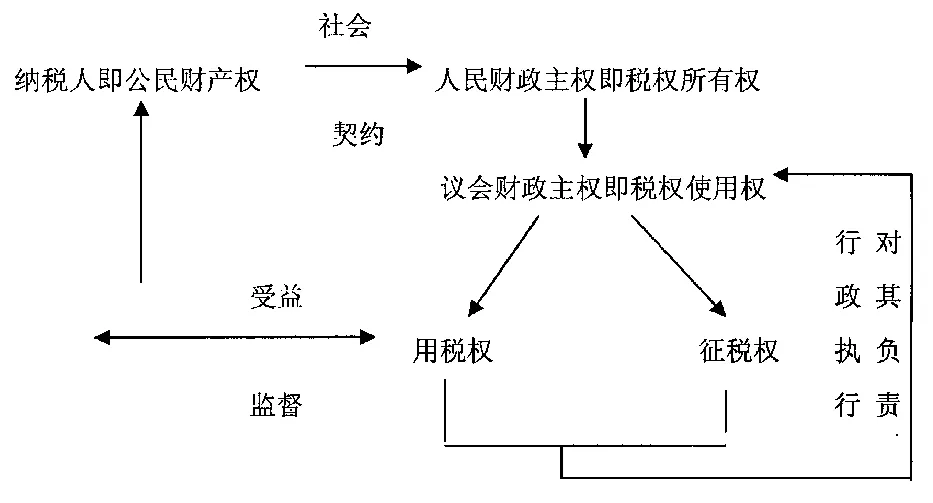

二 宪政视野下的税权概念解读

西方宪政发达史告诉我们,税权是国家主权不可分割的有机组成部分,属于一国“财政主权”的范畴,就权力主体而言,税权的最终“所有者”和“受益者”是人民,代议机关是税权的“占有者”,而行政机关仅仅是税权的具体执行和“使用者”。因此,经人民同意由“代议机关”代表纳税人掌握国家的“钱袋子”是西方宪政诸国普遍的制度安排和宪法通例。而就我国而言,笔者认为,可以在人民主权的层面下将税权划分为抽象意义上人民享有的税权形式主权和代表机关享有的税权实质主权。其中,税权实质主权在法律的层面上又分为征税权和用税权。征税和用税的决策权归立法机关,征税和用税的执行权归行政机关。可见,税权的所有权和最终所有者的称谓仅仅表明了税权的归属与税权运行的合法性问题,在具体的操作层面并不具有实际意义,所以从宪法的法权体系看税权一旦脱离了抽象的理论分析,就转化为了实实在在的国家公权力。具体的流转过程参见下图。上述分析不仅理顺了国家税权的归属、占有、使用、受益上的法律关系,而且从权力制约和权利保障的角度讲,更便于对行政权在课税、用税诸方面的有效制约与规控,从而实现了税权研究范式的宪法转型。

税权是国家与纳税人之间财产权转让的中介,是国家凭借其从纳税人手中合法地取得财产权并来为其提供公共服务的一种国家权力。其基本内涵如下:

第一,税权与财产权相对应,是将私有财产权合法化为国家所有的一种介质,属于国家主权的范畴。必须依托于政权,国家才能征收并使用税金,这在某种程度上也是国家区别于强盗而向公民索取财产的合法性形式和依据。从这个意义上来讲,税权对财产权的适度谦抑和税权的规范化、程序化、民主化行使,不仅有利于保证税收来源的合法性和正当性,而且对于控制国家机关的规模,防止权力的腐败,保证公共产品的及时提供都具有极大的宪政价值。

第二,税权是由宪法和法律确定的国家“公权力”。税权专属于代表民意的代议机关,因为税权事关财产权的保护,它不允许任何人以任何形式在未经代议机关同意的情况下擅自使用,“没有代表就纳税”就是专制;“未经代表同意就征税、用税”就是抢劫。而纳税人不具备成为税权主体的资格,纳税人所享有的税务方面的听证权、抗辩权、诉权等权利是公民基本权利的范畴,而不属于作为国家权力一部分的税权,税权只有在抽象的意义上才能最终归属于人民,一个个鲜活的个体享有的只能是权利,而不可能是国家权力。上述有学者对税权理解上的混乱,也正导源于混同了个体(公民)与整体(人民)、权力与权利之间的区别。

第三,从宪政层面来讲,税权的内容包括征税权和用税权。其中,征税和用税的决策权归立法机关,征税和用税的执行权归行政机关。代议机关享有财税立法权是租税法定主义原则的必然要求和权力制衡原则的具体体现。就行政机关享有的执行性的征税权而言,具体又可划分为征管权、收益权和强制执行权等;而行政机关享有的执行性的用税权则主要包括政府采购权、公共产品提供权、预算编制权、预算执行权等。征税权主要受来自代议机关所确定的税源、税基、税种、税目、税率的制约,同时也受到纳税人程序权利的抗衡。而用税权主要应接受预算和审计方面的监督与控制,用税权的问题即税金的使用问题则关系到每一个纳税人的切身利益,它是一切有关税之活动的终点。如果说合法征上来的税不能够“用之于民”,那么,就背离了税收法治的初衷。

综上可知,宪政视野下的税权界定具有其它层面和学科无法比拟的系统性和宏观性。第一,这种分析范式克服了原有税权分析的片面性和不统一性,即只注重税权的权力面,而忽视了税权的责任面;只注重税权的征收面,而忽视了税权的使用面,这不利于对税权的有效控制和监督。第二,这种分析范式首次提出了将税权理解为征税权和用税权的统一的观点。虽然之前也有学者提到了税的开征和使用的问题①王怡.立宪政体中的赋税问题[J].法学研究,2004,(5).14-24.陈刚.税的法律思考与纳税者基本权的保障[J]现代法学,1995,(5).14-16.甘功仁.我国税收立法现状评析[J].税务研究,2003,(1).42-47.,但是却没有人明确提出用税权的概念。另外,也有学者提到公共支出的概念,笔者认为公共支出不是法学概念,而属财政学范畴,因此不主张用公共支出来代替税的使用,而提倡采纳用税权概念。第三,税权的宪政解读使我们从宏观上、宪政的层面把握了税权的本质,从而能够站在一定的高度更深刻地理解、控制和监督税权,使得国家能够更好地利用税金为纳税人提供公共服务。

三 以纳税人权利监督国家税权的合法行使

17、18世纪的西欧和北美,在经历了资产阶级革命的洗礼之后,相继走上了民主宪政的发展道路。目前学者们在研究英、美、法三国“走上宪政道路的原因”时,大多从宗教改革、启蒙运动、自由主义哲学或社会精英的推动作用的分析入手。当然,也有学者另辟蹊径,从经济学的角度寻找答案,试图揭开宪政制度形成的神秘面纱。尽管“后者的结论过于直接,可能使宪政的光环略显褪色,但其揭示的事实却发人深省。观察宪政与财政之间的共生互动,有助于更好地解读西方宪政史,为宪政的良性发展提供借鉴。”[9]特别是对于中国而言,如何通过税权的控制推动宪政文明建设,如何用宪政精神指导税权的规范运用,以最终达到保护纳税人权利的目的,是我们必须深刻反思的重大问题。

(一)纳税人的同意:征税权、用税权合法行使的前提

在现代税收制度产生之前,西方政府的收入来源主要方式是自身的财产收入,税只具有偶然性,只是在战争或政府出现财政困难的时候,君主才会向臣民征收临时的税赋。因此,这样一个“有钱”的政府,人民是无权干涉其公共支出的。“统治者可以随心所欲地浪费公共财富,因为这些公共财富只不过是统治者个人财富的特殊形式。因此这是一个不需要征得别人同意、可任意行事的专制政府。”[10]而现代税收形式的建立,使得私有财产权与国家的税权对立起来。而私有财产权与国家税权对立的根源在于经济资源的稀缺性。因为无论是私有财产权还是国家的税权,其共同指向的对象都是公民个人的合法财产所有权。当“政府从一个富政府(拥有自己的财产收入)变成了一个穷政府(没有自己的财产收入,必须借助于别人的财产收入),从一个不必求助于纳税人收入和财产的政府转向依赖于纳税人的政府”时,[11]矛盾就出现了。纳税人为国家机器运转所提供的税收,目的是让这个机器正常运行以更好地为其提供公共服务,更好地保护私有财产,从而不至于使人类又回到弱肉强食的丛林时代。

然而,国家权力存在的本身就是一个悖论——“国家最大任务是防恶,也惟有国家才能作出大恶来。”[12]相较于普通公民而言,国家处于强势地位,同时,基于“国家是必要的恶”的理性认识,如果不赋予公民宪法上的权利,就难以对国家税权形成有效的抗衡。正如洛克所言:“政府没有巨大的经费就不能维持,凡享受保护的人都应该从他的产业中支出他这一份来维持政府。但是这仍须得到他自己的同意,即由他们自己或他们所选出的代表所表示的大多数的同意。因为如果任何人凭着自己的权势,主张有权向人民征课赋税而无须取得人民的那种同意,他就侵犯了有关财产权的基本规定,破坏了政府的目的。”[13]由此可见,纳税人的同意是控制税权的首要方法。正如达尔所指出的,“统治者需要取得被统治者的同意这一理念,一开始是作为一个征税问题的主张而提出的,这一主张后来逐渐发展成为一种有关一切法律问题上的主张。”[14]

英国有一句谚语:“税收是代议制之母”。可以说,在15世纪之前,批准纳税和控制税的支出几乎是议会唯一的职能,议会主要就是一个纳税人的会议,议会的主要组成人员也随着纳税人范围的扩大而得以扩充到社会的各个阶层,使得议会不再是最初的贵族议会。议会制度的发展最初体现的也并非是一种民主理念,而是财产权作为对主权者约束在先的一种宪政理念。伴随着议会对税权控制斗争的发展,议会的职能也由单纯的对税权的控制逐渐发展到有关国家权力行使的方面。

为了防止政府假“公共”之名,不正当地追求部门及个人私利,为了有效地控制政府的税权,纳税人就需要亲自或者通过代表来审查政府开支的用途,审议政府的行动。而为了有效地行使这些监督权力,就需要设置一系列保护纳税人或其代表的言论自由、人身安全等等的权利和相应的配套制度,即议会民主、法治制度等,这也就在一定程度上促成了宪政制度的生成。当然,随着经济的发展,社会中间阶层力量或市民社会力量的壮大,议会代表的广泛性使得对税权的控制促成了专制制度向宪政制度的过渡。另一方面,统治者出于自利的需要——持续地、定期地获得稳定的财政收入——逐步接受了纳税人施加于政府的诸多限制,宪政制度就在这种需求与供给的矛盾破解中逐步得以生成。

(二)对纳税人财产权的尊重:征税权行使的边界

宪政的基本精神就是实现有限政府和权力制约。宪法不仅要授予国家以必要的权力,还应当有效的制约这种权力,授予权力的同时要更好地限定权力的边界,规范权力的行使,以切实地保障公民的基本权利。当下“人们只有纳税的义务而没有监督公共支出的权利便是国家权力本位观念的遗留。国家‘神话’的制度结构压抑了市场主体的自主空间。因为市场主体的权利最容易受到来自以社会普遍利益为代表者自居的政府的侵犯”。[15]在制约国家权力的诸种方式中,税权控制不失为一种更为有力的方式,毕竟税权是从经济大权上为国家权力的行使戴上了“紧箍咒”,使得国家在税的征收与使用方面不能随心所欲、“行者无疆”。

在我国,税权控制对有限政府的实现具有非常重要的现实意义。计划经济时期,我国政府几乎拥有不受法律约束和控制的权力,其原因主要是因为当时政府的收入大部分是由工商税和国家所有制经济企业上缴的利润构成的,国家以此养活着自己,其行为当然不受约束与监督。而我国现行宪法对私有财产权保护的确认不单纯是受自由主义学说和天赋人权思想的影响,更主要的是考虑到“国家权力之恶”,防止公权力以各种借口恣意限制公民的基本权利,尤其是财产权,并进而使得公民的其他权利因财产权的受限而受到影响。毕竟随着政府收入越来越多地依赖于税,纳税人的私人财产遭受政府任意侵犯的可能性就会随之不断增大,税权控制的紧迫性也由此不断增强。尤其是西方各国在推行福利制度的同时也不可避免地加重了公民的税收负担,使得局部社会矛盾进一步激化。正如美国著名学者丹尼尔·贝尔所描述:“当社会上的实际税率上涨到个人收入的百分之三十五或者更多时,当人们越来越意识到税收在不断上涨时,他们就会有新的不满,除非政府能够详细说明增加税收的原因。……结果,政治动荡陡然加剧。在未来十年,我们也许会亲眼目睹西方现行党派制度的解体。”由此可见,没有有效的税权控制,国家就犹如断了线的风筝,纳税人的财产权和人权的保障也就处于风雨飘摇之中。同样,控制住了税权,就等于控制了这只断了线的风筝,风筝飞得再高、再远,线却始终牵在纳税人手中。

(三)纳税人需要的是廉价政府与高效政府:征税权与用税权合理行使的考量

众所周知,“高税收”政策最终将导致“大政府”,因为它要通过如牛负重的税收制度来搜刮民财,然后扩大政府开支。政府规模不断地膨胀和扩大化,行政部门越来越多之后,必然导致官僚主义和垄断主义更加盛行。因为只要是政府部门,本质上都是官僚的,几乎都是缺乏效率、人浮于事,这并非是中国的独特现象而是世界性的通病。政府总想包揽一切,结果却是臃肿的政府最官僚、最腐败、最低效率。而政府规模越大的地方,这种现象也越严重。

据被美国很多大学选为教科书的《民治政府》(Government by the People)一书中的数字显示,在美国第三任总统杰佛逊时期(1800年开始),美国联邦政府的雇员总共只有2,120人。而到了20世纪80年代,增加到500万以上(几乎接近整个香港的人口),扩大了两千多倍。据2003年5月9日《华尔街日报》发表的六位商界领袖反对纽约市长涨税方案的“拯救我们的城市”一文引用的数字,过去40年来,纽约市政府的雇员人数增加了20%,达到9万人。《民治政府》引述说,“联邦官僚薪水太高却干事太少,而且列在受薪名单上的人太多;三分之二以上的美国人认为政府浪费了他们大量的税金。”上了《纽约时报》畅销榜的印度裔作家丹尼斯·迪索扎(Dinesh D’Souza)在他的《给青年保守派的信》一书中说,“政府部门在所有领域都比私营企业缺少效率,除了在开泊车罚单上。”[16]

第二次世界大战以来,特别是20世纪60~80年代,以美国为代表的西方国家,政府的支出规模一再膨胀。西方国家的财政发生了一种制度性、结构性的危机,即原有的以税收为主要形式的财政收入结构,不能满足财政支出的需要,发生了大量赤字,政府开支长期地、大量地依赖债务收入。以布坎南为首的财政学家们认为,政府收入大量地依赖于公债而不是征税权受纳税人(通过国会)控制的税收,会使行政部门的权力得不到应有的控制,这将破坏宪政制度的稳定。[17]

为了有效地遏制政府膨胀和财政危机的进一步恶化,就必须通过强有力的法律约束将政府官僚部门的行为限定在一定范围内,在当前需要加大对政府预算改革和审计监督的力度,使得政府的行为“量入而出”,而不是随心所欲、“丁吃卯粮”。纳税人需要的是一个廉价的政府,而不是一个昂贵的政府来为其提供公共服务。控制住了政府的行为也就在某种程度上控制住了政府的规模。

(四)纳税人所纳税款应确保更好地用于公共服务:用税权支出的合法化

纳税人始终关注的问题是如何确保有限的税收能够有效地为公共服务而不被滥用。我国改革开放20多年以来,经济建设取得了举世瞩目的成绩,2003年国家财政收入大幅增长,税收收入为20462亿元,财政总收入为21691亿元,二者之比为94.33%,而到了2010年国家税收收入为77390亿元,财政总收入为83080亿元,二者之比为93.15%。同时,高科技和交通、能源等基础设施建设一日千里。但不可忽视的是也存在着较为突出的问题,如地方无视税收收入困难现状却热衷于搞“形象工程”、“政绩工程”,税的使用混乱、浪费现象非常惊人,而令人诟病最多的社会管理、教科文卫等公共服务、社会保障等方面的资金却严重短缺,税权的“越位”、“缺位”、“错位”现象同时存在。当然政府可以以公共服务问题存在历史欠帐、资金有限不能全面顾及等理由来搪塞纳税人,从而推卸责任,但是我们“所谓发展市场经济需要‘小政府’的说法,其本意是要减少束缚而不是取消保障,是限制权力而不是推卸责任”。[18]

当我们“在组织了政府并赋予它促进全体社会成员共同利益的必要权力后,如何防止它为了少数人的利益运用其经济和政治权力损害公众”?[19]如何防止其手握税权却不为纳税人提供公共服务呢?一方面,公民提供了税款,那么理应由他们亲自或经由他们选出的代表来决定公共物品供应的结构和规模。不能政府在前面开支,代表机关象征性地予以事后确认即可。另一方面,必须树立为纳税人服务的理念。我们要让政府明白“纳税人是喂养政府的奶娘”这个道理。政府的存在不是为其自身的存在而存在,而是为纳税人提供公共服务而存在。此种理念的深入人心,其逻辑的必然结果就是政府的事权、政府的如何支出要依纳税人的公共需要而定,政府的收入也要经由纳税人或其代表的同意才能开征。[20]最后,用税权的控制,使得税款能够真正用于为公民提供基本医疗保险、社会保障等公共服务上。因此,有学者主张,“应当建立纳税人监督制度,保证纳税人参与所在城镇、村社和其他基层单位公共事务的权利。如果公民只能出钱,对于如何花钱没有发言权,这种制度就谈不上公平或效率。没有代表机关对财政收支的决定权和纳税人对基层公共事务的发言权,就没有经济民主,政治民主也难以真正实现。”[21]

[1] 赵长庆.论税权[J].政法论坛,1998,(1):74-81.

[2] 张守文.税权的定位与分配[J].法商研究,2000,(1):43-49.

[3] “税权划分问题”课题组.关于税权划分问题的研究报告[J].财贸经济,2001,(1):19-24.

[4] 施正文.论征纳权利——兼论税权问题[J].中国法学,2002,(6):144-154.

[5] 单飞跃,王霞.纳税人税权研究[J].中国法学,2004,(4):91-98.

[6] 熊伟,傅纳红.关于“税权”概念的法律思考——兼与张守文先生商榷[J].法律科学,2002,(1):82-87.

[7] 陈刚.税的法律思考与纳税者基本权利的保障[J].现代法学,1995,(5):14-16.

[8] 甘功仁.我国税收立法现状评析[J].税务研究,2003,(1):42-47.

[9] 熊伟.宪政与中国财政转型[J].法学家,2004,(5):6-10.

[10]刘守刚.西方宪政发展中的税收动因探究[J].华东政法学院学报,2003,(6):81-87.

[11]Goldscheid.A Sociological Approach to Problems of Public Finance,1925年,原文为德文,英文译文载于马斯格雷夫主编的“classics in the Theory of Public Finance”,ST.Martin’s press,Inc,New York,1994:163-165.

[12]胡肖华,倪洪涛.论行政权的宪法规制[J].行政法学研究,2004,(1):1-6.

[13][英]洛克.政府论 (下篇)[M].叶启芳,瞿菊农译.北京:商务印书馆,1964.

[14][美]罗伯特·达尔.民主理论的前言[M].顾昕,朱丹译.北京:生活·读书·新知三联书店,1999.

[15]赵世义,刘连泰,刘义.现行宪法文本的缺失言说[J].法律与社会发展,2003,(3):57-62.

[16]曹长青.《美国政府为何大腹便便》[EB/OL].http://www.chinaelections.org/NewsInfo.asp?NewsID=58712,2011-10-18.

[17]刘守刚.西方财政立宪主义理论及其对中国的启示[J].财经研究,2003,(7):28-33.

[18]秦晖.“强化政府责任”而非“扩张政府权力”——从“医改失败”看中国公共服务部门的问题[J].中国新闻周刊,2005,(31).

[19]Constitutional economics:containing the economic powers of government[M].edited by Richard B.Mckcnxie,D.C.Hcath and Company,1984,preface.

[20]武彦民,张远.分税制模式下中国地方财政与房价的关系[J].河北大学学报(哲学社会科学版),2011,(1):46-52.

[21]赵世义,李永宁.从资源配置到权利配置——兼论市场经济是宪法经济[J].法律科学,1998,(1):16-20转96.

Interpretation of the Taxation Power in the Context of

Constitutionalism:Notion Reconstruction or Thoroughly Overhauling

LIU Li

(Law School,Xiangtan University,Xiangtan 411105,China)

The taxation power involves the power to destroy,the taxation power used legally will benefit people,on the contrary,it is evil.At the present,there are divergent views about the taxation power,which make taxpayer blurred eyes of surveillance.The correction interpretation of the taxation power in the context of constitutionalism is the taxation power including the power to tax,the power to tax income and the power to use tax.Such interpretation will help taxpayers look after their own"pocketbook"at the same time,and,ultimately,control of the taxation power effectively.

the taxation power;the power to tax;the power to use tax;the power to tax income

D922.2

A

1008—1763(2011)06—0137—06

2010-11-16

国家社科基金项目“中央与地方税权关系法治化的路径选择研究”(10CFX056)

刘 丽(1978—),女,陕西蒲城人,湘潭大学法学院副教授,法学博士。研究方向:宪法学与行政法学.