企业集团内部资本市场效率的测度模型

韩俊华

(安徽财经大学 商学院,安徽 蚌埠 233041)

企业集团内部资本市场效率的测度模型

韩俊华

(安徽财经大学 商学院,安徽 蚌埠 233041)

内部资本市场效率研究的关键是内部资本市场效率测度模型。文章评价了已有内部资本市场测度模型的优缺点,并用指标逐步替代及模型逐步构建的方法,构建了内部资本市场效率测度新模型,该模型有三个因子,上期分部相对现金流回报能力、本期资本流向及下期相对资产报酬率,如果三因子符号相同,则内部资本市场有效;该模型还可测度企业集团“掏空”分部的行为。

内部资本市场效率;外部资本市场效率;现金流敏感系数

0 引言

自从20世纪60年代,美国大规模并购浪潮出现,学者们就积极研究内部资本市场 (Internal Capital Market,ICM)效率;近年来我国也有众多企业走集团化、多元化道路,ICM运作十分活跃。ICM的研究核心是资源配置,国外的研究表明,ICM的运作是低效的,其存在损害公司价值:一是,ICM由于缓解了融资约束,导致过度投资,二是,由于代理问题会导致总部在资源再配置时对差的分部投资过度,形成跨部门“交叉补贴”或公司“社会主义”现象。国内对ICM效率的研究很少,且令人沮丧,邵军和刘志远(2007)、卢建新(2008)、许奇挺(2008)的研究结论是ICM无效。德隆系、格林柯尔系、鸿仪系、三九系等由于严重的“掏空”行为,ICM配置失效,使相关成员企业陷入困境的事件,好像验证了人们的研究,增加了对ICM “无效”的焦虑。然而在外部资本市场(External Capital Market,ECM)不完美的情况下,ICM具有激励和信息方面的优势,能够把一个企业的现金流或以该企业的资产作抵押融资,分配给其他单位,这种统一调配,“挑选胜者”(Winner-picking),促进资源效率的提高,有利于实现企业集团价值最大化。这种理论与现实的矛盾,迫使人们加强对ICM效率的研究,当然测度ICM效率实证模型的研究极其重要。本文试图解决这一问题。

1 现有ICM实证模型及评价

1.1 投资现金流敏感性法

Shin和Stulz(1998)提出投资现金流敏感性法并应用于对ICM效率的研究。他们认为当总部在配置内部资本时,给予拥有最好投资机会的部门一定的优先权。由于总部允许拥有好的投资机会的部门成员企业利用内部资本市场的优势,拥有好的投资机会的部门投资时,不必考虑自身现金流的多少,也不必考虑其他部门现金流的多少,只要总部有可供利用的资源,就可以投资。内部资源的配置取决于总部可得的总资源的数量和项目的期望回报。部门投资对自身现金流和其他部门的现金流都不敏感,当其他部门拥有好的投资机会时,总部对本部门配置的资本就减少。

因此,他们把分部的投资分别与本分部的现金流、本分部的投资机会、其他分部的现金流进行回归,从而判断ICM的效率。

投资现金流敏感性法直接利用分部数据,根据投资支出对投资机会的敏感性判断ICM效率,从而开创了直接测度ICM效率的先河,意义深远。该方法取数方便,设计精巧,使用时间滞后因子,反映企业投资计划是建立在对过去经营的判断。但是该模型不能考虑所有影响投资的因素,以收入增长率作为投资机会而不考虑收入的回报能力,会误导资源配置。因此,收入增长率不是很好的投资机会判断标准。

1.2 相对价值增加法

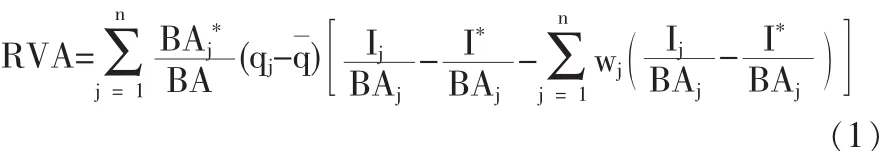

如果总部给予符合整体战略需要,但其投资机会不是最好的部门优先配置资本,且各部门内部资本的配置仍然要满足效率原则,这样ICM仍然是有效的。Scharfste in(1997)提出使用企业相对价值增加法 (Relative ValueAdded,RVA)来测度ICM效率。

式中:(qj-q)代表部门j的投资机会与企业平均投资机会之间的关系,可以用来鉴别投资机会高于平均水平的部门;BA表示资产的账面价值;Ij*代表专业化企业的投资;wj代表部门j的资产在企业总资产中所占的比重。当部门j的投资机会较多,就被给予更多的资金支持,此时,相对价值的增加是正数,各部门加总的结果为正值,则表明内部资本市场就是有效的。该方法用q反映投资机会,用市场价值的大小反映投资者对该行业的预期,具有一定的可靠性。但是,用托宾反q映投资机会不适合新兴市场(王峰娟、邹存良,2009);忽视企业的核心能力和核心产业,不关心分布优势,会出现估计偏差;该方法认为单分布企业与多分布企业能得到相投的投资机会,但是企业集团是一个自选过程,“挑选胜者”(Stein,1997),从而ICM能够有效地进行资源配置,而不是多个单分部企业的随机组合(卢建新,2008)。

1.3 Q敏感性法

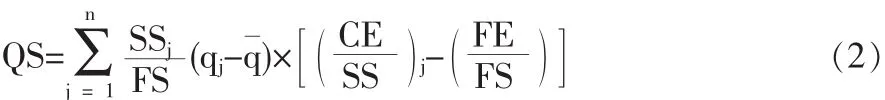

Peyer和Shivdasani(2001)提出用部门Q值的敏感性法来度量内部资本市场效率。Q值的敏感性可以表示为:

其中qj表示部门的托宾q,q为部门加权平均的托宾q;ssj是分部j的销售收入;FS是企业的总销售收入;是分布j的销售收入占总销售收入的比重,表示权数;CE是分布资本支出;FE是全部资本支出;表示分部j的投资机会高于平均水平的部分,而反映资金的流向,两者符号相同,则QS大于零,ICM有效,两者符号相反,说明资金流向低投资机会的分部,资源配置无效。Q敏感性法实际上是对相对价值法的改进,一是资本流向合理性采用了内部标准,即用分部j的资本支出与全部分部加权平均资本支出进行对比;二是用收入作为计算Q敏感系数的权数。但许丽萍(2006),杨棉之、孙健和卢闯(2010)认为,托宾 Q敏感性法,在转型经济体中,股票价格的大幅波动和过高换手率会导致Tobin′Q指标存在严重的潜在偏差,不适合中国资本市场。

1.4 现金流敏感性法

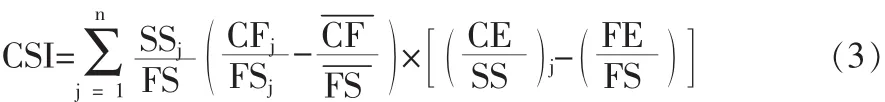

Masksimovic和Phillips(2002)提出用部门的现金流敏感性法 (Cash Flow-Sensitivity,CS)来度量内部资本市场的效率。成员企业现金流敏感性可以表示为:

用销售收入现金流回报率作为投资机会的判断标准,克服了使用托宾q的缺陷。但是,销售现金流回报率不是资源配置的合理标准,另外,研究期的销售现金流回报率是当期资本支出的后果,可是资本支出的效果当期常不能产生,所以用研究期的销售现金流回报率作为资源配置标准可能导致误判。

2 模型的改进与验证

2.1 资源配置标准的改进

销售收入现金流回报率不是理想的投资报酬率指标。ICM是以资本回报率最大化为最终目标的,根据杜邦分析系统,所有者权益报酬率=销售利润率×总资产周转率×权益乘数=总资产报酬率×权益乘数,剔除融资结构的影响,提高所有者权益报酬率的途径是扩大总资产报酬率,企业常采用薄利多销,以较低的销售利润率换取总资产周转率的提高,从而提高总资产报酬率。可见理想的投资报酬率指标不是销售收入现金流回报率,而是总资产报酬率,它是所有者权益报酬率的核心指标。总资产报酬率的分子应是息税前利润,剔除了税率及融资结构的影响,更能准确反映经营者业绩;息税前利润是时期指标,所以分母应该是平均总资产,即(期初总资产+期末总资产)/2,以保持指标口径一致。

2.2 引入时间滞后因子

Shin和Stulz(1998)模型使用时间滞后因子,对 ICM效率进行研究。本文认为对未来的投资决策是建立在现有经营业绩基础之上的,分部t-1期的良好经营业绩会带来t期的投资决策。

2.3 ICM效率的验证

ICM是否有效,最终依靠投资产生的报酬率来检验,如果ICM资源配置有效,投资会引起总资产报酬率的提高,ICM资源配置无效,则会引起总资产报酬率的降低。

2.4 新模型的初次构建与验证

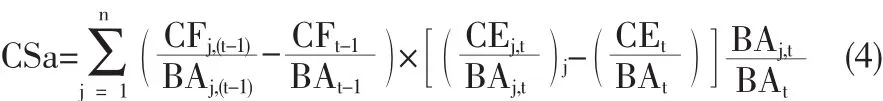

根据以上分析,建立的基于上期资产回报率的现金流敏感性系数(Cash Flow-Sensitivity Based on ROA(j-1),CSa)来测度ICM效率

CFj,(t-1)/BAj,(t-1)是分部j的t-1的现金流与资产比率,反映分部j的资产现金流回报能力,CF(t-1)/BA(t-1)是全部分部的t-1的现金流与全部分部的资产比率,反映全部分部资产的平均回报能力,两者之差反映各分部的相对回报能力高低。CEj,t/BAj,t是分部j的t期资本支出与资产比率,反映总部对分部j的资源配置力度,CEt/BAt是全部分部t期获得的平均资本,两者之差反映资本的流向。BAj,t/BAt是计算现金流敏感系数的权重。

如果高现金流回报的分部获得较多的资本,或低现金流回报的分部得到较少的资本,则Csa大于零,资源配置有效;反之,则小于零,ICM无效。

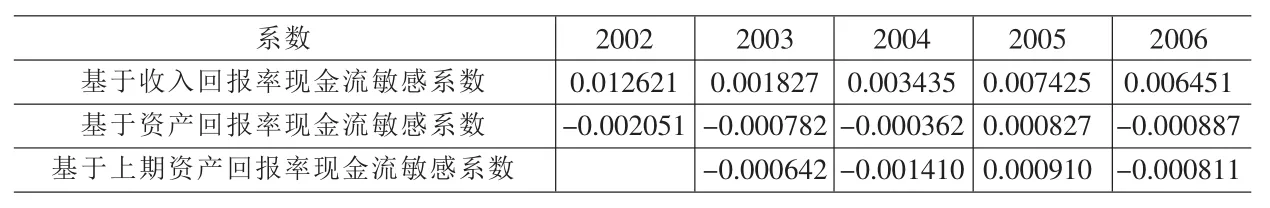

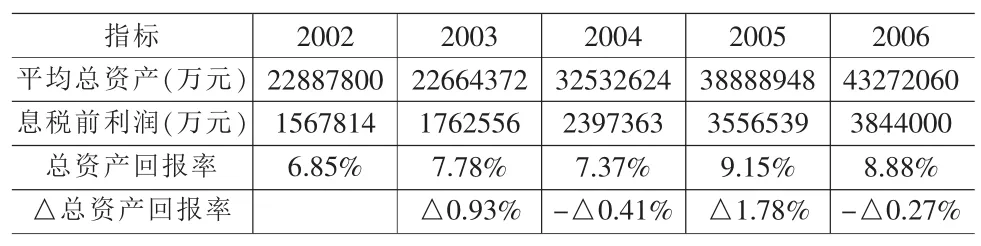

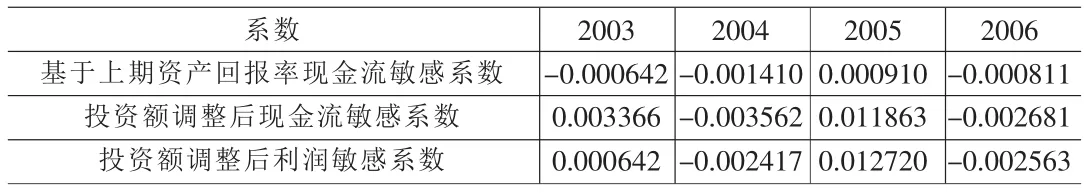

本文选取华润企业 (股票代码:00291)2002~2006年的分部数据,以剔除2007年新会计准则变化对利润的影响,造成前后时期会计数据不可比。根据模型(4),得到的不同参数现金流敏感性系数如表1。

通过表1可知,采用资产回报率与收入回报率相比,现金流敏感系数有四年相反,仅一年相同,这说明模型改进的必要性。资产现金流敏感系数加入时间滞后因子,没有引起符号的变化。

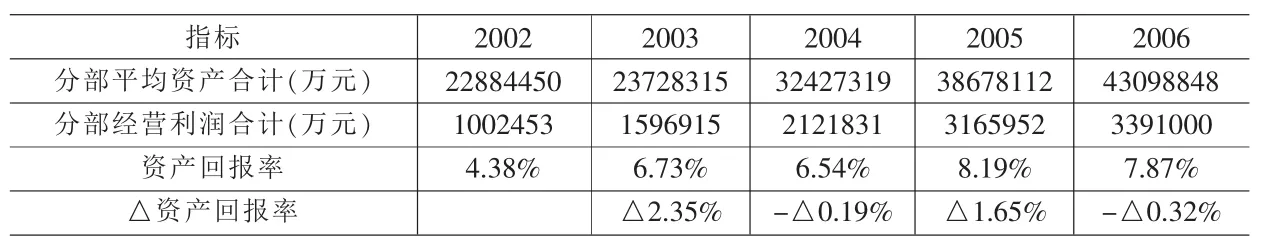

ICM资源配置是否真正有效,最终还需要投资带来的报酬率进行相关性检验,因为ICM有效的资源配置,必将带来经济效益的提高。ICM资源配置效率相关性检验如表2和表3。

从表2和表3可知,在ICM资源配置效率相关性检验中,基于资产回报率的敏感系数和基于上期资产回报率的敏感系数与△资产回报率的符号,除2003年外,均相同;而基于收入回报率敏感系数与△资产回报率的符号大多相反,相关性差。2003年剔除折旧及资产结构的变化影响,△总资产回报率为-0.72%,与基于资产回报率及基于上期资产回报率敏感性系数符号一致。可见模型改进是合理的。

2.5 现金流和资本支出指标的替代

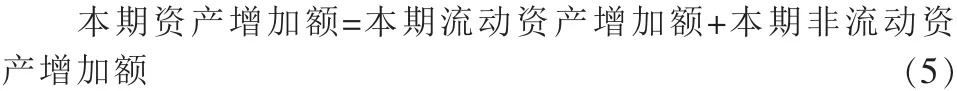

我国A股市场分部报告不披露现金流及资本支出信息,现金流可用间接的方法求的:利润加折旧加摊销,这也是我国会计准则附注要求必须采用的方法,又因为分部报告折旧及摊销信息不披露,本文采用利润指标替代;同时评价、分析、考核企业经营业绩、财务状况、资产运营能力及投资效果的综合指标所有者权益报酬率,及其核心指标总资产报酬率分子均是利润,这种替代具有合理性和可靠性;分部资本支出可用分部资产增加额来替代。

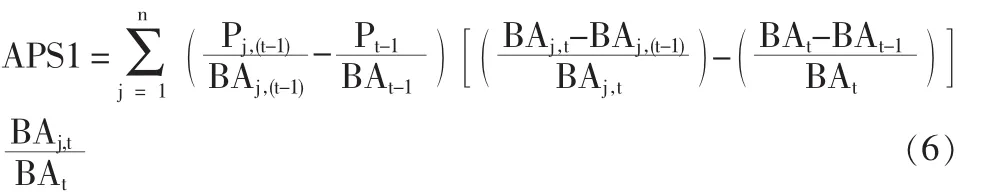

非流动资产增加属于资本支出,流动资产增加是否也可纳入资本资本支出?本文的回答是肯定的,因为在完整的工业项目中,投资额包括固定资产投资、无形资产投资、开办费投资和流动资金的投资 (或垫付),流动资产虽然一年内变现,但又有新的流动资产注入,其总额在经营中保持稳定,具有非流动资产性质,所以,分部资本支出可用分部资产增加额来替代,具有合理性。本文把公式(4),用资产增加额和利润替代资本支出的现金流测度ICM效率模型叫调整的利润敏感系数(Adusted Profit-Sensitivity,APS)。

表1 不同参数现金流敏感性系数

表2 分部数据的资产报酬率ICM资源配置效率相关性检验

表3 总资产报酬率ICM资源配置效率相关性检验

对公式(6)测度ICM效率的合理性如表4。

从表4可见,公式(5)资本支出被资产增加额替代后,仅2003年敏感系数有符号改变,这是由于折旧和资产结构变化引起的;分部现金流被分部利润替代后,没有引起敏感系数符号的改变;可见,用替代公式(6)判断ICM资源配置效率具有可行性。

2.6 模型的再构建与验证

好的现金流分部,会得到更多的投资机会,但如果存在“掏空”企业的行为,很可能得到较低的投资回报,造成投资无效。德隆系、格林柯尔系、鸿仪系、三九系等利用ICM配置,严重的“掏空”行为,充分说明了这一问题,所以模型(4)必须进行相关性验证,以检查ICM效率。

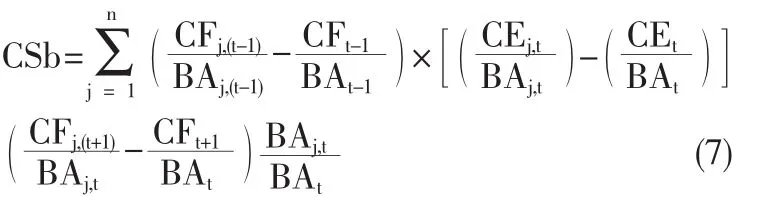

一个完整的工业项目,常有建设期的存在,当年投资当年不能带来现金回报,在以后年度才能产生现金流量,所以投资报酬率应该是分部第t+1期的现金流除以t期的投资额,结合公式(4)模型的构建及表1、表2和表3的相关性验证,ICM效率模型中应该加入投资回报因子。ICM效率理想模型应该是:

表4 不同参数敏感性系数

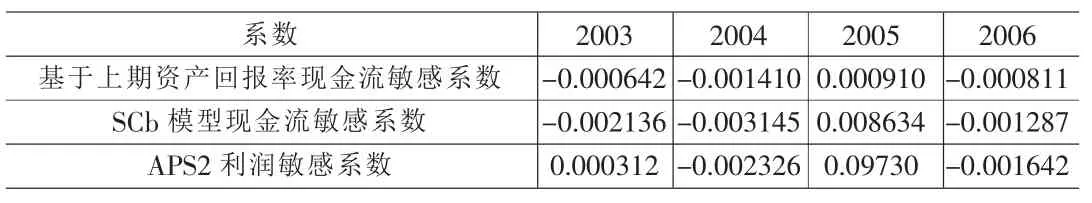

表5 SCb及APS2模型检验

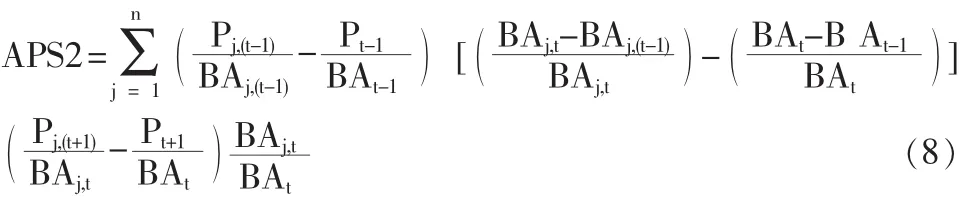

公式(7)的第一个因子反映t-1各分部的相对回报能力高低,第二个因子反映t期资本的流向,第三个因子反映t期投资在t+1期的相对回报能力,BAj,t/BAt是计算现金流敏感系数的权重;若第一因子、第二因子、第三因子三者符号相同则ICM有效,第一因子、第二因子、第三因子三者符号不同则ICM无效,CSb现金流敏感系数模型可以检验企业集团利用ICM资源配置“掏空”分部的行为。也就是讲,好的资产现金流分部,获得了更多的投资机会,结果得到较低的资产回报率,则说明ICM无效,可能有掏空分部的行为。若分部现金流及投资增加额不可取得,可用利润和△资产增加额取代,得到公式(8)替代模型:

由表5可知,SCb模型(再构建模型)现金流敏感系数与Csa模型(初次构建模型)上期资产回报率现金流敏感系数符号相同;APS2(再构建替代模型)利润敏感系数与Csa模型(初次构建模型)上期资产回报率现金流敏感系数符号仅2003年不一致,是由于折旧和资产结构变化造成的,剔除他们的影响则符号一致;这说明公式(5)及公式(6)模型的可靠性、合理性。

3 结论

由于测度ICM效率现有模型都有一定的缺陷,本文通过初次构建基于上期资产回报率的现金流系数模型及验证得出CSb模型;该模型引入时间滞后因子,用资产回报率替代收入回报率,认为当年分部投资是建立在前期良好经营业绩基础之上,如果ICM有效,在以后期必产生更高的资产回报率,并用华润创业2002-2006年分部数据验证了该模型的必要性、合理性。CSb模型是采用逐步替代指标,逐步构建模型得到的。

如果现金流及资本支出数据不可取,可用分部利润替代现金流,△资产增加额替代资本支出,从而带到APS2利润敏感系数模型,并用华润创业2002-2006年分部数据进行验证该模型的可靠性、合理性。

新模型还具有验证企业集团利用ICM资源配置 “掏空”分部行为的优点。

[1]万良勇,魏明海.中国企业内部资本市场的困境与功能实现问题[J].当代财经 2006,(2).

[2]邵军,刘志远.系族企业内部资本市场有效吗?——基于鸿仪系的案例研究述[J].管理世界,2007,(6).

[3]王峰娟,邹存良.多元化程度与内部资本市场效率——基于分部数据的多案例研究 [J].管理世界2009,(4).

[4]杨棉之,孙健,卢闯.企业集团内部资本市场的存在性与效率性[J].会计研究 2010,(4).

[5]王峰娟,谢志华.内部资本市场效率实证测度模型的改进与验证[J].会计研究 2010,(8).

F230

A

1002-6487(2011)10-0174-03

韩俊华(1969-),男,安徽颍上人,硕士,讲师,研究方向:会计理论与方法。

(责任编辑/易永生)