金融市场效率与FDI效应关系在中国的经验分析

山东财政学院东方学院 闫付美

金融市场效率与FDI效应关系在中国的经验分析

山东财政学院东方学院 闫付美

本文主要考察金融市场效率、金融发展水平对FDI技术外溢效应的影响。文章针对中国1985-2004年期间样本数据进行了实证分析,证实了金融市场效率对我国FDI技术溢出效应的关键作用,FDI对东道国的溢出效应依赖于东道国金融市场的发展。

外商直接投资 金融市场效率 技术外溢

在经济全球化的今天,外商直接投资不仅改善了东道国经济发展中的资金短缺约束,更为重要的是,FDI能内生技术溢出和技术进步,使东道国的技术水平、组织效率不断提高,从而提高国民经济的劳动生产率。然而FDI技术外溢假设的经验性研究结果却存在较大差异:第一类,流入发达国家的FDI普遍存在技术外溢效应;第二类,对发展中国家的FDI技术外溢效应的假设检验很难得到一致性的结论。

一、文献回顾

Alfaro et al.(2000)通过建立一个关于本国居民微观决策的理论模型分析了金融市场效率与技术外溢的内在关系,得出的结论是:单纯的FDI流入对东道国经济增长的影响效应是不确定的,东道国的金融市场效率是影响其FDI吸收能力的关键因素。阳小晓等 (2003)扩展了Alfaro et al.(2000)的模型,分别从金融体系效率演进与金融深化两个层面分析一国金融发展与技术吸收能力的关系。研究发现一个高效的金融体系通过降低本国居民的创业门槛,从而更有利于其吸收外资企业的技术外溢。

Hermes and Lensink(2000)则进一步研究了东道国金融市场对其吸收能力的影响:当地企业的技术模仿、创新过程需要资金支持,同时金融部门通过改善资源配置、提高投资效率等渠道影响了国内企业的技术模仿效应。Hermes and Lensink(2003)运用了1970-1995年期间的67个发展中国家对金融市场效率、外商直接投资与经济增长之间的关系进行了实证检验,结果支持了金融市场效率的关键性作用。

在本文中,我们特别强调东道国金融环境的重要性,通过建立模型来检验我国金融市场效率与FDI溢出作用的关系。

二、检验模型的设定及数据来源

1、基本数据与基本模型

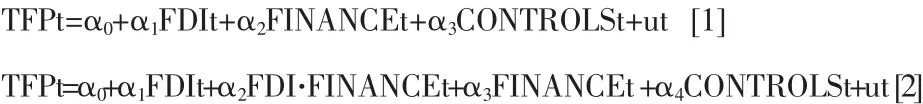

本文初步设定以全要素生产率(TFP)为被解释变量,以影响TFP的外商直接投资(FDI)和金融中介效率(FINANCE)作为解释变量建立回归模型,具体模型如下:

其中TFPt是第t年全要素生产率,衡量广义技术进步的状况;FDIt是外商直接投资,用我国第t年的外商投资实际金额与GDP的比值表示;FINANCE代表金融发展的变量,本文用两种方法表示:①选择用SAVE来衡量,SAVE是储蓄存款余额/GDP,这一指标越大,表明银行能够提供的可贷资金越多,越有可能促进经济发展;②选用货币化指标(DEPTH),通常为M2与GDP之比例来度量金融中介效率,M2代表全部金融中介体的流动负债,可反映金融机构对社会金融资产的集中程度。CONTROL表示影响全要素生产率的其他变量(作为回归方程的控制变量),本文主要选取以下变量作为回归方程的控制变量:①投资率(RI),即资本形成额与GDP之比,其中资本形成额为固定资本形成额与名义存货增加值之和;②人力资本存量(H),本文采用劳动者平均受教育年限来衡量;③贸易开放度(OPEN),即贸易总量与GDP的比值;ut为随机扰动项。 α0为常数项,α1,α2,α3分别为各解释变量的待估系数。为了降低时间序列数据的非平稳性和异方差性,对各变量都取对数。

2、模型的实际测算

(1)全要素生产率(TFP)的测算

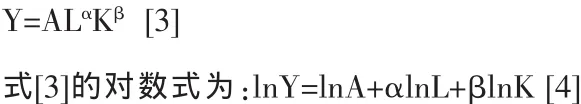

我们根据“索洛余值法”测算中国的全要素生产率。首先假设一个柯布—道格拉斯生产函数,并假定技术进步是希克斯中性的:

?

其中Y是总产出,用历年1978年不变价GDP表示;A为常数;a为劳动的产出弹性,L为历年年末就业人数;β为资金的产出弹性,K为历年资本存量。由于缺少历年统计的资本存量,因此需要推算这一数值,我们将使用“永续盘存法”测算中国的历年资本存量,使用公式为:

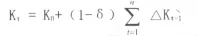

Kt表示t年的资本存量,它由初始年份的资本存量K0与历年的资本形成总额△Kt累加而成,式中假定资本形成总额发挥作用有一年的时滞,因此取滞后一期的数值,δ为资本折旧率,此处取5%。t年实际资本形成总额=t年资本形成率×t年1978年不变价GDP。在计算基年的资本存量K0时,我们使用产出-资本比V=Y/K来计算1978年的资本存量。本文中产出-资本比我们运用“武断法”计算。“武断法”得出的产出—资本比为0.28,由此得出1978年中国的资本存量为K0=1294321.4亿元。历年的资本存量见表1。

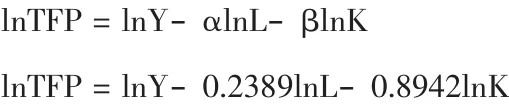

对[4]式进行回归,回归结果为:lnY=-1.7806+0.2389lnL+0.8942lnK

α=0.2389 β=0.8942

根据索罗余值法:

(2)变量的平稳性检验

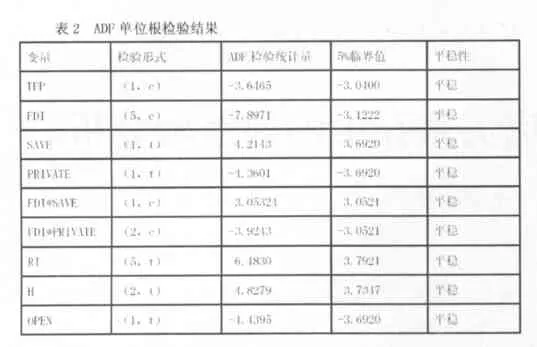

本文变量均为时间序列数据,可能存在非平稳性,需要对变量进行平稳性检验。我们采用ADF单位根检验方法来检验各变量对数值的平稳性,在5%的显著性水平下,我们得到如表2的检验结果。

?

(3)线性回归模型

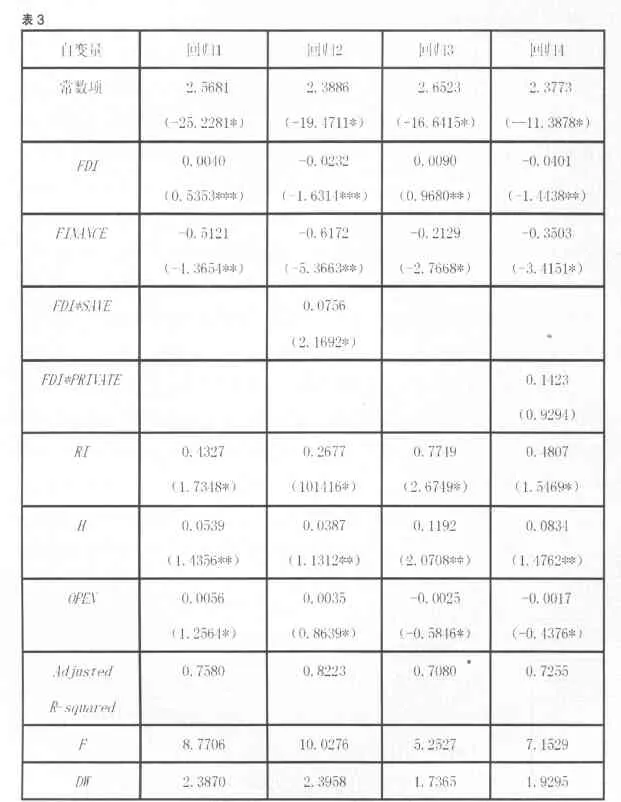

按照初始假定模型做线性回归,得到方程回归结果如下表3。

?

三、对实证结果的分析及结论

观察上面的回归结果,我们可以看出:

(1)变量FDI衡量的是外国直接投资占GDP的比重,这一比例可以近似地代表外商直接投资企业生产的资本品种数量占全部资本品品种数量的比重。按照新经济增长理论中的产品品种增加模型,这一比例的扩大,也就意味着FDI推动东道国的技术进步,导致经济增长。长期以来我们都普遍认为FDI通过促进东道国的技术进步,促进经济增长。因此“以市场换技术”也是我国引进外资一直奉行的一个原则。目前要紧的是根据新战略和新要求,对外商直接投资和国内投资进行权衡,国家应该根据全国产业技术的发展以及全国的产业布局,统一规划和指导企业、地方的技术引进和招商行为。

(2)FDI的技术外溢效应对经济增长具有较为显著的正向推动作用,同回归1、3相比,回归2、4的检验结果表明FDI的确更多地是东道国金融中介效率水平相结合而作用于经济增长,即流入我国的FDI对国民经济的推动作用较少地反映在资本积累效益(FDI)上,而是更多地体现在技术外溢效应(FDI*FINANCE)方面。FDI*FINANCE交叉相乘项实际反映了外商直接投资在多大程度上和本国金融发展水平相结合而共同影响本国技术进步。只有当本国居民能够通过便捷地从一个高效的金融市场获取投资建厂的固定投入时,本国才能充分吸收、利用外资企业的技术外溢来提高本国国内部门的产出。

(3)当把FDI的技术外溢效应和资本积累效应综合考虑时,我们发现后者的系数变为负数,这说明在我国目前储蓄总额居高不下的情况下,如果再引入外资的目的仅仅只是为了利用外资资金的话,反而会因为导致负的资本积累效应而阻碍投资总量的增加,即FDI的引入对国内投资存在着“挤出效应”(Crowd-out effect)。

对广大发展中国家而言,通过吸引外商直接投资来实现对外资企业先进技术的模仿和学习成为国内技术进步的重要来源之一,多年来我国一直遵循的“以市场换技术”的引资战略也表明了这一点。然而,本文研究结果表明吸引外资并不必然意味着国内企业能够通过对外资企业技术、管理经验的模仿而直接获利;相反,外资企业的技术外溢效果最终还是取决于本国能够在多大程度上吸收、消化外资企业的先进技术。

[1]Alfaro L,Chanda A,Kalemli-Ozcan,Sayek S.FDI and Economic Growth:the Role of Local Financial Market.WUSTL working paper,No.0212007,2000

[2]彭兴韵.(2002)金融发展的路径依赖与金融自由化[M].上海:上海三联书店、上海人民出版社

[3]阳小晓,包群,赖明勇.银行发展与经济增长:基于动态两部门模型的实证研究[J].财经研究,2004,(11)

[4]赖明勇,包群,阳小晓.外商直接投资的吸收能力:理论及中国的实证研究[J].南开经济研究,2002,(6)