企业固定资产折旧方法的比较与选择

重庆三峡职业学院 钟洪燕

1 固定资产折旧的概述及折旧的方法

1.1 固定资产折旧的概述

固定资产在使用过程中,逐渐损耗而消失的那部分价值。固定资产损耗的这部分价值,应当在固定资产的有效使用年限内进行分摊,形成折旧费用,计入各期成本。它反映了固定资产在当期生产中的转移价值。

1.2 固定资产折旧的方法

1.2.1 年限平均法

年限平均法是指将固定资产的应计折旧额均衡地分摊到固定资产预计使用寿命内,采用这种方法计算的每期的折旧额是相等的。

年折旧率=[(1-预计净残值率)/预计使用年限]×100%

月折旧率=年折旧率/12

月折旧额=固定资产原值×月折旧率

1.2.2 工作量法

工作量法是指将固定资产的应计折旧额在固定资产预计总工作量中平均分摊的方法。

单位工作量折旧额=[固定资产原价×(1-预计净残值率)]/预计总工作量

该固定资产月折旧额=该项固定资产当月工作量×单位工作量折旧额

1.2.3 双倍余额递减法

双倍余额递减法是指不考虑固定资产预计净残值的情况下,根据每期期初固定资产原价减去累计折旧后的余额和双倍的直线法折旧率计算固定资产折旧的一种方法。

年折旧率=2/预计使用寿命(年)×100%

月折旧率=年折旧率/12

月折旧额=每月月初固定资产账面净值×月折旧率

1.2.4 年数总和法

年数总和法是指将固定资产的原价减去预计净残值的余额,乘以一个逐年递减的分数计算成本每年的折旧额,这个分数的分子代表固定资产尚可使用寿命,分母代表预计使用寿命逐年数字总和。

年折旧率=尚可使用年限÷预计使用寿命年数总和×100%

年折旧额=(固定资产原价-预计净残值)×年折旧率

2 固定资产折旧主要方法的比较

2.1 明确固定资产折旧方法的影响因素

2.1.1 固定资产成本

企业计提固定资产折旧时,以月初应提取折旧的固定资产账面原值为依据,本月增加的固定资产,当月不提折旧;本月减少的固定资产,当月照提折旧。

2.1.2 预计净残值

预计净残值是指假定固定资产预计使用寿命已满并处于使用寿命终了时的预期状态,企业目前从该项资产处置中获得的扣除预计处置费用后的金额。预计净残值率一般为3%~5%。

2.1.3 固定资产减值准备

固定资产减值准备是指固定资产已计提的固定资产减值准备累计金额。

2.1.4 固定资产的使用年限

企业应根据国家的有关规定结合企业的具体情况合理地确定固定资产的折旧年限。在确定固定资产使用年限时,同时考虑固定资产的有形损耗和无形损耗。

2.2 比较固定资产折旧方法的优缺点

2.2.1 年限平均法

优点:通俗易懂,核算简便,每年的折旧额相同,企业产品成本稳定,可比性较强。

缺点:只着重固定资产使用的长短,忽略了固定资产的使用强度及效率;没有考虑资金的时间价值。

比如:某项原始成本为100000元、估计服务寿命为10年、无残值的固定资产,计算每年应计提的折旧额。

年折旧额=100000/10=10000(元)

2.2.2 工作量法

优点:简单明了、计算简便;充分考虑了固定资产的有形损耗因素的影响;符合配比原则;折旧费用与业务成果有机结合。

缺点:与直线法相似;工作量难以估计;没有考虑无形和自然损耗等。

比如:某项原始成本为100000元、没有残值的固定资产,预计可使用1万小时,本月使用了30小时,计算本月应计提的折旧额。

单位工作量折旧额=100000÷10000=10(元/小时)

本月应计提折旧额=30×10=300(元)

2.2.3 双倍余额递减法

优点:考虑到资金的时间价值;不考虑固定资产残值;加速折旧。

缺点:计算年折旧额比较繁琐,费时费力,且容易出错;计算公式中当直线法折旧大于双倍余额递减法折旧时,改用直线法本身也不符合加速折旧的原理。

比如:某项原始成本为100000元、估计服务寿命为10年、无残值的固定资产,计算每年应计提的折旧额。

2.2.4 年数总和法

优点:可以促进技术进步,加快固定资产的回收速度,减少财产风险。考虑到了固定资产的无形损耗。

缺点:计算复杂、理解难度较大,对影响折旧分配需要考虑的因素也不能完全考虑和体现。

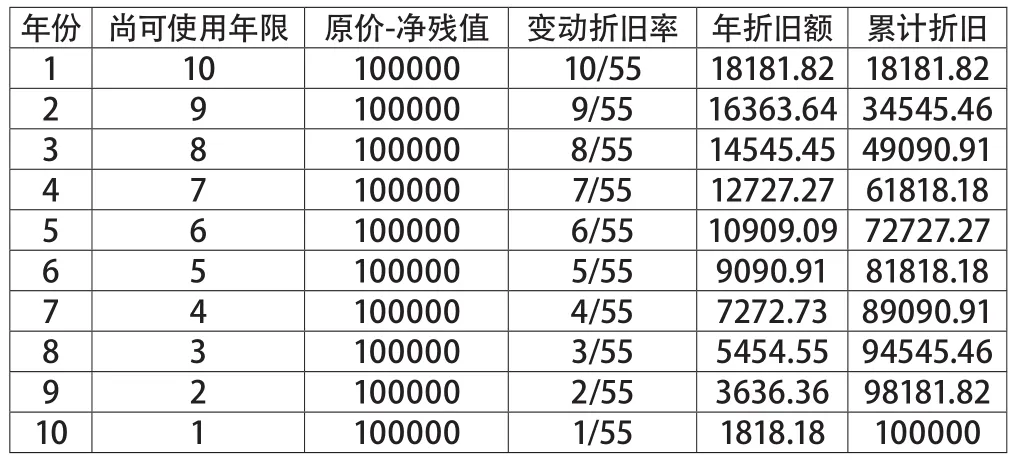

表1

比如:对一项原始成本为100000元、估计服务寿命为10年、没有残值的固定资产,计算各年折旧额。

表2

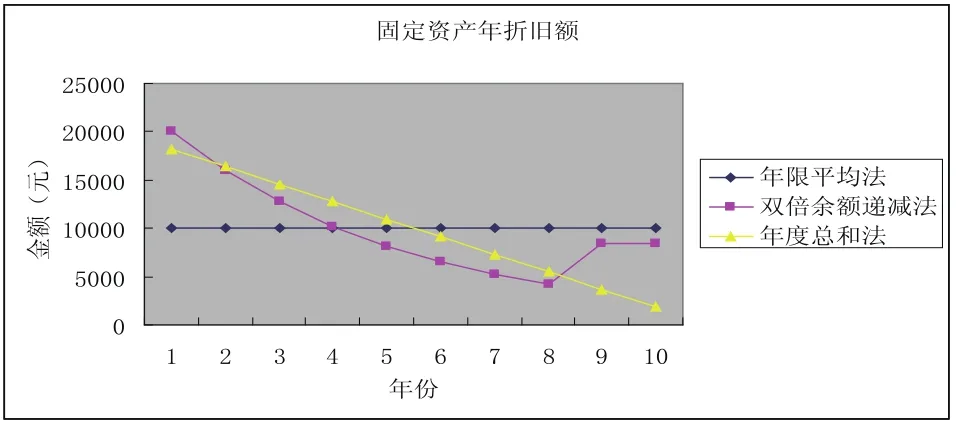

2.2.5 固定资产主要折旧方法分析统计图

对一项原始成本为100000元、估计服务寿命为10年、没有残值的固定资产,列举了年限平均法、年度总和法、双倍余额递减法的折旧结果。

图1

从上述所分析的统计图表得知,各种折旧方法各有其特征,直线法不考虑固定资产使用情况,每期折旧额是相等的;双倍余额递减法和年数总和法的共同特点是折旧速度快,在固定资产使用寿命的前期计提的折旧额大,而后期折旧额逐渐减少。

3 企业对固定资产折旧方法选择

折旧作为一种补偿方式它的正确计算和提取折旧,不但影响计算产品成本,而且折旧金额的大小还会直接影响成本的大小,从而影响企业的利润水平,进而影响缴纳的所得税。企业应当根据自身的情况,选择最佳的固定资产折旧方法。

3.1 盈利企业对折旧方法的选择

企业在盈利情况下,前提是法律法规允许的企业或相关行业,在税法规定年限内,宜采用最低折旧年限,有利于加速固定资产投资的回收,使计入成本的折旧费用前移,可以相对降低纳税人的所得税税负。采用高折旧年限就会减少折旧费用、增加利润,延长了投资收回实限,多交纳所得税费用。选择从实现固定资产折旧抵税现值最大化角度考虑,应当优先选用双倍余额递减法,其次选用方案为缩短折旧年限法,最应抛弃的方案则是年数总和法。

3.2 亏损企业对折旧方法的选择

企业在亏损的情况下,前提是法律法规允许的企业或相关行业,在选择折旧方法时应同企业的亏损弥补情况相结合,最适宜采用加速折旧法。前期可以多计提折旧费用来弥补亏损,在这种情况下可以少交纳所得税,充分发挥折旧费用的抵税效应,相当于企业享受了减税的优惠政策。企业在选择折旧方法时,如有与政策法规规定的不一致,企业应在法律法规规定范围内调整,综合分析影响折旧的各个因素,进行纳税调整,并据此选择合理有效的折旧方法。

企业财务状况决定了折旧方法的选择,运用不同的方法对某一期间的财务运作所产生的影响是不同的。总之,各种折旧方法都有自己的适用范围,使用后的差异还是很大的,不同的折旧方法会给企业带来不同的经济效果。所以企业在选择的时候要充分考虑所得税税率的变化趋势和、盈利情况和折旧年限的影响,综合系统的分析,一切必须以公司的实际条件出发联系市场变化,合理选择折旧方法,切实做到采用的折旧方法服从于企业利益最大化的要求。

[1]赖可可.关于固定资产折旧方法的比较[J].现代企业教育,2010(6).

[2]王利利.固定资产折旧方法的选择及对企业的影响[J].网络财富,2008(7).

[3]财政部会计资格评价中心.初级会计实务[M].中国财政经济出版社,2011.

[4]程坚.也谈固定资产折旧对企业所得税的影响[J].会计之友,2007(05).

[5]郭红艳.浅析固定资产折旧方法对企业所得税的影响[J].会计之友,2006(20).