公司治理环境、控制权和现金流权分离与现金持有量价值——基于我国上市公司的实证分析

黄 蕾

(江西财经大学 会计学院,江西 南昌 330103)*

一、引言

企业现金持有量水平决策是一项重要的财务决策,现金持有量的大小影响着企业的财务状况以及经营水平。Miller &Orr(1966)、Mulligan(1997)认为公司现金持有水平主要决定于现金短缺的边际成本;Opler et al(1999)通过权衡模型和融资优序模型研究了企业现金持有水平。近年来,随着公司治理研究的不断深入,许多学者在考察公司治理机制优化对企业业绩影响的同时,也开始考察公司治理对公司现金持有决策的影响。但自Jonson,La porta,Lopez-de-Silance和Shleifer提出控股股东的“利益侵占”观点以来,控股股东的行为以及控制权的问题日益受到关注。本文主要考虑在不同公司治理环境下,重点讨论控股股东的控制权与现金流权分离对公司现金持有量的影响程度。

二、文献回顾与研究假设

La Port(1998)开创了制度环境对现金持有量的影响的研究之先河[1],其研究结果表明国家制度和公司治理环境对财务政策会产生重要影响[2]。Dittmar(2003)考察了投资者保护政策对公司现金持有水平的影响,结果表明投资者保护强的国家其公司现金持有水平高于投资者保护弱的国家的公司[4]。Harford(1999)研究的结果与 Dittman的研究正好相反[3]。我国学者张人骥(2005)的研究结果表明,在我国具有较好的股东保护政策的公司,企业的现金持有量相对较少[5]。显然,好的公司治理环境可以有效地控制控股股东和管理层的投机行为,控股股东在使用现金时会受到更多的监督。此外,国有企业相对于民营企业,经营目标除了获取利润之外还有社会目标如社会保障、就业、社会稳定等,为了实现这些目的,国有企业需要且能够控制更多的资源,所以现金持有量较高。根据上述分析,本文提出如下假设:

假设1:公司治理环境与上市公司现金持有量为正相关关系;

假设2:与私营企业相比,公司治理环境对国有企业现金持有量的正向影响较弱。

代理理论认为,公司的控股股东会利用自己控制性地位以损害小股东的利益为代价攫取大量的控制权私利。Shleifer和 Vishny(1997)、Claessens,Djankov和Lang(1997)指出由于中小股东无法分享企业的控制权,从而导致控股股东有机会进行利益侵占。Bebchuck et al(2000)指出这种侵占主要通过金字塔式持股、交叉持股以及双重股份结构来实现。Wolfenzen(1999)认为控股股东会通过关联方交易、转移定价、资产重组等“隧道行为”获取私人价值。当终极股东控制权与现金流量权的分离程度越高时,企业持有现金越多,控股股东的侵占结果导致更严重的代理冲突。但是,无论控股股东通过何种方式侵占上市公司的利益,上市公司是否有足够的现金是控股股东能否实现其控制权私利的重要前提(李增泉,2004)。同时,控股股东的所有权性质不同,对其影响也存在差异(徐晓东、陈小悦,2003)。在我国,很多上市公司特别是国有上市公司是母公司的优质资产注入而形成的,因此公司上市后,国有股东这只“攫取之手”会侵占和挪用上市公司的资金(王化成、胡国柳,2004)。在其他条件一定的情况下,私有控股股东的公司对资金的占用比国有控股公司低(王鹏、周黎安,2006)。基于此,本文提出如下假设:

假设3:终极控股股东的控制权与现金流权分离程度越大,企业现金持有量越低;

假设4:相对于国有终极控股股东,私营企业的终极控股股东的控制权与现金流权偏离度越大会导致企业现金持有的水平更低。

Dyck和Zingales(2003)的实证研究表明,企业的投资者保护越高,控股股东凭借其控制权所获取的私有利益越少。王俊秋和张奇峰(2007)对我国上市公司的企业进行研究也发现,当企业的现金流权和控制权的分离度与企业控股股东的利益侵占为正相关关系,并且较高的法治水平能够阻止控股股东的侵占行为。实际上,如果治理环境对投资者能够起到很好的保护,在某种程度上会提高控股股东对公司利益侵占的成本,最终会遏制控制权和现金流权分离所导致控股股东的侵占行为。因此,公司治理环境的改善在一国公司治理中就发挥了相当大的作用,治理环境的改善不仅在总体上对控制权和现金流权偏离度与公司现金持有量存在影响,同时在不同性质的公司中表现也不一致[7]。基于此,本文提出如下假设:

假设5:治理环境的改善会缓解控制权和现金流权偏离度与公司现金持有量负相关关系;

假设6:与私营上市公司相比,治理环境的改善对缓解控制权和现金流权偏离度与公司现金持有量负相关关系在国有上市公司中更不明显。

三、研究样本与变量定义

(一)研究样本

选取在沪、深股市发行的2006~2009年的A股上市公司为样本,并根据以下原则进行筛选:(1)剔除所有的ST、PT公司;(2)剔除金融保险行业企业;(3)剔除配股、增发、发行可转债的公司,避免融资行为对现金持有水平的影响;(4)剔除数据缺失的样本;(5)为了消除极值的影响,采用1%及99%的Winsorize方法(缩尾方法)剔除了位于0~1%与99%~100%之间的极端值。根据以上标准,本研究样本量为1103家,使用国泰安研究服务中心CSMAR中国上市公司财务报表数据库,部分数据来源于中国证券网与色诺芬CCER数据库,治理环境数据来自于樊纲和王小鲁编制的各地区市场化进程数据及其子数据库。

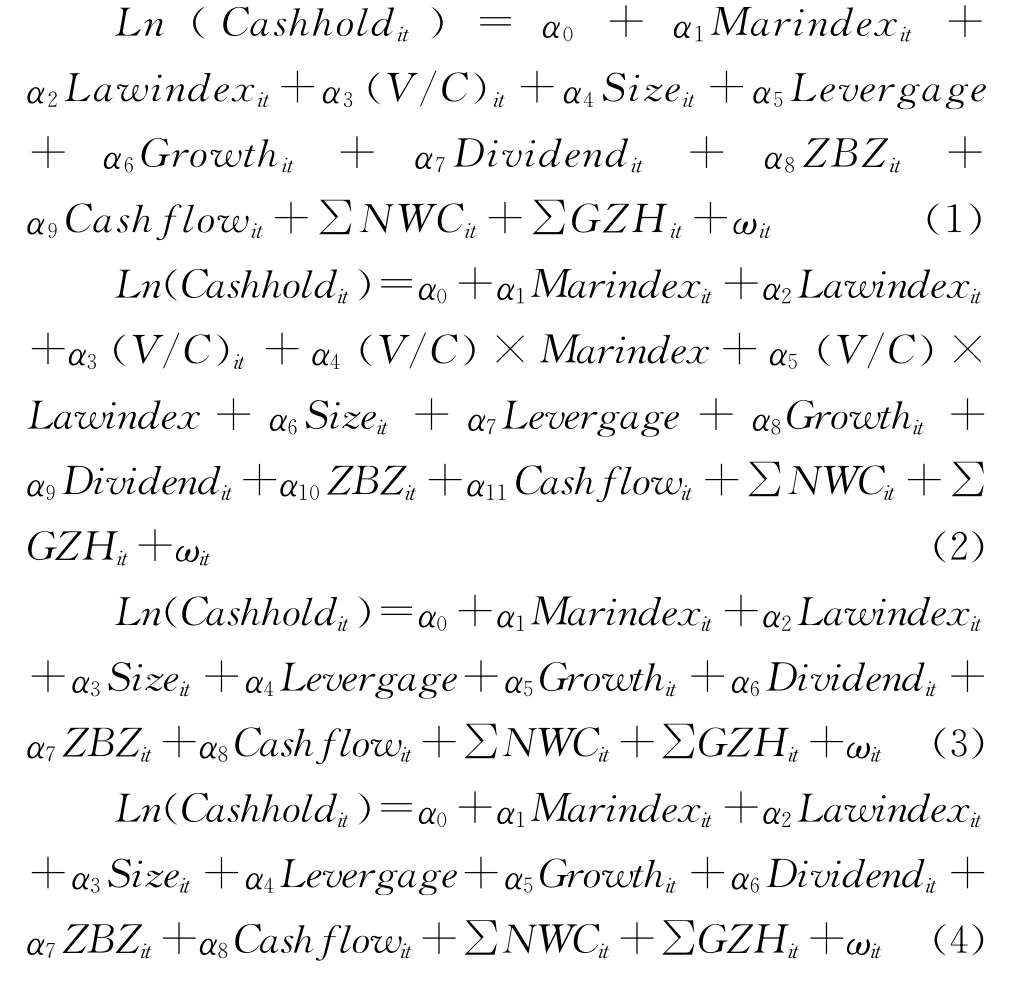

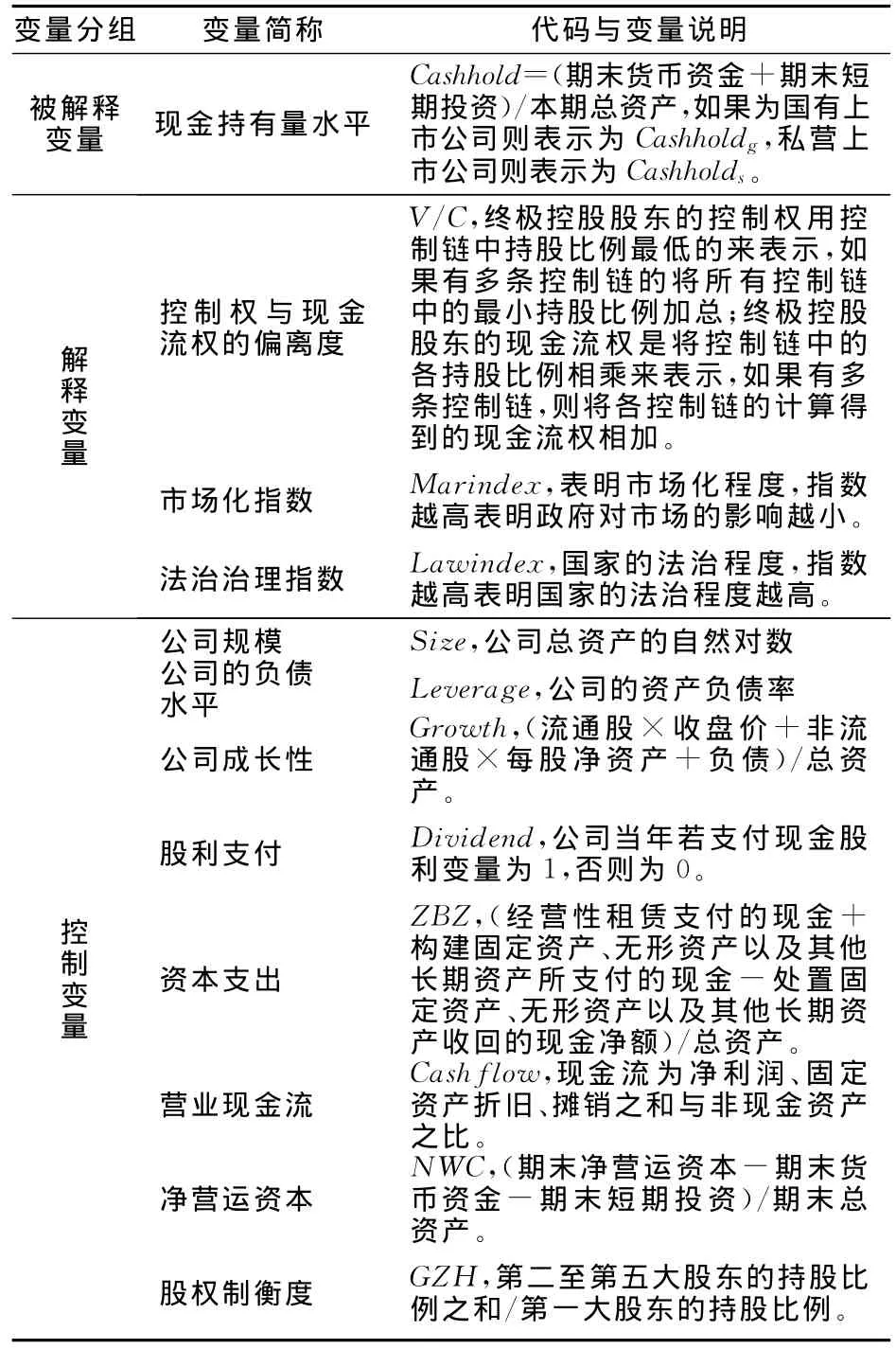

(二)变量定义与模型

1.被解释变量。根据国内外相关的研究文献,本文用货币资金和短期投资量总和与本期总资产的比值作为现金持有量水平(并各自进行自然对数化处理)。

2.解 释 变 量。 根 据 La Porta,Lopez-de-Silance,Shleifer和Vishny对控股股东控制权和现金流权的定义,用控股股东的总控制权与现金流权的比率来表示。本文根据樊纲和王小鲁(2007)[7]的研究,将各地区市场化进程的相对指数作为衡量企业市场治理环境的变量,将法制制度环境的平均得分作为法治治理环境。

3.控制变量。本文参考杨兴全,张照南(2010)[9]的研究,以公司规模(Size)、公司的负债水平(Leverage)、公司的成长性(Growth)、股利支付哑变量(Dividend)、资本支出(ZBZ)、营业现金流量(Cashflow)、净营运资本(NWC)作为控制变量。所有变量设置与说明见表1。根据样本内国有与私营上市公司的情况及上述变量选择,建立如下回归模型:

表1 变量与变量说明

四、实证结果及分析

(一)治理环境、控制权与现金流权偏离度、现金持有量的检验

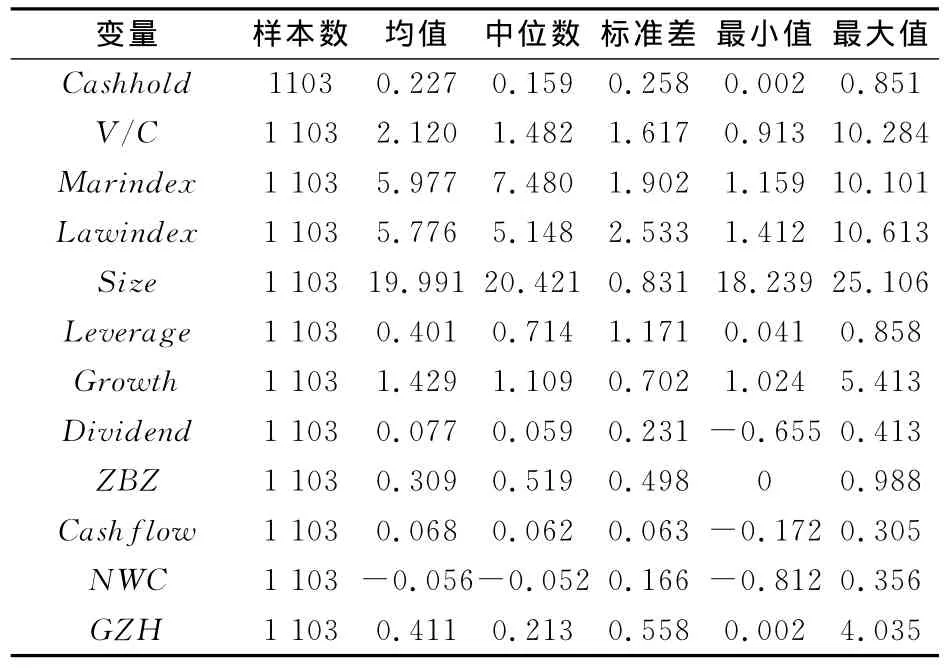

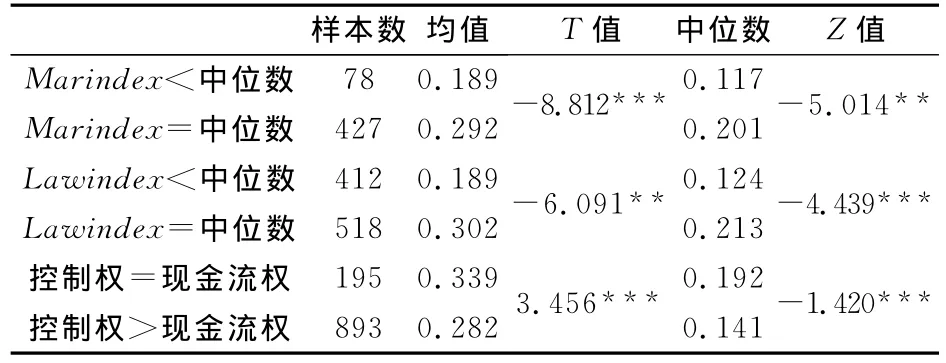

表2是对企业治理环境、控制权与现金流权偏离度、现金持有量的统计描述。从表2中可以看出现金持有量的均值为0.227,最大值为0.851,最小值0.002,说明我国上市公司现金持有水平较高,不同公司的现金持有水平差别较大。在治理环境指数方面,不同性质的公司治理的数值差异显著,正是这种差异导致了公司治理和财务决策上的不同,造成公司现金持有量的差异。控股股东控制权与现金流权偏离度变量均值为2.120,最大值为10.284,最小值为0.913,说明我国上市公司控股股东控制权与现金流权之间的偏离度较高。企业的市场治理环境指数均值为5.977,最大值和最小值分别为10.101和1.159,法治治理环境指数均值为5.776,最大值和最小值分别为10.613和1.412。表3的实证结果进一步说明了国家的治理环境程度越高,企业的现金持有水平也越高;控股股东控制权与现金流权偏离度越大,现金持有水平越低。

表2 变量的描述性统计

表3 不同性质企业现金持有量差异检验

(二)随着公司治理环境的改善,控制权与现金流权偏离度对现金持有量的影响

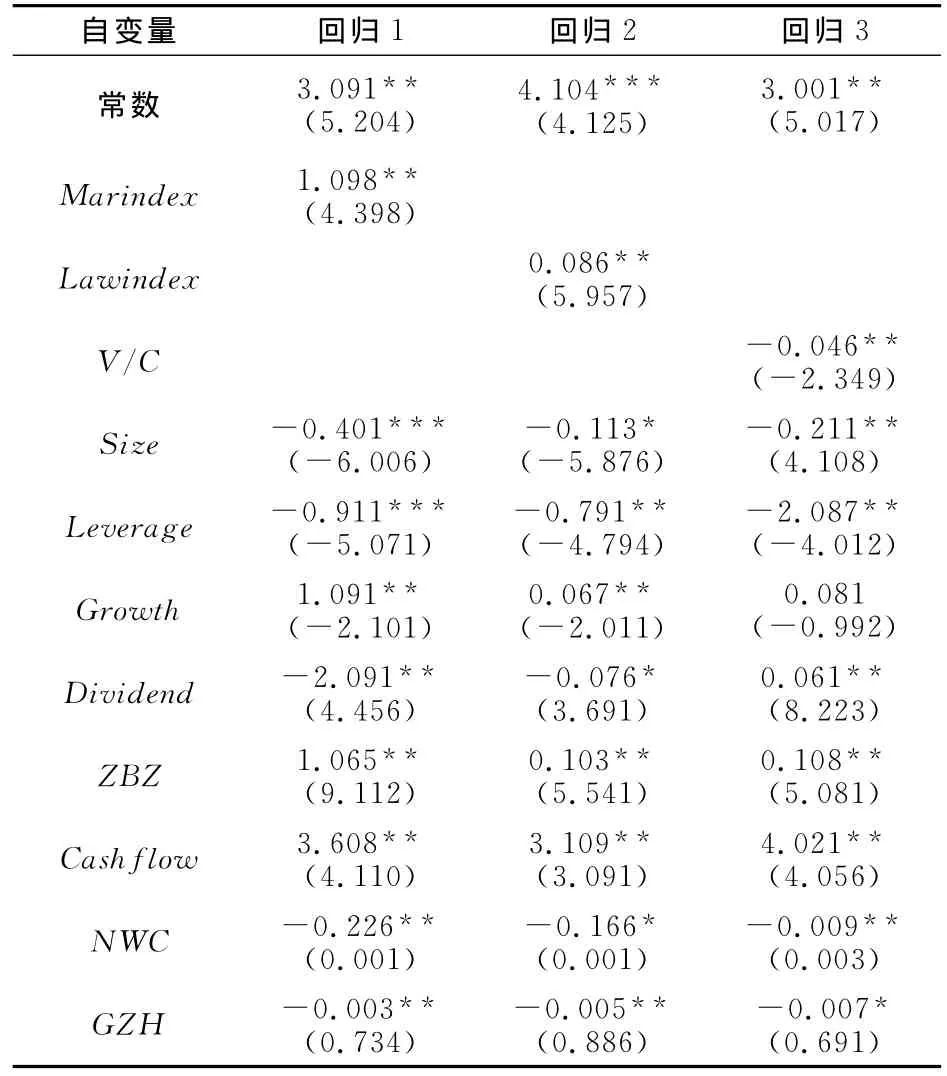

表4的实证结果表明了公司治理环境、控制权与现金流权偏离度以及现金持有量之间的关系,应用模型(1)进行回归,回归(1)表明市场治理环境与公司现金持有量之间为正相关关系,其通过显著水平为5%的检验,回归(2)表示法治治理环境与公司现金持有量为通过5%显著性水平下的正相关。这说明总体来说当公司治理环境较好时,控股股东与管理层就没有那么多机会持有现金进行利益转移,相对来说企业持有现金的水平就提高了。回归(3)是在前两个模型的基础上加入了V/C变量之后的回归结果,股东控制权与现金流权偏离度和现金持有量在5%水平上显著负相关,这意味着终极控股股东控制权与现金流权一致的上市公司现金持有水平也较高。

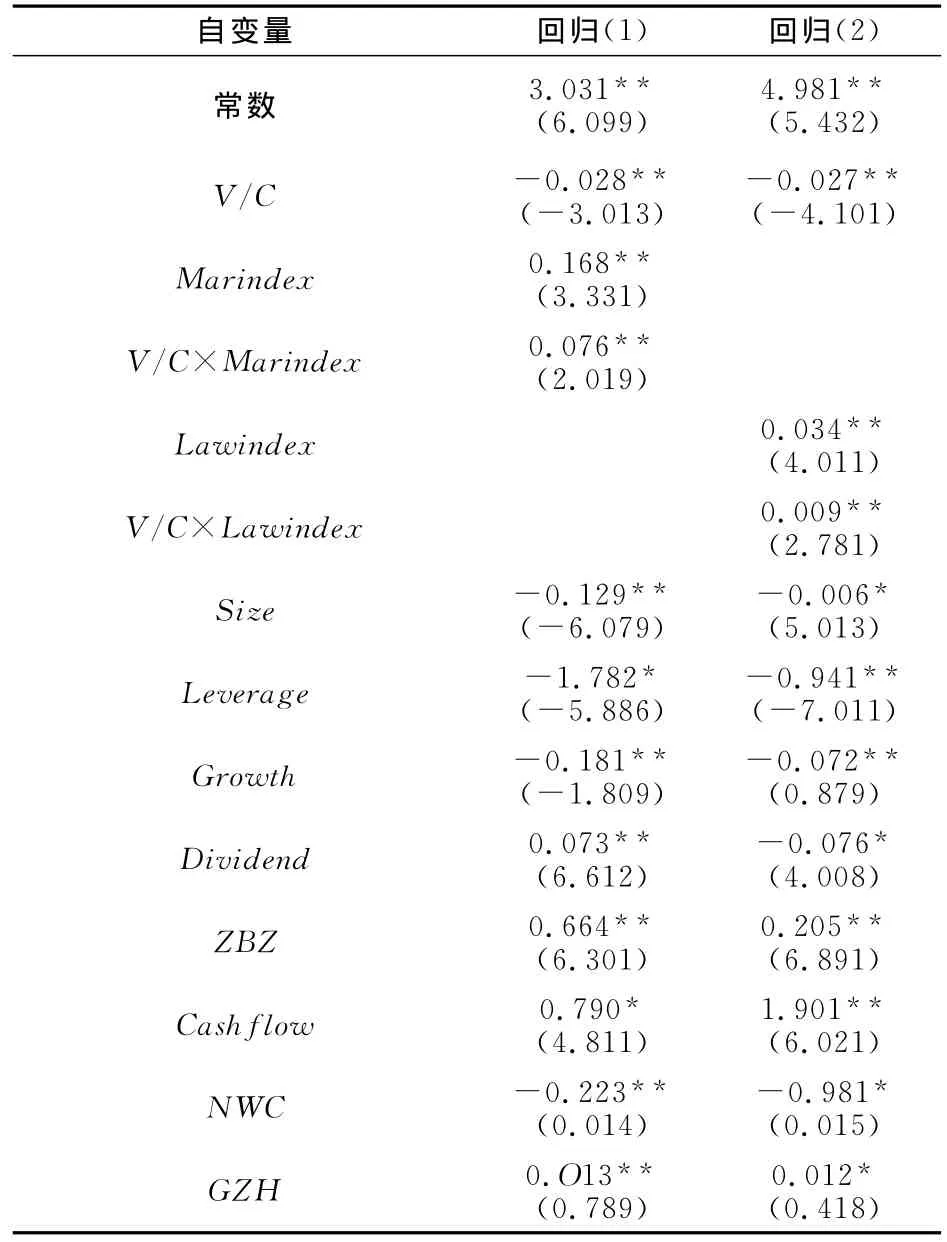

为了进一步证实治理环境改善对控制权与现金流权的偏离度和现金持有量之间关系的影响作用,本文在模型中加入治理环境与偏离度的交叉项,表5中的模型表明变量V/C的系数为负,交叉项系数为正且通过显著性为5%的检验。

表4 治理环境、控制权与现金流权偏离度和现金持有量回归结果(模型1)

表5 基于治理环境改善下控制权与现金流权偏离度和现金持有量相关关系实证结果(模型2)

(三)不同公司治理环境改善,控制权与现金流权分离度与现金持有量之间的关系

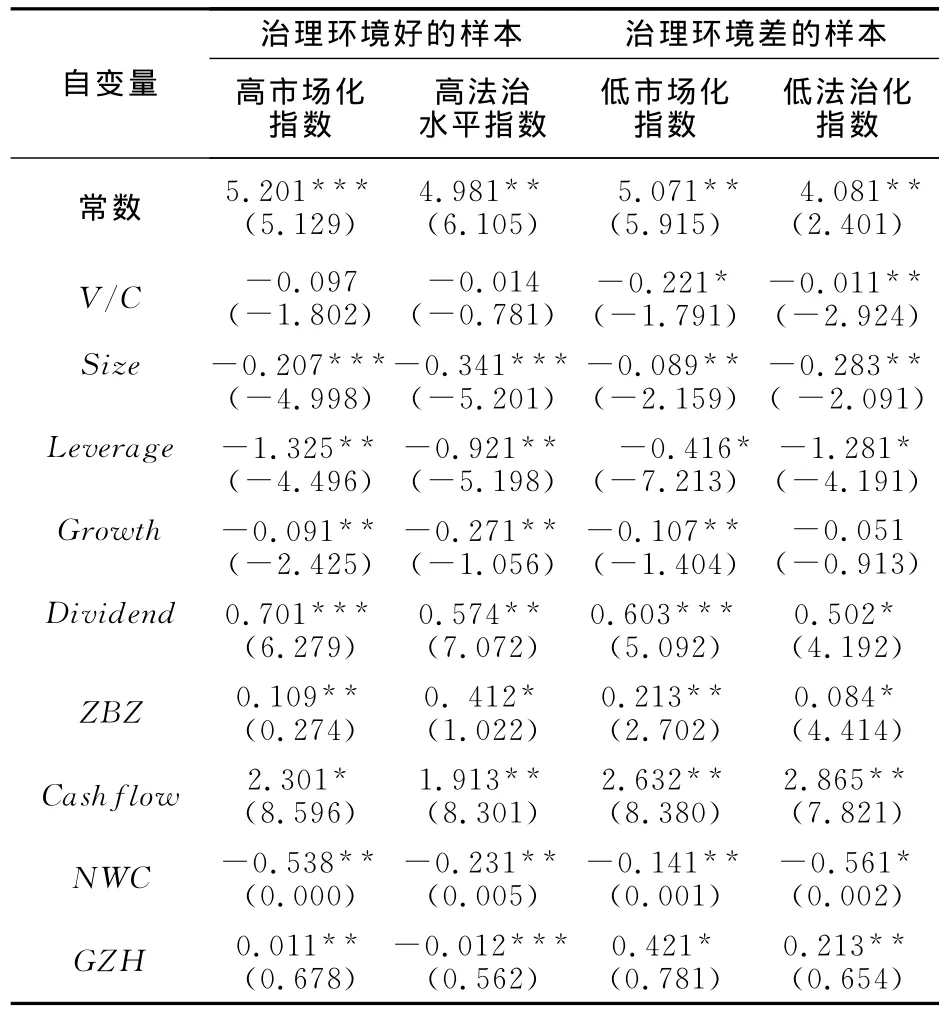

与其他文献一致将治理环境指数高于中位数的地区定义为治理环境好的样本,反之为治理环境差的样本,表6为不同治理环境下控制权与现金流权偏离度对现金持有量的影响,结果表明在治理环境好的样本中,市场治理水平以及法治治理水平分别和控制权与现金流权分离度为负相关关系,但是没有通过检验;在治理环境差的样本中,市场治理水平与控制权和现金流权分离度的相关系数为-0.221,并通过显著性水平为10%的检验,法治治理水平和控制权与现金流权分离度的相关系数为-0.011,并通过显著性水平为5%的检验,由此可见,好的治理环境对控股股东的侵害行为具有监督作用,从而有效地保护了中小股东的利益。

表6 不同治理环境下控制权与现金流权偏离度对现金持有量的影响(模型2)

(四)在不同性质条件下,控制权与现金流权分离度与现金持有量之间的关系

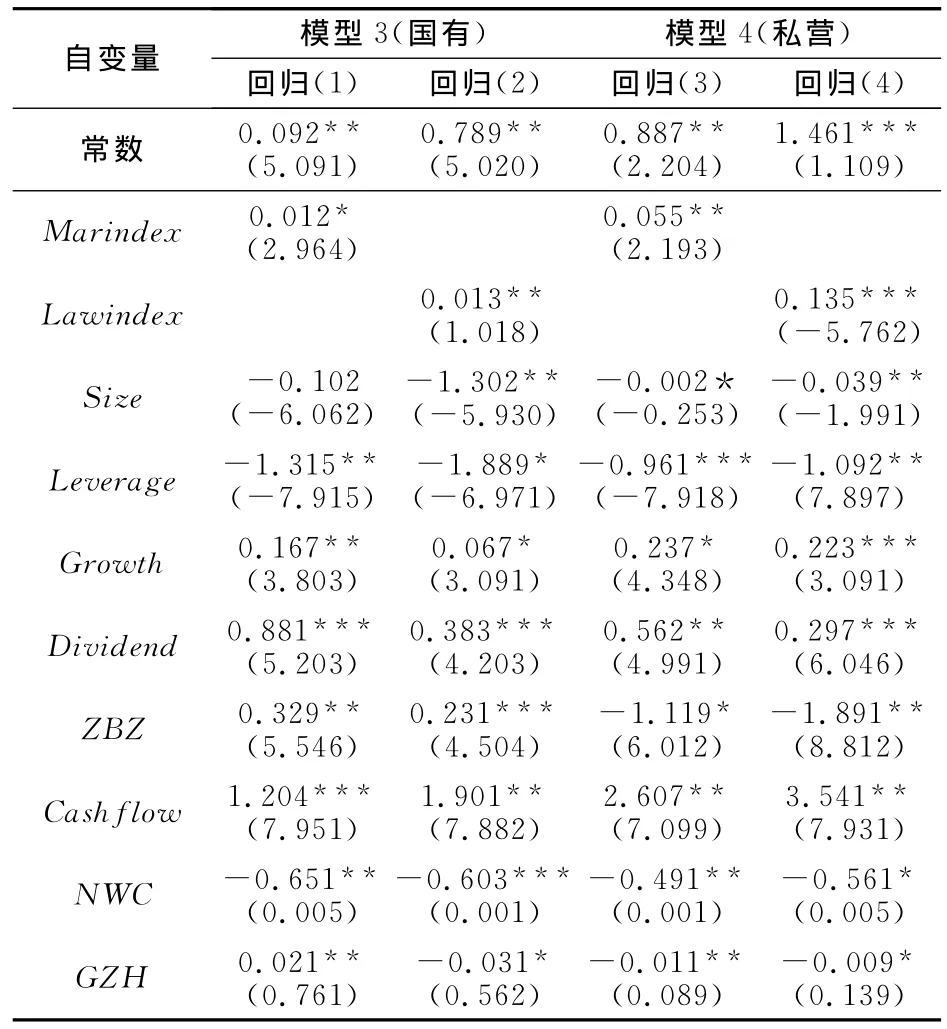

在表7中本文将企业按性质分为国有企业和私营企业,分别进行治理环境与现金持有量的分组检验,实证结果表明,在国有企业中,市场化治理指数和法治治理指数对现金持有量的回归系数分别为0.012和0.013,分别通过显著性水平为10%和5%的检验,私营企业中市场化治理和法治治理指数对现金持有量的回归系数分别为0.055和0.135,均通过检验;无论是从相关系数还是从显著性水平来看,与国有企业相比,私营企业中治理环境对现金持有量的影响更明显。

表7 国有企业和私营企业的治理环境与现金持有量的回归结果

五、研究结论

本文以上市公司的现金持有量为研究对象,从公司治理环境的改善、控制权与现金流权的偏离度的角度,进行了公司治理环境改善前后以及不同性质现金持有量的比较分析,系统地考察了公司治理环境、控制权与现金流权的偏离度、现金持有量之间的关系。结果发现:(1)治理环境与现金持有量水平为正相关关系;(2)控制权与现金流权的偏离度与现金持有量之间为显著的负相关关系,但是治理环境的改善可以减轻这种负向关系;(3)本文根据产权性质的不同,将上市公司分为国有和私营两种,实证结果表明分组检验中治理环境和上市公司现金持有量之间的正相关关系在私营企业中表现得更为明显。

[1]Porta L R,Lopez D S,Shleifer F A,Vishny R.Law and finance[J].Journal of Political Economy,1998,106:1113-1155.

[2]Porta L R,Lopez D S,Shleifer F A,Vishny R.The quality of government[J].Journal of Law,Economics and Organization,1999,15:222-279.

[3]Harford J,Mansi S A,Maxwell W F.Corporate governance and firm cash holdings in the US[J].Journal of Financial Economics,2008,87:535-555.

[4]DittmarA.,J.M.Smith,and H.Servaes.International corporate governance and corporate cash holding[J].Journal of Financial and Quantitative Analysis,2003,(38):111-134.

[5]张人骥,刘春江.股权结构、股东保护与上市公司现金持有量[J].财贸经济,2005,(2):3-9.

[6]辛宇,徐莉萍.公司治理机制与超额现金持有水平[J].管理世界,2006,(5):136-141.

[7]樊纲,王小鲁.中国市场化指数——各地区市场化相对进程2006年度报告[M].北京:经济科学出版社,2007:9-34.

[8]杨兴全,张照南.治理环境、控制权与现金流权分离及现金持有量——我国民营上市公司的实证研究[J].审计与经济研究,2010,(1):67-69.

[9]黄静,张天西.治理环境与上市公司现金持有量的关系研究[J].工业工程与管理,2009,(5):84-87.