中国菜籽油期货市场价格发现效率研究

○ 李敬

(湖北第二师范学院经济管理学院 湖北 武汉430205)

一、引言

期货市场的价格发现涉及市场结构、市场行为、市场绩效、市场信息和风险管理。价格发现是期货市场一个重要的经济功能,也是期货市场存在和发展的基础。价格发现机制使期货价格在社会资源配置过程中能发挥比现货价格更为积极的作用,有利于优化配置资源,指导生产经营者、投资者和金融机构作出合理的生产经营决策和投资决策。正是由于期货市场价格发现效率的重要性,国内外学者都在围绕这一课题积极探索和论证,并取得了丰富的研究成果。

图1 菜籽油合约样本数据

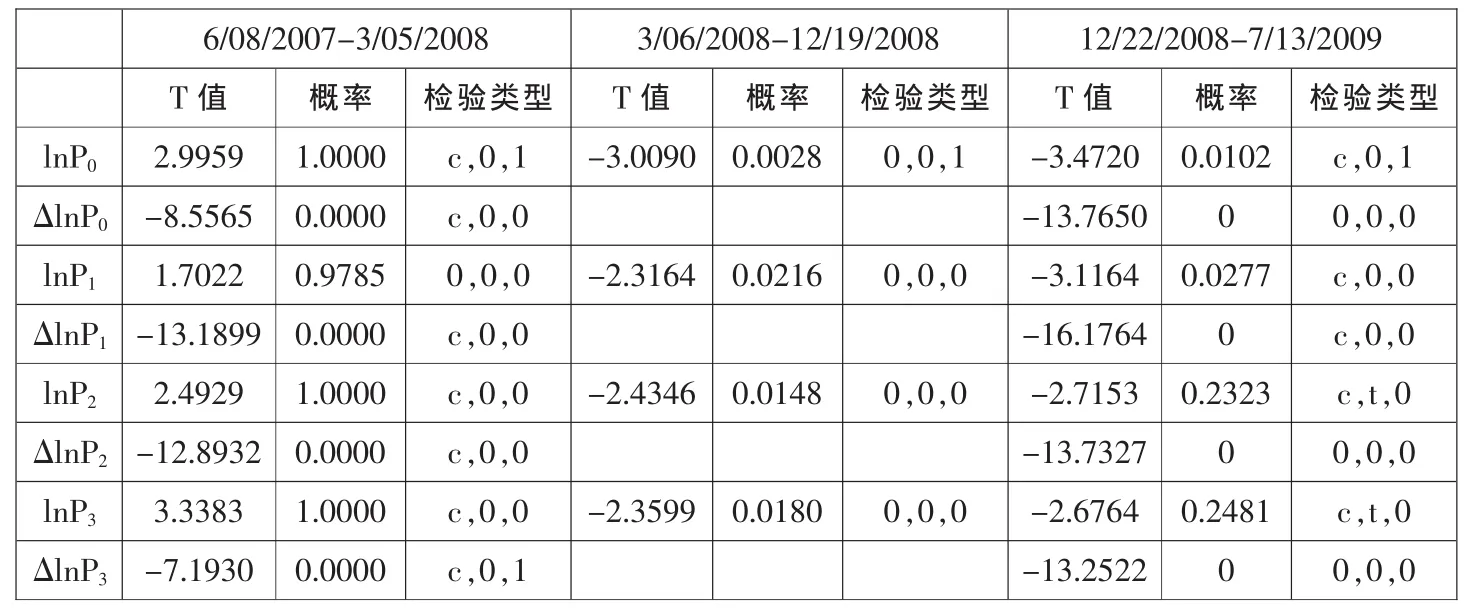

表1 ADF单位根检验结果

刘庆富、张金清(2006)使用协整检验的方法研究了大豆、豆粕和小麦期货的价格发现效率,结果发现大豆期货市场价格发现能力较强,豆粕期货市场的价格发现能力较弱,而小麦期货则不具有价格发现功能。房瑞景等人(2007)研究了中国玉米期货市场的价格发现功能,结果发现由于国内现货市场信息不够透明、现货商未能获取足够的市场信息进行及时的理性决策导致国内玉米期货市场较美国玉米期货市场效率低。而贾兆立等人(2008)通过研究国内玉米期货价格与现货价格之间的关系发现,期货价格具有良好的发现价格功能。梁朝晖、李树生(2008)以中国期铜为例,研究了市场在上涨和下跌两个阶段的价格发现功能,结果发现价格期铜市场上价格发现具有不对称性,市场下行时,价格发现效率会降低。刘晓雪、黄剑(2008)选择棉花期货的29个合约研究了中国棉花期货价格发现功能,结果发现近交割日或近交割月的期货具有价格发现功能。佟孟华(2008)研究了香港恒生股指在上行和下行两个阶段的期现货价格领先与滞后关系,发现股指期货在上行阶段具有价格发现功能而在下行阶段不具备价格发现功能。余亮、周小舟(2009)使用VAR模型研究了黄金期货与现货市场的价格发现机制,发现我国黄金期货市场的价格发现功能尚未有效实现。

二、材料与数据诊断

本文选择在郑商所上市的2007年6月8日至2009年7月13日内共512组菜籽油合约样本。已有研究认为近交割月期货合约价格发现效率高于其他合约,因此选择菜籽油期货12个合约中的近交割月合约、第二期合约和第四期合约进行研究,分别记为P1、P2和P3。菜籽现货价格以具有代表性的湖北武汉四级菜籽油为准,现货价格记为P0。

可以将此过程分成三个阶段,第一阶段从2007年6月8日至2008年3月5日共181组数据,这一阶段油价逐步爬升至最高;第二阶段从2008年3月6日至2008年12月19日共196组数据,这一阶段油价一路下跌并达到谷底;第三阶段从2008年12月22日至2009年7月13日共135组数据,这一阶段受到救市政策和其他油类产品价格的影响,大豆油价格相比第二阶段有所回升。从图1中还可以看出,期货合约价格与现货价格走势比较相似,同样可以对应划分为三个阶段。以上序列波动性较剧烈,为了构建ECM模型,需要诊断序列的平稳性并检验现货价格与期货合约价格之间的协整关系。

以上检验结果表明,各时间段的数据性质不同。第一阶段和第三阶段数据均非平稳数据,而第二阶段的数据具有平稳性。两列非平稳数据的线性组合可能是平稳的,两个变量最多存在一个协整关系,可以采用EG两步法进行协整关系检验。首先进行回归,然后检验残差是否存在单位根,若残差是平稳的则说明两个变量之间存在协整关系,最后使用平稳的残差项来修正之前的回归模型得到ECM模型,通过ECM模型可刻画出两变量之间长期和短期的关系。

表2 EG两步法第一步估计结果及残差检验结果

表3 残差的ARMA阶数判定

表4 EG两步法第二步估计结果及最终方程式

三、实证研究结果

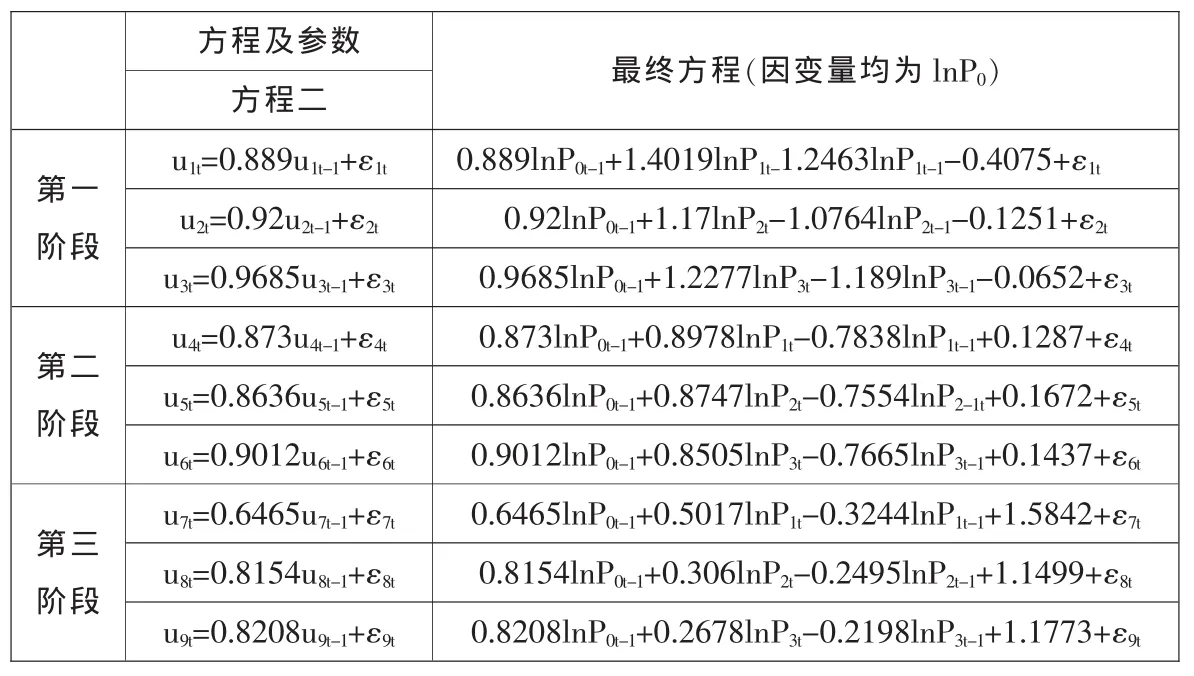

表2中的ADF检验结果表明各时间段内,各方程的残差是平稳的,现货价格和期货价格均存在协整关系。但是由DW值可知,EG两步法第一步估计的残差中存在明显的自相关性,即残差可能是ARMA(p,q)过程,通过向误差修正模型中加入AR(p)项和MA(q)项来消除或降低残差序列中的自相关性。建立如下模型:方程见表4。由最终方程中自变量前的系数,可得到不同阶段各期货合约对现货价格的解释力也就是价格发现能力。以上方程中,参数均在5%的显著水平下通过了T 检验;方程二的 R2分别为 0.7862,0.8398,0.9380,0.7463,0.7538,0.8242,0.4517,0.7135 和 0.7136;方程二中所有残差序列εt均不存在自相关性。

四、讨论与展望

本文研究表明菜籽油期货在不同的时间段,其价格发现效率差异很大。2007年6月8日至2008年3月5日间菜籽油现货价格与近交割月合约价格、第二期合约价格以及第四期合约价格之间的弹性分别1.4018、1.17和1.2286,价格上涨阶段期货价格弹性大于1说明牛市存在价格发现过度的问题;2008年3月6日至2008年12月19日间菜籽油现货价格与近交割月合约价格、第二期合约价格以及第四期合约价格之间的弹性分别0.8976,0.8746和0.8502,价格下跌阶段期货价格弹性小于1说明熊市存在价格发现不足的问题;2008年12月22日至2009年7月13日间菜籽油现货价格与近交割月合约价格、第二期合约价格以及第四期合约价格之间的弹性分别0.5016、0.3061和0.2679,价格盘整阶段期货价格弹性小于1说明市场调整时仍然存在价格发现不足的问题。市场调整阶段的价格弹性小于熊市阶段的价格弹性,可能是由于这一阶段市场受到了过度的约束和干预,流动性不足致使价格发现效率下降。

(注:本文属湖北省教育厅人文社科重点项目“中国菜籽油期货市场效率研究”,项目号2011jyte022。)

计算残差序列的自相关系数和偏自相关系数,结果见表3。若偏自相关系数呈现出某种衰减的拖尾性,则说明序列服从MA过程,通过拖尾形式来确定MA的阶数q。若偏自相关系数呈现出某种截尾性,则说明序列服从AR过程,通过截尾位置来确定AR的阶数p。由表3可以判断残差是一个AR(1)过程或者至多是一个AR(2)过程。

若残差服从 AR(1)过程,由 lnP0t=β0+β1lnPit+uit,uit=φ1uit-1+εit,uit-1=lnP0t-1-β0+β1lnPit-1, 所 以 可 以 得 到 方 程 :lnP0t=β0+β1lnPit+φ1(nP0t-1-β0+β1lnPit-1)+εit。经过化简得到最终方程式:lnP0t=β0(1-φ1)+φ1lnP0t-1+β1lnPit-φ1β1lnPit-1+εit。残差方程和最终

[1]刘庆富、张金清:我国农产品期货市场的价格发现功能研究[J].产业经济研究,2006(1).

[2]房瑞景、崔振东、周腰华、陈雨生:中美玉米期货市场价格发现功能的实证研究[J].价格月刊,2007(12).

[3]贾兆立、白玫、王海军、覃丽萍:中国玉米期货市场价格发现功能的实证分析[J].数学的实践与认识,2008(15).

[4]梁朝晖、李树生:中国期货市场价格发现功能的不对称性实证研究[J].西安电子科技大学学报(社会科学版),2008(1).

[5]刘晓雪、黄剑:中国棉花期货价格发现功能的实证分析[J].统计与决策,2008(21).

[6]佟孟华、杨荣、郭多祚:股指期货价格发现功能的实证研究——基于现货指数变化趋势[J].统计与信息论坛,2008(9).

[7]余亮、周小舟:我国黄金期货与现货市场的价格变动和价格发现机制[J].上海金融,2009(4).