2011中国并购:风潮涌动

□黄慧(山东轻工业学院经济管理学院,山东济南250353)

2011中国并购:风潮涌动

□黄慧

(山东轻工业学院经济管理学院,山东济南250353)

acquisition and mergermerger

2011年全球并购市场风潮涌动,既是各国进行产业结构调整、对全球进行产业布局的契机,同时也预示着全球各国国家层面力量的博弈。

1 2011全球并购狼烟四起

与以往相比,2011年全球并购涌现出许多新的特点。数额大、涉及行业广,加之全球经济政治形势风云变幻,使得全球2011年的并购更加引人注目。回顾全球2010年的并购活动增长近20%,为2007年以来首次实现年度上升,昭示全球将迎来新一轮并购周期。进入2011年后并购更趋活跃,全球再现并购潮。2011年1月至2月第一周,全球并购额达3096亿美元,比上年同期增长69%,为2000年IT泡沫破裂以来最高值。本次全球并购主要有以下特点:

1.1 涉及行业面广

并购领域集中在传统制造业、资源、金融、食品、电信等方面,以技术和市场为导向的并购正逐渐增多。以金融业为例,2011年2月15日,两大世界顶级交易所——纽约泛欧交易所和德意志证券交易所达成业务并购协议,全球最大的交易所运营商将横空出世;2月9日,伦敦证交所与加拿大多伦多证交所集团达成合并交易,打造全球第四大交易所和最大的矿业股交易平台。

1.2 后金融危机时代,全球经济政治形势复杂,使得全球并购活动呈现出分化性。

经过金融危机的洗礼,全球各个国家产业正在经历新一轮调整。全球化正在遭遇艰难时刻,各个区域贸易保护主义抬头,将促使海外并购活动出现分化,大型的、战略性的并购将是国家层面的博弈,而中小型的并购受到的限制相对较少。

2 中国并购国内外分布

2011年开春伊始,即可见诸多国内外并购案例。由此可以预见2011中国并购浪潮已经来临。

2.1 国内并购

2011年1月18日佳兆业集团控股有限公司宣布,拟以6.72亿元收购深圳科拓建筑旗下的浙江伍丰置业有限公司100%股权。

2011年1月23日,中国工商银行与中国香港的东亚银行联合宣布,工行将收购美国东亚银行80%的股权,从而获得了美国商业银行牌照,填补工行在美零售银行牌照的空白。零售银行牌照一直是中国银行业在美国发展的一道关键障碍,此次工行收购美国东亚银行股权成功绕开了这一障碍。

2011年3月1日,西南证券突发停牌公告,拟吸收合并国都证券。若合并成功,将成为全国首例上市券商并购案。

2.2 海外并购

2011年2月10日,中国石油宣布,拟以54亿加元(合54.3亿美元)收购加拿大能源公司下属的峻岭油区50%资产权益。合作双方将按各出资50%投资比例,通过合资合作方式加大开发力度,提升天然气产量。

同日,烟台万华母公司万华实业集团宣布,以12.63亿欧元获得东欧最大异氰酸脂生产商宝思德96%的股权。

2011年2月22日,鞍山钢铁集团宣布,鞍钢日前联合英国斯坦科集团在英国成立鞍钢英国控股公司,正式收购英国USS加工中心2/3的股份,实现对该中心的主导控制。

2月23日,北汽集团对外宣布,以约3100万欧元(合约人民币2.8亿元)成功收购瑞典威格尔变速箱厂的全部设备装备及技术文件。

2011年3月31日,国家发展和改革委员会表示,已批准中石化以71亿美元收购雷普索尔公司在巴西的深海石油资产40%股权。

3 2011中国并购的外在环境

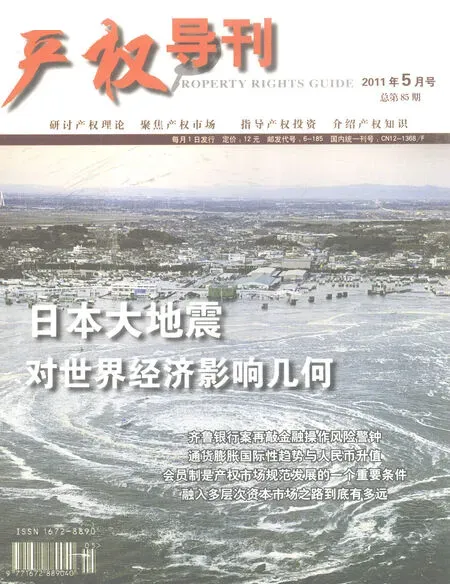

总体而言,2011年全球政治经济形势对企业并购具有积极影响,但是中东局势及日本地震一定程度上可能在短期内打乱并购计划。

3.1 经济回暖,企业信心增强

在经历了本轮全球金融经济危机的洗礼之后、经济处于复苏阶段之时,全球企业特别是持有充足现金的中国企业重燃并购热情顺理成章。据调查,中国公司的交易愿望较其全球竞争对手更加强烈。31%的中国受访者表示,他们正在积极考虑在未来6个月内利用并购来实现增长,而持有相同观点的全球受访者比例则为29%。与全球竞争对手相比,中国受访者对6个月后的并购前景更加乐观。51%的受访者表示可能在12个月内展开收购活动,而同期的全球调查中只有41%的人持有相同观点。

3.2 信贷环境改善

由于国内应对通胀的压力,央行对2011年国内信贷规模采取了非常审慎的态度,但是随着国家相关政策的出台,可看出中国信贷环境将有明显的改善。这在促进企业发展的同时,也有利于中国产业整合和产业链调整。如2011年3月8日,农行浙江省分行与衢州市政府签订“绿色发展、生态富民”全面合作协议。未来5年内,农行浙江省分行将向衢州市投放200亿元信贷资金,重点用于支持节能减排、“三新”产业重点项目、中小企业转型升级、生态保护工程和新农村建设等领域。

3.3 CEO信心提升

金融危机给国内企业海外并购提供了机会。受金融危机的影响,一些国外企业调整主营业务方向,出售部分资产或业务,国内企业因此获得了很多在正常的市场环境下很难遇到的机会。国际投资机会的增多,提升了国内企业CEO走出国门投资国际市场的信心,并购成为企业开拓市场、整合产业的一种手段。

3.4 中东的冲突和日本地震海啸引发的危机

中东冲突和日本地震海啸这些非常重大和严重的事件以它们带来的波动性将会对并购谈判带来一些影响,如阿联酋的电信公司Etisalat便放弃了以120亿美元收购科威特竞争对手Zain控股股权的计划,理由之一是该地区的局势动荡。

4 2011并购浪潮内在驱动力

2011年中国公司拥有加速寻求收购的资金、动力和机会,推进并购活动的条件也正在发生积极变化,而中国企业并购交易也成为2011年的热点话题。

4.1 外在压力:人民币升值促生并购潮

自2005年汇改以来,人民币升值已接近26%,今年美元兑人民币可能会达到1∶ 6.5。近日,很多企业纷纷表达了自己对人民币升值的担心:企业的出口利润率只有3%~5%,如果人民币升值幅度超过5%,他们将无利可图。在此背景下,如何应对成为出口型企业迫切需要考虑的问题。提高外币收入,扩大海外生产成为企业规避风险的方法之一。因此,一有合适机会出现,企业将考虑进行海外收购。

4.2 国内经济:通胀压力多方渗透,促使企业探求新盈利增长点

对中国而言,今年面临的国内形势复杂,国际经济环境也雪上加霜。而这也就直接决定了国内应对通胀不能采取单一的方式,既要治理通胀,也必须保持企业的生产经营,在通胀和经济增长中保持一个平衡状态。中国经济增长模式正在逐步转变,这也就相应带动了国内资金投放方向,因而直接影响到企业盈利模式。当前形势下,国内应对通胀压力的方式之一,即是控制国内实体经济投资,这进一步促使企业探求新盈利增长点。

4.3 政府推动:消化外汇储备,平衡国际收支

中国大量的出口很多都并没有转化为有效的直接投资或国内居民消费,而是以国家外汇储备的形式储存起来,最新的数据显示我国外汇储备已高达2.8万亿美元。这些储备中有80%左右是美元资产,其中近9000亿为美国国债,这些国债的投资收益率仅在3%左右,相当于无偿借给美国。

经历社会生产的急速扩张后,中国在多个领域具有世界级的产能,进而寻求在全球进行上下游并购,来保证上游原材料供应稳定和下游销售顺畅。与此同时,多年贸易顺差积累了巨量外汇储备,中国鼓励企业走出去并购,来平衡外汇收支。

4.4 产业驱动:中国产业结构调整

中国新的五年计划将在多个方面对中国海外并购起到促进作用,其中包括:国内产业的整合及重组、优化使用境外投资及加速实施“走出去”战略等。同时,中国对资源、引进高科技技术的需求,以及国内企业海外并购经验的积累等因素,都将进一步促进中国海外并购的发展。

5 中国并购:路在何方?

5.1 国企并购一枝独秀

观察中国市场的并购交易,不论是国内并购,还是跨国交易,绝对的主力都是国有企业。这带来两个问题:一是作为并购主体,国企并不成熟;二是国企背后的地方政府,其行为往往也并非完全的市场化。这几点都是导致国企海外并购失败的重要因素。西方国家对中国国企海外收购一直有排斥心理,认为国企都有政府背景,很容易将收购与政府意图联系起来。加之,金融危机后全球贸易保护主义与投资保护主义盛行,更是加大了我国海外并购的难度。

5.2 撒钱运动

有些企业因为“价格太便宜而要购买”或是为了了解新市场的需要。尤其是经过金融危机的洗礼,西方国家部分企业调整主营业务的方向,出售部分资产或业务,这些资产或业务与中国相比未必是具有相对优势的,因此如果仅仅是因为便宜而购买,这样一种急功近利的抄底心态,无疑是对中国外汇储备的巨大浪费,自然也产生不了相应的经济效益与社会效益。

5.3 圈地运动

有些中国企业在中国市场发了财,资金雄厚,便产生了有必要到国际市场上走一把的感情冲动,这样很难符合以上任何一个模式和战略目标。这些举动既没有合理的战略目标为指导,由于对兼并对象行业和市场的缺乏了解,也谈不上会有切实可行的增值和盈利的实施计划和能力。这样一种将并购投资视为跑马圈地的运动,显然并不能取得良好效果。■