预算软约束、过度投资与股权再融资

盛明泉 李 昊

(1.南开大学 商学院,天津300071;2.安徽财经大学 会计学院,安徽 蚌埠233041)

一、问题的提出

资本结构是公司财务理论研究的重要内容之一。Modigliani和Miller的研究开创了现代资本结构理论研究的先河,然而如同Harris和Raviv在研究综述中所说的那样,影响资本结构理论研究决策的动机和环境似乎是看不见摸不着的[1]。很多学者试图从不同的角度(公司、行业等方面)来寻找答案,但最终答案始终没有出现而且还随着经济的发展变化而变化。

经典的西方理论和实证研究表明,企业优先偏好内部融资,其次是债务融资,最后才是股权融资。而中国上市公司却存在显著的股权融资偏好。我国很多学者从不同角度对此给出了解释,有的学者认为这是由于股权融资成本低所导致的;有的学者认为企业资本规模和自由现金流越低,净资产收益率和控股股东持股比例越高,则企业越有可能选择股权融资方式;有的学者认为这种融资偏好受大股东控制权隐性收益和“隧道效应”(tunneling effect)的影响;还有的学者认为通过股权再融资公司可以侵占公众投资者利益。

预算软约束(soft budget constraint,SBC)的概念最早是由Kornai提出的,它用来描述存在政府干预时,由于企业经营者存在政府救援的理性预期,企业的资金运用超过了它当期收益范围的现象[2](P69)。李稻葵认为公有制可能是预算软约束的成因。Sheleifer和Vishny认为国家追求就业目标和获取政治上的支持是预算软约束的成因[3]。Dewatripont和Maskin将预算软约束视为内生现象,即对于未完工且无效率的投资项目,政府或贷款者有动机追加投资,因为追加投资的边际收益可能大于项目废弃产生的成本。Dewatripont和Maskin提出的具有代表性的DM模型成为预算软约束的经典模型,后来的模型大都是在这一模型的思想上加以改进,如白重恩和王一江的模型、黄海洲和许成钢的模型等。林毅夫等系统地阐述了我国企业的预算软约束问题,他们认为“政策性负担”是形成企业预算软约束问题的根本原因①[4][5]。最近出现的预算软约束动态模型较好地将DM模型和林毅夫模型囊括于一个框架之中。可见,包括产权性质、动态承诺不一致以及政策性负担在内的很多因素都是预算软约束形成的原因。

中国资本市场具有新兴市场和转型市场的双重特点,政府行为对资源配置具有重要影响,预算软约束现象或多或少地存在于经济活动当中,影响着企业的融资决策。可见,从理论上研究预算软约束和我国上市公司融资决策问题是我国公司财务理论界亟待解决的问题。迄今为止,在我国尚无研究直接探讨软约束环境、过度投资与股权再融资行为之间的关系。基于此,本文试图分析预算软约束环境、过度投资与股权再融资之间的作用机理,并利用我国上市公司的经验数据进行实证检验。

二、基于DM理论分析框架的上市公司股权再融资行为模型

Dewatripond和Maskin提出的动态分析思想,把预算软约束行为归因于时间不一致性问题[6]。在DM的理论分析框架下,本文试图分析我国上市公司的股权再融资行为(seasoned equity offerings,SEO)。假设在该模型中有两个参与者,分别是政府与企业家,其中政府是资金的提供者(具体表现为核准上市公司股权再融资),拥有项目的上市公司经营者是资金的需求者;上市公司已经不能从银行等机构贷款(因财务风险等原因),但可以选择进行股权再融资或不进行股权再融资。具体模型如下图所示:

由图1可知:(1)如果上市公司不进行股权再融资,政府和上市公司经营者的收益分别是Rg和Bc;(2)如果上市公司试图进行股权再融资,但政府不批准,政府和上市公司经营者的收益等同于上市公司不进行股权再融资,仍然分别是Rg和Bc;(3)如果上市公司试图进行股权再融资,政府批准,且投资项目是好项目(带来正的净现值,概率为P),则政府和上市公司经营者的收益分别是Rgg和Bcg;投资项目是坏项目(带来负的净现值,概率为1-P),则政府和上市公司经营者的收益分别是Rgb和Bcb。同时,还有两个关键假设:(1)假设投资好项目时企业经理的收益小于投资坏项目时企业经理的收益,即Bcg<Bcb。这是因为坏项目时间长,不确定因素多,导致经理具有更多的控制权收益;(2)假设投资好项目时政府的收益大于投资坏项目时政府的收益,即Rgg>Rgb。这是因为政府有更多的税收。具体分析如下:

1.当P×Bcg+(1-P)×Bcb>Bc,P×Rgg+(1-P)×Rgb>Rg时,即在进行股权再融资状态下企业经营者的期望收益和政府的期望收益都大于不进行股权再融资状态下的收益。在这种情况下,企业有股权再融资倾向,政府也会批准企业股权再融资。

2.当P×Bcg+(1-P)×Bcb>Bc,P×Rgg+(1-P)×Rgb<Rg时,即在进行股权再融资状态下企业经营者的收益大于不进行股权再融资状态下的收益,同时,在进行股权再融资状态下政府的收益小于不进行股权再融资状态下的收益。在这种情况下,企业有股权再融资倾向,政府不会批准企业股权再融资。

3.当P×Bcg+(1-P)×Bcb<Bc,P×Rgg+(1-P)×Rgb>Rg时,即在进行股权再融资状态下企业经营者的收益小于不进行股权再融资状态下的收益,同时,在进行股权再融资状态下政府的收益大于不进行股权再融资状态下的收益。在这种情况下,企业没有股权再融资倾向,政府会鼓励企业进行股权再融资。

4.当P×Bcg+(1-P)×Bcb<Bc,P×Rgg+(1-P)×Rgb<Rg时,即在进行股权再融资状态下企业经营者的期望收益和政府的期望收益都小于不进行股权再融资状态下的收益。在这种情况下,企业没有进行股权再融资的倾向,政府也不会批准企业股权再融资。

由于企业的经营者存在控制权收益,这些收益既包括物质方面的(如权钱交易的便利、办公条件的优越等),也包括精神方面的(如控制欲的满足、下属人员普遍的敬畏心理等)。因此,我们可以推导出Bcb>Bcg>Bc,即企业经营者投资坏项目的收益大于投资好项目的收益,同时上述收益都大于没有进行股权再融资时的收益。从而我们可知,企业都会有股权再融资偏好,但能否再融资成功,还取决于政府的态度。

对于政府而言,当P×Rgg+(1-P)×Rgb>Rg时,政府会支持企业股权再融资,反之,则会反对。解上述不等式可得当时,政府会支持,反之,政府会反对。由于我国政策性负担和社会性负担所导致的预算软约束环境,在极端情况下可能会出现即使企业投资坏项目时政府的收益仍大于不投资时的收益(政府的收益不仅仅是税收,还包括由于企业的这项投资所带来的政策性负担和社会性负担的减轻),因此,政府支持企业股权再融资的概率大大提高了②。

可见,上市公司经营层本身就具有股权再融资的倾向,加之政府支持的可能性又比较大,所以造就了我国上市公司的股权再融资偏好。同时,由于不管投资好项目还是坏项目,企业和政府都能获益,过度投资便不可避免。Kornai把这种现象称为“投资饥渴症”。

三、研究假设

本文根据终极控制权把上市公司划分为国有上市公司与民营上市公司。易纲和林明的分析表明,国有企业的经理一直存在着“费用”最大化,进而导致投资最大化的倾向。由于国有上市公司和政府之间存在着某种政治关系,投资失败并不会遭到政府的严厉处罚,相反,政府还可能通过各种优惠措施(如税收减免、帮助企业获得银行贷款减免或展期等)来支持企业。反过来,国有企业对这种来自政府的预算软约束的预期又会进一步刺激国有企业经理做出过度投资的决策。Hart、Shleifer和Vishny认为,也不能排除民营企业通过贿赂等手段保持与政府的特殊关系,但一般意义上讲,国有企业比民营企业更容易获得预算软约束。鉴于上述分析,本文提出如下研究假设:

假设1:在预算软约束环境下,国有企业比民营企业的过度投资倾向更为强烈。

由于信息不对称和代理成本的存在,企业的投资决策和融资决策之间存在交互影响。经理的营造帝国主义(empire-building)的心理容易导致企业过度投资,因为经理可以从控制更多的资源中获取个人私利[7]。企业的过度投资必然伴随着对资金的过度需求,而有关研究表明,企业面临一定的负债能力约束(debt capacity),Tirole进一步证明了在存在道德风险的情况下,借款人的负债能力主要取决于自有资本规模,若自有资本规模较高,则企业可获得的信贷限额也较高[8](P108—124)。同时,随着我国金融市场化程度不断提高,金融机构预算软约束逐渐硬化,股权再融资便成了上市公司解决资金需求的重要方式。鉴于上述分析,本文提出如下研究假设:

假设2:上市公司股权再融资偏好与过度投资正相关,国有企业比民营企业的股权再融资偏好更为强烈。

四、研究设计

(一)样本与数据来源

本文选择2008~2009年中国大陆A股证券市场上市的公司为初始样本,剔除了金融保险类公司、创业板公司、数据缺失的公司以及ST、*ST、SST和S*ST公司后,共得到1 364个样本公司。本文所使用的数据来自清华金融研究数据库。

(二)相关模型

有关过度投资的概念性文献较为丰富,然而直接将过度投资定量化分析的文献却较为鲜见。Richardson将过度投资定义为超出使企业资本保值和净现值为正值的投资后的投资支出[9]。他认为企业的新增投资支出由两部分组成,一部分为预期的投资支出,它与企业的规模、融资约束、现金流和其他因素相关;另一部分为企业的非正常投资支出,它可能为正也可能为负,正的代表过度投资,负的代表投资不足。

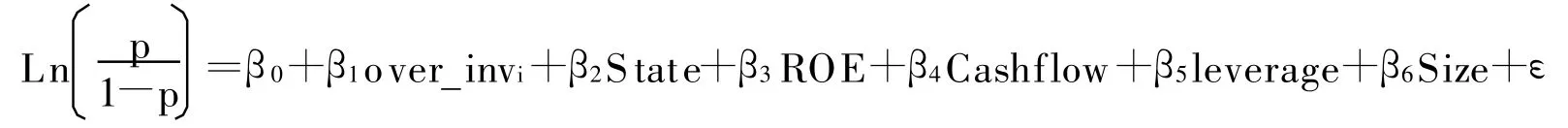

为了验证本文的假说,本文参照Richardson的方法对过度投资进行度量。同时本文还设置了如下模型来检验上述假说:

1.为了识别出过度投资,我们设定模型1:

Gro_invi=β0+β1Sizei+β2Leveragei+β3ΔLongdebti+β4Cashflowi+ε

2.为了检验过度投资对股权再融资偏好的影响,我们设定模型2:

(三)变量定义

1.因变量。本文对过度投资变量的定义主要根据Richardson对过度投资的解释。Gro_inv为新增投资支出,它是该公司当期购建固定资产、无形资产和其他长期资产所支付的现金、购买和处置子公司及其他营业单位所支付的现金、权益性投资和债权性投资支出所支付的现金之和与当期期初资产总额的比值。模型1的预测值是正常新增投资的预测值,它与企业的盈利、融资约束等因素相关。over_inv为模型1未解释的部分中为正的部分,即模型1的残差中的正数。p是企业实施股权再融资的概率,如果企业实施股权再融资,则取值为1,否则取值为0。

2.解释变量。本文的解释变量包括过度投资、企业终极控制权(国有和民营)和财务杠杆。为了单独研究预算软约束对企业投资行为的影响,我们按照企业的终级所有权把样本公司分成国有企业和民营企业两组。

3.控制变量。为了详细检验本文提出的假设,我们对其他可能影响因变量的因素加以控制。本文控制变量的选取参考了先前的研究成果,控制变量包括公司规模、企业业绩、现金流量、长期负债增加额等。各变量的具体定义见表1。

表1 变量定义

五、实证结果

(一)过度投资样本组的获取

模型1中的随机误差项就是Richardson所定义的企业的非正常投资支出,其可能为正也可能为负,正的代表过度投资,负的代表投资不足。本文把随机误差项为正的作为过度投资。

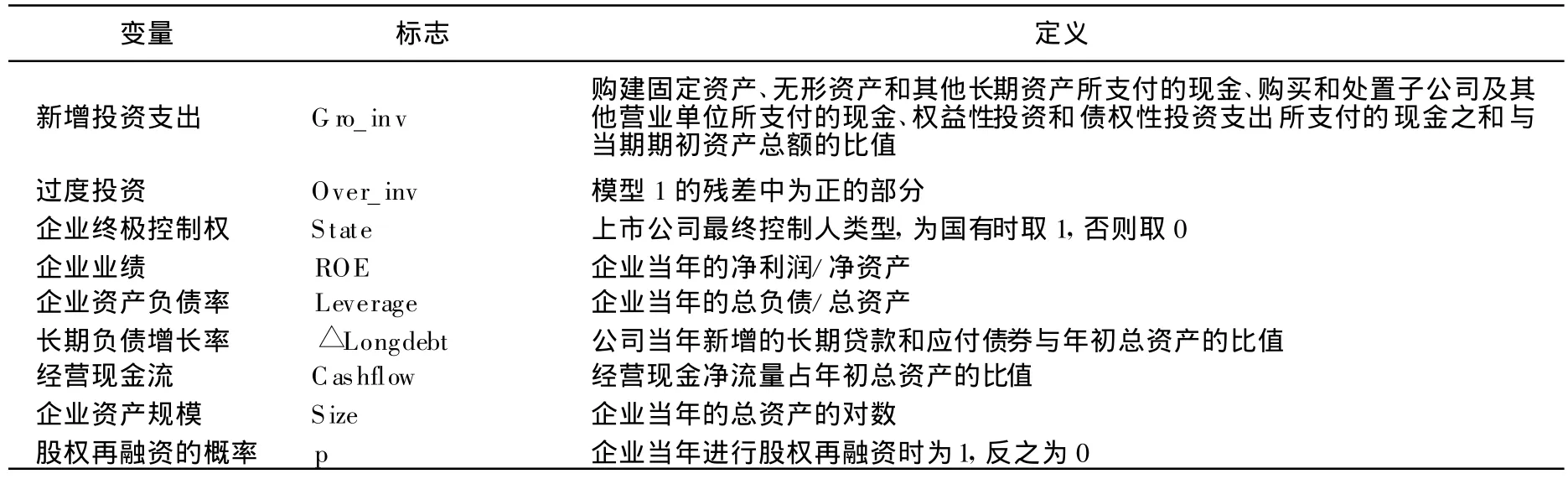

表2 模型1的回归结果

表2为模型1的回归结果,依据Richardson的定义,本文得到470家存在过度投资行为的上市公司样本。根据回归结果,我们发现:企业的新增投资支出与当年新增负债率、公司规模存在显著正相关关系,而与现金流量水平、企业的资产负债率存在显著负相关关系。这些变量对企业新增投资支出的影响在方向上与我们的预期一致。

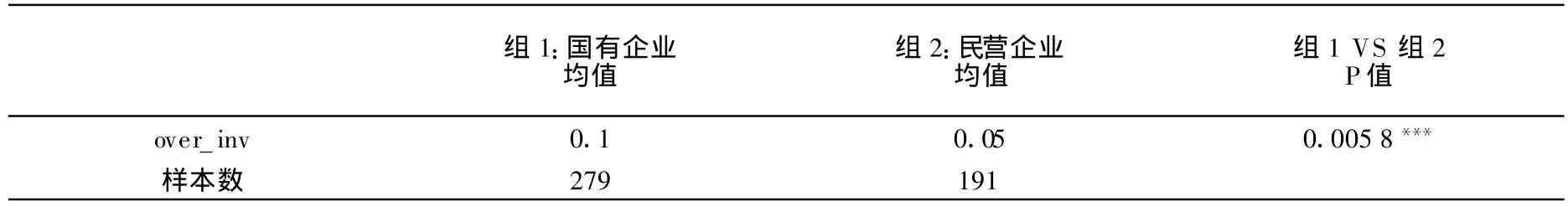

(二)企业性质与过度投资的统计分析

我们按上市公司的所有权性质将存在过度投资的企业分为2组,国有企业为组1,民营企业为组2。从表3的统计分析我们可以发现,上市公司的所有权性质对企业过度投资存在影响,在国有上市公司组中过度投资的均值(0.1)显著大于民营上市公司组中过度投资的均值(0.05),这一经验结果与本文的假设1是一致的。

表3 企业性质与过度投资

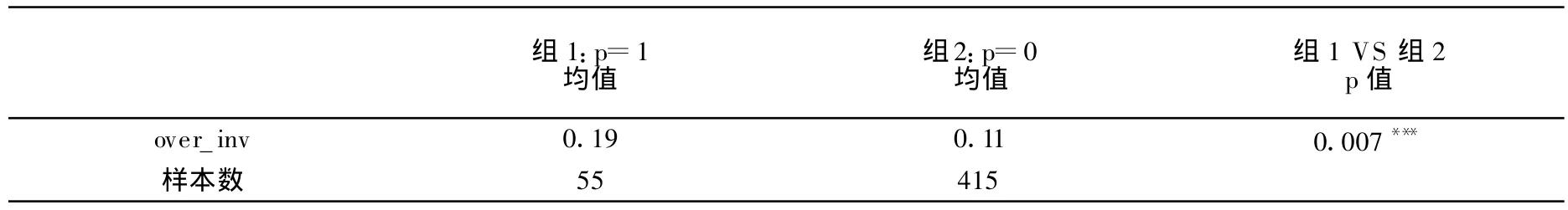

(三)股权再融资与过度投资的统计分析

我们再按照上市公司是否进行股权再融资把过度投资样本分为两组,即组1(p=1)和组2(p=0)。具体统计分析见表4。

表4 股权再融资与过度投资

从表4的描述性统计我们可以看出,企业过度投资对上市公司股权再融资有显著影响。在470个过度投资样本中,有55家进行了股权再融资,它们过度投资的均值(0.19)显著大于415家没有进行股权再融资的上市公司的过度投资均值。预算软约束环境和经理营造帝国主义的心理容易导致企业过度投资,因为经理可以从控制更多的资源中获取个人私利。同时,企业的过度投资必然伴随着对资金的过度需求,股权再融资是企业的主要融资途径之一。表4的描述性统计与我们的假设2是一致的。

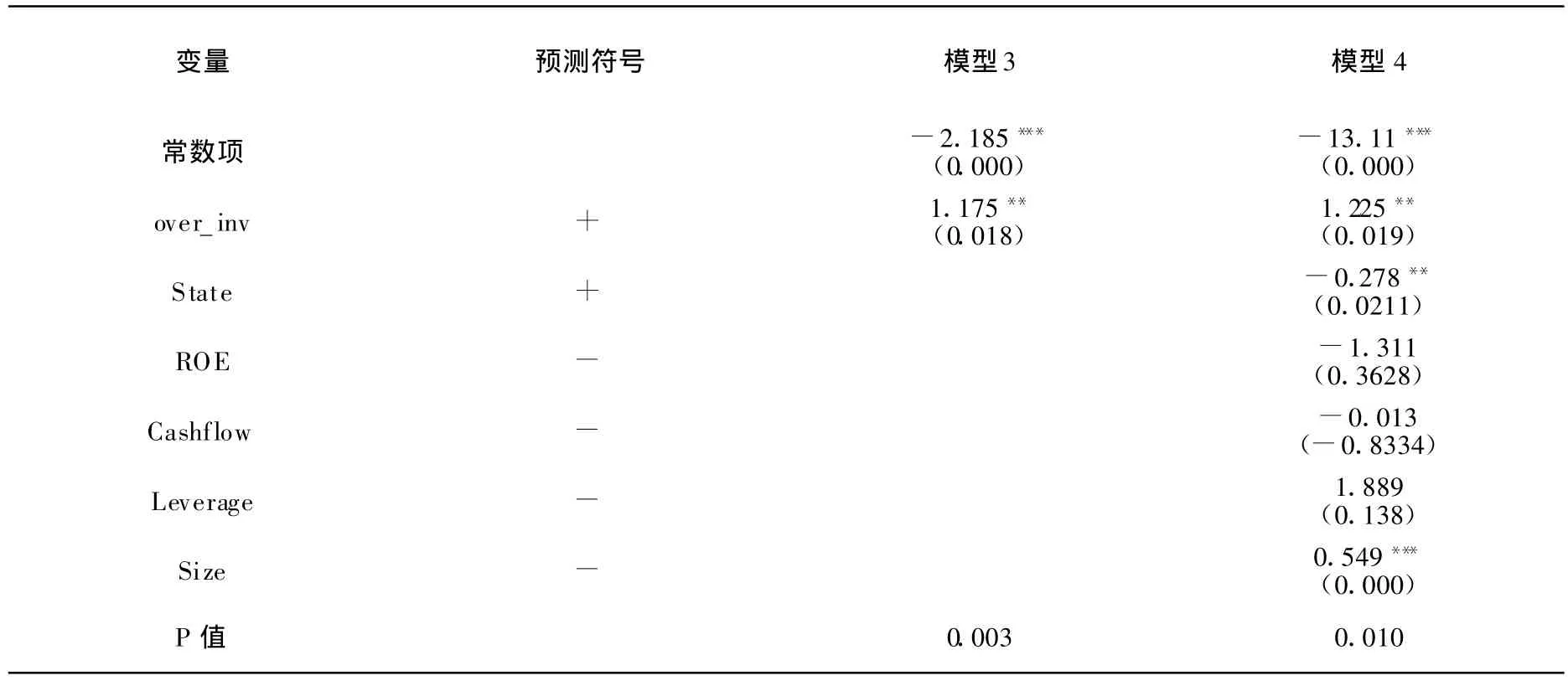

(四)回归分析

表5是模型2的全样本Logit模型回归结果。从表5可发现,无论是单变量回归,还是纳入控制变量等因素的回归,上市公司过度投资(over_inv)均与是否进行股权再融资呈显著正相关关系。这表明预算软约束环境导致的过度投资倾向增加了我国上市公司的股权融资偏好,此结论支持了本文假设2的前半部分。

表5中模型4的回归结果表明,上市公司的所有权性质与股权再融资之间呈显著负相关关系,这意味着相对于国有企业而言,民营企业也具有强烈的股权融资偏好,该经验数据不支持假设2的后半部分。造成这一结果的原因可能是,对我国上市公司而言,预算软约束不仅存在于国有企业,还存在于民营企业,民营上市公司可能同样承担了市场行为之外的政策性负担[5]。

我们还发现资产负债率Leverage对企业的股权再融资行为没有显著影响,这表明破产风险并非企业融资决策考虑的主要因素,这一点与Opler和Titman以及Kaplan和Stein的研究结论一致[10]。对此,可能的解释是企业预期破产成本较低,从而并不十分重视破产风险。另一个可能的解释是,企业破产成本主要由债权人承担,股东在决定融资决策时并不过多考虑破产成本。另外,这也反映了一个事实,即高风险的上市公司同样能从资本市场上融资,这充分表明在样本期间,我国存在预算软约束环境。

表5 模型2的全样本Logit模型回归结果

六、研究结论与启示

本文以2008~2009年中国上市公司为样本,考察了在预算软约束环境下上市公司管理层股权再融资决策的机理,检验了软约束环境下过度投资与股权再融资行为之间的关系。经验数据的检验结果支持了过度投资的假说,并且发现了上市公司的所有权性质对企业过度投资存在显著影响,但上市公司的资产负债率对企业过度投资并无显著影响。我们还发现,在预算软约束环境下,经理可以从控制更多的资源中获取个人私利,企业的过度投资必然伴随着对资金的过度需求,企业过度投资对上市公司股权再融资有显著影响。本文认为,预算软约束理论以及过度投资可以较好地解释我国上市公司的股权再融资行为。本文研究结论的政策含义是:上市公司股权融资偏好是企业内部人自身和政府共同谋求利益最大化所产生的结果,要解决上市公司的“恶性”股权再融资问题,必须从上市公司本身和资本市场的预算软约束环境治理出发。

注释:

①中国的国有企业普遍承担着两方面的政策性负担:战略性政策负担和社会性政策负担。战略性政策负担是指在传统的赶超战略的影响下,投资于我国不具备比较优势的资本密集型产业或产业区段所形成的负担;社会性政策负担则是指国有企业承担过多的冗员和工人福利等社会性职能而形成的负担。这两方面的政策性负担,都是中国推行重工业优先发展战略的内生产物。

②政府支持的方式还有财政补贴、资产重组、关联交易等。

[1]Harris,M.,Raviv,A.The Theory of Capital Structure[J].Journal of Finance,1991,46(1):297-355.

[2]Kornai,J.Economics of Shortage[M].Amsterdam:North Holland,1980.

[3]Andrei Shleifer,Robert W.Vishny.Liquidation Values and Debt Capacity:A Market Equilibrium Approach[J].Journal of Finance,1992,47(4):1343-1366.

[4]林毅夫,李志赟.政策性负担、道德风险与预算软约束[J].经济研究,2004,(2):17-27.

[5]林毅夫,刘明兴,章奇.政策性负担与企业的预算软约束:来自中国的实证研究[J].管理世界,2004,(8):81-89.

[6]Dewatripont,M.,Maskin,E.Credit and Efficiency in Centralized and Decentralized Economies[J].Review of Economic Studies,1995,62(7):541-555.

[7]Jensen,M.Agency Costs of Free Cash Flow,Corporate Finance and Takeovers[J].The American Economic Review,1986,76(2):323-339.

[8]梯若尔.公司金融理论[M].北京:中国人民大学出版社,2007.

[9]Richardson,S.Over-investment of Free Cash Flow[J].Review of Accounting Studies,2006,(11):159-189.

[10]Tim C.Opler,Sheridan Titman.Financial Distress and Corporate Performance[J].Journal of Finance,1994,49(2):1015-1040.