企业财务战略绩效评价主体及激励制度探析

卿文洁

(湖南财政经济学院,湖南 长沙 410205)

企业财务战略绩效评价主体及激励制度探析

卿文洁

(湖南财政经济学院,湖南 长沙 410205)

介绍了企业财务战略绩效评价制度的基本要素构成,分析了评价主体制度的演进及特征,阐述了财务共同治理机制。最后,分析了传统激励制度的弊端,提出了激励制度设计方法。

企业财务战略;绩效评价;评价主体;激励制度

两权分离企业如何设计合理的评价机制,准确评价代理人的财务业绩以及给委托人所带来的收入,并协调委托代理双方的关系,国内外学者都在不断探索。Wilson、Ross研究不同绩效条件下的报酬结构后指出,由于评价机制不同,影响激励机制的设计,进而导致报酬结构不同,而委托人和代理人对此都十分敏感,严重影响财务绩效[1-2];Huselid[3]、McGuire和Sundgren[4]以及Holmsterom研究了效率评价结果与报酬结合的激励措施[5];Zahra[6]和 Orlitzky[7]分析了不同评价程序、评价时间、评价指标、评价样本及其组合对评价风险与效果的影响。国内学者对企业绩效评价制度研究关注较多,如杨文俊、胡继妹对中小企业绩效评价制度的研究[8],张涛[9]、周德如[10]所作的研究等;常树春[11]介绍了企业财务战略评价的特点及要素,朱谊辉探讨了企业财务战略绩效评价信息支持系统的改进[12-13],还有针对建筑企业财务战略绩效评价体系的研究[14-15]。笔者拟以现有研究为基础,介绍企业财务战略绩效评价制度的要素构成,提出应建立多元评价主体制度、完善激励约束机制。

一 企业财务战略绩效评价制度的要素构成

企业财务战略绩效评价制度由评价主体、评价客体、评价目标、评价内容、评价方法、评价标准、评价程序、制度文本八大要素构成。

(一)评价主体

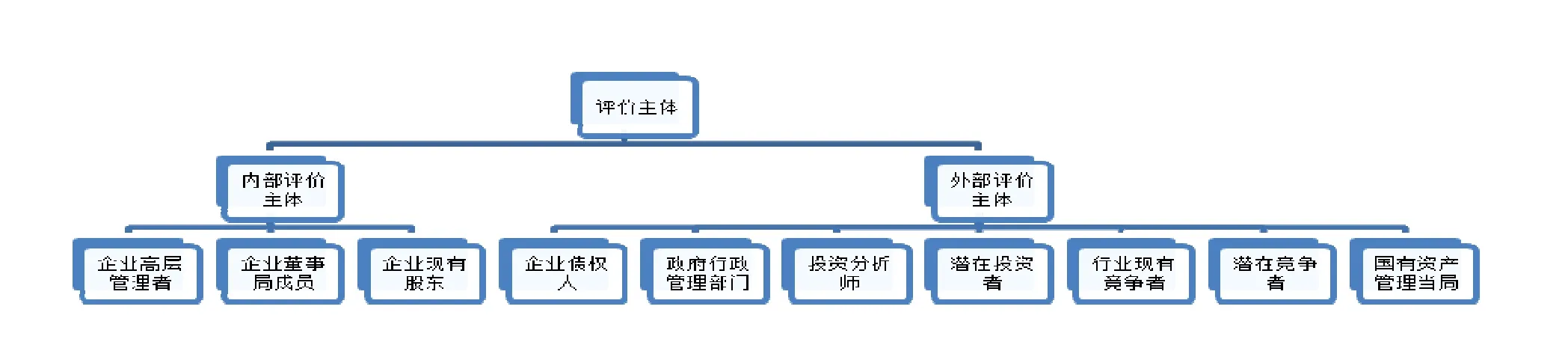

评价主体是企业财务战略绩效评价的发动者、组织者和实施者。企业财务战略绩效评价主体是多元的,企业财务战略绩效评价主体可以是群体也可以是个体,既包括企业内部评价主体也包括企业外部评价主体,企业内部评价主体是指对企业财务战略制定与实施具有直接影响作用的群体(或个体),企业外部评价主体是指企业外部与企业之间存在利益关系的利益相关者。企业财务战略绩效评价主体的具体划分如图所示。

评价主体图

(二)评价客体

评价客体又称评价对象。评价客体是指作为提供被评价企业经济活动信息载体的会计资料及其相关资料。从本质看,评价客体是指被被评价企业的财务收支及其有关的经营管理活动。为使评价结果具有可操作性,企业财务战略绩效评价客体应落实到相关负责人。

(三)评价目标

企业财务战略绩效评价目标主要包括四个方面:一是企业制定并实施财务战略的有效性;二是企业财务战略管理过程中存在的问题以及产生问题的原因;三是改进财务战略的措施和建议;四是对相关负责人的激励约束机制的落实情况。

(四)评价内容

企业财务战略绩效评价的内容主要包括行业角度、历史角度、期望角度三个维度。行业角度是指按照同行上市公司披露的经营业绩,计算同行业其他企业的业绩,以此确定考核基准值,理论上有人称之“标杆瞄准”;历史角度是指以过去历年业绩水平为标杆,从生命周期的角度进行评价,理论上称为“持续改进”;期望角度是指以预算值、目标值为基准值进行评价[16]。

(五)评价方法

评价方法包括定量和定性两类分析评价方法。为使评价更为客观,笔者采用定量评价方法:用DEA方法对其进行行业绩效评价,用景气指数法对其进行历史绩效评价,用TOPSIS方法对其进行期望绩效评价。

(六)评价标准

企业财务战略绩效评价中可供选用的评价标准有财务战略预期标准、年度预算标准、资本投资预算标准、历史最优标准、行业平均水平、行业先进水平、竞争对手水平、公司战略标准、市场及客户满意度等。笔者主要采用行业标准、历史标准和期望标准。

(七)评价程序

评价程序是指为达到财务战略业绩评价的规定流程。一般的评价程序大致如下:确定评价工作实施机构,制定评价工作方案,下达《评价通知书》,收集与核实评价基础资料,进行评价计分,撰写评价报告,反馈企业征求意见,提交评价报告,进行评价工作总结。

(八)制度文本

对于国有资本,政府颁布了《国有资本金效绩评价规则》,规定了指标体系、工作方法、工作标准、工作程序、工作步骤和要求。非国有企业也可借鉴该文本,制定适合非国有企业的财务战略绩效评价制度。

二 企业财务战略绩效评价主体

企业财务战略的制定、实施与财务治理机制密切相关。要实现利益相关者的财务收益权和财务控制权,促进财务战略有效运行,财务战略绩效评价的主体就应该是财务治理的主体。因此,笔者将评价主体与财务治理机制作为企业财务战略绩效评价制度的重要组成部分,提出应完善多元评价主体和财务共同治理机制。

(一)多元评价主体

(1)评价主体的历史演进。随着企业形式的不断发展,评价主体也经历了一元评价主体时期、二元评价主体时期、多元评价主体时期。首先是一元评价主体时期。公司制企业产生之前,业主制和合伙制是企业的主要形式,其特点是所有权与经营权合二为一,企业生产过程和工艺简单、销售链条短、生产销售环节少[17],投资者关注的是财务增长,利润是其最为关注的的产出指标。在此阶段,有关财务的绩效评价,投资者是唯一的评价主体。其次是二元评价主体时期。进入19世纪40年代后,所有权与经营权开始分离,公司制企业产生。随着资本市场的发展和股份制的不断完善,大量的投资者开始脱离企业的生产经营活动。但是,作为资本所有者,投资者仍然是评价的主体。为了在激烈的竞争中取得绝对优势,在依靠先进的技术的同时,企业还要向银行借入大量资金。面对众多的的资金需求者,银行不可能凭借企业个体信誉或者对企业经营状况的经验判断来放贷。此时,银行便成为了企业财务绩效评价的主体。只有科学评价企业财务绩效,才能保证放贷的回收和盈利。在评价过程中,企业的财务报表数据所体现的盈利能力和偿债能力成为了放贷的重要依据[18]。第三是多元评价主体时期。一元主体主体时期和二元评价主体时期都是以资本为核心,绩效评价都是为提供资本的投资者服务。20世纪80年代后期,利益相关者(stakeholder)理论的提出打破了此局面。利益相关者理论认为,公司不单纯是为资本所有者谋利益,而是要为包括股东、债权人、企业内部经营者、雇员、顾客、供应商等在内的利益相关者谋利益。该理论(clarkson,1995)的提出,使得评价主体进一步扩展,包括股东、债权人、管理者、员工、供应商、消费者、政府等[19]。

(2)评价主体的特征。一元评价主体时期,追求利润最大化意味着追求财富,成为理所当然的选择。这与当时企业理论与管理学理论水平有很大关系。二元评价主体时期,企业开始考虑风险因素,为杜绝短期行为,股东财富最大化大行其道。这是因为,只要股东财富最大化,负债就能顺利偿还,企业能生存和长期发展。随着人本管理的兴起和利益相关者理论的提出,企业的长期价值有赖于员工的知识与能力,企业与投资者、客户、政府以及其他利益相关者之间的关系,这就形成了多元评价主体。与前两者相比,多元化的评价主体具有以下特征:第一,层次性。根据利益相关者理论,评价主体是具有层次的,第一层次的应是外部利益相关者,经营者对绩效评价处在第二层次,员工属于第三层次;第二,信息的非对称性。在存在委托代理关系的企业里,企业经营活动的信息并非均衡地分配给各个评价主体,一般代理人掌握更多。这种信息不对称的情况是在所难免的。第三,利益冲突。由于各评价主体处于企业价值链的不同环节,各自利益要求不同。这种利益差别,只能在动态博弈中求得平衡。而企业财务战略绩效评价制度则是平衡利益冲突的重要方式。

(二)财务共同治理机制

财务共同治理机制就是通过建立一套有效的制度安排,使各利益相关者都有平等机会分享企业财权,既通过分享企业的长期财务收益权来实现其产权收益,又通过分享企业财务战略控制权来相互制衡,以确保其权益免受他人侵害,从而确保财务战略的有效运行[20]。其具体内容包括:

(l)共同财务决策机制。通过在董事会中建立财务共同决策机制,确保各利益相关者的共同财务决策权,使其有平等机会参与企业重大财务战略决策,保障财务战略的有效实施[21-22]。可以考虑在执行股东董事会和独立财务董事制度的基础上增加以下制度[23-24]:一是员工董事制度[25]。应赋予员工一定的财务决策权,确保员工参与财务战略实施,既有助于提高财务战略的运行效率,又有助于充分利用员工的人力资源。二是债权人董事制度[26]。应赋予债权人一定的财务决策权,确保债权人参与财务战略实施,既发挥债权人在实施财务战略中的优势,又有助于稳定债权人与企业的合作关系。

(2)共同财务监督机制。在监事会中建立共同财务监督机制,确保各利益相关者的共同财务监督权,使其有平等的机会对财务战略的实施提供有效监督,确保财务战略目标的实现。和共同财务决策机制一样,共同财务监督权就是建立多元化的监事会制度结构,通过建立相互制约和监督的机制,确保财务战略的实施。其主要制度安排包括所有者监事制度、债权人监事制度、员工监事制度等[27]。

三 激励机制

(一)激励机制与评价制度的关系

激励机制是激励主体和激励客体之间的一种关系,是激励主体根据自己的目标刺激激励客体采取某种经济行为和不采取某种行为的机制[28]。作为现代企业制度的重要内容,绩效评价与激励机制联系紧密。一方面,绩效评价不是目的,是实施激励机制的基础和依据,其评价结果的运用可以完善激励机制,提高财务战略水平;另一方面,激励机制是为了提高人力资源的使用效率,更好地改进绩效,没有健全的绩效评价系统,激励机制将变得毫无意义[29-30]。

(二)传统激励机制的弊端

传统的评价没有从战略角度进行多方位的评价,使得激励机制存在以下弊端:第一,激励挂钩指标少。管理人员为了符合奖励条件,在单角度的评价下,能轻易操纵会计指标。首先,适用会计准则的不同,存在操纵空间;会计方法的可选择性,管理人员能进行盈余管理,纵容了管理者短期行为。而对于多方位的评价,在操纵指标的过程中容易顾此失彼,多了忌惮。第二,激励与评价结合不够。虽然很多企业既重视绩效评价,又重视激励制度,但是激励和评价常常是脱钩的。绩效评价与激励之间存在着密切联系,很多企业没有把绩效评价与激励措施结合起来。其中一个主要原因是没有将评价落实到具体负责人,使得评价结果在激励制度中没有充分运用[31-32]。

(三)激励机制设计

确保财务战略的有效实施,是激励机制的主要目标。根据财务战略绩效评价结果,可以采用薪酬激励、晋升激励、荣誉激励等激励机制。

(l)薪酬激励。根据时段不同,将薪酬分为基薪、中短期报酬、长期报酬[33],各自特点如下:一是基薪(月薪)。基薪是基本工资,按月以现金方式支付,标准依管理层级而定,一般各级间区别不大。二是中短期报酬。中短期报酬是指企业以年度为单位确定的报酬,主要包括年薪、福利和津贴①等,属于绩效工资,可以财务战略绩效的期望评价结合历史评价来确定其高低。三是长期报酬。我国目前采用的长期激励模式主要是股权激励②,包括直接持股、奖励绩效股、期权激励、股票增值权、虚拟股票计划等方式[34]。

(2)晋升激励。晋升激励是指将评价优秀者从低一级的职位提升到新的更高的职务,同时赋予与新职务一致的责、权、利的过程。晋升一般要符合以下标准:一是岗位的任职资格要求,具体包括学历、专业、专业年限、同行年限、同等职务年限等;二是岗位的能力要求,即适应这一岗位所需要具备的能力;三是绩效要求,即晋升这一岗位所需达到的绩效标准。

(3)荣誉激励。荣誉激励把绩效评价的表现与晋级、提升、选模范、评先进联系起来,以一定的形式或名义标定下来,主要的方法是表扬、奖励、经验介绍等。荣誉可以成为不断鞭策荣誉获得者保持和发扬成绩的力量,还可以对其他人产生感召力,激发比、学、赶、超的动力,从而产生较好的激励效果。依据马斯洛的需求层次理论,追求良好声誉归于的尊重和自我实现的需要,是一种终极的激励手段[35]。

(4)其他激励。其他激励方式也可以适度应用,如事业激励、权力激励等。事业激励指经营者将企业的生存与发展看成是与自己社会地位、价值、声誉、甚至生命休戚相关的事情,由此所得到的激励[36]。权力激励主要是指扩大经营者的自主经营权。

注 释:

①年薪是劳动要素报酬和人力资本要素报酬之和福利是企业所支付的一种非货币化的报酬,如医疗保健、优惠住房、休假和各种保险待遇等;津贴是指因特殊岗位或工种,给予工资以外的补助费。

②股票期权是指企业所有者向经营者提供的一种在一定期限内按某一既定价格(行权价格)购买一定数量公司股票的权利,在约定的行权期股票市价高于约定价(行权价格)时,授权人会向公司购买股票(行权)获得价差收入。以后还可以通过股票转售获得股票增值转让收入,两种收入的合计,就是授权人获得的股票期权收入。股票市价低时被授予者可不买股票。期股是指企业出资者同经营者协商确定股票价格,在任期内由经营者以各种方式获取适当比例的本企业股份,股票收益将在中长期兑现的一种激励方式。它具备和期权相同的激励作用,但和期权又有差别。

[1]Wilson TM, Ross PF, Rice LG. Fumonisin B1 levels associated with an epizootic of equine leukoencephalomalacia[J].Journal of Veterinary Diagnostic Investigation,1990, 2(3): 213.

[2]Wilson GJ, Newton RU, MURPHY AJ. The optimal training load for the development of dynamic athletic performance[J]. Medicine & Science in Sports & Exercise,1993, 25(11): 1279.

[3]Huselid MA. The impact of human resource management practices on turnover, productivity, and corporate financial performance[J]. Academy of management journal,1995, 38(3): 635-672.

[4]McGuire JB, Sundgren A, Schneeweis T. Corporate social responsibility and firm financial performance[J]. Academy of management journal,1988, 31(4): 854-872.

[5]孙永风,李垣.企业绩效评价的理论综述及存在的问题分析[J].预测,2004,23(2):41-47,60.

[6]Zahra SA, Pearce JA. Boards of directors and corporate financial performance: A review and integrative model[J]. Journal of Management,1989, (2): 291.

[7]Orlitzky M, Schmidt FL, Rynes SL. Corporate social and financial performance: A meta-analysis[J]. Organization Studies,2003, (3): 403.

[8]杨文俊,胡继妹.中小企业绩效评价制度[J].企业管理,2003,(6):62-64.

[9]张涛.企业绩效评价制度比较与体系创新[J].山东财政学院学报,2005,(2):60-65.

[10]周德如,刘玉良.论企业战略绩效评价制度[J].辽宁经济,2006,(4):80-81.

[11]常树春.现代企业财务战略业绩评价研究[J].商业研究,2009,(9):96-99.

[12]朱谊辉.企业财务战略评价指标与信息支持系统改进[J].湖南税务高等专科学校学报,2007, (2):23-24,43.

[13]朱谊辉.企业财务战略评价与信息系统改进[J].科技创业月刊,2007, (5):56-57.

[14]孟鸿翔.我国建筑企业财务战略实施要点与评价体系研究[J].中国外资,2008,(8):136-136.

[15]王玉坤.建筑企业财务战略评价指标及实施的保障体系[J].现代商业,2008,(23):217-217,216.

[16]汤谷良.财务战略视角下的绩效评价[J].新理财,2007,(12):40-41.

[17]王化成,刘俊勇.企业业绩评价模式研究[J].管理世界,2004,(4):82-91.

[18]朱朝霞.关于国有资本金效绩评价体系的研究:基于委托-代理理论的研究[J].财经研究,2000, (5):9-14.

[19]Clarkson MBE.A stakeholder framework for analyzing and evaluating corporate social performance[J].Academy of management review,1995, (1): 92-117.

[20]赵巍.学习型企业财务战略绩效评价研究[D].长沙:长沙理工大学,2009.

[21]张兆国,宋丽梦.企业财务主体维数、共同治理机制与共同决策效率模型[J].科技进步与对策,2005, (12):122-123.

[22]张兆国,宋丽梦,陈天骥.试论我国上市公司财务的共同治理机制[J].中国软科学,2005,(3):67-71.

[23]何威风,戚拥军,陈静.控股股东代理问题与财务共同治理[J].武汉大学学报:哲学社会科学版,2007, (5):647-651.

[24]油晓峰.基于共同治理的管理者财务激励模型研究[J].中国软科学,2007,(10):143-148.

[25]张兆国.国有控股公司财务共同治理研究[J].武汉大学学报:哲学社会科学版,2007, (5):629-629.

[26]彭晓洁.利益相关者共同治理下财务报告若干问题刍议[J].价格月刊,2008,(6):84-86.

[27]侯江红.共同治理模式下的非营利组织财务信息需求与供给[J].财务与金融,2009,(1):77-81.

[28]闫淑荣.论企业激励机制与绩效评价体系的构建[J].长安大学学报:社会科学版,2004, (1):68-72.

[29]胡斌.高新技术企业绩效评价与激励机制[J].安徽电气工程职业技术学院学报,2006, (2):85-89.

[30]马君.基于绩效评价的员工激励研究[J].上海管理科学,2006, (20):56-59.

[31]刘凤霞,王宝石.高新技术企业R&D人员绩效评价与激励研究综述[J].科学学与科学技术管理,2007,(2):120-122.

[32]杨健奎,郑晓齐.企业绩效评价与激励机制相关性分析[J].北京科技大学学报:社会科学版,2007, (3):26-29,33.

[33]李武立.论国有及国有控股企业经营管理者绩效评价体系和薪酬激励机制[J].生产力研究,2008,(4):109-111.

[34]梁杏花.企业绩效评价与管理激励问题研究[J].现代商业,2009,(20):131-131.

[35]刘斌,刘善庆.刍议企业绩效评价与管理激励问题[J].商业时代,2009,(32):61-62.

[36]徐先明,张建明.创新国企绩效评价激励机制[J].学习月刊,2009,(18):118-118.

(责任编校:周 欣)

Subject and Incentive System of Corporate Financial Strategy Performance Evaluation

QING Wen-jie

(Hunan University of Finance and Economics,Changsha Hunan 410205,China)

This paper describes basic elements of the performance evaluation system of corporate financial strategies, analyzes the evolution and evaluation of the main features of the system,and explains the financial co-governance. Finally,it analyzes the shortcomings of the traditional incentive system and proposes incentive system design.

corporate financial strategy;performance evaluation;subject of the evaluation;incentive system.

F275

A

1673-2219(2010)09-0156-04

2010-07-11

卿文洁(1971-),男,湖南洞口人,湖南财政经济学院高级会计师,硕士,研究方向为财务管理。