套期保值在化工产品销售价格风险控制中的运用

中石化股份化工销售华南分公司财务部 郭梅

套期保值在化工产品销售价格风险控制中的运用

中石化股份化工销售华南分公司财务部 郭梅

中国石化自2005年起实施化工销售体制改革,实现了化工产品的集中销售,建立了跨区域联网ERP系统,为实现化工销售业务的全国监管提供了有力的平台支持。随着改革的深化,销售业务将延伸至区域分公司下属经营部,如何针对化工产品销售业务的特点和化销改革的要求控制销售过程中价格风险,规避销售价格下跌带来的损失,努力完成既定的利润目标,思考套期保值在价格管理中的运用,是化工企业面临的紧迫而重要的问题。

套期保值 价格风险控制 运用

一、化工产品销售价格的特点

1、价格对市场反应灵敏

化工产品销售最显著的特征就是按照市场价格进行销售,化工产品价格反应灵敏,极易受国际原油价格和化工产品外盘价格波动的影响。2008年金融危机时,一日之内化工产品价格一泻千里的情况屡见不鲜,企业必须具备有力的风险控制机制才能实现健康、可持续发展。

2、价格波动带来的结算影响

化工产品的经营风险直接导致了化工销售定价机制的多样性。客户为了规避风险,在进行交易时会选择现货价、合约价、回顾价、第三方外盘价等多种结算方式。从价格的构成来看,还可分为FOB、CIF和C&F等不同定价方式,价格中还可能包含承兑汇票、信用证方式结算收取的延期财务费用。在实际经营中,定价方式往往与销售策略相结合,可能会从经营战略出发而推出优惠促销政策。

3、价格波动对库存商品的影响

2008年7月11日,纽约商品交易所NY原油主力合约价格创历史新高147.27美元/桶,之后原油价格开始暴跌。原油期货价格在短期内的剧烈振荡直接冲击着下游化工产品销售市场,化工产品价格随之急剧下滑,企业库存同比大幅上涨,高库存带来的潜亏问题将直接影响企业的整体效益,降低经营风险成为一个不容忽视的问题。

二、套期保值在化工产品销售价格风险控制的运用

根据国务院国有资产监督管理委员会下发的《中央企业全面风险管理指引》(国资发改革[2006]108号文)第二十七条规定:“一般情况下,对战略、财务、运营和法律风险,可采取风险承担、风险规避、风险转换、风险控制等方法。对能够通过保险、期货、对冲等金融手段进行理财的风险,可以采用风险转移、风险对冲、风险补偿等方法。”

1、套期保值的本质

套期保值是以规避现货价格为目的的期货交易行为。它是在期货市场买进或卖出与现货数量相等但交易方向相反的期货合约,以期在未来某一时间通过卖出或买进期货合约而补偿因现货市场价格变动所带来的损失。其本质是将期货市场当成转移价格风险的场所,利用期货合约作为将来在现货市场上买卖商品的临时替代物,对现在买进留待将来出售的商品进行价格锁定的交易活动,就是进行风险对冲和风险转移。

套期保值业务因为期货市场的建立,从而对其能够规避市场价格风险提供了场所,套期保值就是利用两个市场的价格关系,分别在期货市场和现货市场做相反的买卖,取得一个市场上的亏损的同时,在另一个市场盈利的结果,以达到锁定成本的目的。

套期保值业务能够规避风险,一方面在于同种商品的期货价格趋势和现货价格走势基本一致。主要是两个独立的市场中的特定商品两个价格在同一时空内,会受到相同经济因素的影响,因而两个市场的价格变动趋势会相同。另一方面在于现货和期货价格随期货合约的到期日临近,存在两者合二为一的趋势。期货交易规定合约到期时,必须进行实物交割,如果期货价格高于现货价格,就会有人低价买入现货,卖出高价期货,实现无风险套利,这种套利最终使期货价格与现货价格趋于一致。

2、套期保值的运用

化工产品价格在未来的经济调整过程中将面临着暴涨暴跌等多种情况,尤其在将来面临着产能过剩,国内竞争加剧,化工产品利润将会进一步降低,进而带来装置负荷的调整,直至效益转好带来新一轮的价格波动。

目前在风险对冲方面,化工销售在内控实施细则中新增《化工产品保值业务流程》加以规范。利用期货的套期保值功能对冲库存化工产品价格下跌风险已具备法律和金融环境,如2007年7月25日中国证监会批准在大连商品交易所上市线型低密度聚乙烯(LLDPE)期货合约。因目前在实务中尚未能开展化工产品套期保值操作,现举例说明:

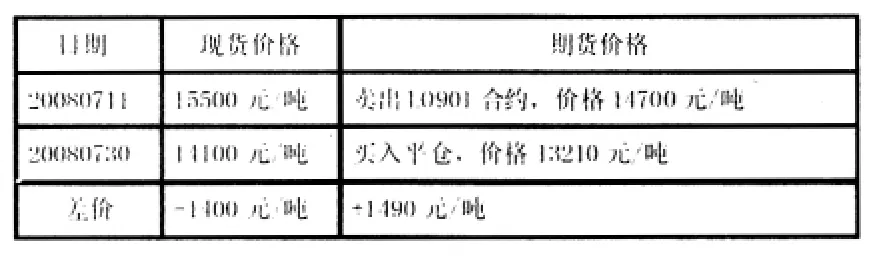

以线性低密度聚乙烯DAFA7042为例,选取目前的主力合约L0901运作,当预计市场价格下跌时,通过先卖出期货合约,再择机平仓,可以有效冲抵库存跌价损失。例如:

从表中可见,从7月11日到7月30日现货每吨下跌了1400元/吨,只要企业有库存就会亏损。但采取套期保值后,可以从期货市场的获利冲抵现货市场的损失,达到保值的目的。在实务操作中,因为期货商品种类不如现货市场多,可选用一种与该商品不同种类但在价格走势上大致相同的相关商品期货合约进行保值,即“交叉性套期保值”。目前大连商品交易所对套期保值交易头寸实行审批制,持仓量不受限制。

三、套期保值在化工产品销售价格风险控制的注意事项

1、对市场价格波动的判断

套期保值操作能否成功运作关键在于对市场波动的判断是否准确,如果判断失误,会造成期货市场的亏损冲抵现货市场的利润,造成企业利润下滑。在投机资金的影响下,两个市场的价格走势可能会出现背离。尽管目前化工产品的期货运作在国内尚处于起步阶段,交易品种不多,但在国外原油价格暴涨暴跌的背景下,中石化作为国内化工产品的主要生产商之一,具有信息优势,积极介入化工产品期货市场对于减少市场波动风险,提高市场控制力具有深远的战略意义。

2、化工产品套期保值业务流程注意事项

应充分考虑期货业务的风险,对套期保值业务的方案设计、人员资质要求、决策审批、止损设置、结算环节和实物交割环节风险控制点进行严格规范。需要注意的是:一是期货交易可以选择对冲平仓和实物交割两种不同的结算方式,但选择后者交易费用会大为增加,而且在临近交割期时保证金比例会由5%逐步提高到30%。二是目前的期货市场有不同的合约可供选择,活跃度不高的合约有可能全天都没有成交量,因此要充分考虑“有价无市”对套期保值业务的影响,尽可能选择主力合约运作。

3、在风险转移方面,建议增加化工产品投保业务规范,规范安保金范围外的商业投保行为

化工产品单价高,而且部分产品是危险化学品,建议对保险公司的选择、投保范围、险种的选择、保险责任、保单的管理、理赔流程等进行规范。在实务中应当加强对保险公司的理赔监督,对响应不及时、拖延理赔的保险公司应当设定违约责任或及时更换,确保投保行为的风险转移效果。

企业应充分了解期货市场的基本运行特点,由于目前国内期货市场交易规模有限,品种结构单一,而且合约推出后的审批过程过于繁琐,未建立起长期的品种推出机制,为企业实际运作带来一定的困难。企业要充分分析,在政策范围内灵活运用套期保值业务理论特点达到规避风险的目的。在实施过程中还需重视交易制度和规则,健全风险管理制度,保证交易平稳有序,主要有保证金制度、涨跌停板制度、持仓限额制度、强行平仓制度等;健全套期保值管理制度,即规定申请条件,审批程序,建仓方式等。健全交割制度,即规定仓单注册和注销管理,品种交割,交割费用等,在增进企业效益方面发挥重要作用。

(责任编辑:罗宁)