我国证券投资基金羊群行为的实证研究

胡海峰,宋 李(.北京师范大学经济与工商管理学院,北京 00875;.中国建设银行股份有限公司重庆市分行,重庆 40000)

我国证券投资基金羊群行为的实证研究

胡海峰1,宋 李2

(1.北京师范大学经济与工商管理学院,北京 100875;2.中国建设银行股份有限公司重庆市分行,重庆 400010)

以中国证券投资基金为研究对象,以2004年至2008年为研究期间,利用CCK模型进行的测度发现,无论是2004年1月至2005年6月及2008年1月至2008年12月的市场下跌区间,还是在2005年7月至2007年12月的市场上升区间,横截面绝对偏离度和市场平均收益之间的线性关系均不成立,即证券投资基金存在明显的羊群行为。究其原因,从宏观上看,市场基础制度的欠缺和管理部门的过度干预为羊群行为创造了环境;从微观上看,由于信息披露机制的不完善和监管手段的缺乏,基金运作模式与上市公司和投资者理念之间的矛盾也使得证券投资基金表现出羊群行为的特征。

证券投资基金;羊群行为;股价分散度

一、引言

从1998年我国发行“新基金”①在1997年11月中国证监会出台的《证券投资基金管理暂行办法》颁布以前设立的基金被称为“老基金”,之后设立的基金被称为“新基金”。以来,我国的证券投资基金业得到了迅速的发展。在1998年,我国证券投资基金的净资产总额约为62亿元,发行总份额为100亿份;而截至2007年底,我国证券投资基金净资产总额已达25662亿元,发行基金份额规模达22457亿份。

由于基金经理具有专业的知识背景和相对理性的投资理念,证券投资基金常被认为是有效稳定市场价格、抑制股票市场羊群行为的市场力量。从发达国家的经验看,证券投资基金发挥了市场中坚的作用,促进了金融系统的竞争,提高了资本市场的效率。对新兴市场国家而言,证券投资基金的发展也对一国金融结构的优化产生重大的影响,并对金融体系稳定性的提高起到推动性作用。

然而,在我国证券投资基金业的迅速发展过程中,只有短暂历史的证券投资基金能否也发挥稳定市场的巨大作用,这是一个值得深入研究的问题。从资本市场角度来看,中国证券市场目前仍是一个新兴市场,证券投资基金作为市场投资主体,为市场提供了大量有效资金,虽然规模不断壮大,结构也不断优化,但其规模和结构还存在不足,对证券市场的稳定作用显得力量不够。从微观主体角度来看,我国的证券投资基金不论在规模、品种、投资理念和技术上都还处于初期的发展和探索中。因此,证券投资基金的行为并没有完全反映理性、成熟的投资理念,其总体行为还存在类似散户的羊群行为。本文研究的问题正是从股价分散度角度对我国证券投资基金的羊群行为进行检验与测度,分析证券投资基金的羊群行为特征。

二、文献回顾

羊群行为(Herd Behavior)是指证券投资基金经理会跟随其他的证券投资基金买卖同样的股票。国外的学者对于证券投资基金羊群行为也做了大量的实证研究,主要测度方法有两类,一是通过证券投资基金的交易信息分析其投资组合的变动,来判断和度量股票交易时的决策羊群性。二是以股价分散度为指标,通过研究羊群行为对股价的影响,来验证整个市场在大幅涨跌时是否存在羊群行为。

(一)通过交易信息测度羊群行为

Lakonishok,Shleifer和Vishny(1992)在对证券投资基金羊群行为进行研究时提出了著名的买卖羊群行为的测度方法(LSV法)。LSV法利用基金经理买卖特定股票的行为平均倾向来定义羊群行为。具体公式为:

H表示在一段时间内买入股票的基金占买卖股票基金的比例与预期买入股票基金占预期买卖股票基金比例之差的绝对值减去调整因子。其中,pi,t为基金经理在给定季度t净买入股票i的比例,即:

B(i,t)和S(i,t)为在给定季度t净买入与卖出股票i的基金数量。E(pi,t)表示pi,t的期望值,使用所有股票的pi,t在给定季度t的算术平均值近似替代。AF是调整因子,

当所求得的羊群行为平均值~Hi,t为正值,即表示有羊群行为,且~Hi,t越大,羊群行为程度越明显。反之,当所得的~Hi,t接近0或为负值,即表示无羊群行为。

Lakonishok,Shleifer和Vishny(1992)研究了经营769支免税证券基金的341个美国货币基金管理者的羊群行为,并按股票股本大小、基金资产规模进行了分类检验。结论显示,基金整体并没有表现出明显的羊群行为;但由于小公司股票的公众信息较少,更容易受到其他基金投资行为的影响,因而小盘股的羊群行为程度要显著大于大盘股的羊群行为程度。

Wermers(1999)对LSV法进行了一定的修正,通过分析美国共同基金从1975年到1994年的股票交易行为来判定基金是否存在“羊群行为”,以及“羊群行为”对股票价格的影响。结果发现基金总体的羊群行为程度较低,且买入和卖出股票时的羊群行为程度相差不大,但不同投资风格的基金的羊群行为程度有较大差异,如成长型基金比收入型基金的羊群行为程度高。

LSV法在估计某支股票的羊群行为程度时,只考虑了市场买卖双方投资者的数量,没有考虑交易的股票的数量。因此,Wermers(1995)采用关联交易的组合变化测量法(PCM),将投资者行为的方向性和交易股票的强度综合起来考虑,用不同基金管理者的资产组合中各种股票权重同方向变化的程度来度量羊群行为,同时通过基金中股票权重变化的百分率来刻画交易集中度。具体形式为:

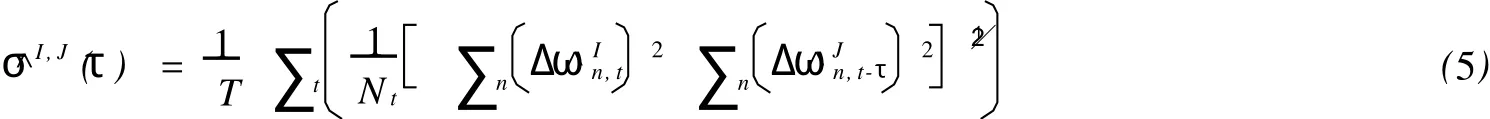

其中ρ,^tI,τ,J是测度资产组合I和J在滞后期τ的权重变化的一致性,即测度羊群行为。Δω^nI,t表示资产组合I的n只股票在[t-1,t]期间的权重变化,Δω^Jn,t-τ表示资产组合J的n只在[t-τ-1,t-τ]期间股票的权重变化,Nt表示资产组合I在[t-1,t]期间的股票和资产组合J在[t-τ-1,t-τ]期间持有的股票所形成的交集的股票数目。横截面标准偏离度(Cross-Sectional Standard Deviation,CSSD)的均值公式为:

与LSV法相比,PCM方法的测量值随着买卖某一支股票的基金数量的增加而增加,即活跃于某支股票的基金越多,市场上在同一方向交易的基金数量的比例越大。

(二)通过股价分散度测度羊群行为

Bikhchandani,Hirshleifer和Welch(1992)认为当金融市场存在羊群行为,多数投资者的看法与市场舆论一致,则个股的收益率与市场收益率偏离不大,即市场股票收益率的分散度(个股收益率接近市场平均收益的程度)会较小。且在市场价格波动较大时,投资者更有可能追随市场舆论,出现明显的羊群行为。股价分散度被定义为收益率的标准差,即:

分散度指标随着个股偏离市场收益程度的增加而增加。当整体完全发生羊群行为时,所有个股收益与市场收益一致,分散度指标等于零;当羊群行为程度减轻,个股收益逐渐偏离市场收益时,分散度指标也逐渐增加。因此,可以通过比较价格剧烈波动时期的分散度指标与平均水平下分散度指标的相对大小来检验羊群效应。

Christie和Huang(1995)提出横截面报酬标准差(CSSD)来计算股票报酬的离散程度。

其中,n为样本股票的总数,ri,t为t时期i公司的股票报酬,rt为累计n个投资组合的横截面平均报酬。接着,该模型通过假定离散程度与市场报酬之间的关系,采用引入虚拟变量的方法来区分极端波动时期的线性模型,从而明确羊群行为的测度方法。当回归系数显著为负时,说明市场处于极端波动时,股票报酬离散度会减少,验证了羊群行为的存在。

Christie和Huang(1995)使用美国每日股价数据进行实证,检验结果显示,在股市有较大的变动时,不同股票的报酬会有较大的离散程度,说明市场不存在羊群行为。

Chang,Cheng和Khorana(2000)修正了CH方法所采用的个股报酬与市场报酬横截标准差的方法,提出横截面绝对偏离度(Cross-Sectional Absolute Deviation,CSAD)来衡量股票报酬离散程度。其计算公式为:

其中,N为投资组合的股票数量,Ri,t为股票i在交易日t的收益率,Rm,t为市场组合的收益率。Chang,Cheng与Khorana(2000)的实证结果指出,美国、香港、日本股市在市场剧烈变动期间,报酬离散程度会增加,羊群行为不存在。他们的实证结果与Christie与Huang(1995)一致。然而在对台湾与韩国等新兴市场的检验中,发现在股票报酬极度波动期间,股票的报酬离散度会减少,说明在新兴市场存在羊群行为现象。另外,他们还通过实证对比CH法与CCK法,证明CSAD比CSSD更具有普适性。

借鉴国外学者提出的羊群行为的检验与测度模型,我国学者也对中国证券投资基金的羊群行为特征进行了测度,方法多集中于LSV法。施东晖(2001)以证券投资基金公布的前10名股票为样本,检验1999年第1季度到2000年第3季度的“羊群行为度”,结果表明我国基金的交易行为具有严重的“羊群行为”,但并没有显示出典型的反馈交易策略。同时,由于我国证券投资基金存在投资风格模糊、投资理念趋同的问题,因此加剧了股价波动。吴福龙、曾勇、唐小我(2004)也使用Wermers(1999)的检验模型,对2000年到2001年投资基金的数据进行实证,研究发现,中国投资基金具有明显的羊群效应,且中国投资基金在只买不卖方面的羊群效应高于美国互助基金相应的羊群效应,在既买又卖和只卖不买方面并不高于美国互助基金的羊群效应。陈浩(2004)使用经典LSV法,对1991年第1季度至2003年第2季度的基金交易数据进行实证,羊群行为测度结果显示:证券投资基金存在显著羊群行为,并且在小盘股上的羊群行为更显著。另外,为对比经典LSV法与Wermers(1999)区分买卖方指标的方法,采用Wermers(1999)的方法进行实证,却没有得出显著的结果。祁斌、袁克、胡倩、周春生(2006)使用了经典的LSV方法和Wermers(1999)的扩展方法对我国证券投资基金的交易行为进行实证研究。结果发现,我国证券投资基金使用正负反馈操作策略,具有较明显的羊群行为,且成长型基金的羊群行为更为显著,流通盘较大或较小的股票的羊群行为也更为显著。胡赫男、吴世农(2006)以在沪深两市交易的1998年第1季度至2003年第4季度94家证券投资基金投资组合明细数据为样本,参考LSV法构造了新的羊群行为测度指标。研究发现基金的羊群行为受季节、时间、基金规模、基金盈利、市场规模、市场态势等因素的影响,且熊市中的测度值大于牛市测度值。

另一方面,也有学者从股价分散度角度对羊群行为进行了检验。宋军、吴冲锋(2001)使用个股收益率的分散度指标,检验1998年10月到2000年9月8个季度的基金的羊群行为。检验结果显示我国证券投资基金存在明显的羊群行为,且买方羊群行为度明显高于卖方的羊群行为度;高增长行业股、低价股以及小公司股比其他种类股票存在更为严重的羊群行为。孙培源、施东晖(2002)指出了宋军、吴冲锋(2001)在分析方法和论证逻辑两方面存在的问题,以资本资产定价模型(CAPM)为基础,建立了股票收益率的横截面收益绝对偏离和市场收益率的非线性检验。检验结果表明,由于我国证券市场存在政策干预、信息不对称等严重问题,因此存在一定程度的羊群行为,并且羊群行为在市场上升期间更加明显。常志平、蒋馥(2002)也采用CSAD(横截面收益绝对差)方法,对我国股票市场是否存在“羊群行为”进行了实证检验。结果发现在市场上升时,我国证券市场不存在羊群行为,但在下跌行情中,证券市场均存在羊群行为,且深圳证券市场比上海证券市场更为显著。

三、研究设计

由于使用分散度来测度羊群行为的方法具有需要的数据准确且容易获得的优点,计算方法也较为简单,这是其他羊群行为测度法所不具有的,因此本文选择从股价分散度角度对我国证券投资基金的羊群行为进行测度。

(一)实证模型

1.变量设定与说明

采用Chang,Cheng和Khorana(2000)提出的CCK模型作为研究的基本模型。该方法认为证券投资基金作为最主要的市场投资主体,其羊群行为最终都将通过交易在股价和收益率之中反映出来。当存在显著的羊群行为时,投资者的行为趋同,导致股票价格变化也趋向一致。

假设市场上有N种股票,股票i在交易日t的收益率为Ri,t,市场组合收益率为Rm,t,那么市场在交易日t的横截面绝对偏离度为:

从(14)式可以看出,在有效的市场环境中,横截面绝对偏离度(CSAD)应当是市场收益率(Rm,t)的线性递增函数。但若市场价格大幅波动,由于基金对市场信息的判断能力有限,于是会追随市场总体的投资行为,因此产生羊群行为,而此时横截面绝对偏离度(CSAD)与市场收益率之间的线性递增关系将减弱甚至不存在。

因此,将横截面绝对偏离度(CSAD)设定为被解释变量,市场收益率(R)设定为解释变量。通过考察两者间的线性关系存在与否,来对证券投资基金的羊群行为做出判定。

2.回归方程

由上节原理建立回归方程:

参考孙培源、施东晖(2002)的处理方式,考虑到市场上涨和下跌时羊群行为的程度可能有所不同,因此对CCK模型建立两个回归方程,以分别研究市场上升和下跌不同环境下的羊群行为:

(二)样本与数据说明

1.样本选取

样本采集期间从2004年初开始,到2008年底结束。考虑到指数上升和下跌的不同市场环境,以2005年6月16日和2007年10月16日为两个转折点,将样本期间划分为2004年1月1日至2005年6月31日的下跌区间1,共359个交易日;2005年7月1日至2007年12月31日的上升区间,共609个交易日;2008年1月1日至2008年12月31日的下跌区间2,共246个交易日。

采集的数据来源于Wind资讯,选取2004年至2008年间356只开放式和封闭式证券投资基金每季度报表公布的其投资组合中重仓持股明细公告①重仓持股明细公告的主要内容是在季度内基金持有的排名前十位的股票名称以及持股总量、季度持股变动、持股占流通股比、持股总市值、持股市值占基金净值比、持股市值占基金股票投资市值比。的前十位股票作为研究对象。具体方法为:首先汇总各基金每季度持有的股票,在样本中剔除在一年中仅有个别季度受到基金关注的股票,保留大于等于3只以上基金持有的股票,将股票划分为年均3—5只基金持有的低关注组和年均5只以上基金持有的高关注组进行统计,然后按照年份对股票进行汇总,年度内发行股票不纳入该年度统计范围。

表1 样本股票数量分类统计汇总(2004-2008)

2.数据处理

首先,采用各股票日流通市值加权beta(120日滚动)作为βi,t。

然后,选取上证综合指数作为市场组合收益率Rm。一方面,2004年后上证综指的总市值和成交量是深证成指的2.5倍左右,因此上市比深市更具代表性;另一方面,施东辉(2001)对两市指数的相关性研究表明,其相关系数高到0.9787,两市的收益状况和股价波动都非常相似。

表2 市场组合收益率的统计特征(2004M 1-2008M 12)

从日市场组合收益率的描述性统计特征来看,各期峰度都高于3,呈现尖峰状态;整体和市场上升期间的偏度小于0,统计上呈现负偏特征。

接下来,无风险收益率rf选取银行一年期人民币存款利率。

表3 一年期人民币存款利率(2002-2008)

最后,用以上三组的对应数据按照式(13)计算出日CSAD,2004年1月1日至2005年6月31日的下跌区间1,共359个样本;2005年7月1日至2007年12月31日的上升区间,共609个样本;2008年1月1日至2008年12月31日的下跌区间2,共246个样本。

四、实证检验结果

用式(16)和式(17),对两组组合分别进行回归,同时对整体样本区间进行回归比较,结果如下:

表4 模型回归数据结果(2004-2008)

续表4模型回归数据结果(2004-2008)

首先,D-W值均接近2,说明样本不存在残差自相关(Autocorrelation)。

从计量结果看,在整个样本区间、市场上升阶段和下降阶段,回归系数bup2、bdown2和btotal2均显著为负,这意味无论在总体样本区间内、上升阶段和下降阶段,CSADt和|Rm,t|之间的线性关系均不成立,而是呈现非线性关系,即意味着羊群行为的存在。因此,在上涨或是在下跌两种不同的市场环境中,基金重仓股都存在明显的羊群行为。

同时,整体样本区间、上升区间和下降区间的bup1和bdown1的回归系数均显著为正,这表明横截面绝对值随市场涨跌幅度的增大而增大,说明基金的羊群行为加剧了市场的涨跌程度。市场下跌区间2高关注组的bdown1显著大于下跌区间1的同组系数,这可能是由于在2008年证券基金自身规模和对市场的影响力大大超过2004-2005年,因此在市场下跌过程中,基金行为对市场收益率的影响更为明显。

从回归系数来看,整体样本区间稍弱于上升和下降区间,说明从整体区间上看,基金羊群行为不如在上升和下降区间强烈,这有可能是在股市上升和下降区间基金采用了各不相同的趋同投资策略,而这些策略在一定程度上形成对冲,减弱了整体样本区间的羊群效应。因此,对整体样本区间的检验结果可能不如单独分析上涨或下跌时的结果明显。

同时,从结果中还可以看出,高关注组的羊群行为较低关注组更为明显,其价格波动受到羊群行为的影响更大,这说明了较多基金关注的股票的价格波动与基金行为的关系更密切。

五、结论

从实证分析中可以看出,目前我国的证券投资基金具有明显的羊群行为特征。我们认为,造成我国证券投资基金羊群行为的特定原因主要是宏观体制环境和微观信息机制两个方面。从宏观层面上看,市场基础制度的欠缺和管理部门的过度干预为羊群行为创造了环境;就微观层面而言,由于信息披露机制的不完善和监管手段的缺乏,基金运作模式与上市公司和投资者理念之间的矛盾也促使证券投资基金表现出羊群行为的特征。

首先,在市场基础制度方面,我国证券市场还处于初步发展阶段,证券交易所缺乏卖空、日内回转、做市商等市场机制,还不能完全适应不同种类产品的交易特征,无法满足证券投资基金的交易需求。例如,做空机制的缺乏,单向多做的盈利模式,使得市场信息流动性不足,并在一定程度上导致交易聚集和操作策略趋同,从而产生羊群行为(见表5)。

表5 证券交易所交易机制的国际比较

其次,监督管理部门的监管还处于初级水平,难以很好的平衡监管的公平和效率。一方面,监管的低效、扭曲的信息披露会减缓新信息的吸收速度,从而为羊群行为提供生存空间。另一方面,过度的行政干预又会干扰证券市场的正常运作,使得证券投资基金在运作过程中与外部市场产生矛盾。为避免这一现象,证券投资基金等机构投资者对政策方向产生了高度的依赖性,基金经理放弃了投资风格和投资个性,而常常采取从众行为。

再次,从我国上市公司状况来看,大量的资产重组也使企业的经营状态和产业特征处于不稳定的状态,导致我国股市上缺乏足够的蓝筹股和绩优成长股,可供选择的投资品种较为有限。在这样的市场环境下,基金无法保持既定的投资风格,而只能追逐市场热点,从而出现多个基金同时买卖相同的股票的现象。

最后,基金性质与中小投资者的投资理念之间存在矛盾。我国广大的基金投资者由于缺乏正确的长期投资理念,将基金这一代人理财的集合投资方式看作是短期内能为自己带来丰厚利润的工具。因此,若某一证券投资基金表现落后于市场平均水平或同行,就会遭到大量投资者的责备,甚至面临赎回的风险。在这种激烈的同业竞争和巨大的舆论压力下,某些基金为了改善自身净资产值或投资业绩落后的状况,不得不改变原先确定的长线投资理念,而在运作上呈现从众的羊群行为趋向。

常志平、蒋馥,2002:《基于上证30及深圳成指的我国股票市场“羊群行为”的实证研究》,《预测》第3期。

陈浩,2004:《中国股票市场机构投资者羊群行为实证研究》,《南开经济研究》第2期。

胡赫男、吴世农,2006:《我国基金羊群行为:测度与影响因素》,《经济学家》第6期。

祁斌、袁克、胡倩、周春生,2006:《我国证券投资基金羊群行为的实证研究》,《基金研究》第12期。

施东晖,2001:《证券投资基金的交易行为及其市场影响》,《世界经济》第10期。

宋军、吴冲锋,2001:《基于分散度的金融市场羊群行为研究》,《经济研究》第11期。

孙培源、施东晖,2002:《基于CAPM的中国股市羊群行为研究——兼与宋军、吴冲锋先生商榷》,《经济研究》第2期。

吴福龙、曾勇、唐小我,2004:《中国证券投资基金羊群行为的进一步研究》,《中国管理科学》第4期。

Banerjeer,1992,“A Simp le Model of Herd Behavior”, Quarterly Journal of Econom ics,107:797-817.

Bikhchandani,S.and Sunil Sharma,2000,“Herd Behavior in Financial Markets:A Review”,IM FW orking Paper.

Bikhchandani,Sushil,David Hirshleifer and Ivo Welch,1992,“A Theory of Fads,Fashion,Custom,and Cultural Changes as Info rmational Cascades”,Journal of Political Econom y,100:992-1026.

Christie,William G.and Roger D.Huang,1995,“Follow ing the Pied Piper:Do Individual Returns Herd around the Market?”,Financial Analysts Journal,(4):31 -37.

Chang,E.,J.Cheng,A.Kho rana,2000,“An international perspective”,Journal of Banking and Finance, (10):175-210.

Froot,K.A.,Scharfsteinand D.S.,and Stein J.C., 1992,“Herd on the Street:Info rmational Inefficiencies in a Market w ith Short-term Speculation”,Journal of Finance,47:1461-1484.

Lakonishok,Josef,Andrei Shleifer and Robert W. Vishny,1992,“The Impact of Institutional Trading on Stock Prices”,Journal of Financial Econom ics,32:23-43.

M aug,E.,Naik N,1996,“Herding and Delegated Portfolio Management”,Working Paper of London Business School.

Scharfstein,David S.and Jeremy C.Stein,1990,“Herd Behavio r and Investment”,American Econom ic Review,80:465-479.

Shiller,R J,1990,Investor Behavior in the October 1987 Stock M arket Crash:Survey Evidence,Cambridge: M IT Press.

Shiller,R J,2000,Irrational Exuberance,Princeton: Princeton University Press.

Wermers,Russ,1999,“M utual Fund Herding and the Impact on Stock Prices”,Journal of Finance,54:581-623.

Wermers,Russ,1995,“Herding,Trade Reversals and Cascading by Institutional Investors”,Working Paper of University of Colo rado.

(责任编辑 孟大虎 责任校对 孟大虎 侯珂)

An Empirical Study of M utual Fund Herding

HU Hai-feng1,SONG Li2

(1.School of Economics and Business Administration,BNU,Beijing 100875; 2.Chongqing Branch of China Construction Bank Limited Corporation,Chongqing 400010,China)

This paper analyses the linear relationships between the cross-sectional absolute deviation and themarket average revenue in the 2004-2008 period to determine the herding behavior of the Chinese mutual funds.The research uses the CCK empirical model as the basic framewo rk,and collects data from the first quarter of 2004 to the fourth quarter of 2008.The results p rovide evidence fo rmutual fund herding notonly in the growing p rocess,but also in the declining period. The reasons lie in lack of market-based system,excessive intervention,imperfect information,and listed companiesand investo rs.

mutual fund;herding behavior;p rice dispersion

F12

A

1002-0209(2010)05-0109-09

2009-10-22

胡海峰,北京师范大学经济与工商管理学院,教授。