利率政策中调整存贷利差的效应分析

——以中国为例

张莉莉,谢 康

1.2.安徽师范大学 政法学院,安徽 芜湖 241003

利率政策中调整存贷利差的效应分析

——以中国为例

张莉莉1,谢 康2

1.2.安徽师范大学 政法学院,安徽 芜湖 241003

存贷利差是利率结构理论的一个重要内容,也是银行业赖以生存和发展的“经济基础”。利率政策中存贷利差的调整必然会对商业银行的绩效和行为产生影响,进而对实体经济产生影响。会产生什么样的影响,又该如何应对这些影响,也就成了本文所需探讨的主题。本文通过分析存贷利差调整的原因,进一步探析存贷利差调整对商业银行的行为以及对实体经济的影响。

存贷利差;商业银行;实体经济

一、存贷利差概述

(一)存贷利差的定义

存贷利差是利率结构理论的一个重要内容,也是银行业赖以生存和发展的“经济基础”。通常,我们采用净利差和毛利差两类数据衡量银行存贷利差。“净利差”是指银行的净利息收入除以银行总资产或利息类资产。一年期“毛利差”是指一年期平均贷款利率减去一年期平均存款利率。银行并不能从所有的贷款中获取利息收入(因为不良贷款的存在),但它需要支付所有的存款利息,所以净利差低于毛利差。相对于毛利差而言,净利差更能反映银行的赢利能力、经营管理水平和实际利差水平。

(二)建国后我国存贷利差的历史变迁

目前在我国利率管制的背景下,利差的大小主要受中央银行政策的影响。利差扩大,反映中央银行鼓励商业银行增加信贷供应的意图,利差缩小则反映中央银行希望商业银行紧缩信贷。图1反映了建国以来我国银行存贷款利率及利差调整的整个历程。在此,我们分4个阶段对我国商业银行毛利差水平进行考察。第一阶段是建国初期,国内物资短缺、通货膨胀和投机商兴风作浪等,物价高悬使利率高居不下,利差高达168个百分点。随着对市场物价的有效治理和公民信心的建立,到1951年底市场基本稳定,利差下降到7.2个百分点。第二阶段是1952年-1978年,我国银行业实现国有化和统一管理,这一时期利差水平较低并呈现不断缩小的趋势。第三个阶段是自改革开放以来,由于在金融改革中对银行是否以盈利为目标难以定位,对利差的合理区间缺乏科学依据,以致造成利差杂乱无章,甚至出现了负利差,最终牺牲了银行利益为经济改革的平稳进行铺垫了巨大成本。最后一个阶段是从1995年开始,央行着重调整利率水平,所以一年期存贷毛利差空间狭小。在1989年、1990年和1993年7月三次出现了毛利差为零的情况,甚至在1980年和1993年5月出现利差“倒挂”现象。伴随1994年金融改革,国有银行商业化,银行以利润为目标和市场经营定位至此明朗。利率倒挂被消除,利差也基本稳定,没有较大的起伏,并开始逐步扩展。

二、存贷利差水平对商业银行业绩影响的实证分析

从2007年和2008年我国四大商业银行的损益表的数据来看,净利息收入的数值均很大,利息收入所占营业收入的比例基本超过84%,我们可以看出存贷利差对商业银行利润增长所做的贡献。(见表1)

表1 部分银行的利息收支状况

此外,银行业绩还受到诸如手续费及佣金收支净额、净交易收益/损失、证券投资收益/损失等因素的影响。为了进一步说明利差水平和银行净利润之间的关系,考虑到数据的可得性,我们还以中国银行、中国农业银行、中国建设银行以及招商银行四家银行在1996~2007年净利润总额NP作为被解释变量,同期加权平均的净利差NIM以及中间业务收入OIP作为解释变量,进一步具体说明存贷利差对银行业绩的影响程度,进行了简单的线性回归分析。

1.相关变量的选择。(1)衡量银行业绩的主要指标是银行的经营成果,即利润。所以,模型中我们选取四大商业银行的加权平均利润(NP)为被解释变量。(2)为进一步说明存贷利差对银行业绩的影响程度,我们选取净利差(NIM)作为其解释变量之一。对于净利差的表示,学术界有多种方法,模型中我们以四大银行的加权平均净利息收入(利息收入与利息支出的差额)予以量化。(3)除利差收入之外,银行的各种中间业务收益等也是利润的重要来源,考虑到数据的可得性,我们选取四大商业银行的加权平均非利息收入(OIP)来计量。

2.建立二元回归模型,方程如下:

3.回归结果分析及模型的检验。运用最小二乘法(OLS)进行回归分析,所得结果如下(保留两位小数):

变量 相关系数 标准差 T检验值 P值加权平均非利息收入 2.01 1.61 1.25 0.24净利差 1.39 0.32 4.31 0.00拟合优度 98.20% 修正后拟合优度 97.79%残差平方和 4.76E+08 F检验值 245.03 DW值 1.35 F检验的P值 0.00

从以上的回归结果我们可以看出F值为245.03,方程整体显著。修正后的拟合优度为97.79%,解释能力较好,另外,我们根据现实经验知道OIP对银行利润也有影响,然而根据模型显示的结果,在5%的显著性水平下,解释变量OIP未通过检验,因此判断,模型可能存在多重共线性,运用辅助回归模型检验法对多重共线性进行检验,其结果如下:

R2=93.76% Adjusted R2=93.15%DW=1.33 F=150.33

因此,净利差和非利息收入之间有显著的线性关系,进一步运用方差膨胀因子检验得:

VIF=1/(1-R2)=1/(1-0.94)=16.03﹥5,即模型存在多重共线性。

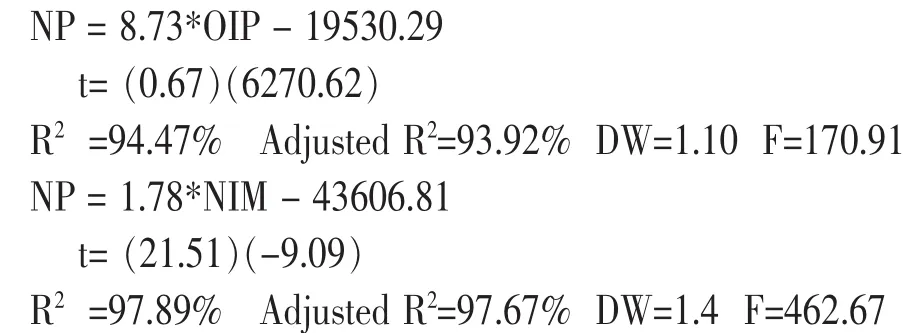

分别运用最小二乘法做NP对NIM和NP对OIP的一元回归模型如下:

对比结果,我们发现NIM是更为重要的解释变量,因此,我们考虑去掉OIP解释变量,选择后一种结果。

进一步对模型进行检验,运用怀特检验法,得出以下结果:

怀特检验:

F值 1.10 P值 0.37修正后的拟合优度 2.35 P值 0.31

在选定5%的显著性水平下,模型不存在异方差性。

据模型结果显示DW=1.4,在选定5%的显著性水平下,DW值处于无自相关的区域内,模型不存在自相关。

4.结论。经过以上对模型的处理,我们已解决多重共线性、异方差和自相关的影响。分析模型结果可以看出,模型F值较大,方程整体显著。去掉OIP变量之后,模型的拟合优度并未发生较大程度的改变(98.19%→97.88%),且拟合优度较大,模型解释程度较好。在选定1%的显著性水平下,解释变量能够很好的通过模型的检验。由此我们得出结论,NIM对银行盈利能力起着至关重要的决定作用。

三、存贷利差调整对商业银行的绩效和行为的影响

(一)存贷利差调整影响商业银行的利润空间

表2 我国部分商业银行利差水平和经营状况 单位:%

从表2中我们可以看出与2006年相比,2007、2008年多数商业银行的净利差与毛利差均有所增加,净利差在3%左右,毛利差多在4%以上,个别商业银行的毛利差将近5%。从表中我们还可以比较直观的看到利差变动对以上五个商业银行利润增长的影响。伴随着净利差的增加,商业银行的利润也在逐年大幅度增长,净利润增长率在60%以上,如今存贷利差逐步紧缩,必然会压缩商业银行的利润空间、降低盈利水平。这些虽与银行经营机制、管理水平等密切相关,但与存贷利差的升降有极大的关系。

(二)存贷利差调整影响商业银行的行为

1.对商业银行信贷供给的影响。经过5次降息后商业银行的存贷利差越来越小。商业银行的经营本质与普通企业的购销获利是一致的,通过存贷款获取利差。如今贷款利率下调,加之受金融危机影响,真实贷款的需求比较低,实体经济的整体贷款需求也比较弱,商业银行很难找到收益较高风险较低的贷款项目,信贷供给相比之前增速减慢,银行收益率大幅下降。因此目前银行均采取主动扩张的举动以获得信贷增长。另一方面,贷款利率下调,在融资渠道较窄的情况下,许多企业还是会选择银行贷款融资,短期内银行的信贷供给总量不会大幅减少。

2.对商业银行融资业务的影响。存贷利差逐步紧缩,利差收入大幅缩水,银行的利润空间也随之被挤压。为了追求利润最大化,许多商业银行在贷款增速放缓的情况下,开始加快中间业务的发展,寻找新的利润增长点。以中国农业银行为例,2007年该行开发了一系列诸如投资银行业务和资产托管业务的公司类中间业务以及包括基金代销业务和保管箱业务在内的个人中间业务,从而提高中间业务收入比例。再次,许多商业银行也开始增大购买国债、央票、金融债、企业债的比例,使其收益加大。除此之外,由于贷款增速放缓,商业银行更倾向于选择向经营状况稳定的大企业贷款,降低经营风险。

3.对商业银行开展各种业务的影响。由于历史的原因,我国商业银行一直以经营存贷款业务为主,利息收入是商业银行的主要收入来源,存贷利差也是商业银行的主要利润来源。如今利差缩小,银行的盈利水平大大降低。仅仅依靠存贷利差已经不能适应当今日益激烈的竞争环境。近几年,为了在日益激烈的竞争中获得优势并继续发展壮大,商业银行的竞争意识被激发出来,纷纷利用信息、技术、人才优势为客户提供金融服务,频频推出诸如个人理财和个人住房贷款等新产品,通过加快技术和产品创新,优化产品结构,开发非利差型业务,从而增加银行收益、提高银行自身的竞争力。

四、存贷利差调整对实体经济的影响

我国商业银行对利差收入的依赖性比较大,故存贷利差的调整首先会对商业银行的利润产生影响,继而银行采取一系列的应对措施,会对整个实体经济产生影响。

(一)企业融资难问题得以缓解

近年来,贷款利率的下调幅度大于存款利率的下调幅度从而使利差逐步缩窄。贷款利率的大幅下调对于资金吃紧的企业来说无疑是件好事,缓解了部分企业贷款难的问题。首先,减轻了企业的利息支出负担,有助于改善企业财务状况,提高企业盈利能力和竞争力。其次,直接增强了企业的借款能力、增加了企业的现金流,有利于企业逐步实施技术升级、设备更新和产品转型,从而促进企业的发展壮大。另外,央行多次下调人民币贷款基准利率,降低了企业的贷款成本,也会使企业的融资结构发生变化,更加倾向于银行信贷。

(二)个人房贷需求较旺,但“提前还贷”放缓

2008年“双率”数次下调,12月23日央行同时下调人民币存贷款基准利率各0.27个百分点,贷款利率大幅下降使不少楼市观望人群“怦然心动”,与此同时存款利率下调幅度较多也使得这部分观望人群发现存钱在银行“吃”利息显然不再那么优惠,购房热情顿时释放了,房贷市场出现回暖。

当降息多次“袭来”,许多贷款人开始重新审视“提前还贷”这一行为。曾在加息通道中为自己锁定了利率风险而高兴的贷款人,在降息通道中又要开始为自己的损失而焦虑。2007年一连串的加息让一些贷款人选择办理了固定利率贷款业务,其平均利率达到7%以上,相比2008年11月底的5年期以上贷款的基准利率6.12%,高出近一个百分点。如果在此基准利率上再打折,固定利率房贷的成本无疑显得很高。于是一些贷款人开始利用相关银行的“固定利率房贷转成浮动利率房贷”政策来规避固定利率贷款所带来的损失。目前,降息的预期依然存在,于是大部分贷款人暂且搁置提前还款计划,把资金牢牢捏在手上,利用目前较低的利率转而尝试做一些投资,让手头的资金获得比利息支出更高的收益。

(三)对居民投资理财行为的影响

伴随着人民币存款基准利率的一再下调,居民储蓄的利息收入开始减少,很多人对投资理财也开始很迷惘。目前市场上的一些理财品种和渠道发生变化,使得投资者的理财思路也相应发生了变化。比如,对于大部分房贷借款人来说,从长期看,此次降息对月供影响不大,但是对于市场上的一些房贷产品却会造成一定的冲击。此前市场上一度被热炒的固定利率房贷,在此次降息中无疑是受到影响颇大的品种。为降低风险,很多人们开始倾向于1年期以上的理财产品,从而提前锁定利率。除此之外,货币基金也被作为流动资金管理的上佳选择,大受人们的青睐。总而言之。由于降息后居民可以采取灵活多样的理财方式降低存款利息的隐性损失,居民购买理财产品的热情开始有所升高。

[1]张敖春.银行存贷利差与金融生态[J].合作经济与科技,2008,(7):42-43

[2]汪红驹.中国货币政策有效性研究[M].北京:中国人民大学出版社,2003.355.

[3]钟伟,沈闻一.银行业净利差的国际比较及对中国的实证分析[J].管理世界,2006,(9):1-3.

[4]陈晓春.商业银行积极应对利率市场化探略[J].福建金融,2003,(9):41-42.

[5]方昕,张春清,曾好.利率连续上调的效应分析[J].西南金融,2008,(2):16-18.

责任编辑:刘 微 陈 岩

The Analyzes of Adjusting Deposit-loan Spread——Take China for Example

ZHANG Li-li1,XIE Kang2

(1.2.School of Political Science,Anhui Normal University,Wuhu Anhui 241003)

Deposit interest rate structure theory is an important content of the banking,survival and development of"economic basis".Interest rate policy adjustment will also spread to the performance of commercial banks,and influence on the real economy.What the effect will be,and how to deal with these effects,we also need to discusse in this paper.By analyzing the reasons,the adjustment of commercial bank and the behavior of economic entities,we aim to explore the influence of commercial Banks and the real economy.

deposit interest;commercial banks;entity economy

book=18,ebook=50

F830.33

A

1008-9055(2010)03-0018-04

2010-04-13

1.张莉莉(1986—),女,汉族,安徽宿州人,安徽师范大学政法学院09政治学理论研究生。研究方向:公共管理与公共政策。

2.谢康(1988—),男,汉族,安徽芜湖人,安徽师范大学政法学院08政治学理论研究生。研究方向:政府经济学。

——以宁夏为例