如何用CVaR模型监测极端风险

○陈婵娟 李筱璇

(1、复旦大学经济学院 上海 200433 2、申银万国证券研究所 上海 200002)

仅仅两年,上证综指从998点涨到6124点;弹指一挥间,又从6124点跌至1664点,A股跌幅超过70%,20多万亿市值灰飞烟灭;也是仅仅一年时间,财富象征的华尔街由欣欣向荣变成悲惨世界,昔日呼风唤雨的各大投行纷纷倒下或转型。金融活动在很大程度上是风险管理活动,一次次的灾难性事件挑战着我们的想象力,并一次次提示风险管理的重要性,同时也给风险管理带来很大难题。因此,如何识别风险显得尤为重要。

一、监测黑天鹅的慧眼——CVaR模型

破坏性极强的小概率事件对我们的投资收益和风险有极其重要的影响,它们就是“黑天鹅”。因为概率小,存在或然性,所以预测难度大,又往往被我们所忽视;因为破坏性强、冲击性大,所以我们有必要对它们他们给予足够的关注和警惕。本文所述的CVaR模型对极端风险的监测优于VaR,它能够及时觉察“黑天鹅”的来临,让我们迅速逃离。

VaR模型可以直观刻画大概率下的是最大损失。例如,假定一个投资组合,2008年11月3日的置信度为95%的日VaR值为100万元,也就是说我们的投资组合以95%的可能性保证,08年11月3日,由于市场价格变动而带来的损失不会超过100万元。VaR模型缺陷在于,虽然模型能以较大的概率保证损失不超过VaR,但不能告诉我们损失一旦超过VaR这种极端情况发生时,组合的潜在损失会有多大,它使人们忽略了类似金融危机这样的小概率事件发生可能带来的巨额损失,而这恰恰是风险管理所必须特别关注的,否则我们将在“黑天鹅”到来时浑然不觉,在意识到重大损失不可避免时手足无措。

为了克服VaR模型的缺陷,Rockafeller和Uryasev在1999年提出了CVaR这一新的风险测度。CVaR即条件VaR(Conditional Value at Risk),其含义为:在一定的概率水平下,损失超过VaR的条件均值,反映了超额损失的平均水平,较之VaR更能体现投资组合的潜在风险。简而言之,也就是小概率事件下的平均损失。

r是资产向量,x为对应的权重向量,f(x,r)是损失函数,α是置信水平。

仍然以上面的例子说明,假定我们之前的组合在2008年11月3日的置信水平95%下的日CVaR是150万元,也就是说如果5%的小概率事件即损失超过VaR(100万)的情况发生了,那么我们的潜在损失是150万元。

简单比较一下,VaR模型假设小概率事件不发生,也就是95%概率可能下投资组合的最大损失是100万,因此没有考虑到损失发生时会坏到什么程度;而CVaR的前提是小概率事件发生了,在最坏的5%的情况(损失超过100万了)下,我们组合的潜在损失是150万。

由此我们可以清楚看到CVaR模型的优点——即能够对尾部风险进行良好控制。VaR对极端事件的发生缺乏预料与控制,不能度量市场因素异常罕见的极端波动所带来的风险,在极端情况下无法预知结果如何。而CVaR是指损失超过VaR的条件均值,反映了超额损失的平均水平,较之VaR更能体现投资组合的潜在风险,能够对尾部风险进行良好控制。因此,CVaR在一定程度上弥补了VaR的缺陷,不仅考虑了超过VaR值的概率,而且考虑了超过VaR值损失的条件期望,明确告诉我们“黑天鹅”来袭时也就是极端情况下的潜在损失。

二、用C V a R模型来捕捉A股的“黑天鹅”

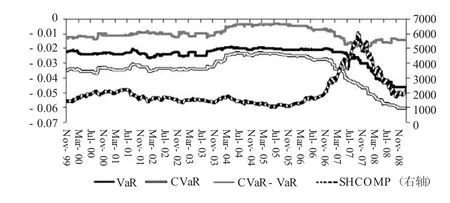

我们选择A股1996年12月16日之后,至2009年2月9日共3946天的上证综指和深证成指的日收盘价为样本,取置信度为95%,样本期数为500天,来计算从1999年1月4日至2009年2月9日的日VaR和日CVaR。

我们将CVaR与VaR和股市波动率指标进行比较(深证成指与上证综指情况类似,因此我们以上证综指为例分析),可以发现以下两点特征。

图1 CVaR模型有效监测到A股07、08年暴涨暴跌的“黑天鹅”事件

图2 波动率对股价的日常波动更为敏感,不适于极端风险监测

1、VaR与CVaR指标对极端情况有更好的指示作用,而波动率指标对股市的日常波动较为敏感。我们看到,当上证综指从2006年末大幅拉升时,波动率虽然也迅速增加,但对比2000年和2002年的高点,增幅并不大,特别是100日波动率在沪指6124点新高之后甚至还有所下探,至2008年3月之后才达到前期高点,不能引起投资者的足够警惕,因此波动率指标并不能及时明确地向投资者提示风险。而VaR与CVaR指标,在2007年之前虽然有所波动,但幅度很小;然而从2007年初开始,尽管大盘涨势迅猛,但这两个指标却都有非常明显的下行,似乎是在提醒投资者享受牛市盛宴时,也应清醒地看到自己面临亏损时的潜在损失在迅速增加。

2、CVaR对极端事件的反映比VaR更敏感,警示作用更强。对比VaR和CVaR的走势,我们发现,1999年末至2006年末,VaR变动幅度很小,基本维持在-2%到-2.5%之间,2004年之前,CVaR与VaR变动极为一致,在2004至2005年末的阴跌时期,CVaR较前一阶段有1个百分点的上升,VaR与CVaR之间的距离也明显缩窄,也就是说,极端情况下的潜在损失接近大概率情况下的最大损失,这是近八年来,投资者的安全边际最高的一段时期。从2006年开始,VaR虽没有明显变化,但CVaR却逐步下行,渐渐远离VaR;2007年初,VaR虽也开始下降,但是CVaR下探更为明显,两者缺口逐渐拉大。在上证综指达到6124点的历史性高点前后半年,是CVaR与VaR之间距离最大的时期,此时,虽然投资者在95%的概率下,日最大损失不超过-3%,但这正是极端事件(5%的小概率事件)发生的时候,CVaR显示,投资者的日潜在损失已经高达-5%!也就是说,CVaR已经敏锐地监测到了“黑天鹅”的踪迹。

我们也注意到,自2008年下半年起,CVaR和VaR下降趋势减缓,11月之后,两个指标渐渐走平,也就是说,大概率事件下的最大损失和小概率事件下的平均损失没有再继续恶化;另外,CVaR与VaR的缺口开始缩小,也显示出安全边际有提升的迹象。

在投资组合风险管理的应用上,CVaR模型的用途并非单单计算一个数值,更重要的是通过几种CVaR工具,对整个组合的风险构成进行分解分析。这些工具主要是边际CVaR、增量CVaR、成分CVaR等。简单来讲,边际CVaR用来衡量当组合的某种资产增加一元时,引起投资组合CVaR的变化;增量CVaR用于评价一项新资产对组合CVaR的影响;成分CVaR是指单项资产对组合整体CVaR的贡献,也可以标准化为该成分CVaR的贡献百分比。

三、投资策略建议

1、建议投资者建立CVaR模型,监测极端事件发生时的潜在损失。目前,很多机构投资者使用VaR模型,CVaR的使用还不广泛(这一概念在2002年才被学术界引入我国),从VaR到CVaR的转换可操作性很强,建议投资者在VaR模型的基础上建立CVaR模型,以更有效地应对极端事件的发生。

2、建议将CVaR模型与VaR模型综合使用,并特别关注两者缺口。这个缺口很能反映金融资产左侧尾部厚度,而左侧的厚尾正是黑天鹅滋生的温床,也是风险管理的大敌。

3、对于投资组合,建议投资者建立比较完整的CVaR系统。如同VaR系统,投资者可以利用均值-CVaR模型进行投资组合优化管理,比如建立股票池中各个资产的动态CVaR数据库,监测现有组合的边际CVaR、增量CVaR、成分CVaR等指标,来进行收益-风险的权衡和匹配。

4、CVaR和VaR模型更多的作用在于提示,而不是预测。数量化模型不是万能的,不管CVaR还是VaR,更多的作用在于提示,而不是预测,毕竟投资者的风险承受能力不同,所能接受的CVaR下限也不同,投资者可以选择高风险高收益,但必须对自己正在承受的风险有清醒的认识。须知,“黑天鹅”不以人的意志为转移,它随时可能飞来;而投资者一定要保持足够的理智和警惕,才能盯住那只“黑天鹅”。

[1]菲利普·乔瑞:风险价值VaR(第二版)[M].中信出版社,2005.

[2]刘俊山:基于风险测度理论的证券投资组合优化研究[D].复旦大学博士论文,2007.

[3]陈晓红、周颖、佘坚:考虑在险价值的中小企业成长性评价研究——基于沪深中小上市公司的实证[J].南开管理评论,2008(4).

[4]陈浩武:长期投资者资产配置决策理论及应用研究[D].上海交通大学博士论文,2007.

[5]罗晓艳:投资组合中均值-CVaR模型与均值-ER模型的实证研究[D].华中科技大学硕士论文,2006.

[6]赵振全、张琳琳:具有风险偏好的CVaR风险度量方法及对我国股市风险度量的实证分析[A].中国现场统计研究会第十三届学术年会论文集[C].2007.