金融危机视角下人民币区域化、国际化的路径

朱孟楠,张 乔

(厦门大学 经济学院,福建 厦门 361005)

金融危机视角下人民币区域化、国际化的路径

朱孟楠,张 乔

(厦门大学 经济学院,福建 厦门 361005)

自2007年以来,由美国次贷危机引发的金融动荡席卷全球,影响巨大而深远,这次危机充分暴露了目前国际货币体系的矛盾性。在对金融危机背景下区域货币合作的必要性和可能性进行分析的基础上,对全球金融动荡下人民币国际化的基础条件和契机进行了讨论;最后从基础构建、战略选择、战术运用等方面对人民币在全球金融危机中寻求区域化、国际化的时机和路径选择进行一定的探讨。

金融危机;区域货币合作;人民币国际化

2007年以来开始于美国的金融危机席卷全球,时至今日其影响仍未结束。无论从影响范围还是影响深度来看,这次金融动荡对于国际金融体系的冲击都将是巨大而深远的。而且在此次全球金融危机下,美元的国际地位以及基于美元一枝独秀的现有国际货币框架体系受到了广泛的质疑和一定的挑战,这为后危机时代的区域货币合作以及人民币区域化、国际化提供了难得的契机。

这次金融危机虽然以美国次贷危机为肇始,但究其原因则在于目前仍然服务于美国国家战略利益和美元霸权的国际货币体系。从全球经济长期发展的角度来看,以超主权的国际货币形式代替目前的以主权信用货币为储备货币的形式,是国际货币体系改革的必然方向,但由于历史和现实的因素,这一改革的过程必然是十分漫长而曲折的。所以目前更为重要的是,要研究如何寻求一种有效的,从美元一枝独大逐步向稳定的超主权国际货币体系的平稳过渡之路[1]。

在这样的目标下,加快推动区域货币体系的建立和发展,推动国际货币体系走向多元化,让世界储备货币多元化制度化,由美元主导体系走向多元主导体系,将是实现终极目标的必要探索和有效突破。鉴于此,对金融危机下区域货币合作进一步发展的可能性进行深入剖析,进而探讨在全球金融动荡背景下人民币区域化、国际化的路径选择具有很强的现实意义。

一、全球金融动荡下区域货币合作的必要性与可能性

根据从进化博弈论角度进行的研究,以及联系当前的国际货币体系,可以发现“强势货币群体趋向于采取对抗策略,阻止其他货币成为国际货币;而弱势货币群体为突破阻力,趋向于采取合作策略。”[2]

由此可见,在现有国际货币体系下,由美国主导的国际货币体系改革只能是为美元继续保持统治地位寻找局部的调整,对于触及美元霸权这一美国核心经济战略的改革内容,美国将会不遗余力的加以阻挠。所以,在这场国际货币合作的博弈中,美国的强力阻挠使得单一的,由上而下的国际货币体系改革是不可行或者举步维艰的。因而以区域货币合作作为突破口引领国际货币体系改革的道路就成为一种必然、必要而可行的选择。

首先,区域货币合作对于动荡中的全球经济具有十分重大的现实意义,具有必要性和必然性。

健康的国际经济金融秩序需要一个稳定的国际货币体系环境,而作为美元霸权统治下的牙买加体系,自身无法摆脱经常性动荡的问题,并且也无法从国际货币体系总体的角度迅速进行变革。因而构造稳定的区域货币体系,并推进其成为国际货币体系的主要构成元素和存在形式,进而以之为基础引领国际货币体系改革的进程就成为了一种必然和必要的选择[3]。早在2000年,罗伯特·蒙代尔在泰国清迈召开的会议上就已经对区域货币的合作前景进行了预测,提出了在21世纪最初10年中,随着区域经济合作的深入发展,世界很可能出现一个以欧元区、美元区和亚洲货币区为中心的金融稳定性三岛。目前来看,虽然除欧元区外,美元区和亚洲货币区的构建和完善尚需时日,甚至就欧元区而言,其内部磨合也非短期可以完成,但就国际货币体系的发展方向而言,这种格局基本可以认定为一种必然。

其次,区域货币合作的内外部条件已日渐成熟,使得区域货币合作的进一步推进具有了可行性。

根据区域货币合作的理论来看,区域货币合作的前提条件主要包括经济一体化的程度、对外经济开放度以及区域内生产要素的流动性。就目前全球经济的发展状况来看,区域经济的一体化已经成为经济全球化潮流下世界经济发展的一大趋势,世界主要经济区域内的各国政府在加快与国际社会接轨方面的努力正在不断强化,而探索加强区域间的经济合作以实现区域经济的一体化的主动性也在不断增强,这样以区域货币合作推进区域经济合作进而实现区域经济一体化的可能性也越发明显,时机也已逐渐成熟[4]。

尤其是这次全球金融危机使得全球经济对于美元霸权地位以及美国经济健康性有了新的认识,同时也会对于国际货币体系博弈中美国的策略产生深远的影响。世界各国尤其是发展中国家对于三大国际金融机构改革的呼声日盛。如果新兴市场国家能够有效增强在国际金融领域的话语权,那么就可以为区域货币合作,尤其是新兴市场国家的区域货币合作提供有利的国际金融环境,这势必为区域货币合作的实质性开展提供难得的契机。

根据以上分析可以看到,要改变目前美元一枝独大的国际货币体系,应当实行由下而上与由上而下相结合的路线,即通过区域货币合作为国际货币体系的多元化创造实质性基础(形成主要的货币区:美元区、欧元区、亚洲货币区),为国际货币体系改革提供必要的土壤,以国际金融机构(如IMF)的改革为核心的国际货币体系改革则为区域货币合作提供了可能的外部环境。

二、人民币区域化的基础条件与全球金融动荡下的发展契机

现有的区域货币合作模式,如欧元区的货币一体化实践虽难说尽善尽美,但的确明确了国际货币体系变革的一个未来方向,也为以后的区域货币合作提供了可贵的范例。对于中国人民币的区域化国际化道路而言,改革开放30年来,中国经济飞速发展,为人民币的国际化进程提供了良好的基础,同时也产生了不同于以往区域货币合作的独特环境。这就要求人民币的区域化和国际化一方面要借鉴欧元区实践中的经验教训,另一方面则要根据特殊国情和国际环境,在基础构建、战略选择和战术运用方面有所突破。

(一)人民币区域化、国际化的基础条件[5]

就一种货币的区域化、国际化而言,其基本条件主要包括经济主体发展状况,经济外向程度,货币体系的稳定程度等。而就这几方面而言,人民币确实已经具备了继续发展成为区域乃至国际主要储备货币的基础。

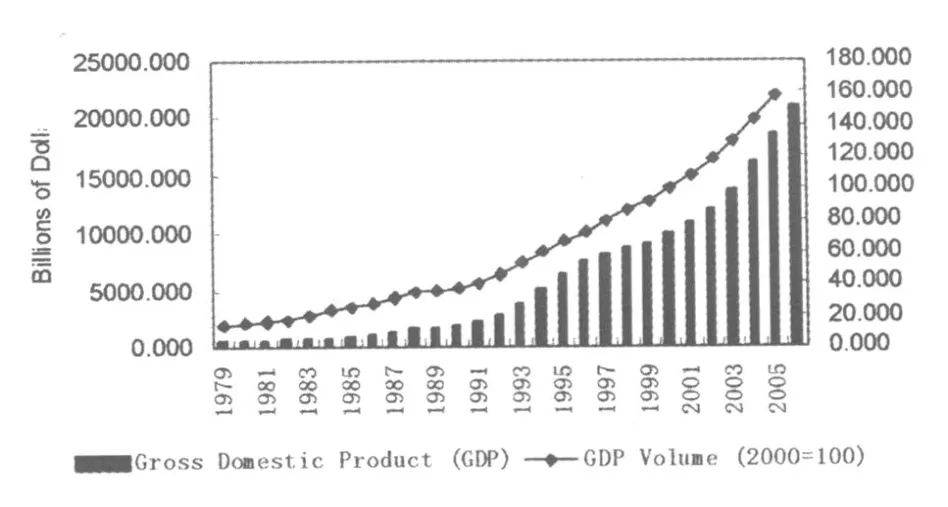

从经济发展状况来看,改革开放30年间,中国经济每年都以平均9%以上的高速度增长,总体规模取得了突飞猛进的发展。从图1中可见,1979-2006年间,中国的 GDP水平增长将近十余倍,据IMF统计,至 2007中国 GDP水平已达到了32 802 124亿美元,居世界第四位。

图1 中国经济规模发展状况(1979-2006年)

从经济外向性程度而言,改革开放30年来,中国一直采取一种外向型的发展道路,对外贸易水平和贸易依存度快速提高。根据中国商务部统计,2008年中国进出口总额已达25 616亿美元,位居世界第三位,仅次于美德两国。由表1可以发现,伴随着外贸进出口总值的大幅攀升,截至2007年,中国的外贸依存度超过了67.1%,至2008年底已达70%以上,就其水平而言居世界前列,具有过高的嫌疑,但其增长趋势是与世界经济贸易发展基本趋势吻合,反映了中国对外开放水平的持续提高。

表1 世界主要经济体贸易依存度情况表

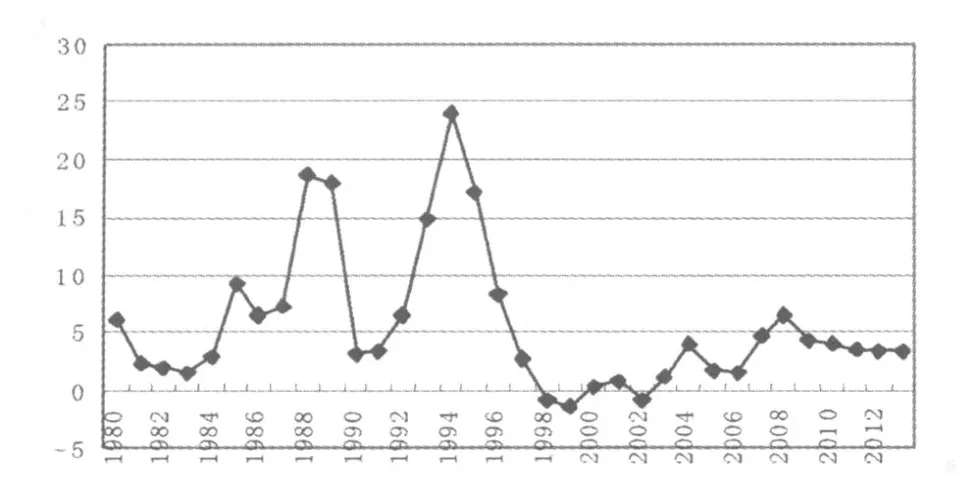

从货币体系的稳定性而言,人民币在通胀控制、货币政策、国际储备以及汇率稳定等方面均已具备了相当的基础。从通胀水平而言,进入21世纪以来,中国通胀率水平总体趋于稳定(图2),这说明经济的整体稳定性增长。从货币政策角度来看,根据中国的《中华人民共和国中国人民银行法》,央行的“货币政策目标是保持货币币值的稳定,并以此促进经济增长”。就实际情况而言,中国央行的独立性虽然较欧美国家仍显较弱,但确实已经发生了积极的转变。从国际储备及汇率角度,截至2009年6月,中国外汇储备已达21 316.06亿美元,黄金储备达3 389万盎司(中国人民银行统计数字),这为人民币汇率的稳定提供了强有力的支持。

图2 中国通货膨胀率变化

(二)全球金融危机下人民币区域化、国际化的契机

全球金融危机为人民币的国际化提供了难得的契机,这一点可与日元的国际化做一个比较。日元的国际化战略始于20世纪80年代,但其国际化进程一开始便定位于日元成为国际货币,从而游离于区域货币之外,并且在1997亚洲金融危机中,日元为了保持国内经济的发展采取贬值自保的策略,从东南亚及国际范围内全面收缩,使许多国家丧失了对日元的信心,诸如奥村洋彦等学者认为,这也使得日元丧失了成为具有良好权威的区域领导货币乃至国际货币的绝佳机会,使得日元无法成为真正的国际货币,而只是作为美元的附庸存在。

反观中国在1997年金融危机中一直坚持人民币坚挺的战略,之后又在区域内逐步确立起了结算货币的地位。并且,在此次席卷全球的金融危机后,一方面,世界各国尤其是发展中国家逐步认识到美元一枝独大的恶果,开始为改变这一状况而采取行动,另一方面,人民币作为具有强大经济支撑的坚挺货币,也为亚洲乃至世界范围内的区域货币合作提供了一个必然的选择。

近年来人民币区域化的进程已经开始逐步加速,其表现为人民币已经在区域内逐步开始承担起结算货币、投资货币和储备货币的职能。例如云南对东南亚进口的95%以上、出口的70%以上采用人民币计算,广西和海南对越南贸易收支的90%已采用人民币计算,自2006年至2009年上半年,每年人民币银行结算分别占银行边贸结算的95.6%、95.5%、87.8%、93.3%;在储备货币方面,自2006年12月1日菲律宾开始接纳人民币作为官方储备开始,东南亚的部分国家已经开始持有少量的人民币储备[6]。

在全球金融危机的影响持续深化的背景下,2008年12月12日开始,中国人民银行相继与中国香港地区、韩国、马来西亚、印度尼西亚、白俄罗斯、阿根廷等国家和地区签署了总额达6 500亿元人民币的货币互换协议,另外,在2009年4月,国务院决定了在上海、广州、深圳、珠海、东莞5个城市开展跨境贸易的人民币结算试点。这两个事件表明金融危机下各国区域内各国货币合作意愿加强,反映了人民币在区域内的地位的逐步提升,也说明了人民币逐步称为区域核心货币的历史契机已经开始初步显现。

三、区域货币合作与人民币区域化、国际化路径选择

首先,人民币区域化、国际化进程基础层面的构建。

欧元之父蒙代尔曾经提出,强势货币是强国和超级实力之子[7]。人民币区域化、国际化的基础在于中国实体经济的进一步发展,强大的经济实力以及与世界经济广泛联系将成为人民币区域化、国际化进程的坚实后盾。

然而目前的关键问题是,在全球金融危机的阴影下各国贸易保护主义纷纷抬头,中国将如何维持经济的平稳高速发展。改革开放30年来,中国经济一直在走外向型道路,但时至今日,这样的外向型、粗放化的发展模式确实已然遇到了瓶颈。诚然,人民币的国际化需要广泛深入的对外开放,但在金融危机下寻求对外贸易层次的进一步提高确实较为困难,所以其关键应该是在维持现有开放程度的同时充分培育内部需求,积极推进经济结构调整,逐步改变中国“出口导向型”的经济模式,为中国的经济腾飞,提供新的爆发点。

另外,在金融危机下中国采取了强有力的刺激经济的政策措施,这就需要做好金融危机后政策调整的安排,尤其是信贷规模的控制,保持虚拟经济与实体经济的比例安排,严格控制金融资本市场的风险集聚,从而避免经济发展的大起大落。

其次,人民币区域化、国际化进程战略层面的选择。

就人民币的区域化、国际化的战略路径选择,根据国内学者研究得出的结论,目前已有了一个较为清晰的路径:人民币成为亚洲区域贸易的结算货币;在香港发行以人民币计值的债券,培育开放式、区域性债券市场,使得人民币具备储备与投资功能;通过国内金融市场的建设以及境外人民币债券市场的发展,拓展人民币离岸市场的深度,扩大离岸人民币资产类业务的经营范围,推动人民币在国际收支资本项目可兑换,创立真正意义上的人民币离岸金融中心,使人民币成为东亚以及亚洲区域范围的主导货币;并以人民币的区域化推动其最终顺利实现国际化。

而就目前来看,人民币国际化战略的前两步正在顺利的实施。从人民币流通的地域范围来看,港澳台地区最为活跃,东南亚的缅甸、越南、老挝等东盟国家次之,中亚国家及蒙古再次之。从人民币流通的领域上来看,则从人员往来、旅游、日常消费、留学、探亲等方面扩大至边境贸易乃至经贸、投资等领域。目前,人民币事实上已经开始作为“区域结算货币”,成为周边地区边贸结算的主要币种之一。同时,人民币在香港的业务也在快速发展,香港正在向着人民币离岸中心的方向顺利发展。

再次,人民币区域化、国际化进程战术层面的运用。

人民币区域化、国际化进程的战术层次主要是指就其进程而言近期应当推进的重点方向。主要包括两岸四地货币体系的适时统一,继续积极推进在东亚、东南亚金融贸易合作,人民币离岸金融中心、境外资产池的建设,国际金融机构的改革等四个方面。

1.两岸四地货币体系的适时统一。

由于历史原因,中国形成了“一国四币”的特殊国情。随着中国大陆经济的快速发展以及两岸四地经贸合作的深化,尤其是2004年CEPA的推出,港澳与内地间的经贸合作更加紧密。而随着两岸关系的逐步缓解,两岸开展深入的经贸、金融合作的时机也日渐成熟。而由贸易合作进一步走向货币金融合作将是一个必然的发展趋势。所以,两岸四地货币的整合统一将是中国货币区域化路径上的关键一环。

在两岸四地货币统一的过程中应当注意如下几点:首先,中国货币区的建立不应只依据单纯的政治需要,而应当充分考虑市场力量及经济发展需要而定。其次,要充分考虑两岸四地经济体制、结构和经济发展水平差异,审慎选择建立统一货币区的时机。中国货币区的建立,应当是在两岸四地经济发展水平接近、市场互动性增强、经济周期趋同的基础上考虑。再次,在建立中国货币区的过程中,要注意财政政策的区域协调,四地财政政策的协调将会成为两岸四地经济调控乃至整个区内经济协调发展的一个重要手段。

2.继续积极推进在东亚、东南亚金融贸易合作[8]。

东亚地区总的而言属于美元区,美元在东亚各国和地区国际货币领域占有主导地位。然而,虽然东亚各国的发展水平各异,但就经济发展模式而言,东亚地区也具有相近性。麦金农就曾经指出,东亚经济体由于相似的经济发展模式和对美元的过度依赖,其实已经陷入了汇率困境,这是造成金融脆弱性的主要原因。同时,这也是目前宏观经济调控政策有效性出现问题的主要症结之一。

在金融危机下,东亚各国对于美元的信赖和倚重将会逐步的削弱,美元的国际信用会逐步下降,美国金融市场及产品的吸引力和给予世界经济体的信心会下降,这样为亚洲货币合作提供了契机。中国对外贸易的60%以上是在亚洲区域内进行的,利用金融危机的契机加强与东亚、东南亚国家的区域货币合作将为人民币成为区域主体货币提供难得的条件。

3.人民币离岸金融中心、境外资产池的建设。

钟伟指出,美元受益于国际化程度最高的美元国债市场,人民币的国际化应有相应的人民币“资产池”的国际化为支撑[9]。所谓的人民币国际化的“资产池”实质就是国际化的以人民币计值的债券市场。债券作为金融市场中规模最大的一个部分,是货币交易和储藏的主要载体,其国际化程度如何,对货币的国际地位具有重要影响。人民币要成为区域乃至国际货币,那么其境外投资功能的加强将是必备的条件,那么通过建设离岸金融中心构建人民币“资产池”将是一个重要环节,而且香港也将是建立人民币国际化“资产池”的最佳出发点。

4.对以IMF为代表的国际金融机构的改革。

对以IMF为代表的国际金融机构的改革,其目标应当是增加新兴市场国家的话语权,为人民币的区域化和国际化提供有利的外部环境。而其核心环节则主要包括基金组织治理结构的改革、基金组织服务理念的转变、监督有效性的提高等方面。而其中对基金组织治理结构的改革,尤其是对份额和发言权、组织管理框架以及决策机制的改革将更为关键和棘手。

目前美国在IMF的份额比例为17.4%,而中国仅占3.72%,这与中国在国际经济中的地位和作用严重不符。根据2009年9月25日闭幕的G20第三次金融峰会发表的《领导人声明》,各国领导人承诺将新兴市场和发展中国家在国际货币基金组织(IMF)的份额提高至少5%以上,决定发展中国家和转型经济体在世界银行将至少增加3%的投票权。并且IMF总裁卡恩也表示“现在正是调整IMF成员国投票权比例的时机。中国的投票权肯定要大幅增加”。虽然,这一结果反映了国际金融机构改革的大趋势已经形成,但就幅度和执行的情况而言还需要进一步的观察。

[1]周小川.关于改革国际货币体系的思考 [J].中国金融 ,2009(7):8—9.

[2]朱孟楠,陈晞.进化博弈论视角下的国际货币体系演变与人民币国际化路径研究[J].金融发展研究,2008(12):14—17.

[3]劳伦斯·S·科普兰.汇率与国际金融[M].康以同,唐旭,周兴新,等,译.北京:中国金融出版社,2002 :31—37.

[4]武艳杰.全球金融危机下对国际货币体系的审视与展望 [J].上海金融,2009(3):32—35.

[5]黄梅波,熊爱宗.论人民币国际化的空间和机遇 [J].上海财经大学学报,2009(4):67—75.

[6]万国志.人民币在中越边境贸易中计价结算情况调查[J].区域金融研究,2009(12):42—43.

[7]ROBERT MUNDELL.The Euro and the Stability of the International Monetary System[J],The Euro as a Stabilizer in the International Economic System,Kluwer Academic Publishers,2000:57—86.

[8]周元元.中国——东盟区域货币合作与人民币区域化研究 [J].金融研究,2008(5):163—171.

[9]钟伟.略论人民币的国际化进程[J].世界经济,2002(3):56—59.

The Discussion of the Route for RMB Regionalization,Internationalization from the Angle of Financial Crisis

ZHU Meng-nan,ZHANG Qiao

(College of Economics,Xiamen University,Xiamen,Fujian 361005,China)

Since 2007,the financial turmoil,triggered by the U.S.subprime mortgage crisis,swept the world,and brought a huge and far-reaching impact.This crisis fully exposed the contradictory nature of the international monetary system.In this paper,based on the context of the global financial turmoil,we discussed the necessity and the possibility of regional monetary cooperation,and analyzed the fundamental conditions and opportunities of RMB internationalization.At last,from the angles of the foundation,strategic choice and tactics choice,we discussed the selection of the opportunity and route for the regionalization,internationalization of RMB.

financial crisis;regional monetary cooperation;internationalization of RMB

朱孟楠(1963—),男,福建尤溪人,厦门大学经济学院教授,博士生导师,研究方向为国际金融。

F830

A

1005—6378(2010)05—0055—06

2010—03—30

[责任编辑 卢春艳]

- 河北大学学报(哲学社会科学版)的其它文章

- 地方公共产品空间研究导论:一个即将的前沿领域

- 汉字情绪信息对阅读中语音加工的影响

- 宋代真理学的构件和后世的取舍