上市公司盈利能力评价体系构建及应用

方 华

中图分类号:F276 文献标识码:A

内容摘要:企业盈利能力评价是为了实现企业战略目标,运用特定的指标和标准,采用科学的评价方法,对企业盈利状况以及未来的盈利潜力做出的一种判断。本文通过对影响盈利能力的因素进行分析与总结,进而构建适应新环境的盈利能力评价体系,旨在提高企业盈利能力和企业业绩评价体系的科学性、合理性,促进行业健康协调发展,满足企业各利益相关方评价企业的需要。

关键词:上市公司 盈利能力 评价体系 应用分析

纵观近几年出现的舞弊案件,从国际上的安然公司、世通公司到环球电讯公司等,从国内的亿安科技、蓝田股份到黄山旅游等,无不表明漂亮的报表背后却掩藏着让人失望的业绩,这一切都或多或少是与粉饰利润有关。在企业盈利能力评价的发展过程中,一直以来只重视财务指标,单纯以财务报告评价的结果来评价企业盈利能力,忽视技术创新与管理创新对企业竞争力的提升,对企业盈利能力的稳定性和持久性影响的评价;同时过去对盈利能力评价只注重企业盈利的可能性,而忽视了企业盈利能力的现实性。

为了加强盈利能力的可靠性,要对上市公司盈利能力的质量进行评价,仅仅对盈利能力进行测量是不能全面说明问题的,因为盈利信息作为一种特殊商品,其质量与其他普通商品一样,也需要从多个方面来表达,仅从任何一个方面,不管它有多重要,评价结果都会显得单薄。因此,对盈利能力应该进行评价,即要从盈利的持续性、获现性、成长性等多方面综合评价。

盈利能力评价体系的构建

目前,国内外有关盈利能力评价研究较多,其中有代表性且影响较大的观点主要有以下几种:利用利润表中利润构成来评价盈利能力;利用净利润与经营现金净流量的差异来评价盈利能力;利用经济增加值来评价盈利能力。

(一)构建原则

在构建综合评价体系时,往往是指标越多越能反映事物的本质,评价结果也越接近实际。但同时,选取的指标越多,所耗费的成本和代价也就越高。所以也要充分考虑成本效益原则。即要具有可操作性,指标体系的设置应尽量与现行的会计指标、统计指标、业务核算指标统一,使评估指标所需的数据易于采集;指标体系简繁适中,计算评估方法简便、明确,易于操作;各指标及其相应的计算方法、各项数据都进行了标准化、规范化。

(二)构建步骤

根据已有的理论研究成果,本文建立较为实用的评价指标体系。首先,选取评价指标,本文选取了使用频率相对较高,并且从理论分析上对盈利质量产生直接影响的变量中筛选了4个相对差距较大,且从理论上对盈利质量有较强解释力的因子指标。

其次,选用变异系数法对各指标进行赋权,以确定各指标的权重。本文以2005-2007年沪深两市机械、设备、仪表制造业为样本,共抽取了100家上市公司作为研究对象,根据其2005年年报数据,计算出当年各项指标的数值,然后根据上文阐述的赋权方法与步骤,得到各指标的权数。经过计算,得出最终的赋权结果如下:

W1=0.1879,W2=0.2691,W3=0.1826,W4=0.3604

第三,构建评价指标。根据选取的指标和通过计算取得的权重,盈利能力评价综合指数为:

∑(Wk×Sk)=0.1879X1+0.2691X2+

0.1826X3+0.3604X4

第四,选取样本。选取样本时,要尽可能考虑到一些干扰因素的影响,并应尽可能将其剔除。一方面,盈利的风险是一个需要考虑的重要因素,因此本文选取了机械、设备、仪表制造业的上市公司作为研究样本,将难以量化的系统风险的干扰和影响排除。另一方面,考虑到盈利真实性的保障,选取样本时剔除了出具保留、否定、拒绝审计意见或无法出具审计意见的公司,最终选取了深沪两市机械、设备、仪表制造业财务报告完整且出具无保留审计意见的100家上市公司作为样本。本文以2005-2007年的数据作为样本。

上市公司盈利能力评价体系的应用

通过收集和计算,得到2005年至2007年三年的100家机械、设备、仪表制造业企业的四项评价指标,再以2005年数据为基础,使用以上介绍的变异系数法处理,即可得到盈利能力综合评价指数的分指标权重,进而计算得到综合评价指数。具体结果分析如下:

为了说明问题,将对盈利能力进行评价的上市公司样本进行了分类,按照评价指标正负情况分别是:评价指标全为正,符合此类标准的企业表明盈利能力是有保证的;评价指标有正有负,该类企业说明盈利能力存在问题,有待提高;评价指标全为负,说明企业的盈利能力低下。详细情况见表1所示。

从表1可以看出,100家机械、设备、仪表制造业样本公司中,2005年4个指标全为正,盈利能力较好的公司仅占54%,但仍有46%的公司盈利能力评价指标有正有负或全为负,盈利能力有待提高;2006年4个指标全为正,盈利能力稳定的公司上升到64家,第二类公司的数量较2005年减少了8家,第三类企业的数量减少了2家,只有3家公司指标全为负,这都反映出整体上公司的盈利能力提升;2007年的情况比2006年有所下滑,指标全为正的公司减少到56家,第二类公司的数量有所增加,但是指标全为负的公司却继续减少,仅有2家公司的指标全为负。综上所述,大体趋势是盈利能力非常差的公司数量在减少,但在第一类和第二类之间仍有部分上市公司的盈利能力不稳定,导致这两类的公司数量发生波动变化。本文从4个评价指标具体的正负数量来入手。具体统计状况见表2所示。

通过评价指标的统计表表2可以看到,营业利润现金比率是出现负值最多的一个指标,其次就是主营业务收入增长率,再次分别是净资产收益率和主营业务利润占净利润的比率。从纵向看,在近三年中,负值出现最多的也是营业利润现金比率,而且负值的公司数量远多于其他比率,这足以说明这些公司的盈利获现能力低下,在进行盈利能力评价的时候,对于现金流量的关注还远远不足,还没有引起上市公司对现金净流量的应有重视,这个比率排除了一些因素的干扰,直接从经营活动现金净流量的角度来反应盈利状况,是对盈利能力最根本的说明。

主营业务利润占净利润的比率、净资产收益率这两个指标是相对于前两个指标而言,是表现好一些。这两个指标分别表明盈利的持续性和盈利效率。从主营业务利润占净利润的比率为负的公司数量变化中看到,整体上公司的盈利持续性是增强的,该指标为负的公司数量在逐年减少,由2005年的14家减少到2007年的6家,有8家上市公司明显改善了盈利能力的持续性,令主营业务收入为净利润做了更多的贡献;净资产收益率为负的公司数量也是递减的趋势,盈利效率也有所提高,2006年到2007年度就减少了5家,说明这些公司都加强了经营管理,通过扩大收入、降低成本等途径提高了盈利效率。

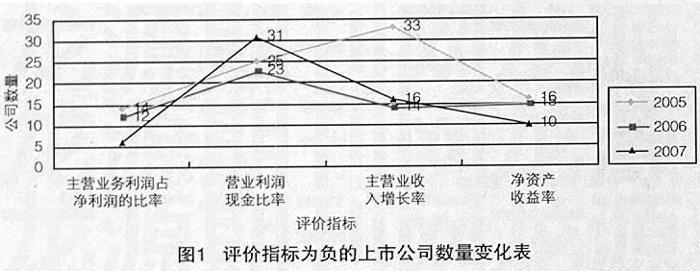

图1就是从2005、2006、2007三年的角度来对比4个评价指标的变化波动情况,因为体现的是评价指标为负值的状况,图中点的位置越高,对应的数值越大,说明指标表现越不好。由此可以看到,2005年的指标表现最差,2005年,主营业务利润占净利润的比率、主营业务收入增长率、净资产收益率这三个指标值是负值的最多,这也正好对应2005年指标为全负的上市公司数量最多的整体表现。2006年指标整体表现还是不错的,没有一个指标处于最差,营业利润现金比率和主营业务收入增长率为负的公司数量最少。2007年的问题就是营业利润现金比率为负的公司很多,与2005年和2006年相比,数量多了近一倍,这就反映了2007年一些上市公司经营活动现金流量急剧减少,公司的获现能力出了很大的问题。

对上市公司盈利能力评价体系的分析

盈利能力分析受到诸多因素的影响,如公司资产的状况、收入的质量、利润的构成、经营杠杆与财务杠杆、会计政策的选择、会计准则的影响等。对上市公司进行盈利能力评价进行分析评价时,要充分考虑这些因素的影响。

鉴于综合指数评价比单项指标评价或分类指标评价,更能说明上市公司的盈利质量状况,本文构建了上市公司盈利能力评价综合评价指数:

∑(Wk×Sk)=0.1879X1+0.2691X2+

0.1826X3+0.3604X4

运用该综合评价指数可以进行上市公司盈利质量的相对评价和排序,得分越高,盈利质量越好,排名越靠前,理论上说其投资价值也越高,从而为投资者作出正确决策提供一定的借鉴和参考。

盈利能力不能仅仅只对某一个方面的测度,而是在传统盈利能力的基础上,综合盈利的真实性、持续性、获现性和成长性等众多方面因素的体现和评价。因此,上市公司的盈利能力评价应从盈利的真实性、持续性、获现性、成长性和盈利能力等多个方面进行综合评价。

通过2005-2007年100家样本公司盈利能力综合评价指数得分的计算过程和结果分析,发现我国机械、设备、仪表制造业上市公司的盈利质量仍有待提高。提高上市公司盈利质量应从上市公司自身、政府的宏观政策以及证券市场参与者的规范等多个方面着手。

除此之外,2007年的数据还表现出了盈利能力强弱的两极分化更加明显。与2006年相比,得分高于20的公司增加了4家,得分低于-10的公司增加2家。2006年最极端的两个区间的公司数量仅占样本总体的10%,而2007年最极端的两个区间的公司数量却占到了16%,变化还是比较明显的。在0~10、10~20这两个区间内,公司数量在2006年和2007年内的变化波动比较大,说明有相当一部分公司的盈利能力并不稳定,抵御经营风险的能力还不够强,在面对来自外部环境和自身内部的一些影响时,公司还不能很好的解决,有时不免顾此失彼。

综合以上分析,我国机械、设备、仪表制造业上市公司的盈利能力整体上还是可以的,但是仍然有相当一部分公司的盈利能力低下,有相当大的盈利能力提升空间。

参考文献:

1.陈兴述,陈煦江.上市公司盈利质量与可持续发展能力研究.经济问题,2007(10)

2.权宁元,栗国志,刘丹丹.上市公司的盈利能力分析.财经界(下旬刊),2007(9)

3.由宇.上市公司盈利质量研究.冶金财会,2007(8)