绩效变化及对股权结构变动的影响

[摘要] 跨国公司在华投资企业绩效水平是其股权结构变动的主要因素之一,并直接导致了股权结构的独资化趋势。产业绩效的变化不仅对跨国公司在华投资企业的初始股权结构选择有着重要的参考价值,而且对股权结构再次选择有着显著的影响。产业绩效越好,所在产业的外企股权结构变化越快、幅度越大。

[关键词] 三资企业;绩效;股权结构;假亏损;政策约束

[中图分类号]F830.59;F276.7 [文献标识码] A

[文章编号]1673-0461(2009)08-0084-07

※本文为教育部社科研究规划基金资助项目《高管层治理评价与绩效优化研究——基于中国上市公司治理与风险溢价研究》(07JA630073)阶段性研究成果。

一、引言

以往的很多研究都是在强调股权结构变化所引起的公司绩效变化,相对忽视绩效变化所引起的股权结构的变化,而且这些研究大都是基于国内上市公司的角度。本文的研究是在现有的对跨国公司在华投资企业股权结构研究成果的基础上,分析绩效变化及其对股权结构变动的影响,从而说明股权结构变动的内在动力。对外商投资企业股权结构的研究,目前有两种结论,一是认为外商在华投资出现独资化趋势始于1997年[1],二是认为始于1999年[2]。这两种结论从不同的角度分析了股权结构变动趋势,但都是基于股权结构本身的范围,并没有对引起股权结构变动的因素进行分析。为了改进现有研究的不足,本文着重从历史的层面上对跨国公司在华投资企业的绩效变化进行实证分析,突出对其股权结构不同的三类企业(独资企业、合资企业和合作企业)绩效变动趋势的分析。考虑到绩效变化对股权结构变化影响的时滞性,选取了1995年~1997年外商投资企业绩效相关指标为数据窗口,分析这段时间绩效变化与三资企业股权结构变动这两个节点的关系。本文所界定的绩效既包括企业经营绩效,也包括企业所处产业的绩效。

二、三资企业“假亏损”的经济学解释

三资企业的绩效表现十分复杂,主要在于经济生活中存在诸多的不可预测和无法控制的因素。因此,这些企业报表上显示的绩效水平很可能存在某些不真实的内容。这种情况给我们的研究带来了诸多的困难,容易形成错觉,如果不剔除一些不正常的因素,可能会得出一些错误的结论,因此,首先需要考虑的是三资企业亏损问题。

跨国公司进入中国投资设厂,相当一部分企业获得了理想的投资回报率,但也有不少企业出现了比较严重的亏损,已成为我国今后吸引外资的一个隐患,因为既对未进入中国的跨国公司可能会形成不良的示范效应,也会产生一种到我国投资“无利可图”的感觉,在做投资决策时出现徘徊和退缩,影响外资的进入;同时,也为外方转移利润,偷税逃税提供了合法的外衣。据国家统计局的统计,每年至少有1000亿元本该收缴的税款未能入库。

由于资料的限制,还无法全面掌握和正确估价跨国公司进入中国以来出现的总体亏损面。但某些年度形成的亏损至少可以说明一些问题。据有关资料统计,就全国而言,1993年三资企业亏损达75亿元,是1991年的2倍。1991年至1993年累计亏损175亿元,有些企业的累计亏损超过了注册资本,投入产出相背离。1995年的统计数字表明,中国境内的三资企业亏损面高达40%,有些地区甚至超过了75%。1997年底前登记注册的近15万家外商投资企业经过国家工商局年检,结果显示:在已投产的外商投资企业中,亏损企业占54%,不盈不亏的企业占10%;就各省而言,1995年广东省对全省1090家外商投资企业所得税汇总摸底,其中有544家亏损,金额达到了327亿元,亏损面高达50%,部分行业已经超过60%。即使在经济特区,外商投资企业“亏损”现象也很严重。就深圳而言,1996年已开业的外商投资企业有75%是“亏损”、保本或微利企业,即在每4家外商投资企业中,仅有一家能取得正常的盈利(胡庆艳、吕立伟,2003)[3]。新疆乌鲁木齐市政府1995年做的一项调查发现盈利企业所占比例更低。在调查的60家三资企业中,盈利(包括微利)企业只有10家,只占16.67%的比例(刘峰,1995)[4]。

再看看近些年的亏损情况。表1列出了1998年~2004年三资企业亏损情况。从表中可以看出,亏损比较严重的年份是1998年,比例为33.16%,占了1/3,此后年份呈现出逐步下降的趋势。这也说明,根据国家有关部门发布的数据,从整体来看,大部分年份亏损企业并没有超过1/3,而且状况得到了逐步的改善。显然,与某些地方和之前的某些研究数据相比,情况要好得多(见表1)。

三资企业绩效欠佳涉及诸多原因,既有外方的原因,也有中方的原因;既有宏观方面的因素,也有微观上的因素。如果不考虑宏观方面的原因,仅从微观主体上考虑,有一种观点认为,三资企业绩效欠佳的一个主要原因是外方在会计报表上“造假”,造成“虚亏”的假象,这就是比较普遍的非正常亏损,或者说“有意亏损”。与国内企业出现的绩效不佳相比较,三资企业的“亏损”问题最引人关注,也是引起争论最多的地方。如何看待这种带有个性的亏损现象,关系到对三资企业绩效水平的真实评价。只有把不正常的亏损即“假亏损”剔除掉,才能得出比较真实的三资企业绩效表现。关于“假亏损”国内主要的研究观点有:

一是外方通过转移利润人为地制造企业“假亏损”,持这一观点的占据了主流位置。外方转移利润的目的不外乎两个,避税和侵蚀中方利润。其手段包括:对所投资的设备抬高报价,以次充好,获取不合理利润;在供应原材料和外销产品时,高进低出,转移利润,把本该双方共享的利润转移至境外独吞,将亏损转嫁中方;在会计手段上做文章,逃避税收①。比如,采用不合理的费用分摊或虚列成本,增加亏损。或者是虚报亏损,故意推迟获利年度,以达到避税和获取优惠政策之目的;采用举债资本替代自有资本,甚至将其母公司内部投资化作贷款,以支付高额利息方式转移利润;高估己方作价投资的有形资产和无形资产,等等。由于这些手段十分隐秘而变得无法控制,因而,这些企业的最终绩效表现具有相当的“水分”,很难加以准确的评价。于是,就出现了这样的不正常现象:有些外企年年亏损,却一直在维持经营,甚至有的还继续增资,进行扩大再生产。如深圳特区某独资企业多年亏损却先后三次增资,由最初的注册资本400万元,增加到1998年的1亿元,这就是一个典型的反常现象。

二是外方从独资化战略出发来推迟利润的实现,形成合资时亏损、独资时盈利有利于外方的结果。其方法是在合资阶段进行大规模的投入(比如,在成长期投入大笔广告促销等市场开拓费用),形成高成本,企业必然出现亏损。外方继而提出增资要求,中方在较大压力和丧失信心的情况下,可能的决策只有两条,要么撤资,让外方独资经营;要么是让外方单方面增资,进一步控股。由于企业成长期投入的市场开拓费用提高了企业及其产品的知名度,从而提高了市场占有率,前期付出的成本逐步转化为效益,这时企业开始进入成熟期,出现盈利。通过此种策略,外方非常巧妙地就把利润转移到自己身上,而把亏损转嫁到中方身上。

上述这两种情况就是不正常的亏损。企业是追求利润最大化的组织,如果长期亏损,不能盈利,这个企业就会走向消亡。跨国公司进行跨国界的投资和经营,更是为了追求比其国内多得多的利润和高得高的投资回报率。如果子公司连续几年甚至是连续两年亏损,正常情况下母公司都会对其子公司投资策略进行调整,可供选择的策略就是:全部撤资、部分撤资或者增资②,这三种路径都会引起股权结构的变化。也就是说,前述两种亏损正常情况下都应该会引起公司股权结构的相应变化。这为我们判断“假亏损”提供了依据。如果一家企业连续几年亏损却始终没有出现撤资,甚至还连续增资,这种亏损就属于事实上的“假亏损”。那么,在考察三资企业绩效时,就应该剔除这些样本。

三、三资企业绩效变化分析

选择和使用的统计数据对绩效评价至关重要。下面的分析沿着宏观和微观两个大的方向展开,宏观上考察外商投资企业整体指标数据的变化趋势,微观上考察三类企业部分年份主要指标的情况。这样做的主要依据一是便于把绩效变化趋势与股权结构变化趋势结合起来进行分析,二是从目前的统计资料来看,只有1995~1997这三年的统计数据中“三资企业绩效表现”被视为独立核算指标,其他年份都是以外商投资企业各类指标或者是以三资企业所处行业为独立核算指标,难以估算三资企业绩效。尽管数据有所欠缺,但基本上可以反映出绩效变化的趋势。

(一)基于宏观层面的数据分析

从宏观上考察外商投资企业绩效表现,主要分析其自身的各项经济效益指标、在全国工业总产值、收入和进出口中所占比例的变化。通过众多的数据来了解外商投资企业对整个经济的贡献率和拉动作用。

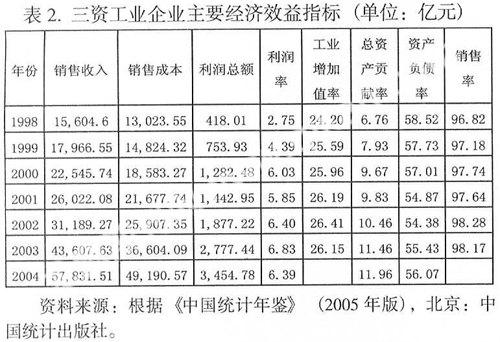

1.三资工业企业主要经济效益指标

三资企业本身所创造的主要经济效益指标是最有说服力的数据,因此,必须首先了解三资工业企业的主要经济效益情况。由于统计资料的限制,这里选取1998年~2004年间的统计资料作为数据窗口,如表2所示。

从表2各项数据中可以看出,三资工业企业销售收入、总资产贡献率都是上升的,利润率和工业增加值率除个别年份出现下降外,大多数年份也都是上升的。销售成本呈上升趋势,但资产负债率呈现了下降的趋势。销售率保持了平稳的态势,有升有降,变化不明显。综合起来看,整个三资工业企业的经济效益指标是比较理想的。尤其是2003年之前的数据,2003年之后某些“正向数据”如利润率有下降的趋势,而有些“负向数据”如资产负债率、销售成本等指标有上升的趋势。

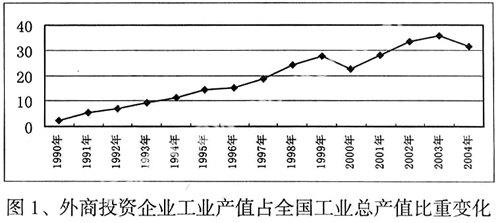

2.外资对全国工业总产值贡献率

外商投资企业在全国工业总产值所占比例也是衡量其绩效的一个重要经济指标,通过与总体数据的比较,可以全面地了解外商投资企业所创造的价值(见表3)。

根据表3绘制全国工业总产值和外商投资企业工业产值占全国工业总产值比重的变化趋势(见图1)。

从上图可以看出,外商投资企业工业产值占全国工业总产值的比重大部分年份都是上升的,只有2000年、2004年是下降的,因此,可以判定,总体趋势是上升的。

图1中有几个重要的拐点。1997年曲线开始变陡,至1999年达到了最高峰。之后开始下降,2000年后开始大幅度回升,至2003年,之后又开始小幅度下降。实际下降的年份只有2000年和2004年,从整个趋势来看,一直是上升的,表明外商投资企业对全国工业产值的贡献率是比较理想的。

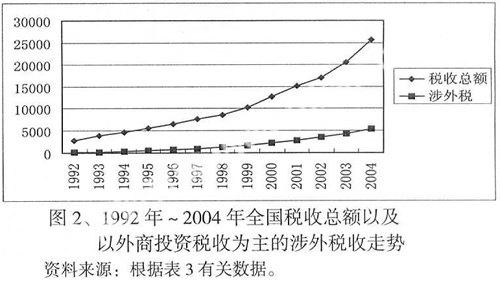

3.外资对税收的贡献率

尽管外资对税收的贡献率并不能代表外企真实的税收水平,外商投资企业类型也与税收变化没有相关关系,但我们通过观测外商投资企业对全国工商税收的贡献率来检验这种观点的正确与否(见表4)。

表4显示,从1992年至1998年13年间,以外商投资税收为主的涉外税收增幅有12年高于全国税收总额的增幅,个别年份甚至达到了85.31%,高出同期全国水平的47个百分点。而且无论全国税收增幅是升是降,但涉外税在全国税收总额中所占比重都保持了上升的势头(见图2)。

从图2中可以看出,以外商投资企业税收为主的涉外税增长比较平稳,没有出现比较明显的“拐点”,说明税收增长情况对股权结构没有太多的影响,也就是说它们之间的相关性不是很大。比如,“独资化”并不能带来税收的增加,因为它极有可能存在少报税收或者偷税漏税的情形。有一种观点认为,外商独资化后很有可能会造成税收的减少,这种担忧是有根据的。但是,在遵守游戏规则的情况下,外资独资化肯定会带来税收的增长。那么,如何加强对这些企业的税收监管就成为外商独资化后的一个急需解决的课题。

4.外商投资企业对进出口贸易的贡献率

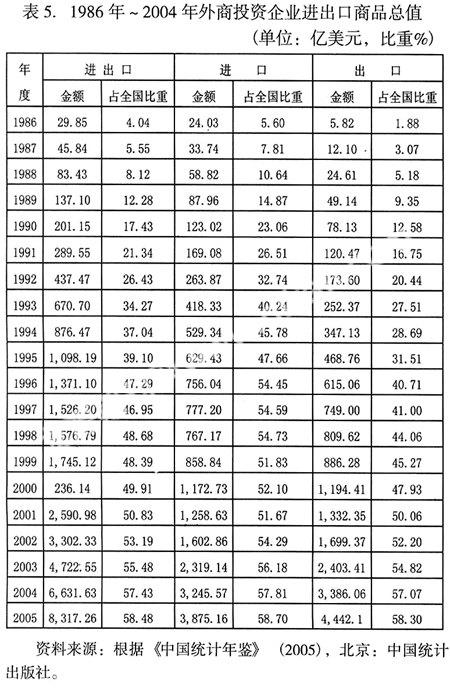

为了考察外商投资企业对进出口贸易的贡献率,根据获得的统计数据,选取1986年~2005年的历史数据进行汇总,如表5所示。

一般地,衡量外资企业对进出口贸易的贡献率,主要看其出口情况。从所占全国的比重来看,呈现出上升趋势,1993、1996年上升最快。1993年可以视为主要是1992年“南巡讲话”后政策形势所带来的一个结果,而1996年则可视为主要是企业效益不断提高的一个结果。这个结果带动了1997年出现的独资化趋势。

根据表5作出曲线走势图。从中可以清晰看出外商投资企业的出口是上升的,1999年成为一个小折点,之前上升一直比较平稳,之后比较陡峭。2002年是一个比较大的折点,出口呈现较大幅度的增长。这说明,外商投资企业的出口与其项目数、协议投资额成正相关关系,而与实际投资额成正向强相关关系(见图3)。

(二)三资企业绩效比较分析

通过三资企业绩效的比较分析,可以直观地看出哪一类股权结构更能带来企业效益的提高,这也成为外商投资时进行选择的重要依据。

合资、独资、合营作为跨国公司在华投资企业的三种主要的股权结构形式,究竟哪一种绩效表现好,现有的观点也不尽一致。从国内现有的文献来看,研究成果并不是很多,很缺乏这方面的直接比较。但从间接的叙述中还可以找到以下两种观点:

一种意见认为,合资企业很难使中外两种不同的管理模式、经营理念短期内融合在一起,而且会在利益最大化安排上发生冲突和摩擦,增加协调成本,导致决策和工作效率低下,最终影响经济效益。所以,在我国成立的合资、合作企业大多经营不善,甚至处于亏损状态。以天津为例,截至2003年底,三资企业亏损中,仅合资企业就占了37%,而且亏损额最大,占全市三资企业亏损总额的53.4%(祖强、曹慧,2005)[5]。一般而言,独资企业的效益要好于合资企业和合营企业。

但也有人认为,合资企业在技术引进、利润实现、增加就业方面成果都比较显著(路耀兵、王心见,1996)[6]。

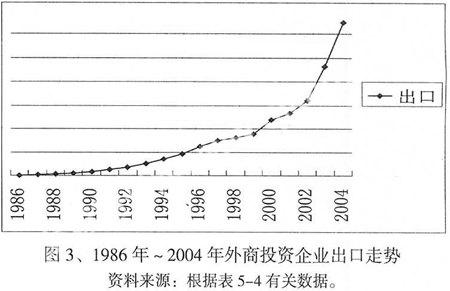

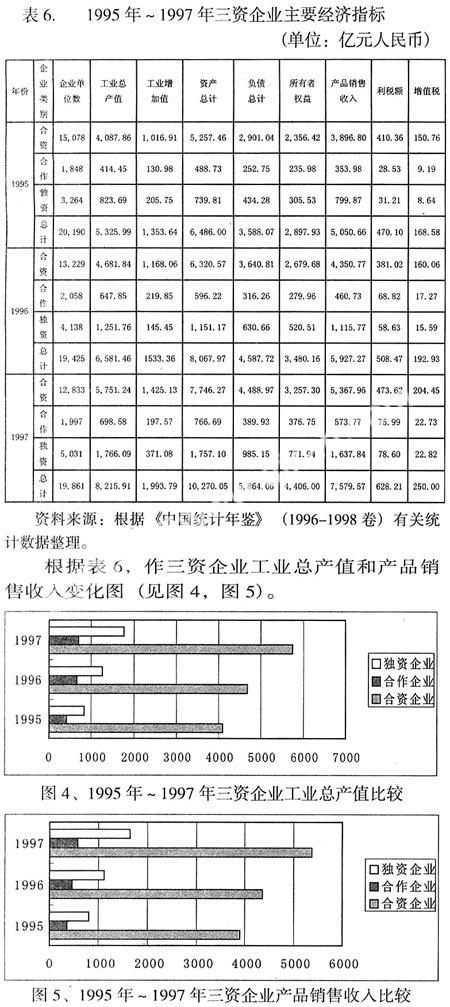

上述观点缺乏详细的数据和充分的实证分析,因此,需要进一步改进。为了分析三资企业绩效的变化,根据现有的历史统计数据,这里以1995年至1997年三个年度的有关统计指标为数据窗口,旨在通过这三年的各项数据来分析比较三类外商投资企业的绩效优劣。另外,外商投资企业“独资化”趋势开始于1997年,为了揭示绩效变化对股权运动的影响,此前两年及当年的效益指标就显得尤为重要(见表6)。

从图4可以看出,工业总产值从绝对值来看,依次是合资企业、独资企业和合作企业。如果从增长率的角度来看,是独资(51.97%→41.09%)好于合资(14.53%→22.84%),合资又好于合作(56.31%→7.83%)。尽管独资企业已表现下降趋势,但由于增长率远远高于合资企业,总体情况仍然占优。而合作企业尽管1996年的增长率很高,但到1997年增长率猛然间跌落到10%以下。综合考虑以上情况,最后的结论是:独资企业绩效最好,合资企业次之,合作企业较差。

从图5三资企业产品销售收入比较情况来看,从增长的绝对值来看,依次是独资企业、合资企业和合作企业。但从增长率来看,独资企业(39.49%→46.79%)要好于合作企业(30.15%→24.53%),合作企业要好于合资企业(11.65%→22.69%),但合作企业已表现出明显的下降趋势。由此可以得出:独资企业绩效好于合资企业,合资企业又要好于合作企业。

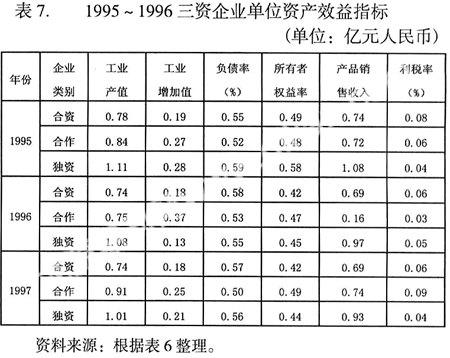

根据表6还可以作出1995年~1997年三资企业单位资产的效益指标,见表7所示,结果略有不同。

从表7中可以看出,工业产值独资企业最好,合作次之,合资最差;工业增加值独资企业除了1996年低于合作、合资外,其他年份依次也是独资企业、合作和合资;负债情况各有优劣,1995年负债率最高的是独资企业,然后是合资和合作。1996年合作最高,然后是独资和合资。1997年合资最高,然后是独资和合作。总体看,负债情况最好的是合作,最差的是合资,独资居中;所有者权益是合作最好,独资、合资次之;产品销售收入独资企业最好,合资和合作次之。如果对效益指标做一个整体比较,独资企业情况最好,合作较好,合资企业较差。尽管从单位效益指标来看,合作要好于合资企业,但毕竟合作企业规模太小,没有体现规模效益。最重要的是,合作企业效益好坏与外方没有太多的利益关系。所以,即便如此,对于外资来说,最可能的选择首先是独资,其次是合资,最后才是合作。

从上面的情况来分析,1995年至1997年,三资企业绩效变化情况是独资企业好于合资企业,合资企业又要好于合作企业。由此可以得出进一步的结论:1995年至1997年绩效变化是决定1997年外资在投资项目选择上出现“独资化”趋势的一个主要因素;合作企业绩效变化与股权结构选择没有相关关系,说明非股权因素与股权结构的选择之间不存在直接的相关关系。

四、产业绩效变化分析

产业绩效的变化不仅对跨国公司在华投资企业的初始股权结构选择有着重要的参考价值,而且对之后的股权结构再次选择有着显著的影响。为了考察产业绩效与跨国公司在华投资企业股权结构变动的关系,我们可以选取独资企业和合资企业比较集中的部分产业,首先分析这些产业的绩效变化,然后结合独资企业和合资企业股权结构变化进行相关性分析,以揭示两者之间的关系。

(一)部分主要产业绩效变化

跨国公司在华投资的产业不同时期有不同的特点。比如,在20世纪80年代和90年代初期,外商在我国投资比较密集的行业主要集中在服装、鞋类、箱包、塑料制品以及皮革等劳动密集型加工工业;进入20世纪90年代以后,随着我国进一步放宽外商投资领域,跨国公司特别是大型跨国公司投资密集的行业是微电子、汽车制造业、家用电器、通信设备业、办公用品业、仪器仪表业、制药业、化工业等技术、资金密集型行业(江小涓,2002)[7]。

上述变化除了受政策的影响外,还受产业本身的成长性以及发展前景的影响。可以说是投资效益已经成为了外商产业投向的“调节器”。比如,电子信息产业就是投资回报率比较高的产业,吸引了许多大型跨国公司的投资。商务部研究院产业投资趋势调研课题组的调查发现,跨国公司未来扩大对华投资的关键因素在于中国各产业的市场规模和高增长率。IT和汽车产业尤为明显。据测算,2003年IT市场整体规模占亚太地区(不含日本)IT市场的30.8%,到2008年将达到38%,远高于全球IT增长水平。2005年中国轿车保有量达到850万辆,环比增长38%。信息产业部发布的数据显示,中国电子信息产业中三资企业与国有企业的差距继续拉大,整个行业的出口近九成来自三资企业。

数据显示,2006年1-2月份,中国电子信息产业中的三资企业共实现销售收入4085.3亿元,同比增长32.3%,占全行业的比重为80.9%;利润130.2亿元,占全行业78.8%。两者增速分别比国有企业高出26个和27.6个百分点。

根据信息产业部数据,从对外贸易看,三资企业仍是电子信息产品出口的主力军,1-2月份共出口195.6亿美元,同比增长41.2%,占整个行业全部出口的86.9%。

截至2005年底,中国电子外商投资企业共有6480个,产业规模由2000年的5804亿元上升到2005年的24021亿元,占全行业规模以上企业的比重由58.7%上升到77.4%。

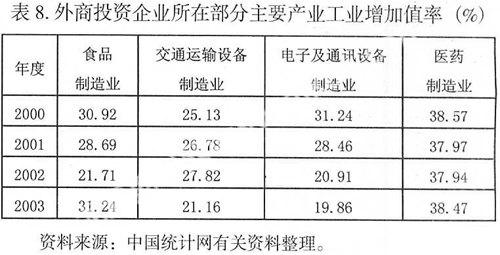

为了了解上述行业绩效是如何影响外资企业股权结构的,首先选取食品制造业、汽车业和电子及通讯设备制造业、批发零售业及房地产业等几大产业,研究它们产业绩效的变化(见表8)。

从上表可以看出,从工业增加值率来看,2000年~2003年,食品加工业保持了30%左右的增长率;交通运输设备制造业略低,大致在25%左右;电子及通讯设备制造业除了个别年份比较低,其他年份也保持了30%左右的增长率。这些数据都是比较高的,表明这些产业的绩效水平比较好。

(二)产业绩效对股权结构的影响

从宏观的角度分析外商主要集中的产业其绩效变化对企业股权结构的影响。方法有两种,一是从整体上分析产业绩效与股权结构变化的关系;二是选取这些产业中规模最大的10家合资企业,观察其从成立初期的股权结构到目前的股权状态之间的变化。

行业、规模、知名度对股权结构变动有很大的关系。在非政策性约束下,产业绩效状况不仅决定了外资股权结构的选择,而且也决定了股权结构的变动速率。一般而言,产业绩效越好,所在产业的外企股权结构变化越快、幅度越大。比如,外资股权变动主要集中在以下几大领域:

一是日用消费品领域,如食品、化妆品、洗涤用品、家用电器等。在洗衣粉行业,美国的宝洁、德国的汉高、英国的联合利华等外资日化公司已占国内洗衣粉市场的一半。在化妆品行业,150多家外商独资企业或合资企业在全国2000多家生产厂家中占了主要的市场份额。有一项调查显示,在我国洗涤品行业中的15家较大规模的合资企业中,只有两家为中方控股,其余均为外方控股。而在外方控股的企业中,大多数企业的外方股比较高。外方股份在80%~90%之间的有5家,在60%~79%之间的有7家,在50%~59%之间的有3家。总体上看,洗涤用品行业中的主力企业已经由国外大跨国公司控股(江小涓,2002)[8]。

二是效益比较高和市场前景比较好的产业,外资控股趋势进一步强化。全国24家重点轮胎厂家,为外资控股的有13家。制造业等行业控股程度更高。表7是2004年全年和2005年前4个月对制造业、批发零售业和房地产业外商独资企业所占比重的统计。2004年制造业的三项数据都超过了70%,批发零售业项目数比重达到了83.4%,合同外资占了73%,尽管实际外资额稍低,但也占了一半以上。房地产的各项数据也都超过了50%;2005年前4个月,绝大部分数据都有上涨,只有两项数据少有下降,分别为批发零售业中的合同外资额比重和房地产业中的实际外资额比重。总体上看,独资化趋势进一步在强化(见表9)。

数据来源:商务部外资统计。

三是高新技术领域的外资企业股权变动比较显著。电子行业外资股权变动比较明显。1995年~1997年天津市工业系统外商控股企业的资料分析,在外商控股企业的行业变化中,外资控股出现了向技术密集型产业扩张的趋势。其中,技术含量较高的电子及通讯设备制造业3年间出现了持续增长势头。1995年电子及通讯设备制造业企业为111家,销售收入15262亿元。1996年与1995年相比,企业数增长了16.2%,销售收入增长了33.17%。1997年与1996年相比企业数增长了17.05%,销售收入增长了20.58%。

五、结论

通过对外商在华投资企业绩效以及对股权结构的影响分析,发现绩效变化是决定股权结构变化的主要因素之一。正向绩效与负向绩效决定着股权结构变动的方向和性质。绩效变好会引起企业增资,增资后会进一步提高公司绩效,形成了良性互动。绩效变坏,导致企业撤资,最后导致外方完全撤出,也就意味着股权结构变动的终止。这一结论为我们判断外资企业“假亏损”提供了一定的依据。

通过历史数据的分析,还发现外商独资化以后的几年整体绩效水平有了进一步的提升,而绩效水平的提升反过来又加快了独资化进程。产业水平也呈现出了进一步加快的趋势,使得控股企业和独资企业进一步向这些效益好的产业集中。

通过对1995年~1997年三资企业绩效的实证分析,发现独资企业绩效好于合资企业,合资企业又要好于合作企业。这种结果进一步说明了公司绩效是影响股权结构变动的主要因素,同时还说明了绩效变化对合作企业影响微乎其微,可以说两者之间不存在相关关系。这从另一个角度也说明了合作企业只能是政策约束条件下的一种最优股权结构选择,上个世纪80年代合作企业占据优势地位正是这一约束下的最好的诠释。

[注 释]

①据有关部门的测算,在华外企年避税的金额在300亿元以上。而有的媒体引述一些地方税务官员的测算,这个数字可能高达1270亿元之巨。可见,外企避税给我国造成的损失有多么严重。②增资的情况比较少见。出现增资有两个前提,一是跨国公司母公司特别看好子公司所处行业的发展前景,认为亏损只是暂时的;或者是认为中外合作双方由于经营理念上的分歧使得子公司绩效变坏,这时外方增加投资一可以取得规模效应,迅速扭转经营局面,二可以实现多数控股或者是完全控股,掌握绝对的经营管理大权。这种增资区别于“假亏损”时的增资。前者是企业在成长期一旦出现亏损即行增资而不是要等到成熟期,是一种“即兴增资”,后者要等到收获期,是一种具有拖延性的“择机增资”。

[参考文献]

[1]朱允卫.外商对华直接投资“独资化”趋势的成因及对策[J].世界经济研究,2002,(5):44-49.

[2]周新军.跨国公司在华投资企业股权结构变动的实证分析[J].兰州商学院学报,2008,(4):1-10.

[3]胡庆艳,吕立伟.直面外商投资企业“零利润”[J].河北金融,2003,(5):45-46.

[4]刘 峰.“三资”企业效益不好面面观[J].新疆金融,1995,(12):9-10.

[5]祖 强,曹 慧.独资和控股:跨国公司在华投资企业倾向面面观 [J].国际经济合作,2005,(2):31-35.

[6]路耀兵,王心见.跨国公司再中国合资策略与管理的研究[J].管理世界,1996,(2):142-150+154.

[7][8]江小涓.跨国投资、市场结构与外商投资企业的竞争行为[J].经济研究,2002,(9):31-38+66.

Influence of Performance on Changing of Shareholding Structure:On the Base of Analysis on the International-invested Enterprises in China

Zhou Xinjun

(Transport and Economics Research Institute,China Academy of Railway Sciences,Beijing 100081,China)

Absrtract: Corporate performance level of the foreign-invested enterprises in China is one of the main factors which change their shareholding structure, and brings forth the foreign-invested tendency. The changing of industrial performance has not only the important reference value on the initial selection of the shareholding structure, but also the notable influence on the second selection afterwards. The better the industrial performance changes, the faster and the more notable shareholding structure of its international-invested enterprises changes.

Key words: international-invested enterprises in China; performance; shareholding structure; false deficit; policy restrain

(责任编辑:张丹郁)