上海生物医药产业发展分析

徐 徕 杜 蕾 张小平 黄 堃

上海“十一五”规划将生物医药产业作为支撑上海未来经济发展的战略产业之一,发展目标:到2010年,争取实现20个创新药物的产业化,30个创新药物进行临床研究;涌现出15~20家年收入超过10亿元的科技企业,形成2—3家年收入超过百亿元的“旗舰”企业;全市生物医药产业年销售收入达到700亿元,逐步融入国际生物医药产业链和创新链,使上海成为在全球具有一定影响力的生物医药创新和产业化基地。上海科技中长期规划也明确将生物医药作为上海未来发展的重点领域。但是经过几年发展,目前上海生物医药产业的产值对上海GDP的贡献仍然不大,占上海GDP的2.8%,因此,课题组通过对上海生物医药产业发展经济指标分析,找出制约上海生物医药产业发展的原因。

1国内外生物医药产业发展概况

1.1国外生物医药产业发展概况

据IMS health报告,2007年全球药品市场再创历史新高,达到7120亿美元,市值较过去5年增加1780亿美元;虽然销售额逐年增长,但从2000-2007年的总体趋势看,增速却在逐年减缓,2007年降至最低(6.4%)。其中3个领域表现引人注目:一是生物技术药品的需求预计增长强劲,增长幅度达到13%~14%;二是仿制药增长幅度达到13%~14%;三是专科药品增长幅度将达到10%~11%。在全球药品市场中,美国、欧洲、日本三大药品市场的份额超过了80%,跨国公司主导了世界专利药市场。

美国药品研究与制造商协会(the Pharmaceutical Re-search and Manufacturers of America)2008年报告数据称,2007年美国研究开发费占销售收入的16.4%,协会成员研究开发费达到445亿美元,总的研究开发费为588亿美元。由于研究开发费用越来越高,发现新的药物单体化合物的速度减缓,2007年全球批准上市的新分子实体(New Molec-ular Entity,NME)13个,新生物药品(New Biologic)6个,比2006年数量显著下降。为了削减研发开支,许多跨国制药公司开始剥离研发中的非核心部分,把越来越多的研发工作外包给印度和中国这样的发展中国家,中国因人才密集、成本低廉,已成为外企首选地之一。

1.2国内生物医药产业发展概况

近年来我国生物经济产业快速发展,从国家到地方各级政府不断加大力度支持生物医药产业的发展,特别是在国家产业政策(如“863”高技术计划)、《生物产业发展“十一五”规划》的大力支持下,我国已逐步形成了比较完善的生物医药产业链和生物医药产业集群。

国内医药经济在继续保持高速发展的同时加大了科研开发力度。2007年,受我国宏观经济快速发展及各项有利于医药经济发展的政策因素影响,国内医药经济继续保持在高位运行,工、商盈利能力和终端用药水平显著提高,医药工业研究开发投入经费是2006年的10倍以上,达到了54.65亿元,占利润总额的9%(表1)。

全国主要医药商品进出口额持续增长,化学原料药及制药中间体的贸易顺差保持强劲势头,达到3.6亿美元,同比增长28.57%;医疗器械贸易顺差为0.6亿美元,同比增长20%,西成药国内需求旺盛,贸易逆差进一步扩大,进口增幅高于出口32个百分点。

2上海生物医药产业发展分析

2007年,上海生物产业基地正式获得国家发改委批复成为国家级生物产业基地,这标志着上海生物产业已纳入国际生物产业发展总体战略布局。上海已经成为四大国家生物医药产业规模基地之一,是国内生物医药领域研发机构最集中、创新实力最强的基地之一。

2.1总体发展概况

生物医药制造业是上海重点发展的行业之一,生产稳步增长,核心产品正在形成,产业体系日益完善,外商及港澳台投资经济占据主导地位,生物医药产销快速增长,研发外包发展迅速,呈现产业集聚化发展态势。

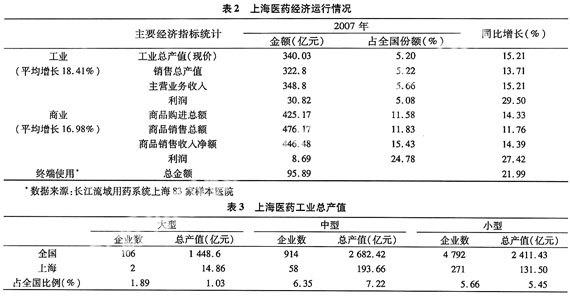

医药产业稳步发展。2007年上海医药工业研究开发经费投入达到5.47亿元,同比增长53.65%,远远高于全国增长水平(23.13%);经济总量位居全国同行业第6位,产销率达94.9%,接近全国平均水平(94.5%);企业亏损面为21.75%,比2006年增加1.4个百分点,高出全国平均亏损面0.92个百分点(见表2)。

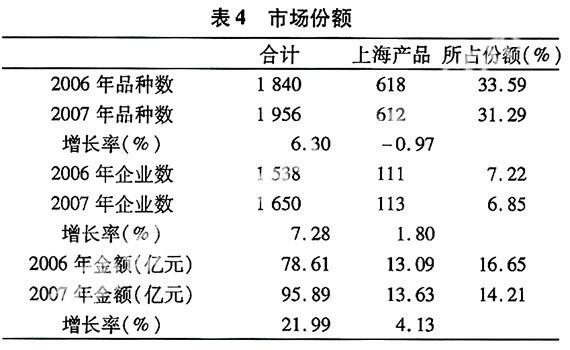

工业企业规模与2006年基本相同,以小型企业为主。2007年上海医药工业企业数量、资产总额均位居全国第5位,占全国比例5%以上(见表3)。

工业制造企业中化学制药占据主导地位。化学制药是上海生物医药行业的支柱行业,在生物医药产业中占据主导地位。从行业资产分布看,化学制药业的资产占到49%,约是其它各子行业的总量。

核心产品正在形成。上海已培育了一批疗效独特、自主创新的拳头产品。如上药集团的“头孢曲松钠”、生物制品研究所的“水痘疫苗”、海尼药业的“氨氯地平”、现代制药的“阿奇霉素”、和黄制药的“麝香保心丸”等产品的年销售额均超过1亿元。2007年上药集团的“头孢曲松钠”销售额超过5亿元,上海生物医药企业正在形成有自主品牌的核心产品。

2.2上海医药的经济地位

医药工业稳步增长,在全国经济地位徘徊在第6~7位。2007年医药工业总产值为340.03亿元,居全国第6位;销售产值322.8亿元,位居全国第6位;累计实现利润总额30.82亿元,居全国第7位,同比增长29.50%。

医药商业在全国处领先地位。2007年医药商业销售总额为476.18亿元,居全国第2位;商品销售收入净额为446.48亿元,居全国第1位;累计实现利润总额8.69亿元,居全国第2位,同比增长27.42%。

2.3各子行业工业经济运行

经济比重:化学制药是医药行业的经济支柱。各子行业中,化学制药在医药工业的经济运行中发挥主导作用,工业总产值比重达到56%。化学工业中,制剂的工业总产值比重高达43%。

经济增长情况:化学制药工业中,制剂产值高居榜首,中药饮片增幅强劲。制剂的工业总产值为141.84亿元,位居第1位;而中药饮片产值增幅最为强劲,高达832.4%。

经济类型:国有经济企业数量下降明显。在各种经济类型企业中,外商及港澳台投资经济企业由2006年的109家增加到117家(增长了7.33%),其他经济属性企业由67家增加到87家(增长了29.85%),而国有企业则从2006年的24家减少到21家(下降12.5%)。

股份制经济和外商及港澳台投资经济占据主导地位。在331家企业中,外商及港澳台投资企业有117家,股份制企业84家,股份制经济和外商及港澳台投资经济占60%以上。

2.4上海医药产品终端市场情况

以上海地区样本医院(样本医院为83家,包括三级医院27家,二级医院42家,一级医院14家)购药统计数据为研究对象,分析上海医药产品的市场情况。

市场份额:表4数据显示,市场份额较低。从2007年上海地区样本医院的品种、企业和市场份额中可以看出,上海产品的品种数增长率远远滞后于样本医院产品的增长率,所占份额较低,上海产品在未来发展中将面临严峻考验。

2007年样本医院用药中,上海产品有612个,占全部用药的31.29%。上海产品企业数为113个,占全部企业的6.85%,从中可看出,虽然企业生产的品种数多,但没有优势、重点品种。而由用药金额所占份额14.21%可见,上海产品市场占有率不大,市场地位不容乐观。

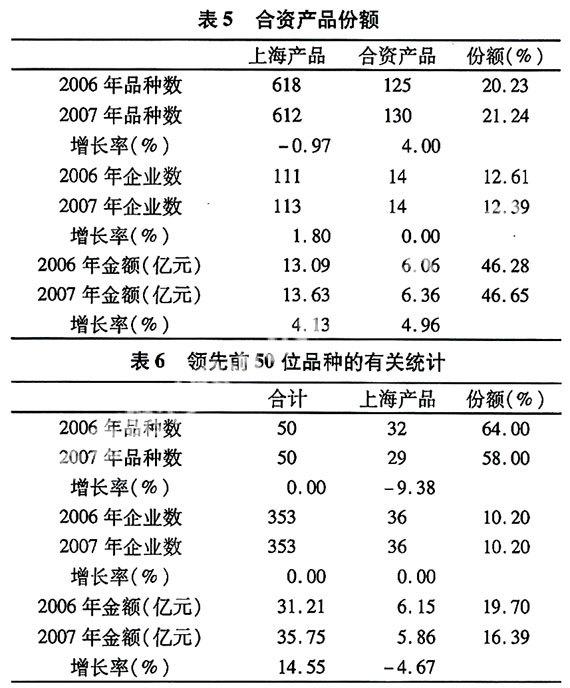

产品竞争力:合资产品总体竞争力优势明显。从2007年上海地区样本医院的品种、企业和市场份额中可以看出,平均增长率为2.99%,高于上海产品平均增长率(1.65%)。

2007年上海地区样本医院中,合资企业数量占上海企业数的12.39%,其产品占上海产品的21.24%,而市场份额却高达46%。可见合资企业产品规模较大,产品集中度高。

竞争地位:样本医院金额领先前50位品种中,上海产品占有率有所下降。2007年样本医院用药金额前50位品种中,上海产品的品种、金额均有不同程度下降,分别下降9.38%和4.67%。

2007年样本医院用药领先品种中,上海产品虽然份额过半,但品种数量有所减少,金额也随之下降,上海企业对金额领先的热点、重点品种关注度不够。

2.5科研状况

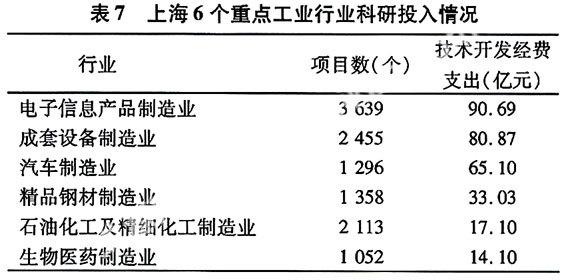

科研投入与产出:医药工业研发投入增加,但在上海6个重点工业行业中生物医药制造业的科研投入依然较少。2007年,上海从事药品研究机构、研发公司、高等院校、医疗机构单位超过400家,医药工业研究开发经费达到5.47亿元,同比增长53.65%,但生物医药制造业科研投入依然不足。上海6个重点工业行业的规模以上工业企业技术开发项目与技术开发经费支出情况显示,上海生物医药制造业投入的项目最少,经费支出相应最少,分别为1052个和14.10亿元。

药品研发速度较慢。上海新药和仿制药注册位居全国第12位。2007年,国家加大了药品注册审批监管力度,颁布实施新的《药品注册管理办法》,对提高新药门槛,鼓励创新药物的开发,减少低水平重复起到积极推动作用。

2007年,上海仅获得23个新药和仿制药注册批件,其中新药注册批件数7件(5个化学药,2个生物制品),占全国新药注册批件数的4.4%;仿制药注册批件16件,占全国仿制药品注册批件数的2.3%。

医疗器械注册秩序明显改善。2007年下半年国家食品药品监管局开展了医疗器械专项整治工作,对部分高风险医疗器械产品的注册申报资料组织了核查试点,对部分重点监管企业的质量管理体系进行了专项检查,发布了《体外诊断试剂注册管理办法(试行)》、《体外诊断试剂生产实施细则(试行)》等配套文件,规范了体外诊断试剂的注册管理工作,医疗器械注册、生产秩序有了明显改善。2007年上海完成I、Ⅱ类医疗器械注册880件。

药包材批准数量快速增长。从国家食品药品监管局基础数据库检索结果显示,2007年上海获得批准的药包材由2006年的8个增加到32个,增长300%,从构成来看,主要是口服固体药用瓶,其次是药用封口垫片。

创新能力:创新能力显著提高。2007年授权的上海生物医药发明专利达到444件,比2006年(438件)略有增长,其中A61K类授权的发明专利为167件(增长16%),c07类115件,C12类129件。

在A61K中,中药专利授权量占A61K半数以上,达到51%;其次是化学药,达到38%;生物药占11%。

从专利权人分布情况看,高校是申请专利的主要力量,占A61K类授权专利的40%;其次是企业、个人和科研机构,分别占23%、20%和17%。

科技进步:科技进步取得可喜成绩,企业创新能力正在提高。2007年度国家科技奖励获奖总数中,上海占了15.4%,创历年来上海获奖比例最高纪录,共获9项国家自然科学奖、4项国家技术发明奖、39项国家科技进步奖。其中生物医药领域获得4项国家自然科学二等奖,占全部奖项的30%,1项国家技术发明二等,占全部奖项的25%,3项国家科学技术进步二等奖。

3浦东新区生物医药产业发展状况

3.1企业数量增长及分布情况

企业总体数量增长率呈显著下降态势。截至2007年年底,浦东新区共有生物医药企业357家,比上年增加7.21%,其中化学制药企业87家,中药制药企业14家,医疗仪器设备及器械制造企业50家,生物制药企业138家(占38.66%),企业总体数量增长率呈显著下降态势。

生物制药企业数量持续增加,民营企业数量增加较快。近5年来,浦东新区生物医药子产业中,生物制药企业数量持续增加,年均增长36.2%,占生物医药企业总数的比例从2003年的24.69%上升到2007年的38.66%;外资和民营企业数量增加较快,年均分别增长30.42%和26.05%。

3.2企业规模

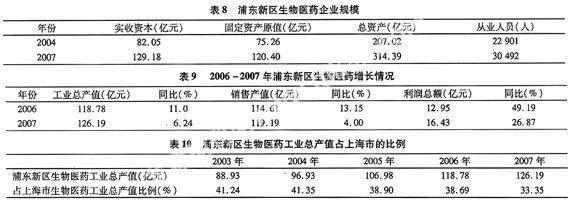

总规模呈扩大趋势,企业仍然偏小。2007年末,浦东新区生物医药企业的实收资本、固定资产原值、总资产均有显著的增加,显示浦东新区生物医药产业近些年来总体规模呈扩大趋势。

但企业上述指标的平均数与2004年相比不仅没有增加,反而均有不同程度下降,这一变化主要与新增加企业以中小企业为主、原有企业的规模增长速度不快有较大关系。

利润总额快速增长,工业产值、销售产值增幅回落。2007年,浦东新区生物医药产业稳步增长,利润总额快速增长,但工业产值、销售产值增幅比2006年显著回落。

自2003年以来,浦东生物医药工业总产值占上海市生物医药工业总产值的比例呈现缓缓下降态势。2007年,浦东生物医药工业总产值占上海市生物医药工业总产值的比例为33.35%,与上年相比继续下滑。张江高科技园区生物医药企业共完成工业总产值73.42亿元,占浦东新区生物医药产值的58.18%,比2006年提高7.71个百分点。

3.3研发投入与产出

投人增加,成果显著。近年来浦东生物医药企业研发投入不断增加,2003年以来年均增长39.35%。2007年,357家生物医药企业的研发投入共计6.03亿元,占销售总额的比例为5.06%。但生物医药企业的平均研发投入仅为168.91万元,投入的绝对数还比较小,但与2003年的98.95万元相比有较大幅度的增加。

2007年获得新药证书1项,进入临床研究阶段9项。自主研制的4个人源化单克隆抗体新药通过了上海市组织

的项目验收。这4个抗体类新药分别针对类风湿性关节炎、乳腺癌、银屑病和器官移植排斥反应,其中治疗类风湿性关节炎的人源化抗体新药(益赛普)已经上市销售;治疗乳腺癌、银屑病的两个抗体新药已完成临床研究,进入申报新药证书阶段;治疗器官移植排斥反应的抗体药物获准进入临床研究。

形成张江生命科学产业集群。共有350多家企业、研发机构分布在生物技术和化学制药研发和制造、医疗器械、现代中药领域,初步形成由六大模块组成的产业集群,包括研究开发、生产制造、孵化创业、教育培训、研发外包、风险投资,园区内有20多家国家和市级研发机构、20多家国内外制药公司研发中心、40多家生产企业、250多家创业企业和60多家研发外包企业等。

外包服务(CRO)高速发展。2007年,浦东生物医药研发外包服务高速发展,对新区15家生物医药服务外包企业的调查结果显示,全年研发外包服务产值共计达到8.66亿元。已出现药明康德、开拓者化学、睿星基因、桑迪亚、睿智化学等在国际上有一定声誉的研发外包企业。其中,药明康德、睿智化学等企业成为新药研发外包“领头羊”,已经步入了销售收入逐年翻番的高速成长期。

业务急剧扩张,吸引大量国内外投资者。上海科技投资公司、新加坡星展银行和香港思格资本集团建立科星创业投资基金,基金规模达5000万美元。IDG联合国内、美国和日本的3家风投机构,一并向桑迪亚医药技术有限公司投入数千万美元;上海浦东生物产业风险投资引导资金顺利完成首个投资项目——凯赛生物(Cathay Industrial Biotech Ltd)的运作。

2007年,罗氏药品开发中国中心、科文思(上海)中心实验室、阿斯利康中国创新中心落户浦东,礼来公司与和记黄埔医药(上海)有限公司签订战略合作协议,将会给浦东生物医药产业带来新的活力与巨大的创新力,使其研发水平上了一个新的台阶。

4小结

上海生物医药产业持续发展,2007年工业总产值达到340.03亿元,同比增长15.21%,比上海GDP的增长幅度(13.3%)高出近2个百分点,但上海生物医药GDP贡献率较小、生产总值只占上海GDP的2.8%,经济总量在全国仍然徘徊在第6~第7位。上海生物医药产业集中度较低,以中小企业为主;新药研发投入在上海6个重点行业中依然最低,新药上市速度远低于其他发达城市,企业创新能力不强,缺乏产学研联动。药品终端市场合资产品占45%以上,上海产品占有率有下降趋势。

浦东显现出生物医药产业集群,以生物制药企业(机构)为主,研发外包服务(CRO)高速发展,浦东生物医药工业总产值达到126.19亿元,占上海生物医药产值30%以上,但2007年浦东生物医药产业发展利润总额快速增长,工业产值、销售产值增幅出现回落。

尽管上海的核心产品销售额超过5亿元,但与国际跨国公司产品销售额相比差距悬殊。到2010年,上海生物医药要实现“十一五”发展目标尚有较大距离。因此,推进上海生物医药产业发展要以落实国家60条和上海36条配套政策及其相关实施细则、国家发展改革委安排新增中央投资4.42亿元,支持生物医药、生物育种、生物医学工程高技术产业化专项以及国家生物产业基地公共服务条件建设专项的建设为契机,加强人才和技术的引进,聚焦重点企业,增强创新能力,针对企业不同的现实和迫切需求,进行分类指导,做大重点企业,做强骨干企业,做活中小企业,调整产业结构,重点提升上海生物医药企业产业规模,优先发展以人源化单克隆抗体、治疗性疫苗和多肽药物为重点的生物技术产业和以智能医疗器械为主的生物医学工程产业;选择性发展以手性药物、新型制剂为主的高端化学制药产业和以中医、中药标准化、规范化、国际化为主的现代中药产业;着力培育生物医药研发产业和相关专业服务业。继续通过鼓励企业开展产品的国际注册与营销工作,支持符合国际标准的cGMP改造,主动承接国际生物医药的外包,引导和支持具有自主知识产权的新药开展国际临床研究等举措,使上海生物医药制造业真正地融入全球产业链和创新链。

(致谢:本课题研究得到了上海浦东新区生物产业行业协会林辉和上海新药研究中心杨秀珍的大力支持,在此一并表示诚挚感谢。)