航运业的“黑暗时期”

芦 瑶

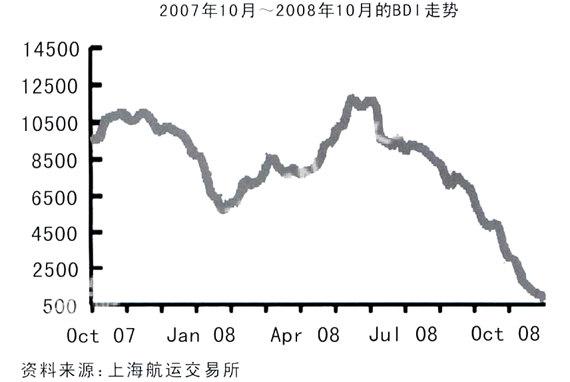

波罗的海综合运价指数(BDI)出现“万”到“百”的“坐过山车”走势,全球航运业的泡沫正在破灭。

自上世纪30年代至40年初的“大萧条”以来,全球金融市场一直保持相对的均衡态势。然而,美国2007年爆发“次级贷危机”引发了一系列连锁反应。航运业作为世界贸易的主要载体,在“金融海啸”向实体经济蔓延的危机关头下,更难以求得自保。首先,美国、西欧全球两大主要消费市场的货物贸易需求垂直下滑,经营该航线的船公司由于无货可运,只能封船抛锚,而某些航运公司的股价也纷纷“跳水”,给投资者造成了巨大的损失。一般来说,航运业具有一定的周期性,每年的10月正是国际大宗干散货物和集装箱出货旺季,而2008年的10月成为航运业一路繁荣以来的黑暗时期。

从“万”到“百”的巨变

用“坐过山车”形容BDI(波罗的海综合运价指数)的走势再也恰当不过。作为全球干散货运价的“晴雨表”,BDI已经从2008年5月20日的历史高点(11793点)落到了最谷底。从“万”到“百”的巨变说明全球航运业繁荣时期所吹出的一个个泡沫正在破灭。从历史来看,受惠于全球经济的迅速增长,承运人难以抵挡巨大的赢利诱惑,大兴造船使得订单飞速增长,这给日后的衰败埋下了隐患。只不过是这场突然袭来的金融危机让航运市场提前进入“寒冬”,然而,此次调整的深度和广度实在令人乍舌。

不过,在全球金融危机向实体经济扩散的过程中,国际干散货海运市场深幅调整已不可避免,中国在其间“扮演重要的角色”。一是全球经济放缓以及中国经济的高增长已出现拐点,对铁矿石需求下降;二是在印度向中国钢厂伸出橄榄枝”,签订长期供货协议,有可能改变当前主要从巴西进口矿石的模式,逐步向印度倾斜;三是2009年至2010年间,航运市场将难以“消化”,大量新增运力。就散货市场来说,预计2009年的情况将会更糟。据克拉克森市场研究部门的预计,2009年散货市场将有约6100万载重吨的新船运力投放,2010年将会有接近1亿吨运力投放,两者合计大约占全球现有干散货船队规模的41%,运力过剩将成为干散货承运人最为头疼的问题。

集装箱航运喜忧参半

相对于干散货海运市场,集装箱运输受美国金融危机影响的严重程度要稍小一些,但承运人仍然过着极其痛苦的日子。远洋承运人历来在运费的议价能力上非常薄弱,加之与托运人讨价还价的“筹码”并不是很多,因此丧失了很多盈利的机会。虽然在一年前,远洋承运人在“亚洲—欧洲”航线贸易创造了令人称奇的利润业绩,但在金融市场低迷的拖累下,海运运费不断下滑,远洋承运人的利润持续萎缩。

考虑到全球经济环境影响着地区贸易供需的平衡,对行业的预期往往就成为航运未来市场走向的重要因素。不容置疑的是,从目前来看,全球经济恢复还遥遥无期,悲观的行业预期也将会进一步“侵蚀”运费,不过也有反例,东向跨太平洋航线上的运费竟然在目前不利的经济环境下逆势走高,这还得多亏“浮动燃油附加费”措施的及时到位;并且,“亚洲—欧洲”航线周边地区经济在2007年的持续增长也助推“跨太平洋”和“跨大西洋”航线贸易的增长,缓解了经济大环境所带来的负面影响。

但是,全球“从北往南”的航线贸易出现了运力过剩的问题,运费不断下滑。随着大型船舶的相继交付,船队规模逐渐超过货运需求。虽然从历史数据来看,“亚洲到欧洲”和地中海贸易增长、信贷紧张以及部分新船订单撤消吸收了很大一部分的新进市场运力,但远洋承运人“滞后”的船队部署战略使地区贸易的努力化为云烟,如何在不拆船的条件在全球合理部署船队,以尽可能提高集装箱使用率成为远洋承运人急需解决的难题。

事实上,在“次级贷危机”爆发之后,集装箱运输市场在2007年就已对市场进行结构性调整,并随着时间推移逐渐扩大。如“亚洲到南美”上的部分运力向“亚洲到欧洲”航线上转移。不难看出,整个市场的喜忧参半。

船公司在做什么

根据国际货币基金组织最新报告预测表明,2008年全球经济增长率为3.75%,到2009年将放缓至2.2%:其中,发达经济体2009年的增长为一0.3%,新兴经济国家和发展中国家的增长为5.1%。物流行业的繁荣程度是经济发展的一个重要表现。在全球经济放缓这一大背景下,贸易量、需求量都不同程度地下滑,并同时导致消费者和投资者信心不足,这给航运业带来了很大的冲击。为了缓解这次“金融海啸”所带来的影响,各家船公司纷纷“发挥想象力”,使出浑身解数。如在长途运输航线上减速,既可以节省燃油成本,同时又可以缓解运力过剩带来的压力;开拓新兴市场,如在沿海开辟支线、近洋航线;退租、出售、撤销新船订单以及提前拆除那些船龄较大的船舶等,有的甚至采取所谓‘抱团取暖”的策略。

然而,有些船公司仍旧采取比较老套的方法,通过裁员、精简部门来降低经营成本。如航运巨头马士基集团就在10月底关闭了位于广东的马士基信息处理有限公司,并计划在2009年上半年前逐步遣散或转移该中心700多名员工。或许是在经济低迷下一种不得已却最有效的选择。

另外,2008年11月马士基也开始暂停AE8航线,这样每周将减少7600个标准箱的运力。同时,连接AEI和AE10航线,以全面覆盖AE8航线上的所有停靠港口,进一步调整AE3、AE6和AE11这三条连接亚洲和地中海的航线,以扩大这两个地区间的直达港口覆盖范围。

除上述整合航线的措施外,马士基航运还采取了诸如优化船期表,和其他船公司共享运力,提高港口操作效率,实现经济化航行等调整措施。

据了解,在过去的三十年中,全球集装箱航运业基本是以每年10%的速度增长。在行业最不景气的时候,增长率在4%左右;而在最繁荣的时候,增长率可达两位数。马士基估计2008年增长率为5%-6%:而2009年,增长率将会下探新低。

据马士基集团半年报显示:2008年上半年公司纯利润约为24.5亿美元,同期增长58%,其中,集装箱业务仍然是对集团收入贡献最大的单项业务。该业务收入同比增长15%,盈利7300万美元,而在2007年同期集团损失约2.19亿美元。不过在扣除船舶出售等一次性收入后(3.27亿美元),集装箱业务的账面仍然亏损。马士基的“断臂”只不过是全球金融危机下航运业严重受挫的缩影,而许多中小船公司的生计现状可想而知。

2009年对于马士基来说将充满挑战。2009年,马士基不会接收新船导致运力增加,将尽全力保持公司现有业务的竞争力。

另外,新世界联盟(美国总统轮船、韩国现代商船和日本商船三井)也调整策略,合并航线、将

“亚—欧”航线上的运力削减两成;而CKYH联盟(中国远洋、日本川崎汽船、台湾阳明海运、韩国韩进海运)也将停开旗下部分线路较长的航线:不过,中国“国字号”大型船公司显得更为乐观,秉承“现金为王”思路的中国远洋甚至抛出其“买鱼理论(买早鱼贵,临近快收市时买鱼才便宜)”,手握数百亿的巨额现金等待抄底,而中国外运也表示,从公司经营来看还是非常健康的,现金较为充足,各种业务互补性也很强,能够应付目前的危机。

由此来看,面对市场风云突变,各路船公司也是各显神通。但是有一点可以肯定,如果储备不足、战略失误,就可能很难渡过这次危机。任何一次市场的波动都是重新洗牌,必然有公司出局。

中国的机遇

就目前来看,此次“金融海啸”波及了欧美和亚洲,唯有中国的经济仍然相对稳健。波罗的海国际航运公会主席道出了其中部分缘由:“中国的金融体系健康而稳健,并且政府也采取一系列财政货币措施刺激内需,如同美国用拉动本国内需成功扭转了上世纪30年代的经济大萧条一样,中国的内需市场将成为本轮航运业重新启动的重要动力。”同时,中国政府“4万亿财政”、大幅降低利率等促内需措施将会撬起基础物流设施、企业上的投资。

事实上,应该辩证地来看待中国所面临的可能机遇与挑战,因为尽管在这次“金融海啸”中,中国金融行业经受住了冲击,但是中国航运业却未能完全独善其身。以港口业为例,前三季度,我国规模以上港口完成货物吞吐量44.7亿吨,同比增长14.4%。其中,外贸货物吞吐量完成15亿吨,同比增长11.2%,增幅比上半年下降0.2%;集装箱吞吐量完成9448万TEU,同比增长14.9%,增幅比上半年回落2.2%。可以说中国既拥有机遇,又承载很多压力。也许在危机面前,抓住可能机遇是扭转形势的最佳办法。

干散货市场的“引擎”。可以看到,在本轮航运市场的危机中,干散货运输市场的下滑尤为严重。如何恢复干散货货运市场的发展,也成为如何启动下一轮航运业增长的关键。在新兴国家之中,中国以其庞大的市场吸引了大部分的目光。中国不仅是全球最大的钢材出口国和最大的大豆进口国,而且也是煤炭、铁矿石等原材料主要进口国。比如说,随着中国近年来煤炭出口量减少,进口量增加,这使得临近的日本、韩国不得不延长自己的煤炭进口航线,远距离进口煤炭,从而大大推动亚洲地区的航运业发展。

考虑到此次国内的促内需措施中涵盖大量的基础设施建设计划,无疑将增大对钢铁、煤炭、水泥等干散货需求,光靠国内自给是很难解决的,因此,中国市场将有可能成为全球干散货市场的“引擎”。

人民币贬值的机遇。近日,人民币结束长达三年之久的升值趋势,汇率开始走软,这对于国内的出口行业和运输业将会有带动作用。此前,人民币长期升值趋势吞噬了一些企业部分利润。人民币贬值意味着将刺激不断萎缩的纺织服装、电子电器、玩具鞋帽、家具建材及工程机械等出口。结合近期国家相继出台4万亿投资拉动内需、大幅降低利率等一系列刺激经济增长政策的出台,对恢复出口企业特别是纺织企业和玩具业的信心具有重要作用。一旦出口活跃,中国国内的集装箱航运市场和港口行业也将会有所好转;同时,人民币贬值对中国造船行业来说可谓是利好中利好,因为造船合同为长期合同,钢材价格及汇率对行业毛利率影响较大。考虑市场对短期人民币贬值的预期,国内的造船行业将可能会迎来一丝“温暖”。

抄底机遇。从历史上来看,每次金融危机爆发都是行业整合的最佳时机。然而,当多数企业正在危机中痛苦挣扎中,少数企业将此时作为扩张的机遇,不过其中的风险是难以预测的。有专家提议,此次金融危机带给航运业一个调整期,而中国在油运、液化气运输等专业运力上一向“跛腿”,是否能在危机中趁机低价并购,增强运力以实施国人向往的“国油国运”战略。另外,一些“国字号”航运、码头企业也手握资金,伺机抄底。如中国远洋准备在未来行业低潮时期收购一些优质的航运企业;而中国海运也希望充分利用这一轮经济调整的有利时机,继续推进结构调整,提高行业集中度,尤其是沿海的煤炭运输。除此之外,在国内港口行业当中,上海港主动应变,在不利的外部环境面前更加坚定不移地推进长江战略、东北亚战略和全球战略,同时采取“出国门买码头”战略,编制全球网络。事实上,上港集团已从马士基手中购得比利时泽布吕赫港口码头40%股权。

(芦瑶上海海事大学)