我国上市公司股权激励实施效用的财务指标分析

胡立新 杨 婧

[摘 要] 本文选取1999-2001年开始实施股权激励的21家上市公司,通过计算净资产收益率、每股收益、净利润增长率及主营收入增长率指标,分析股权激励的实施效用。

[关键词] 股权激励;净资产收益率;每股收益

[中图分类号]F275[文献标识码]A[文章编号]1673-0194(2009)04-0046-02

企业实施股权激励的目的,是为了最大限度地调动被激励人的积极性,提高企业绩效。自20世纪90年代初以来,我国已有部分企业实施股权激励,但股权激励实施效果如何,是理论界和实务界始终关注的问题。本文以上市公司实施股权激励前后的几个常用财务指标为基础,分析股权激励在我国的实施效果。

1 股权激励实施效用分析

为考察股权激励的长期实施效果,本文选取常用的净资产收益率、每股收益、净利润增长率及主营收入增长率等财务指标,选择1999-2001年开始实施股权激励的非金融上市公司,对于数据残缺、没有公布具体实施股权激励时间和模式的公司不予选取,共21家上市公司。

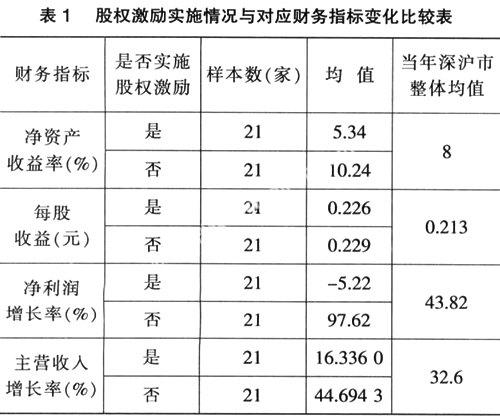

为分析上市公司实施股权激励对公司绩效存在的影响,本文将21家实施股权激励的全部样本数据与另外随机选取的相似条件下未实施股权激励的公司数据分为两组,分别分析各自在2004年的业绩情况。统计结果①见表1。

两组样本的净资产收益率、每股收益及净利润增长率指标的均值结果如表1所示,实施股权激励公司的以上几个绩效指标均值均小于未实施股权激励的上市公司,而且除每股收益均值大于当年深沪市整体均值外,实施股权激励的上市公司其他指标均值均小于当年深沪市整体均值,股权激励的实施在增长公司业绩方面的效果不明显。

为进一步研究实施股权激励的上市公司本身前后业绩指标变化情况,本文对各样本公司以上几个财务指标在实施股权激励前后3年的数据进行统计分析,统计结果见表2。

表2中的统计结果显示,净资产收益率、每股收益及净利润增长率在实施股权激励后都有所下降,净利润增长率指标出现了负值。主营收入增长率在1999和2000年实施股权激励的上市公司中稍有增长,2001年实施股权激励的上市公司主营收入增长率有所下降。按照股权激励理论,净资产收益率应在实施股权激励后显著上升,即公司业绩应随着股权激励的实施而增加,但统计结果并未表现出来。实施股权激励对公司经营绩效提高作用并不显著。

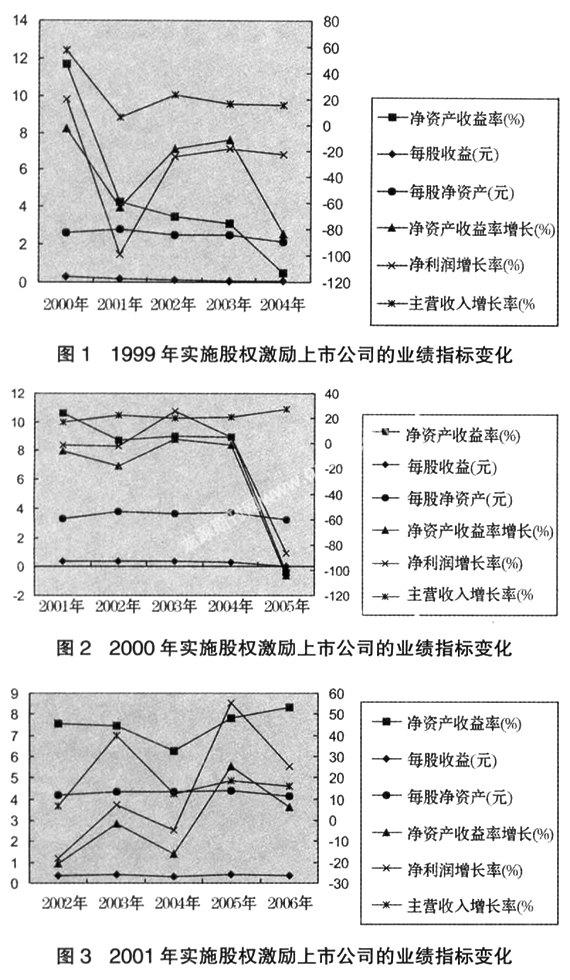

为进一步分析股权激励的长期实施效果,本文分别对1999年、2000年和2001年实施股权激励的公司,选择实施后第1年至第5年的数据进行统计分析,如图1~图3所示。

如图1所示,在1999年实施股权激励的上市公司财务指标变化中,净资产收益率、净资产收益率增长、净利润增长率及主营收入增长率的业绩数据均表现出大幅度的下降趋势,其中,净利润增长率曾下跌到负值,而净资产收益率增长则一直保持在负值状态,每股净资产及每股收益指标也在递减。

如图2所示,在2000年实施股权激励的上市公司财务指标变化中,具有主要评价作用的净资产收益率及每股收益指标依然表现出下降趋势,并且在2005年净资产收益率数值下降幅度更大,甚至为负。净资产收益率增长及净利润增长率指标在2003年表现出短暂上升后依旧持续下降,主营收入增长率指标数值稍有增长。

如图3所示,在2001年实施股权激励的上市公司财务指标变化中,每股净资产和每股收益指标出现了增长,净资产收益率增长、净利润增长率及主营收入增长率指标波动性极大,长期持续增长情况不稳定。

从以上关于股权激励长期效用列示的各年业绩指标可以看出,在1999-2000年间开始实施股权激励的上市公司财务指标变化中,净资产收益率及每股收益基本呈现下降趋势,净利润增长率、每股净资产及主营收入增长率指标增长情况不显著,或出现波动状况,净资产收益率增长基本上呈现为负值。而2001年实施股权激励的上市公司总体情况好于前两年实施的公司,此时我国的股权激励不论是在经验积累还是制度建设方面,以及上市公司的管理水平等方面均有很大改善。尽管如此,综合以上分析,笔者认为我国股权激励实施的长期效用有好转,但不显著。

2 影响股权激励效用的4个主要因素

针对以上分析,结合我国的实际情况,归纳影响股权激励效用的4个主要因素是:(1)资本市场的弱有效性使股价不能真实反映公司业绩,使得股权激励制度对提高公司业绩的激励作用不明显。(2)由于我国公司治理结构不完善,使得股东大会、董事会和监事会本应相互制约的格局被打破,对股权激励的监管作用失效。经营者有可能通过影响股权激励计划的制订,使其向自身利益方向倾斜,导致在股票数额、价格、时间等方面的设置不合理。(3)股权激励考核指标体系不健全,不能真实衡量企业长期发展的状况,甚至出现管理层通过各种盈余管理手段降低当期业绩,以设定较低的业绩指标,从而轻易获得行权收益的现象。(4)股权激励的收益兑现没有健全的法律法规制约,引发我国出现了较为严重的管理层套现问题,影响了公司长期绩效的增长。

3 结 论

为了使股权激励充分发挥效用,应逐步完善我国资本市场,完善与股权激励相关的法规建设,同时完善公司治理结构,加强公司内部的制衡作用,制定全面、长久和有效的股权激励考核制度,以激发股权激励效用。

主要参考文献

[1] 顾斌,周立烨. 我国上市公司股权激励实施效果的研究[J]. 会计研究,2007(2):79-92.

[2] 叶华. 企业高层管理者长效激励机制研究[J]. 博士论点,2007(4):68-69.

[3] 岳香,洪敏. 上市公司经营者股权激励与经营绩效关系分析[J]. 黄山学院学报,2007(4):76-80.

[4] 徐伟,贺强. 公司治理结构对总经理长期激励的影响分析[J]. 中央财经大学学报,2005(10):55-59.

[5] 秦敏. 我国管理层股权激励的有效性分析[D]. 成都:西南财经大学,2005.