浅析如何合理筹划高校教师个人所得税

廖艳萍

摘 要:个人所得税纳税筹划是目前比较热门的话题,但很多高校老师对此却了解甚少,文章从分析高校教师的收入着眼,详细介绍了高校教师个人所得税的计算及纳税筹划技巧。同时强调了依法纳税,是每个公民的义务。

关键词:个人所得税 纳税筹划 合理避税

中图分类号:F810.424文献标识码:A

文章编号:1004-4914(2009)01-175-02

一、有关个人所得税纳税筹划

随着经济的发展,个人所得税的来源和形式日趋多样化,越来越多的人成为个人所得税的纳税人。特别是高校教师收入水平的不断提升,国家税务局明确提出将高等学校作为个人所得税征管的重点。按照新规定,如讲课费、评审费、科研酬金、加班奖、监考费、劳动分红等,一律与当月工资,薪金收入合并,按税法规定缴纳个人所得税。那么如何使纳税人在不违法的前提下,尽可能地减轻税负,获得最大合理收益就成了一个研究内容,在日常生活中,常常能听到老师的抱怨,好不容易挣了一笔钱,可是扣税以后,拿到手就少了。

二、合理纳税筹划思路

工资、薪金所得以每月收入额减除费用2000元后的余额,为应纳所得税所得额,实行最低税率5%,最高税率为45%的九级超额累进税率。当你取得的收入达到某一档次时,就要支付与该档次税率相适应的税额,教师当月收入越高,其适用的工薪税率也越高。高校教师工资收入包括基本工资、津贴、福利和补助等项目,工资收入是固定的,其他收入是不定的,因此,要降低税负,可以通过周密设计和安排,使应纳税所得额适用较低税率。

2008年最新个人所得税税率说明:

应纳个人所得税税额=(应纳税所得额一扣除标准)×适用税率-速算扣除数。扣除标准2000元/月,不超过500元的,税率5%,速算扣除数为0;超过500元至2000元的部分,税率10%,速算扣除数为25;超过2000元至5000元的部分,税率15%,速算扣除数为125;超过5000元至20000元的部分,税率20%,速算扣除数为375;超过20000元至40000元的部分,税率25%,速算扣除数为1375;超过40000元至60000元的部分,税率30%,速算扣除数为3375;超过60000元至80000元的部分,税率35%,速算扣除数为6375;超过80000元至100000元的部分,税率40%,速算扣除数为10375;超过100000元的部分,税率45%,速算扣除数为15375。

从九级超额累进税率表可以看出,由于我国对于工资薪金所得采取的是九级超额累进税率,使得收入越高,适用的税率越高,税收负担也越重。在每一级的边缘地带,收入可能只相差一元,但是所承担的个人所得税的税收负担就会相差很大。不过,通过采取一定的合法的手段进行筹划,可以避免此类不公平的发生。

三、具体方法有很多,笔者主要介绍均衡收入法是如何操作

例(一)古老师每月固定工资2300元,房积金100元,养老医疗失业险97元,费用扣除额为2000元。

古老师当月应纳税所得额=2300-100-97-2000=103元(适用税率5%)

应纳个人所得税税额=103×5%=5.15元

但是,古老师当月有加班费,监考费共计794元一律与当月工资、薪金收入合并。

古老师当月应纳税所得额=103+794=897元(适用税率10%-25)

应纳个人所得税税额=897×10%-25=64.7元

如果古老师把794元分成两个月拿。每月领取397元

应纳税所得额=103+397=500元(适用税率5%)

应纳个人所得税税额500元×5%=25元,少交个人所得税39.7元

例(二)颜老师每月固定工资4000元,房积金300元,养老医疗失业险280元,电话费200元,费用扣除额为2000元颜老师当月有实习指导费300元,函授班主任补贴500元。

颜老师当月应纳税所得额=4000-300-280-200-2000=1220元(适用税率10%-25)

应纳个人所得税税额=1220×10%-25=97元

颜老师当月有实习指导费300元,函授班主任补贴500元一律与当月工资、薪金收入合并应纳税所得额=1220+300+500=2020(适用税率15%-125)

应纳个人所得税税额=2020×15%-125=178元

如果颜老师把800元分成两个月拿。每月领取400元,薪金收入合并那么应纳个人所得税税额=1220+400=1620×10%-25=137元,(适用税率10%-25)少交个人所得税41元

例(三)叶老师每月固定工资5900元,电话费350元,房积金423元,养老险489元。费用扣除额为2000元。当月发放函授课酬6283元。

叶老师当月应纳税所得额=5900-350-423-489-2000=2638元(适用税率15%-125)

应纳个人所得税税额=2638×15%-125=270.7元

当月发放函授课酬6283元一律与当月工资、薪金收入合并

当月应纳税所得额=2638+6283=8921元(适用税率20%-375)

应纳个人所得税税额=8921×20%-375=1409.2元

如果叶老师把6283元分成几个月拿,第一、二月2300元,第三月1683元

当月应纳税所得额=5900+2300-350-423-489-2000=4938

应纳个人所得税税额=4938×15%-125=615,7,少交793.5元。按现行个人所得税税收制度规定,如果集中发放的金额越大,则个人纳税将越多。

由于受假期、课时不均等因素影响,高校教师工资水平在各月起伏会比较大。如果将全年预期收入按照12个月平均分摊发放,可以避免因部分月份收入过高而多缴税金,而有些月份收入较低,无法完全享受税收抵扣优惠的缺陷。

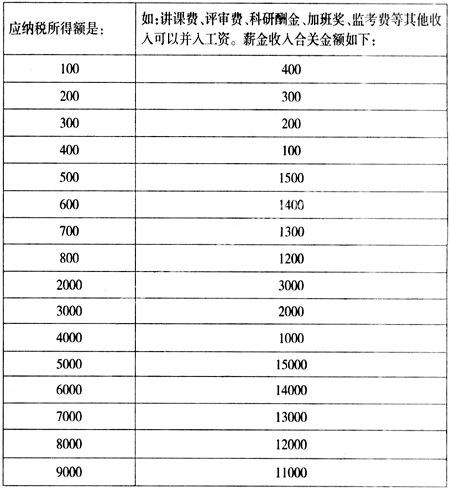

如何控制当月收入,如果你当月工资扣除2000元,扣除养老险,医疗险,失业险,电话费后余额(应纳税所得额):

综上所述,我们可以通过合理安排工资、薪金的发放时间和金额,减轻税负。同时,由于税法不是一成不变的,有些方法在一定时期是合法的,但在另一时期就可能属于违法行为。因此,我们应该经常注意税法的变化,依法纳税,合理避税。

参考文献:

1.朱青.我国个人所得税的筹划要略[J].涉外税务,2004(9)

2.杨林.个人所得税纳税筹划路径选择[J].财政与税务,2004(1)

(作者单位:惠州学院 广东惠州 516007)(责编:吕尚)