次贷危机的视角下人民币汇率与股价之间联动关系的实证分析

侯彦斌

摘要:本文应用Eviews5.0,通过因果检验,单位根检验,协整检验来验证中国人民币有效汇率和股价之间的关系,发现在“汇改”之前人民币汇率与股价之间的联动关系由于次贷危机的影响消失了,基于此观点,本文通过中国证券市场的政策市和外汇市场的不完善来解释这种关系的变化。

关键词:因果检验;单位根检验;协整检验;汇率;股价

一、汇率与股票价格关联性的基础模型概述

西方国家形成了两种成熟理论:即流量导向模型和资产组合平衡模型。第一种是流量导向模型,该模型重点强调了经常账户或贸易平衡的重要性,认为是由于货币的运动影响着企业国际竞争力、贸易平衡及一国的真实产出,从而依次对公司的现金流和股票价格产生影响。该理论认为汇率的波动将导致股价的波动,汇率的波动是“因”,股价的波动是“果”,即存在由汇率到股价的单向因果关系。其适用于一国政府只在经常账户实习本币可自由兑换的阶段。第二种是股票导向模型,这种方法强调资本账户交易的重要性,认为汇率变动同股票、债券等有价证券一样,也是由市场机制作用形成的,也就是取决于供求关系。该模型强调了资本与金融账户,由于有价证券的价值由未来现金流的现值决定,因此相关货币的期望价值,尤其是持有外币资产的资产组合,扮演了重要角色。其适用于一国政府在经常账户和资本与金融账户都实行本币可自由兑换的阶段。

国内学者对人民币汇率和股价的关系也做了相关研究。本文在前人的理论基础和研究基础上,利用2007年8月到2009年的数据来研究中国人民币有效汇率和人民币股价之间的联系。希望能对其原有理论进行检验并希望能够对其原有理论有所创新。

二、样本的选取和数据来源及处理与实证检验

(一)样本的选取和数据来源级处理

1.人民币汇率样本的选取

根据Bodnar and Gentry(1993)研究,认为市场并不能及时对实际汇率做出反应,而市场较易对名义汇率变化做出反应,因此用名义汇率较为合适。所以,本文以人民币名义有效汇率代表汇率的变量,用NBCN表示;数据来源于国际清算银行网站。本文选取名义有效汇率代表人民币汇率变量。

2.中国股票市场价格样本的选取

本文选择了上证A股指数来反映中国大陆上市公司的基本运行情况。一般认为,上证A股指数基本能代表中国A股市场运行状况,因为其在中国A股市场权重大,且上市公司在行业和区域上具有代表性。与作为中国证券市场主体部分的A股市场比较。可以反应次贷危机给中国市场带来的影响。

3.数据期间的选取

本文采用月度数据,选取的数据区间为2007年8月到2009年8月,共25个样本数据,这一区间的选取出于对次贷危机影响的考虑,检验在次贷危机的影响下,中国上证A股与人民币有效汇率之间的联动关系。

(二)实证检验

1.Granger因果检验

检验结果表明在滞后两阶的情况下,上证A股和人民币有效汇率之间的存在者因果关系

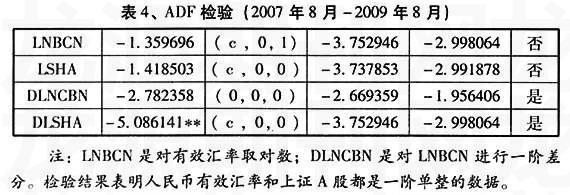

2.ADF检验

3.协整检验

检验结果表明在2007年8月到2009年8月期间,上证A股与人民币有效汇率之间不存在长期稳定的关系。

三、实证检验结果的原因分析

我国虽然在股票市场和外汇市场的建设上取得了迅猛的发展,但是,从上文的实证分析可以看出,目前汇市与股市不存在协整关系,二者的联系比较松散、不明显。其原因在于外汇市场和证券市场价格波动的完全传递至少需要两个条件:一是中介要素能够完全正常地发挥作用;二是国际资本可以正常流动。其详细原因主要有以下几点:

(一)股价形成机制不合理

在我国股票市场发展过程中,为了保全上市公司的公有制性质,中国股票市场人为地分割了股份的性质。把国有企业的股份分为流通股和非流通股。而上市公司总市值中只有一小部分是可流通股,国有股和法人股不流通。虽然在2005年4月29日,中国证监会发布《关于上市公司股权分置改革试点有关问题的通知》,股权分置改革正式启动。但是到目前为止,其改革还在进行当中。

除了股权分置问题外,我国股市存在的另一个问题是中国的“政策市”,政府一直利用资本市场来为国企服务,过多地考虑自己的短期目标,这样使股市偏离资源配置这一根本目标。都以政策为市场好坏的风向标,当股市低迷时政府一定会出台利好政策,,最终导致了股价的扭曲。同时,我国股市上有众多经验不成熟的散户,他们的是股市中一股不容忽视的力量,散户在市场中所表现出来的“出售效应”、“羊群效应”等心理现象,也扭曲了股价的正常的形成机制。上述原因使得股价形成机制的扭曲,导致汇率的变动很难在股市得到应有的反映,因此,股市与汇市联系不紧密。

(二)利率尚未完全市场化

货币市场是证券市场和外汇市场相互联系的中介之一,利率是货币市场的价格,是联系外汇市场和证券市场的重要媒介。只有利率市场化,利率平价理论和戈登模型才能充分发挥作用,汇率的变动才能通过利率向股票市场传递。

发达、完善的货币市场,灵敏而准确的利率是保证外汇市场和资本市场稳定、健康发展的重要保证。而对于中国目前而言,贷款利率下限和存款利率上限的管制依然存在,同时企业债的发行利率还需要审批,银行间债券市场与交易所债券市场的分割状态还没有最终消除,真正意义上的市场化利率还没有形成。货币市场与各子市场之间发展不协调,同业拆借市场、银行间债券市场、外汇市场相对没有完善成熟,而票据市场、大额可转让存单市场相对滞后。拆借市场和国债回购市场目前存在着严重分割,使得两个市场上形成的利率水平存在明显的差异。所以就中国目前的情况来看利率尚未完全市场化,利率水平无法反映真实的市场供求关系,也无法反映人民币这种货币资金的市场价值或真实价格。

(三)金融市场制度不健全

虽然我国的金融市场发展迅速,但是我国金融市场还是处于起步阶段,还有很多要改进的地方。其主要表现在:参加交易的资金量不大,信用工具种类还很少,不能适应汇率利率传导的需要;汇率作为间接宏观调控手段,其运行离不开金融市场;资本市场与货币市场的一体化程度还很低,因此对汇率与股市之间的传导也有十分重要的影响;我国资本市场的开放程度也很低。

诸多因素说明中国的金融市场还很不完善,还需要在许多方面改进。

(四)次贷危机的影响

在次贷危机刚刚爆发初期,由于美国金融市场出现动荡,在美国投资的风险突然大幅增加,很多资金转而投资于中国。因而在2007年以后,流入中国的短期资金明显增加。但是随着次贷危机的不断扩散和加深,2008年以后,欧美大量金融机构出现资金周转困难甚至于许多大型金融机构纷纷破产倒闭。因此国外的金融机构不得不到处抽调资金,导致在中国的国际热钱逃离的可能性或者说动机正在不断加强。由此,可能造成国际短期资本从中国资本市场撤离,热钱流向从流入中国变为向国外流出。

同时由于中国三驾“马车”中的出口受到了很大的冲击,所以为了刺激经济增长,中国政府于2008年底实施的4万亿人民币投资计划,带来新一轮的经济增长。但是由于其中很多资金并没有找到合适的资金项目,所以投资者把资金大量的投向了中国的股市、楼市。从而导致了中国的股市从2008年底的1664点上涨到2009年的3400多点,形成了新一轮的资金推动型股市上涨。而这种不规律的汇市资金的流动和股市的上涨进一步切断了人民币有效汇率和中国股价之间的联系。

综上所述,本文在此进一步印证了人民币有效汇率和股价之间的存在者微弱的联系。在此借用陈雁云学者的观点,他得出的基本结论是人民币币值与股指正相关。但是他认为中国的股市向来是自行其事,其与有效汇率的走势一致或与汇率呈显著相关可能是由于两者的变化由其他变量所引起,例如:两者都与中国宏观经济持续向好相联系。这种相关关系只说明汇率与股价之间是一种伴随关系。

参考文献:

[1]伍德里奇,计量经济学导论[M]中国人民大学出版社 2003: 348-364 第2版P329-357

[2]袁怀宇,人民币渐进升值对我国股票市场的影响.武汉金融,2007,(7):26-27

[3]李泽广,高明生.近期汇率体制改革后股价与汇率的联动效应及其检验.现代财经,2007,(10):7-12

(作者单位:云南财经大学经济研究院)