中国兵器工业集团公司应收账款管理探析

【摘要】本文从应收账款的功能与风险入手,重点分析2001-2005年中国兵器工业集团公司应收账款的主要特征,通过与全国大型企业对标分析和资金损失估算找出差距,提出了改进建议。

在激烈的市场竞争中,企业为了抢占市场份额,扩大销售,争取更多客户,不断采取各种优惠、让利等方式来赢得市场,其中赊销即是许多企业最常见和普遍使用的一种让利方式。但是,赊销同时也给企业带来了巨大风险,一旦其中某个环节出现问题,有可能会给企业造成巨大损失,乃至将企业拖入破产的境地。现在,应收账款管理作为现代企业财务管理中的重要内容已引起国内外企业的重视。国内外的生产企业都将应收账款管理作为企业财务管理的一项重要内容加以严格管控。管理者都清楚,赊销本身就是一把“双刃剑”,需要企业管理者适时、适度、适机灵活使用,才能带给企业真正的效益。

中国兵器工业集团公司(以下简称集团公司)自1999年成立以来,主营业务收入成倍增长,资产总量大幅增加,资产使用效率逐年提高,“两金”占流动资产比重逐步下降,极大地优化了资产质量。但是,在当前国内外市场竞争进一步加剧、买方市场普遍形成、信用赊销逐渐增多的大环境下,仍需要不断提高集团公司的市场运作能力,提高应收账款管理水平,在实现经济高速增长的同时,有效控制和降低财务风险。

一、应收账款的功能与风险

应收款项是企业因赊销产品或劳务而形成的,是基于市场经济条件下,由于企业之间、同类产品之间、替代品之间的竞争而迫使企业采取的一种营销策略和手段所带来的必然产物,具有合理性与风险性的双重特点,是企业流动资产的一个重要组成部分。

(一)应收账款的主要功能

1.增加产品的市场占有份额,不断提升市场竞争力

在市场竞争比较激烈的情况下,赊销作为一种重要的促销手段,是企业为促进产品销售而采取的一种普遍销售方式,一定程度的赊销能留住老客户并吸引新客户,维持或扩大企业产品的市场销售额。虽然赊销仅仅是影响销售量的因素之一,但在市场竞争激烈及银根紧缩、市场疲软、资金匮乏的情况下,赊销的促销作用十分明显,特别是在销售新产品、开拓新市场时更具有重要的意义。

2.减轻存货压力,降低因存货过多带来的额外管理开支和相关风险

企业持有存货,就要追加管理费、仓储费和保险费等支出。因此,企业采用赊销方式,缩短了存货的库龄,有效降低了存货管理成本,同时可加速沉淀资金的流动,促进了生产循环,有利于资本扩张。另外,由于产品已销售,相应的存货毁损风险和贬值风险转嫁到外部,降低了企业潜在的存货损失风险。

(二)应收账款的潜在风险

1.增加资金占用成本

(1)在正常情况下,资金在一定时期内会升值,包括资金的时间价值和使用资金所带来的预期收益,由于销售款未收回,企业必须付出应收账款的机会成本;(2)企业为了管理和回收应收账款,需要一定的费用支出,包括收账费用和调查费用等,由此,增加了企业的管理成本;(3)由于欠款企业的资信状况和经营能力不尽相同,给应收账款的回收增添了不稳定因素,应收账款的增加必将增大企业的坏账损失风险;(4)应收账款的存在将加大企业资金缺口,企业需投入更多的资金参与运营,在筹集资金过程中会产生贷款利息和相关经办费用等用资和筹资费用。

2.夸大企业经营成果

通过赊销实现的销售收入只能增加账面利润,而账上利润的增加并不表示能如期实现现金流入。企业应收账款大量存在,销售资金不能按时收回或只有部分收回的可能性大大增加,这在一定程度上夸大了企业的经营成果,形成虚假盈利,容易使决策者做出错误判断,增加了企业的风险。

3.加速企业的现金流出

赊销并未真正使企业的现金流入增加,反而使企业提前缴纳流转税和预缴企业所得税,加速了企业流转税、所得税等现金的支出。另外,在加速企业现金流出的同时,提前纳税也使企业损失了税款所占资金的应计利息,进一步加剧了企业资金紧张的矛盾。

二、集团公司应收账款呈现的特性

(一)集团公司应收账款总体上处于合理增长区间

一方面,随着集团公司规模不断扩大,主营业务收入高速增长,应收账款也以9%的速度逐年上升,但远远低于集团公司主营业务收入22.8%的增长速度;另一方面,应收账款占主营业务收入的比率2005年比2001年下降了5.9个百分点,占流动资产的比率2005年比2001年下降了2.3个百分点,总体呈逐年下降趋势。因此,笔者认为,集团公司应收账款基本处于合理增长区间。

(二)成员企业应收账款占主营业务收入的比率大部分处于安全区域

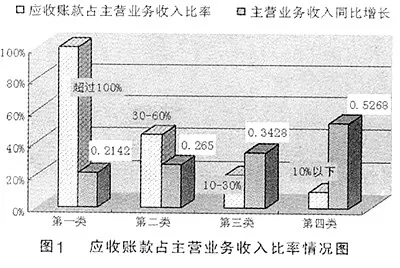

根据2005年的数据统计,在集团公司成员企业中,有25%的企业应收账款占主营业务收入的比率在10%以下,有61%的企业在10%-30%之间,即86%的企业应收账款处于相对安全区域,但仍有14%的企业应收账款占主营业务收入的比率超过了30%,其中两家企业甚至超过了100%,虽然企业数量不多,但潜在风险极大,极易引发连锁反应。另外,2005年应收账款占主营业务收入的比率超过100%的企业,其主营业务收入同比平均增长了21.4%;应收账款占主营业务收入的比率在10%以下的企业,主营业务收入合计同比平均增长了52.7%。可见,只要控制得力、管理到位,企业应收账款占主营业务收入的比率并不一定随主营业务收入的增长而增长(详见图1)。

(三)集团公司应收账款周转率相对较低

集团公司应收账款周转率虽逐年提高,但增幅不大,仅由2001年的3.81次提高到2005年的6.09次,年均增长0.57次。

2005年集团公司应收账款周转率超过或接近于全国大型工业企业应收账款周转率平均值(13.5次)的企业仅有10家。这10家企业的主营业务收入增长率平均为45.3%,高于集团公司的平均主营业务收入增长率,10家企业经营活动产生的现金流量净额同比增长85%。

(四)应收账款的大量形成,影响了企业的效益增长

本文以2005年集团公司应收账款总量排行前10名的企业作为分析样本,这10家企业应收账款总额占集团公司应收账款总额的60%,主营业务收入总额占集团公司工业企业主营业务收入总额的49%,具有典型性和代表性。2005年这10家企业的应收账款总额同比增长29%,高于集团公司7个百分点;主营业务收入同比增长41%,高于集团公司2个百分点。而这10家企业的净利润却同比下降了44.8%,与集团公司净利润同比增长2.2%呈反向变化趋势,说明这十家企业的主营业务高速增长并未给企业带来实际效益,反而因应收账款增长过高过快,给企业带来了风险。

(五)集团公司应收账款账龄老化现象大幅减少,形成坏账的风险在降低

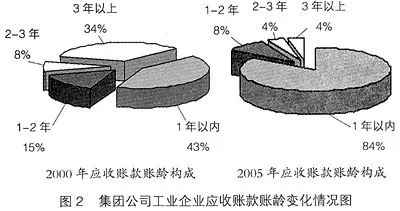

集团公司工业企业2000年1年以内应收账款占43%(详见图2),超过1年的应收账款占57%,其中1-2年应收账款占15%,2-3年应收账款占8%,3年以上应收账款占34%。到2005年,1年以内应收账款占84%,超过1年的应收账款占21%,其中1-2年应收账款占8%,2-3年应收账款占4%,3年以上应收账款占4%。集团公司应收账款账龄老化现象大幅减少,发生坏账的可能性在逐步减小。

三、与全国大型企业对标

2005年集团公司流动资产周转率为1.31次,与全国大型工业企业平均值相差0.69次,良好值相差1.89次,优秀值相差3.19次(见表1)。集团公司工业企业应收账款周转率为 6.09次,与全国大型工业企业平均值相差7.41次、良好值相差14.31次、优秀值相差20.71次。集团公司成员企业中,应收账款周转率高于全国大型工业企业的良好值(20.4次)的企业有4个,介于全国大型工业企业的平均值(13.5次)和良好值之间的企业有6个,其余企业均低于全国大型工业企业的平均值,而且,还有16家企业低于全国大型工业企业较低值(4.5次)。

四、集团公司应收账款低速周转造成的资金损失估算

应收账款占用资金应计利息的公式为:

应收账款占用资金应计利息=日销售额×平均收现期×变动成本率×资本成本

以2005年的数据估算当集团公司应收账款周转率达到全国大型工业企业平