绿色金融对我国能源利用效率的影响研究

作者简介: 郭志伟(1983—),男,河南登封人,博士,新乡学院马克思主义学院副教授,研究方向:公共政策;通信作者:陈书伟(1981—),男,河南驻马店人,博士,河南财经政法大学教授,硕士生导师,研究方向:公共政策。

摘 要:基于2007—2022年中国30个省(区、市)的绿色金融水平和能源利用效率测度,运用面板Tobit模型实证检验绿色金融对能源利用效率的影响效应。结果表明,绿色金融在较低水平时对能源利用效率的增长起到抑制作用,在较高水平时对能源利用效率的增长起到促进作用。调节机制表明,绿色金融通过资本引导、资源优化配置、技术创新和节能减排等中介变量影响能源利用效率。鉴于此,要加快地区产业转型升级,提升绿色金融整体发展水平,科学规范行业管理,进一步提升能源利用效率。

关键词: 绿色金融;能源利用效率;SBM-ML指数;面板Tobit模型

中图分类号:F832 文献标识码: A 文章编号:1003-7217(2024)06-0035-08

一、引 言

提高能源利用效率是发展新质生产力、推动中国经济高质量发展的必然举措。能源利用效率的提高与经济高质量增长的协调发展是增进各国人民福祉的本质要求[1]。绿色金融是为解决环境污染问题、降污减排而产生的对金融服务的新需求,也是金融业为适应环境保护和提高能源利用效率的需要而提供的新服务类型,其通过绿色保险、绿色信贷等金融工具引导资金流向低碳、清洁能源等环保项目,实现金融资源绿色配置和经济结构优化[2,3],进而提高能源利用效率。

目前学术界关于绿色金融对能源利用效率的影响研究主要集中在两个方面:一是从宏观层面探讨绿色金融对能源利用的影响效应,认为绿色金融能有效降污减排,促进经济绿色转型和经济高质量发展[4,5],绿色金融可以优化能源配置结构进而优化经济结构[6,7]。二是从企业微观层面探讨绿色金融对能源利用的影响效应,认为绿色金融通过重新配置金融资源,提高了高污染企业的融资难度和成本[8],从而有效促进能源利用[9,10]和企业绿色技术创新与绿色转型[11-13]。

已有文献集中探讨了绿色金融对能源利用的影响,尚缺少对绿色金融影响能源利用效率的研究。

综合判断中国当前的绿色金融水平,厘清绿色金融的应用和发展对能源利用效率的影响特征并分析其作用机制,在此基础上考察不同环境下影响效果的异质性特征,可以为发挥绿色金融效能、着力提升能源利用效率提供理论参考。

本文首先从正向影响效应和负向影响效应两个方面讨论了绿色金融对能源利用效率的影响机制;其次,使用带有环境污染非期望产出的SBM-ML模型测度了2007—2022年中国30个省(区、市)①的能源利用效率,并在不同层面进行详细的对比分析;最后,运用面板Tobit模型就绿色金融对能源利用效率的影响效应进行实证检验,并探讨了不同绿色金融发展水平对能源利用效率影响的差异性。

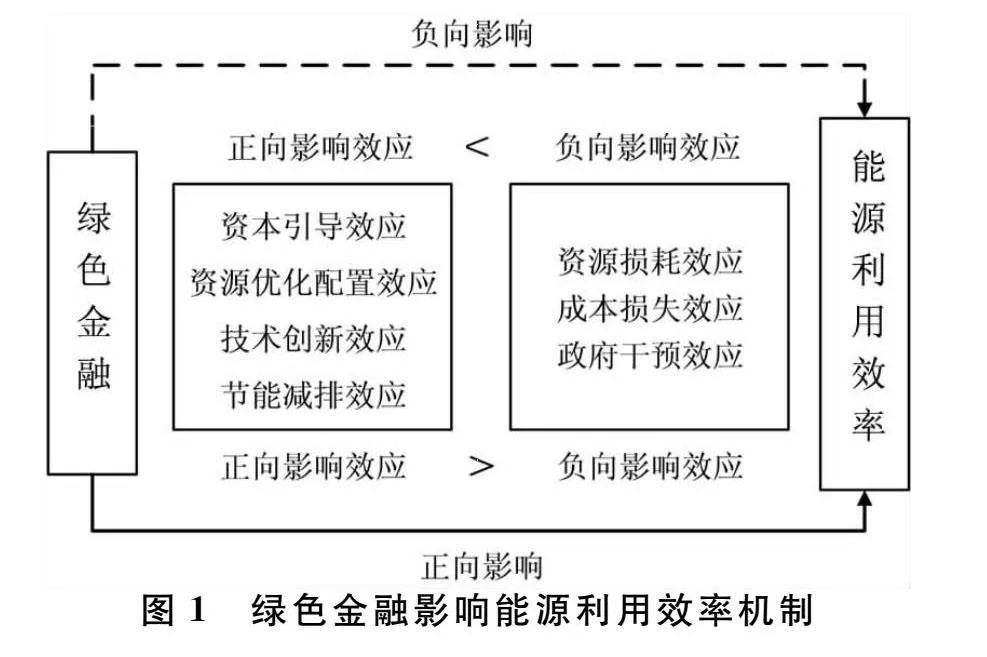

二、机制分析

绿色金融可能对能源利用效率产生正、负两方面的影响。绿色金融可以重新配置金融资源,有效促进企业绿色技术创新,并通过监督企业行为规范,达到节能减排的目的,对能源利用效率产生正向影响效应。同时绿色金融的发展会伴随一定的资源损耗和成本损失,加上政府的过度干预,有可能对能源利用效率产生负向影响效应。因此,绿色金融的发展和能源利用效率的提升能否实现“双赢”,取决于二者之间“正向影响效应”和“负向影响效应”的大小。

(一)正向影响效应

资本引导效应。绿色金融通过对潜在的绿色项目的选择形成资金引导,节能环保类企业获得足够的资金流支持以补充企业发展资本,进而推动本企业节能环保项目的开展,并对其他类型项目与生产进行优化[14]。另外,其增加了该领域企业或项目的投资价值,吸引更多外部融资支持。

资源优化配置效应。绿色金融通过金融资源的重配,对绿色产业、绿色制造和绿色消费产业体系进行重构和优化,促进产业结构调整[15]。在绿色金融的差异性政策下,对“两高一剩”行业的企业实行贷款额度限制和高利率惩罚,增加其融资成本,使资金逐渐从“两高一剩”行业流向绿色产业,进而为能源利用效率高的企业提供更多的资金支持,增加绿色产品供给,促进金融资源优化配置,改善能源资源结构[16,17]。

技术创新效应。对于“两低”型企业,绿色金融可以缓解其融资约束,增加其研发投入,进而提高技术创新能力,增强环保政策对经济产生的波特效应[18,19]。对于“两高”型企业,绿色金融为污染企业的工艺和设备改造提供融资利好,迫使企业改变投资与生产决策,增加能源利用技术研发投入,通过绿色技术创新提升能源利用效率[20,21]。若“两低”型企业的研发资金得到支持且“两高”型企业调整绿色化改造意愿,企业重视技术引进和技术进步,则能源利用效率能够得到有效提升。

节能减排效应。对于投资者而言,绿色金融主要通过融资环节影响企业的能源利用,迫使企业降低污染程度;对于政府而言,绿色金融将环境风险与金融风险相结合,借助市场机制、政府管制以及社会监督等多种力量,弥补传统政策的时滞效应,有效缓解市场失灵问题,推进能源节约和利用[22,23];对于消费者而言,绿色金融可以通过创新消费端的绿色金融产品,如信贷利率、保险等方面的优惠来降低绿色消费成本,引导消费者进行绿色消费,从需求端解决环境危机问题,促进能源利用效率的提高[24]。

(二)负向影响效应

资源损耗效应。绿色金融政策的过度倾斜导致很多节能环保项目虽吸纳了较多的资源,但由于相关项目和技术目前还不成熟,可能会造成一定程度的资源浪费和损耗,对能源利用效率产生负向影响。

成本损失效应。从绿色金融的金融资源重配功能来看,绿色金融更倾向于扶持可持续发展的绿色产业,而作为当前经济发展支柱的传统产业会受到阻碍,抑制传统产业的发展势必造成一定的成本损失,若该成本损失超过对绿色产业支持带来的经济效益,则会影响能源利用效率的提高[25]。此外,绿色金融相关政策的过快推进会淘汰大批落后产能,势必带来较高的潜在转型成本[26]。

政府干预效应。绿色金融政策涉及政府的决策引导,政府通过采取严格措施和提供资金支持来提高绿色金融政策的实施效率,改善能源利用的同时也造成了一定的政策执行成本。过多的政府干预会对企业自由运行产生扭曲效应,抑制市场在资源配置中的决定性作用,难以诱发严格意义的技术信息外溢,不利于能源利用效率的提升[27]。

绿色金融影响能源利用效率的作用机制如图1所示。

三、研究设计

(一)模型设定

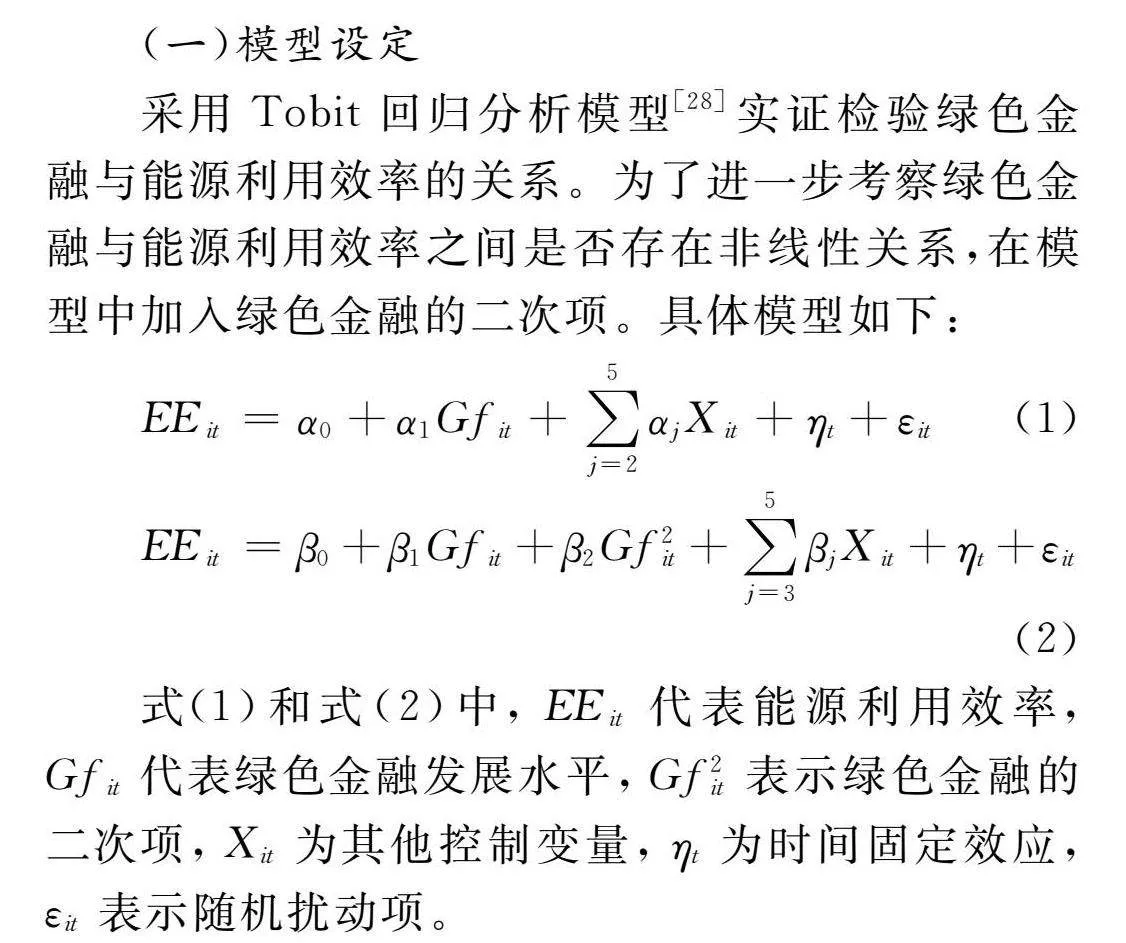

采用Tobit回归分析模型[28]实证检验绿色金融与能源利用效率的关系。为了进一步考察绿色金融与能源利用效率之间是否存在非线性关系,在模型中加入绿色金融的二次项。具体模型如下:

EEit=α0+α1Gfit+∑5j=2αjXit+ηt+εit (1)

EEit=β0+β1Gfit+β2Gf2it+∑5j=3βjXit+ηt+εit (2)

式(1)和式(2)中,EEit代表能源利用效率,Gfit代表绿色金融发展水平,Gf2it表示绿色金融的二次项,Xit为其他控制变量,ηt为时间固定效应,εit表示随机扰动项。

(二)变量说明

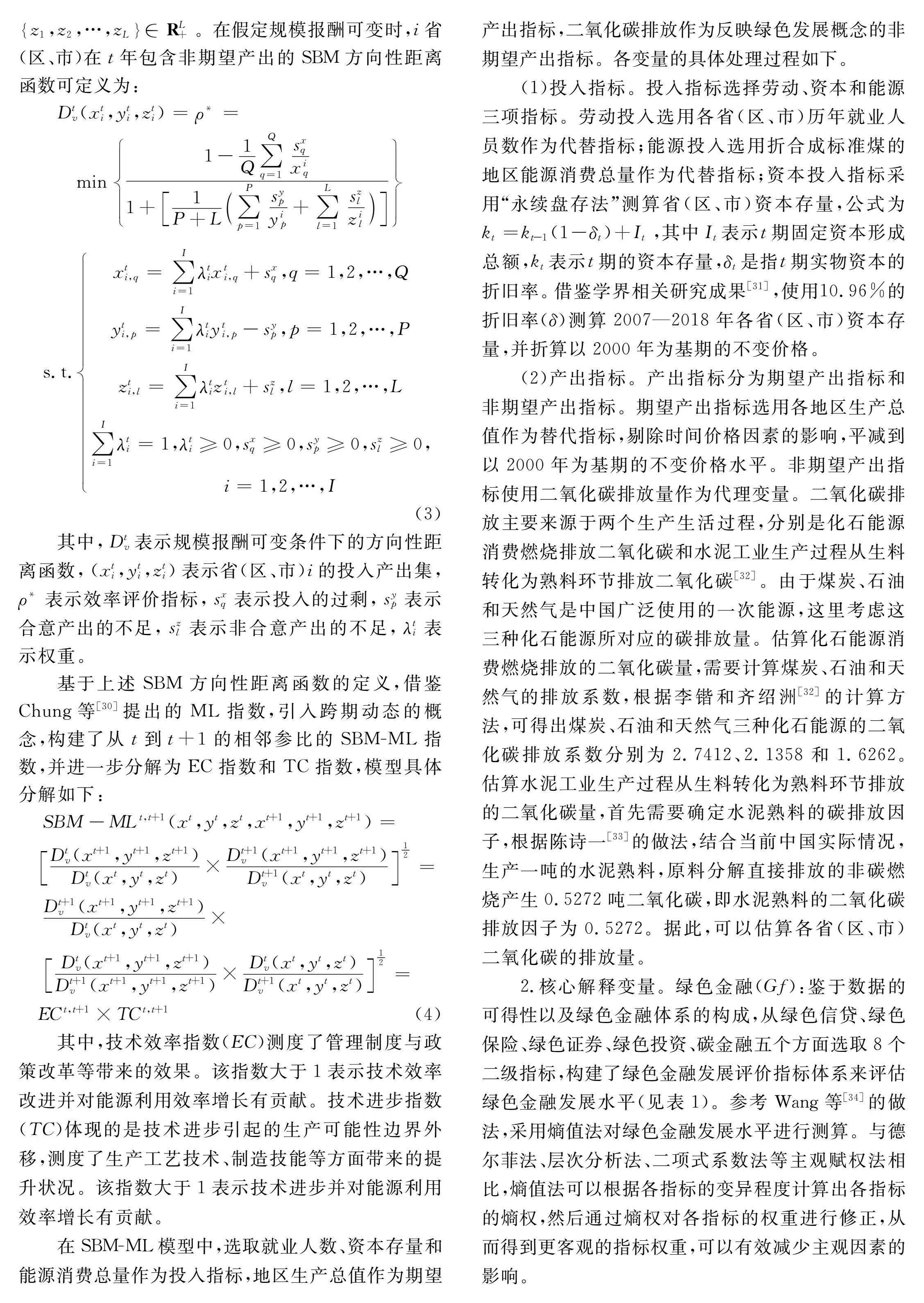

1.被解释变量。能源利用效率(EE):采用非期望产出的SBM-ML指数模型测度中国30个省(区、市)的能源利用效率。以每个省(区、市)为一个决策单元,构建处理非期望产出的SBM模型及考察两个时段生产效率变化的Malmquist 指数来测算能源利用效率。首先,利用非期望产出的SBM的DEA模型[29]进行计算,每个决策单元都存在Q种投入X=x1,x2,…,xQ∈RQ+,P种期望产出Y=y1,y2,…,yP∈RP+ ,L种非期望产出Z=z1,z2,…,zL∈RL+。在假定规模报酬可变时,i省(区、市)在t年包含非期望产出的SBM方向性距离函数可定义为:

Dtv(xti,yti,zti)=ρ=

min 1-1Q∑Qq=1sxqxiq1+1P+L∑Pp=1sypyip+∑Ll=1szlzil

s.t.xti,q=∑Ii=1λtixti,q+sxq,q=1,2,…,Qyti,p=∑Ii=1λtiyti,p-syp,p=1,2,…,Pzti,l=∑Ii=1λtizti,l+szl,l=1,2,…,L∑Ii=1λti=1,λti≥0,sxq≥0,syp≥0,szl≥0,

i=1,2,…,I (3)

其中,Dtv表示规模报酬可变条件下的方向性距离函数,(xti,yti,zti)表示省(区、市)i的投入产出集,ρ表示效率评价指标,sxq表示投入的过剩,syp表示合意产出的不足,szl表示非合意产出的不足,λti表示权重。

基于上述SBM方向性距离函数的定义,借鉴Chung等[30]提出的ML指数,引入跨期动态的概念,构建了从t到t+1的相邻参比的SBM-ML指数,并进一步分解为EC指数和TC指数,模型具体分解如下:

SBM-MLt,t+1(xt,yt,zt,xt+1,yt+1,zt+1)=

Dtv(xt+1,yt+1,zt+1)Dtv(xt,yt,zt)×Dt+1v(xt+1,yt+1,zt+1)Dt+1v(xt,yt,zt)12=

Dt+1v(xt+1,yt+1,zt+1)Dtv(xt,yt,zt)×

Dtv(xt+1,yt+1,zt+1)Dt+1v(xt+1,yt+1,zt+1)×Dtv(xt,yt,zt)Dt+1v(xt,yt,zt)12=

ECt,t+1×TCt,t+1(4)

其中,技术效率指数(EC)测度了管理制度与政策改革等带来的效果。该指数大于1表示技术效率改进并对能源利用效率增长有贡献。技术进步指数(TC)体现的是技术进步引起的生产可能性边界外移,测度了生产工艺技术、制造技能等方面带来的提升状况。该指数大于1表示技术进步并对能源利用效率增长有贡献。

在SBM-ML模型中,选取就业人数、资本存量和能源消费总量作为投入指标,地区生产总值作为期望产出指标,二氧化碳排放作为反映绿色发展概念的非期望产出指标。各变量的具体处理过程如下。

(1)投入指标。投入指标选择劳动、资本和能源三项指标。劳动投入选用各省(区、市)历年就业人员数作为代替指标;能源投入选用折合成标准煤的地区能源消费总量作为代替指标;资本投入指标采用“永续盘存法”测算省(区、市)资本存量,公式为kt=kt-1(1-δt)+It,其中It表示t期固定资本形成总额,kt表示t期的资本存量,δt是指t期实物资本的折旧率。借鉴学界相关研究成果[31],使用10.96%的折旧率(δ)测算2007—2018年各省(区、市)资本存量,并折算以2000年为基期的不变价格。

(2)产出指标。产出指标分为期望产出指标和非期望产出指标。期望产出指标选用各地区生产总值作为替代指标,剔除时间价格因素的影响,平减到以2000年为基期的不变价格水平。非期望产出指标使用二氧化碳排放量作为代理变量。二氧化碳排放主要来源于两个生产生活过程,分别是化石能源消费燃烧排放二氧化碳和水泥工业生产过程从生料转化为熟料环节排放二氧化碳[32]。由于煤炭、石油和天然气是中国广泛使用的一次能源,这里考虑这三种化石能源所对应的碳排放量。估算化石能源消费燃烧排放的二氧化碳量,需要计算煤炭、石油和天然气的排放系数,根据李锴和齐绍洲[32]的计算方法,可得出煤炭、石油和天然气三种化石能源的二氧化碳排放系数分别为2.7412、2.1358和1.6262。估算水泥工业生产过程从生料转化为熟料环节排放的二氧化碳量,首先需要确定水泥熟料的碳排放因子,根据陈诗一[33]的做法,结合当前中国实际情况,生产一吨的水泥熟料,原料分解直接排放的非碳燃烧产生0.5272吨二氧化碳,即水泥熟料的二氧化碳排放因子为0.5272。据此,可以估算各省(区、市)二氧化碳的排放量。

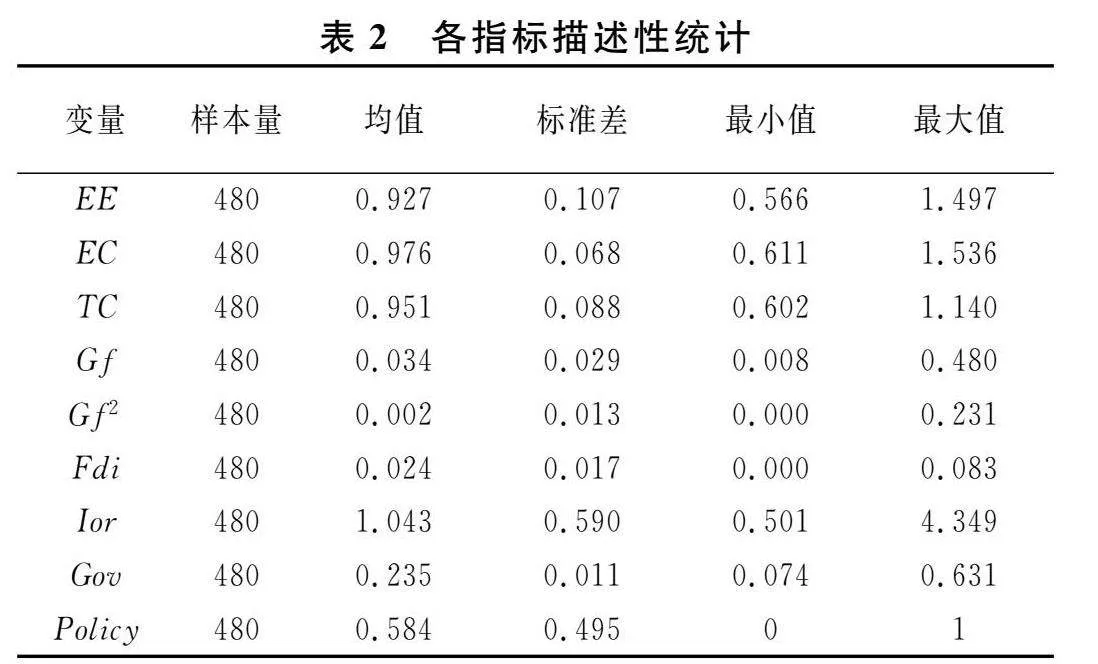

2.核心解释变量。绿色金融(Gf):鉴于数据的可得性以及绿色金融体系的构成,从绿色信贷、绿色保险、绿色证券、绿色投资、碳金融五个方面选取8个二级指标,构建了绿色金融发展评价指标体系来评估绿色金融发展水平(见表1)。参考Wang等[34]的做法,采用熵值法对绿色金融发展水平进行测算。与德尔菲法、层次分析法、二项式系数法等主观赋权法相比,熵值法可以根据各指标的变异程度计算出各指标的熵权,然后通过熵权对各指标的权重进行修正,从而得到更客观的指标权重,可以有效减少主观因素的影响。

3.控制变量。考虑到受其他因素的影响,选取如下控制变量:外商直接投资(Fdi),选取实际使用外资直接投资与GDP的比值衡量,其中实际使用外资金额根据人民币对美元汇率换算成亿元;产业结构变动(Ior),选取第三产业增加值与第二产业增加值的比值衡量;政府干预水平(Gov),选取政府财政支出与GDP的比值衡量;绿色信贷政策虚拟变量(Policy),考虑到银监会2012年制定并实施了《绿色信贷指引》,引入Policy为《绿色信贷指引》实施前后的政策虚拟变量,实施后的期间(2012年及以后)取值为1,实施前的期间(2012年以前)取值为0[11]。

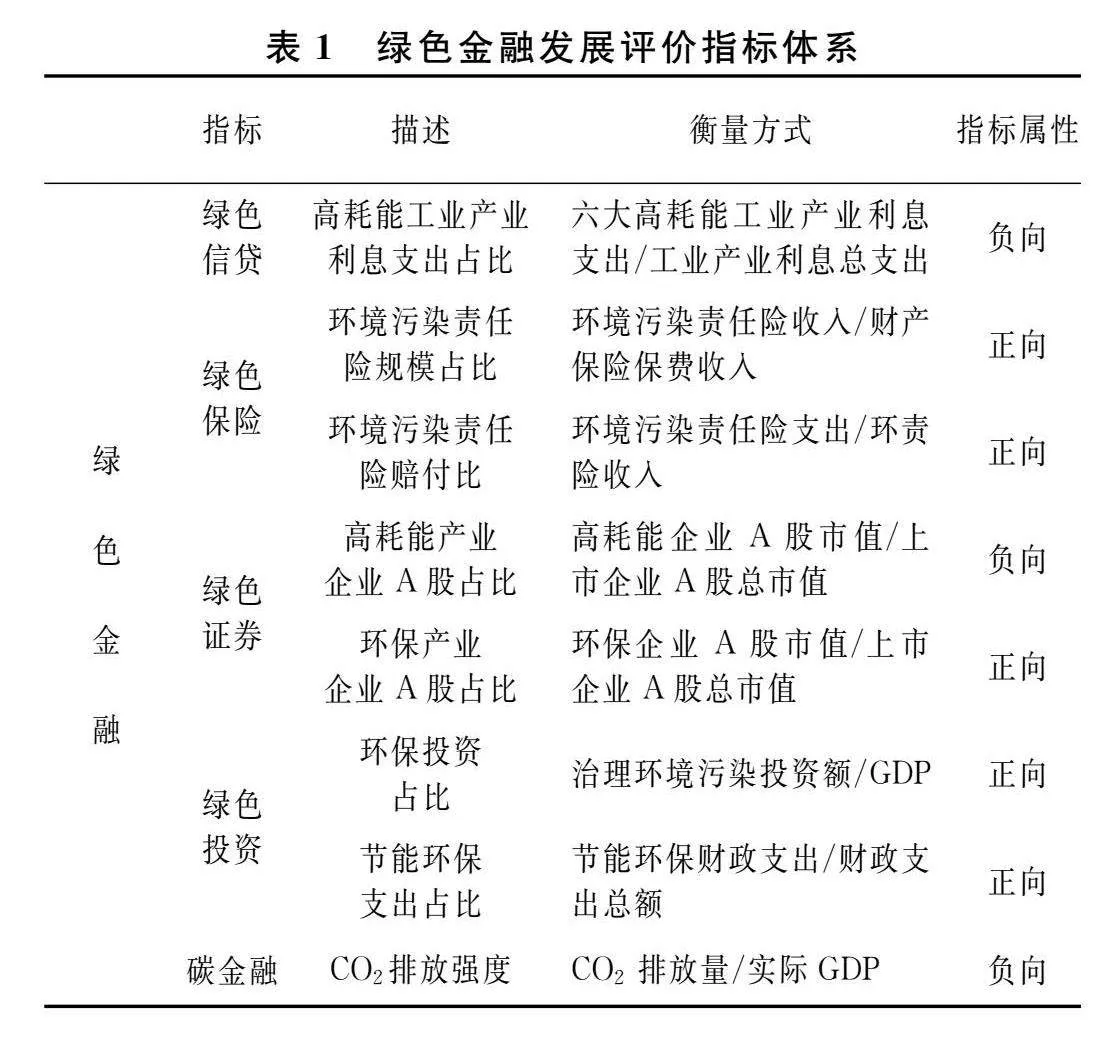

(三)数据来源与描述性统计

以2007—2022年中国30个省(区、市)为样本。数据主要来源于EPS数据库、RESSET数据库、《中国统计年鉴》、《中国环境年鉴》、《中国环境统计年鉴》、《中国保险年鉴》、《中国能源统计年鉴》以及各省(区、市)历年统计年鉴,缺失年份数据采用平行趋势求出,部分缺失数据采用插值法求出。数据单位及描述性统计结果如表2所示。

四、实证结果分析

(一)能源利用效率的测量结果

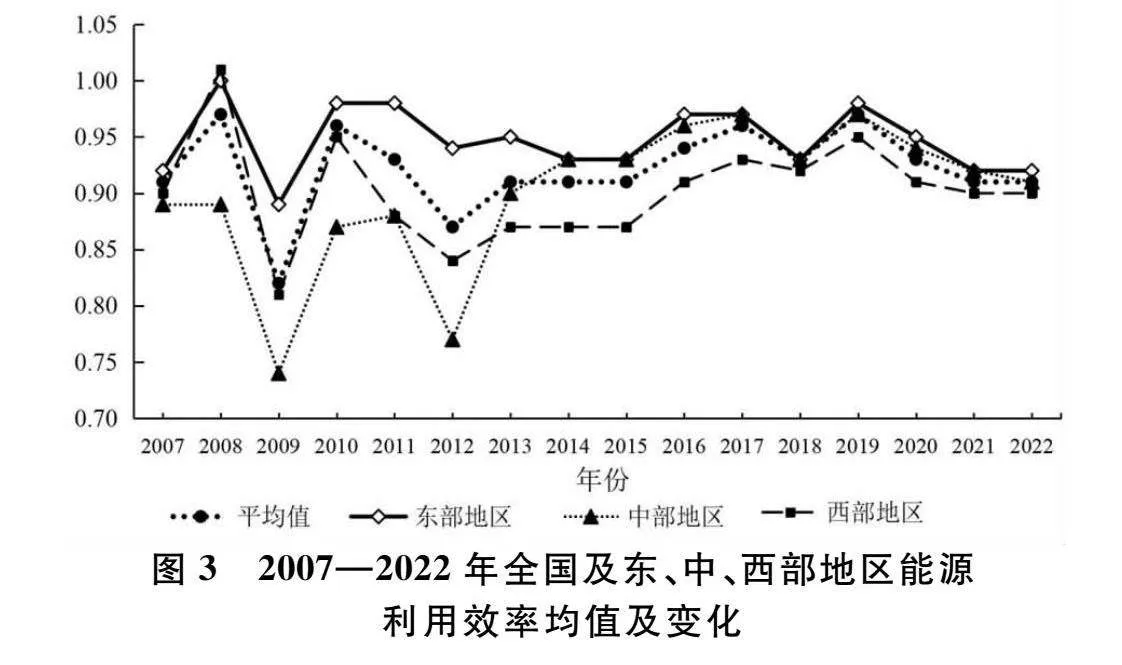

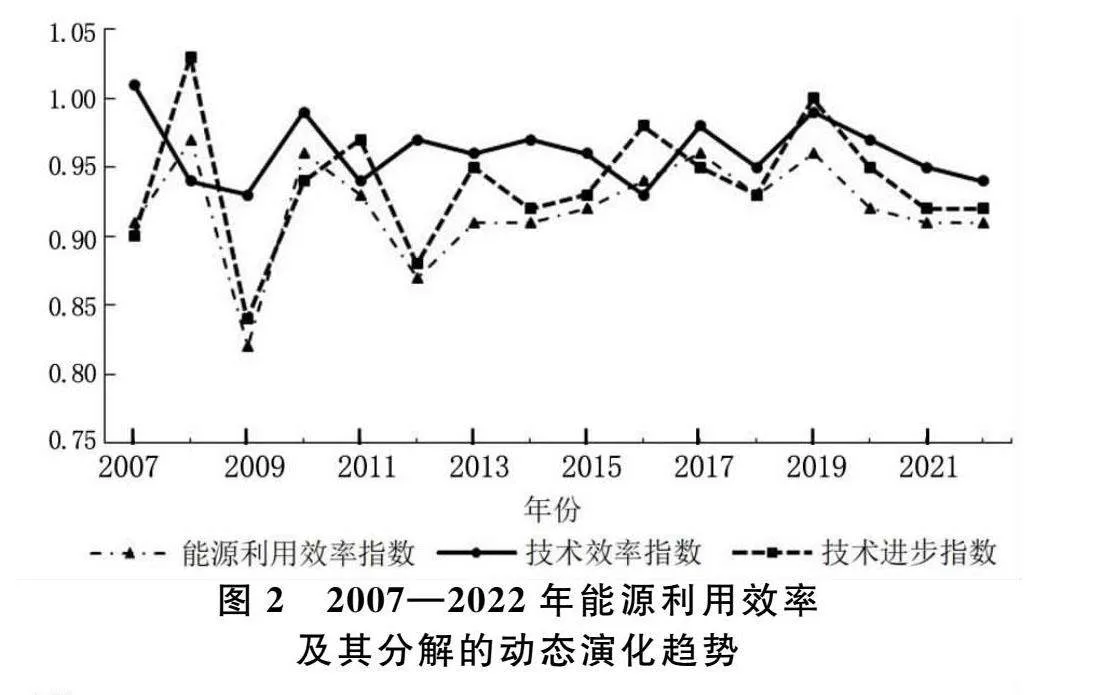

利用MAXDEA软件对样本数据进行了SBM-ML指数及其分解测算,图2给出了2007—2022年样本整体的能源利用效率指数、技术效率指数、技术进步指数的变化趋势。从整体来看,在2012年之前,三个指数变化幅度较大,可能是因为中国从“十一五”时期开始提出将节能指标作为约束性指标,并于2006年首次将节能减排目标纳入国民经济发展规划纲要,对能源利用效率产生影响。之后呈现平稳增长的态势。此外,能源利用效率与技术进步变化趋势基本相同,说明技术进步是能源利用效率的推动力,能源利用效率的变动主要源于技术进步的变动。图3反映了样本期内各地区能源利用效率的动态变化情况。观察发现,2007—2022年东、中、西部地区能源利用效率指数变动趋势有所差异。2012年以后,总体趋于平稳,东部地区最高,中部地区次之,西部地区最低,且东、中部地区均高于全国平均值。这说明东、中部地区近年来在提振经济增速的同时,也注重资源节约与能源的有效利用,以实现经济发展与绿色发展双赢的目标。此外,这也反映了近年来东、中部地区通过推进经济发展的动力变革、效率变革与质量变革以推动经济高质量发展的努力。而西部地区整体经济的技术发展相对较差,反映出西部地区对提升能源利用效率重视不足,主要原因可能在于经济结构和发展阶段的差异性。

(二)基准回归结果

基准回归结果如表3所示。表3中LR检验以及Wald检验均通过显著性检验,说明模型拟合效果很好,Tobit回归模型的使用是合理的。列(1)表示只包含绿色金融一次项对能源利用效率的回归。结果显示绿色金融对能源利用效率表现显著的负效应。列(2)表示绿色金融一次项与二次项对能源利用效率的回归。绿色金融的一次项为负,二次项为正,均在1%的显著性水平上通过了检验。以上结果表明在绿色金融处于较低水平时对能源利用效率产生负向影响,但随着绿色金融水平的提高,对能源利用效率产生的影响变为正,即形成正U形关系。原因在于,当绿色金融水平较低时,一方面,中国绿色金融发展存在市场发育不成熟、社会公众的绿色金融意识不高、绿色金融产品的创新性不高、监管体系建设和风险管理机制不健全等问题,加之绿色金融具有明显的外部性特征,造成绿色金融对能源利用效率的促进作用无法发挥出来。另一方面,由于资源损耗效应、成本损失效应、政府干预效应的存在,绿色金融对能源利用产生负向影响,导致能源利用效率的下降。但是随着绿色金融发展逐渐成熟,其发挥的积极作用逐渐增大,经济主体迫于潜在社会及经济成本压力,开始优化资源产业结构,开展技术创新,追求节能减排,从而提升能源利用效率。

表3列(3)和列(4)加入一系列控制变量,绿色金融一次项与二次项系数的方向及显著性均没有发生变化。外商直接投资(Fdi)在10%的显著性水平下通过检验。产业结构变动(Ior)表现出显著的正向影响效应,说明产业结构对能源利用效率具有显著的正向影响。随着产业结构的变动,不同产业之间协调聚合的程度上升,产业结构的转型升级有利于能源利用效率的提升[35]。政府干预水平(Gov)表现出显著的负向影响效应,说明政府对经济活动的过分干预可能会扭曲市场在资源配置中的决定性作用,扰乱资源的合理配置与流动,不能发挥能源要素的最大化效用,不利于能源利用效率的提升。绿色信贷政策虚拟变量(Policy)表现出显著的正向影响效应,说明作为绿色金融体系的关键组成部分,《绿色信贷指引》的实施能够很好地促进能源利用效率的提升。

(三)稳健性检验②

1.使用不同的回归模型。考虑到能源利用效率可能存在一定的路径依赖,加入被解释变量的一阶滞后项,建立动态面板模型。采用系统GMM模型重新进行估计,估计的结果均通过了Sargan检验和AR(2)检验,说明系统GMM使用是合理的。同时回归结果在1%的显著性水平下通过了检验,显现出正向影响,在一定程度上表明结论具有稳健性。

2.缩尾处理。考虑到异常值的影响,进一步通过剔除异常值进行缩尾处理验证绿色金融对能源利用效率影响的稳健性。对样本数据在5%分位上进行双边缩尾检验。与基准回归结果相比,回归系数符号、回归系数大小及显著性水平并没有显著变化,表明结论具有较强稳健性。

3.自变量滞后一期。考虑到绿色金融对能源利用效率的影响可能存在时滞效应,把回归模型中绿色金融与绿色金融平方项分别滞后一期(Gfi,t-1,Gf2i,t-1)作为解释变量进行回归,结果与基准回归结果一致,进一步表明结论的稳健性。

(四)异质性分析

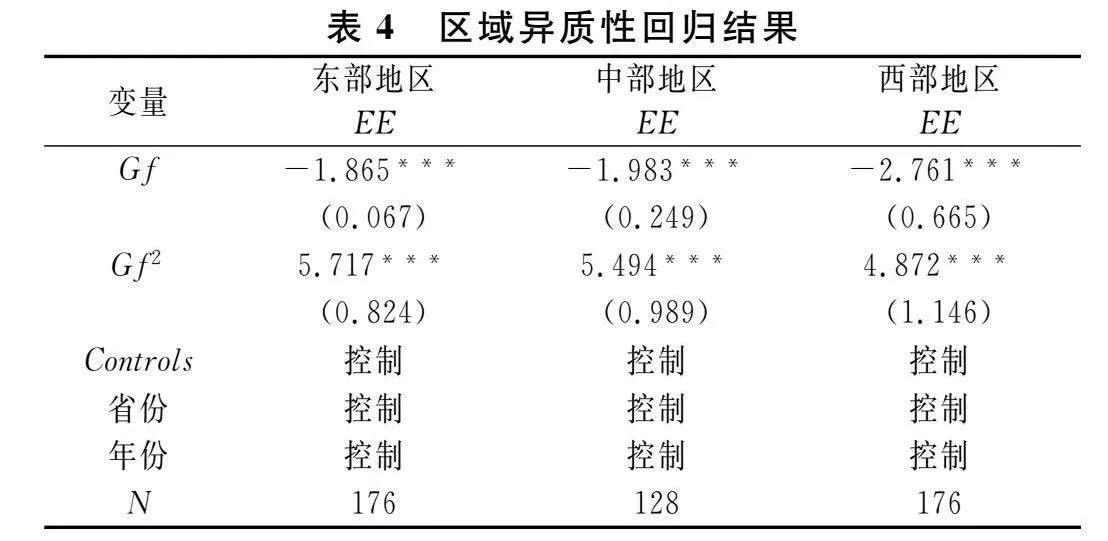

1.基于不同区域的异质性分析。为验证绿色金融发展水平正向影响能源利用效率是否存在区域差异,对东、中、西部地区样本展开异质性分析。回归结果如表4所示,东、中、西部地区绿色金融对能源利用效率均有显著的正向影响,但东部地区绿色金融对能源利用效率的影响效应更强,西部地区最弱,中部地区居中。

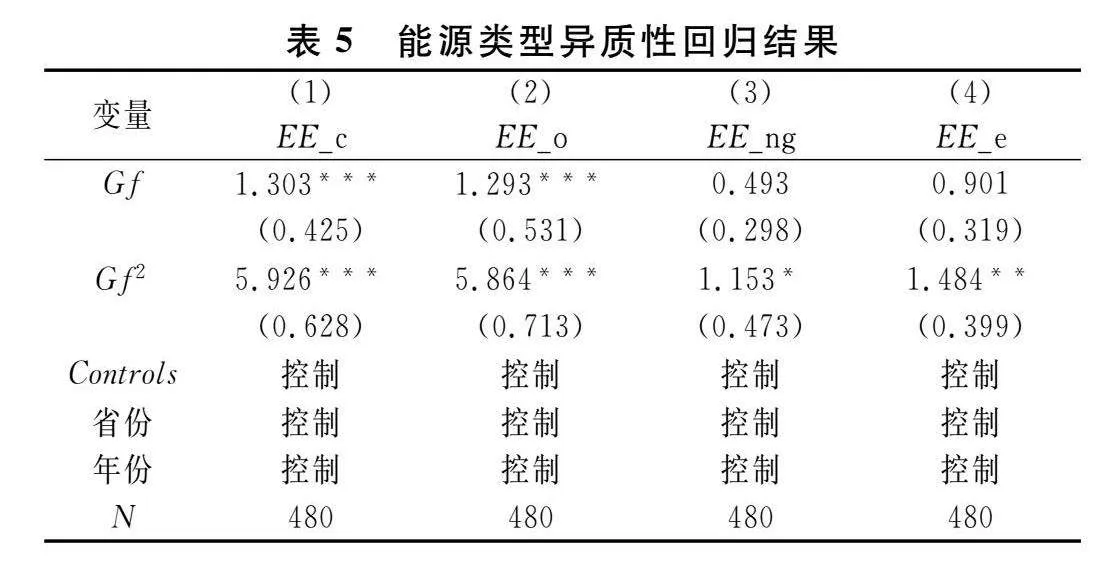

2.基于不同能源类型的异质性分析。绿色金融对不同类型能源利用效率的影响可能存在较大差异,采用张庆君和陈蓉[36]的处理方式,将能源类型划分为煤炭、石油、天然气和电力等四类,分别讨论绿色金融对这四种能源利用效率的影响,回归结果如表5所示,绿色金融对煤炭、石油、天然气和电力四种能源利用效率的影响对应为EE_c、EE_o、EE_ng、EE_e,其回归结果分别为1.303、1.293、0.493、0.901,表明绿色金融对煤炭、石油等相对污染较大、碳排放较高的传统能源利用效率均具有显著的正向影响;而对于天然气、电力等相对清洁度较高的绿色能源的利用效率虽具有正向影响,但并不显著,而绿色金融的平方项的影响则相对显著。

五、机制识别

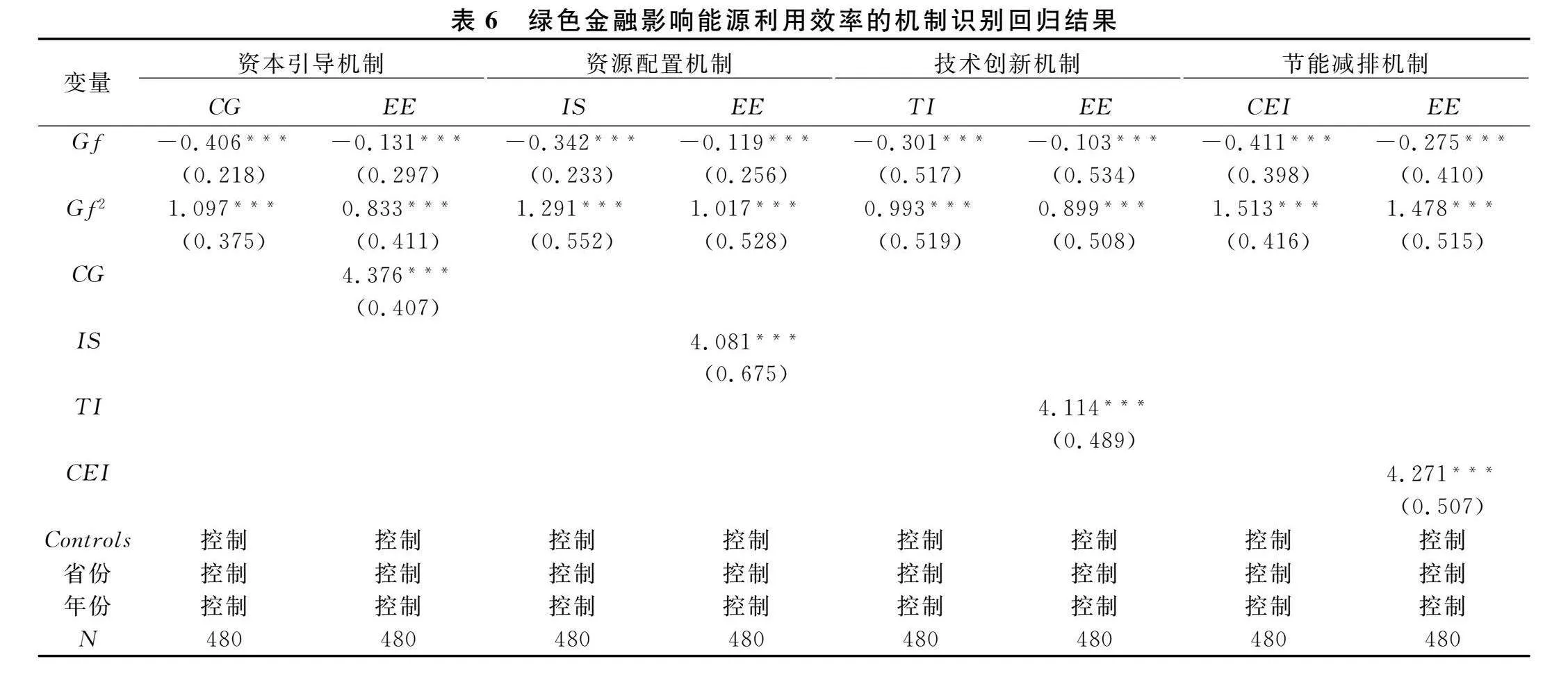

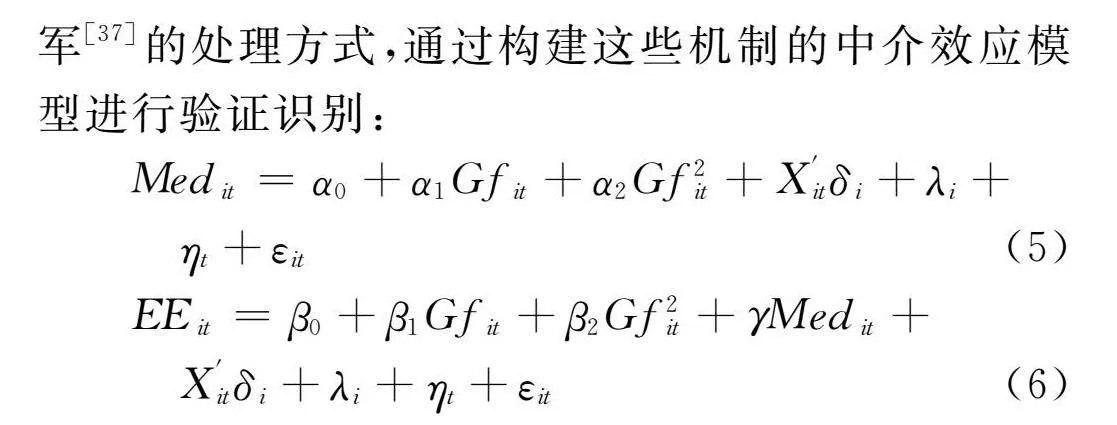

上述分析验证了绿色金融对能源利用效率具有显著的正向影响,而这种影响的机制是怎么实现的呢?在上述机制分析中,提出绿色金融对能源利用效率有资本引导效应、资源优化配置效应、技术创新效应和节能减排效应,即绿色金融通过资本引导、资源优化配置、技术创新和节能减排机制提升能源利用效率。为验证上述机制是否成立,采用王杰和王军[37]的处理方式,通过构建这些机制的中介效应模型进行验证识别:

Medit=α0+α1Gfit+α2Gf2it+X′itδi+λi+

ηt+εit (5)

EEit=β0+β1Gfit+β2Gf2it+γMedit+

X′itδi+λi+ηt+εit (6)

式(5)和式(6)中,Xit表示控制变量,λi表示省(区、市)固定效应,ηt表示时间固定效应,εit为随机扰动项,Medit表示中介变量。基于上述机制分析,分别用资本引导(CG)、产业调整(IS)、技术创新(TI)和节能减排(CEI)作为机制分析中的中介变量。其中,CG用绿色信贷政策变量表示,为有效反映绿色信贷政策的传导效应,差异化的借贷成本是绿色信贷政策的基本特征,采用除高耗能行业之外其他行业的利息支出占利息总支出的比重作为绿色信贷政策变量指标;IS用高耗能产业占比来表示,产业调整优化主要表现为高耗能产业占比下降,因此采用除高耗能产业之外的其他产业占比作为产业调整的变量指标;TI用研发支出强度表示,采用R&D支出占GDP支出的比重作为技术创新的变量指标;CEI用能源碳排放强度表示,采用能源消费碳排放占GDP之比作为节能减排的变量指标。

表6报告了绿色金融影响能源利用效率机制的检验结果。从回归结果可知:加入资本引导、资源配置、技术创新和节能减排等中介变量,绿色金融对能源利用效率的影响依然呈U形特征,即绿色金融在较低水平时对这些中介变量的影响起抑制作用,而绿色金融在较高水平下则起促进作用。这种影响进而传导到绿色金融对能源利用效率的影响。因此实证结果表明,绿色金融通过资本引导、资源配置、技术创新和节能减排等机制正向影响能源利用效率。

六、研究结论及政策启示

本文基于2007—2022年中国30个省(区、市)绿色金融水平和能源利用效率的测算结果,采用面板Tobit模型实证检验了绿色金融对能源利用效率的影响效应,分析了不同绿色金融发展水平对能源利用效率影响的异质性,并讨论了绿色金融影响能源利用效率的作用机制,得到如下结论:一是技术进步是能源利用效率的主要推动力,而且能源利用效率指数和技术进步指数省份之间差异明显,东、中、西部地区能源利用效率指数变动趋势呈现明显差异。二是绿色金融对能源利用效率的影响并非线性,而是呈U形特征,绿色金融处于低水平时将会对能源利用效率产生抑制作用,随着绿色金融水平的提升,绿色金融对能源利用效率的影响将会由抑制转为促进。通过东、中、西三大区域的异质性分析进一步验证了这一结论,即东部地区最高,中部地区次之,西部地区最低,且东、中部地区均值高于全国整体平均水平。三是绿色金融通过资本引导、资源配置、技术创新和节能减排等中介变量的传导影响能源利用效率。

基于以上研究结论,本文提出如下政策启示:

第一,加快地区产业转型升级,推动地区绿色技术进步。通过加强经济主体技术创新的金融支持,全面推广节能减排技术、清洁高效工艺,提升技术创新能力,对现有的传统能源落后的生产方式进行改造更新,促进能源利用效率的提升。第二,提升绿色金融整体发展水平,增强绿色金融对能源利用效率的影响效应。合理引导资金流向绿色、低碳领域;增加科技研发投入,刺激企业技术创新效应的显现;不断开拓绿色金融市场建设,鼓励绿色金融产品创新。第三,制定相应的措施和政策,减少绿色金融对能源效率的负向影响。科学测度绿色金融发展的适度规模,统筹制定金融行业绿色发展的规划方案,达到资源的合理利用;公布绿色产业目录清单,为企业提供参考,降低其转型成本和交易成本;完善跨区域的碳排放交易市场机制,减少不必要的政府干预行为,市场力量和适度的政府干预能够提升能源利用效率,实现节能减排;加大教育宣传力度,提升民众积极参与环保事业的意识,同时重视绿色金融对中小型或民营企业的资金支持,全面提升能源利用效率。

注释:

① 鉴于港澳台数据不可得,予以剔除,同时由于西藏数据缺失过多,也予以剔除。本文30个省(区、市)不包括西藏、香港、澳门、台湾。

② 限于篇幅,此处省略了稳健性检验的回归结果表格,如有需要可向作者索取,下同。

参考文献:

[1] 岳立,宋雅琼,江铃峰.“一带一路”国家能源利用效率评价及其与经济增长脱钩分析[J].资源科学,2019,41(5):834-846.

[2] 吴朝霞,曾家豪,刘泓轩,等.绿色金融促进治污减排机制与空间效应[J].经济地理,2023,43(10):128-138.

[3] 张娆,郭晓旭.绿色信贷政策对企业绿色治理绩效的影响研究:基于政策传导视角[J].管理学刊,2023,36(5):76-95.

[4] Liu R Y, Wang D Q, Zhang L, et al. Can green financial development promote regional ecological efficiency? A case study of China[J]. Natural Hazards, 2019,95(1):325-341.

[5] 韩叙,柳潇明,刘文婷,等.黄河流域绿色金融与经济高质量发展耦合协调时空特征及驱动因素[J].经济地理,2023,43(9):121-130.

[6] 俞毛毛,马妍妍.绿色金融政策与地区出口质量提升:基于绿色金融试验区的合成控制分析[J].中国地质大学学报(社会科学版),2022,22(2):122-141.

[7] 吴泓翰,徐玖平.绿色金融对中国地区碳排放效率的影响效应分析:基于动态空间面板模型的实证研究[J].社会科学研究,2023,45(6):84-92.

[8] 崔惠玉,王宝珠,徐颖.绿色金融创新、金融资源配置与企业污染减排[J].中国工业经济,2023,40(10):118-136.

[9] 张伟,芦雨婷.绿色金融助推工业绿色化转型探讨[J].环境保护,2018,46(22):13-17.

[10]Peng J Y, Zheng Y H. Does environmental policy promote energy efficiency? Evidence from China in the context of developing green finance[J]. Frontiers in Environmental Science, 2021,299(7):1-16.

[11]王馨,王营.绿色信贷政策增进绿色创新研究[J].管理世界,2021,37(6):173-188.

[12]陈国进,丁赛杰,赵向琴,等.中国绿色金融政策、融资成本与企业绿色转型:基于央行担保品政策视角[J].金融研究,2021,42(12):75-95.

[13]周肖肖,贾梦雨,赵鑫.绿色金融助推企业绿色技术创新的演化博弈动态分析和实证研究[J].中国工业经济,2023,40(6):43-61.

[14]徐胜,赵欣欣,姚双.绿色信贷对产业结构升级的影响效应分析[J].上海财经大学学报,2018,20(2):59-72.

[15]陈瑶.环境规制影响工业绿色转型的中介及门槛效应研究[J].财经理论与实践,2023,44(6):130-137.

[16]陈智莲,高辉,张志勇. 绿色金融发展与区域产业结构优化升级:以西部地区为例[J].西南金融, 2018,39 (11): 70-76.

[17]陈琪.中国绿色信贷政策落实了吗:基于“两高一剩”企业贷款规模和成本的分析[J].当代财经,2019,40(3):118-129.

[18]Soundarrajan P, Vivek N. Green finance for sustainable green economic growth in India[J]. Agricultural Economics, 2016,62(1):35-44.

[19]江红莉,王为东,王露,等.中国绿色金融发展的碳减排效果研究:以绿色信贷与绿色风投为例[J].金融论坛,2020,25(11):39-48.

[20]Liu J Y, Xia Y, Fan Y, et al. Assessment of a green credit policy aimed at energy-intensive industries in China based on a financial CGE model[J]. Journal of Cleaner Production, 2017,163(10):293-302.

[21]张辽,姚蕾.数字技术创新对城市经济韧性的影响研究:来自中国278个地级及以上城市的经验证据[J].管理学刊,2023,36(5):38-59.

[22]安伟.绿色金融的内涵、机理和实践初探[J].经济经纬,2008,25(5):156-158.

[23]高原,申珍珍.绿色金融改革政策的碳减排效应[J].中国环境科学,2022,42(10):4849-4859.

[24]郑元桢,王卓涵,蔡懿,等.“双碳”新格局下企业绿色技术创新对其ESG绩效的影响及其路径研究[J].技术经济,2023,42(3):64-77.

[25]吴磊,贾晓燕,吴超,等.异质型环境规制对中国绿色全要素生产率的影响[J].中国人口·资源与环境,2020,30(10):82-92.

[26]周琛影,田发,周腾.绿色金融对经济高质量发展的影响效应研究[J].重庆大学学报(社会科学版),2022,28(6):1-13.

[27]师博,任保平.产业集聚会改进能源效率么?[J].中国经济问题,2019,61(1):27-39.

[28]Tobin J. Estimation of relationships for limited dependent variables[J]. Econometrica,1958,26(1): 24-36.

[29]Tone K, Tsutsui M. Dynamic DEA: a slacks-based measure approach[J]. Omega, 2010,38(3-4): 145-156.

[30]Chung Y H, Fre R, Grosskopf S. Productivity and undesirable outputs: a directional distance function approach[J]. Journal of Environmental Management,1997,51(3):229-240.

[31]单豪杰,师博.中国工业部门的资本回报率:1978—2006[J].产业经济研究,2008,7(6):1-9.

[32]李锴,齐绍洲.贸易开放、经济增长与中国二氧化碳排放[J].经济研究,2011,46(11):60-72.

[33]陈诗一.节能减排、结构调整与工业发展方式转变研究[M].北京:北京大学出版社,2011.

[34]Wang X Y, Zhao H K, Bi K X. The measurement of green finance index and the development forecast of green finance in China[J]. Environmental and Ecological Statistics, 2021,28(2): 263-285.

[35]林婷,谌仁俊.全球价值链嵌入对制造业企业能源效率的影响及机制[J].中南大学学报(社会科学版),2023,29(3):113-128.

[36]张庆君,陈蓉.绿色金融政策创新与能源消费碳排放强度:资源配置效应还是绿色创新效应[J].甘肃社会科学,2023,45(5):206-218.

[37]王杰,王军.绿色金融发展与能源利用效率提升:理论与中国经验[J].金融论坛,2024,29(5):70-80.

(责任编辑:杜舟)

Influence of Green Finance on Energy Efficiency in China

GUO Zhiwei1,2, CHEN Shuwei3, SHAN Fei3

(1.School of Marxism, Xinxiang University, Xinxiang, Henan 453003, China;

2.Editorial Department of Journal of Management, Xinxiang University, Xinxiang,Henan 453003,China;

(3.School of Government Administration, Henan University of Economics and Law, Zhengzhou, Henan 450016, China)

Abstract:Based on the relevant measures of green finance level and energy efficiency of 30 provinces in China from 2007 to 2022, the panel Tobit model is used to empirically test the influence of green finance on energy efficiency. The results show the green finance at lower levels inhibits the growth of energy efficiency, while at higher levels promotes it. The adjustment mechanism shows that green finance influences energy efficiency via intermediary variables such as investment guidance, resource allocation, technological innovation, energy conservation and emission reduction. Accordingly, such measures should be made that transformation and upgrading of regional industries should be accelerated, the overall development level of green finance should be improved, industry management should be scientifically regulated so as to make further improvement of the energy efficiency.

Key words:green finance; energy efficiency; SBM-ML index; panel Tobit model