数字金融与企业金融化:“脱实向虚”还是“脱虚向实”?

作者简介: 乔彬(1966—),女,山西太原人,博士,太原科技大学经济与管理学院教授,博士生导师,研究方向:数字经济与技术创新;通信作者:钟昌标(1964—),男,江西兴国人,宁波大学商学院教授,研究方向:国际贸易理论与政策。

摘 要:基于2011—2021年沪深A股上市公司面板数据,构建双向固定效应模型考察了数字金融对企业金融化的影响及机制。结果显示:数字金融增强了逐利性动机和预防性动机、降低了期间费用和融资约束,总体上促进了企业金融化,尤其对非国有、非制造业、东部地区与中部地区、金融监管前的企业而言,这种促进作用更为突出。进一步分析表明,数字金融通过企业金融化提高了企业创新水平与增加了经营风险,因此,数字金融作用下的企业并未“脱实向虚”或“脱虚向实”,而是处在“虚实互补”阶段。鉴于此,政府应加快完善数字金融生态环境,引导企业利用数字金融合理配置金融资产反哺主营业务发展,同时注意防范金融风险。

关键词: 数字金融;企业金融化;预防性动机;逐利性动机;经营风险

中图分类号:F832 文献标识码: A 文章编号:1003-7217(2024)06-0019-08

一、引 言

近年来,受经济增速下降、成本上升、需求收缩、创新不足等多重因素叠加影响,我国实体经济的发展面临较大下行压力。与此同时,政府持续采取宽松的财政政策和货币政策,越来越多的非金融企业扩大金融活动,虚拟经济加速膨胀,实体企业逐渐“脱实向虚”,金融化趋势明显。实体企业跨行套利的金融化行为宏观上会产生经济泡沫、引发金融风险,微观上会使企业偏离主业,致使制造业“产业空心化”,但适度的金融投资也能为实体企业带来丰厚利润,提升企业信用,解决企业资金约束等问题,从而有助于反哺实业[1,2]。习近平总书记多次强调,“要把发展经济的着力点放在实体经济上”,2023年中央金融工作会议进一步指出要强化金融对实体经济的“服务属性”、坚持把金融服务实体经济作为根本宗旨,正确处理好实体经济和金融的关系。由此可见,企业金融化程度提高并不等同于“脱实向虚”,只有找出影响企业金融化的关键因素并进一步分析企业金融化的后果,才能制定针对性控制方案,在有效防控金融风险的同时,更好地以金融促实体,实现产融良性互动[3]。

相关研究认为金融行业的垄断地位、信贷歧视和利率管制等是企业金融化的重要驱动因素[4]。作为一种新型金融模式,数字金融通过降低传统金融服务门槛与成本、提高信贷可得性、降低信息不对称程度等途径,缩小城乡收入差距与区域创新差距、助推我国跨越“中等收入陷阱”、促进微观企业创新创业和地区高质量发展,已成为研究我国经济现象的重要变量[5-8]。关于数字金融和企业金融化之间的关系,目前主要存在两种观点。一是数字金融抑制企业金融化。数字金融通过提升金融系统的服务效率,促进实体经济创新路径突破,有利于振兴实体经济,直接抑制企业金融化;数字金融发挥“数字治理”和“数字监督”的作用,可以有效缓解管理者和大股东两类代理问题,削弱企业金融化逐利性动机,并通过降低企业融资门槛和融资成本,缓解企业融资约束,间接抑制企业金融化[9-11]。二是数字金融促进企业金融化。数字金融衍生了各种金融工具,引致实体企业跨行套利,直接促进企业金融化[12];科技与金融的结合降低了投资风险和金融抑制水平,增强了企业金融化逐利性动机,间接促进企业金融化[13]。

由此可见,数字金融与企业金融化存在复杂关系,已有研究多从融资约束角度考察数字金融对企业金融化的抑制作用,较少从数字金融可能促进企业金融化的角度展开讨论[14]。此外,相关研究多关注金融化的宏观风险,缺乏在微观层面上考察数字金融背景下企业金融化对企业创新和企业经营风险的影响。对于企业而言,创新是企业提升核心竞争力的有效途径,企业经营风险则是衡量企业健康稳定发展的重要指标[15]。只有全面了解企业金融化的后果才能就数字金融发展、企业金融化提出具体指导建议。因此,本文将这两个因素纳入企业金融化后果的分析之中,并从企业预防性动机、逐利性动机、期间费用和融资约束多角度出发,深入探究数字金融影响企业金融化的具体机制,打开数字金融与企业金融化之间的“盲盒”,以期为企业合理配置金融资产、实现产融良性互动提供依据。

二、研究假设

(一)数字金融与企业金融化

作为技术革命和金融革命的产物,数字金融的发展可能从多方面促进企业金融化。首先,科技与金融的结合极大降低了信息不对称程度,提高企业投资效率的同时降低投资风险,金融体系结构的优化增强了企业逐利性动机[13]。其次,数字金融汇聚了长尾投资者大量的资金,有效拓宽了企业进行金融资产配置的资金来源,有助于满足企业金融投资意愿[16]。最后,数字金融的发展衍生出了各种各样的金融工具,无疑提高了金融可得性,便利了企业金融投资行为[12]。据此提出假设:

H1 数字金融促进企业金融化。

(二)数字金融、预防性动机与企业金融化

预防性动机是企业金融化的重要原因。与机器、厂房等固定资产相比,金融资产流通性更强、更易变现,可以起到“蓄水池”的作用[2]。Keynes提出,企业为了应对未来的不确定性,会倾向于持有现金等货币性资产,在一定程度上预防资金短缺对生产经营产生的不利影响[17]。企业可能会以数字金融为契机加持金融资产以平滑企业固定资产投资风险[18];从企业战略角度来看,随着中国人口红利逐渐消失及市场环境不确定性增加,企业可能通过数字金融进行金融投资,以规避市场风险[14]。据此提出假设:

H2 数字金融增强了企业预防性动机进而促进企业金融化。

(三)数字金融、逐利性动机与企业金融化

在传统数据条件下,投资者难以全面有效地把控投资风险,而基于大数据和人工智能技术的数字金融有效改善了融资领域的信息不对称,降低投资成本和投资风险,提升企业投资效率[13]。数字金融的发展在一定程度上缓解了中国企业长期存在的金融抑制,为企业金融投资开辟方便之门[14]。我国金融业属于高度管制的行业,具有较高门槛,高额的垄断利润诱致企业千方百计进入金融行业。数字金融的发展为非金融企业进入金融领域提供了重要条件,数字技术与金融的深度融合产生了多样的金融产品,成为企业进入金融行业的便利通道[12]。据此提出假设:

H3 数字金融增强了企业逐利性动机进而促进企业金融化。

(四)数字金融、期间费用与企业金融化

以管理费用、财务费用和销售费用为主的期间费用是企业重要的内部成本,成本压力使企业投资偏离实体部门,转向金融、房地产领域[19]。数字金融拓宽了企业监督渠道,使数字媒体和非控股股东可以有效参与公司治理,从而有助于缓解代理问题,减少企业管理费用;数字金融的发展使企业低成本、便利地获取多样化金融服务,大大减少了企业由于筹集生产经营所需资金等而发生的财务费用[20]。此外,企业利用大数据和人工智能技术分析刻画消费者肖像,精准营销代替了广告的盲目投放,使得企业销售费用降本增效[21]。据此提出假设:

H4 数字金融降低了企业期间费用进而抑制企业金融化。

(五)数字金融、融资约束与企业金融化

企业进行金融化的一个重要目的是缓解融资约束。在传统金融环境下,众多中小企业由于“轻资产”“低抵押”而受到银行等金融机构的融资歧视[16]。数字金融具有“普”而“惠”的特点,缓解了企业面临的融资困境。一方面,大数据平台打破了企业和投资者间信息不对称,通过企业真实经营信息进行风险控制,使得众多有潜力的中小型企业能够低门槛获得所需资金[22]。另一方面,数字金融模式下,金融机构具有比传统金融模式更低的获客成本和交易成本,进而降低企业融资成本,提升金融机构服务效率[9]。简言之,数字金融降低了企业的融资门槛和融资成本,缓解了企业融资约束,从而削弱了企业金融化动机。据此提出假设:

H5 数字金融通过缓解企业融资约束抑制企业金融化。

三、研究设计

(一)样本选取与数据来源

研究样本为2011—2021年沪深A股上市公司,并做以下处理:(1)在筛选企业的过程中剔除金融行业与房地产行业企业;(2)进一步剔除挂牌ST、退市企业和变量缺失样本;(3)根据公司注册地所在省份与省级数字金融发展指数进行匹配,形成3047家企业11年共13073个观测值的面板数据。其中,企业财务数据从CSMAR数据库获取,数字金融发展指数来自北京大学数字金融研究中心[23]。

(二)模型设计

为探究企业金融化与数字金融发展水平之间的关系,设定如下的双向固定效应模型:

Financializationi,t=δ0+α1Financei,t+

∑λiXi,t+εi,t(1)

式中,Financializationi,t为企业i在t年的金融化水平,Financei,t为核心解释变量的数字金融发展水平,Xi,t为一系列控制变量,εi,t为残差项。

进一步地,参考Baron和Kenny的研究,构建中介效应模型分析数字金融影响企业金融化的具体机制[24],回归方程如下:

Financializationi,t=θ0+θ1Financei,t+

∑θiXi,t+εi,t(2)

Mi,t=β0+β1Financei,t+∑βiXi,t+δi,t (3)

Financializationi,t=γ0+γ1Financei,t+

γ2Mi,t+∑γiXi,t+μi,t (4)

其中,M代表预防性动机(Flow)、逐利性动机(Profit)、期间费用(PE)和融资约束(FC)四种中介变量,其他变量解释同上。

(三)指标选取与变量说明

1.被解释变量。

企业金融化(Financialization)。企业金融化主要是通过持有金融资产获得投资收益,因此借鉴杜勇等的相关研究,选用金融资产投资占比衡量企业金融化[3]。

2.核心解释变量。

数字金融(Finance)。数字金融表现为地区层面互联网金融等相关新业态的发展,其广覆盖、低成本、高效率的优势表现出独特的普惠性[10]。鉴于数字普惠金融是数字金融的重要发展模式,本文参考刘勇等[25]、Sarma[26]、谢绚丽等[9]的研究,选取从覆盖广度、使用深度和数字化程度三方面测度的北京大学数字普惠金融指数作为数字金融的代理指标。

3.中介变量。

(1)预防性动机(Flow)。企业保持一定的流动性以预防资金短缺和其他各类风险,参考段军山和庄旭东的做法,用经营性现金净流量与企业总资产的比值衡量企业预防性动机[18]。

(2)逐利性动机(Profit)。逐利性动机下,管理者和控股股东会偏向短期绩效改善,借鉴陈德萍和曾智海的相关研究,用净资产收益率衡量逐利性动机[27]。

(3)期间费用(PE)。借鉴方明月和孙鲲鹏的相关研究,用管理费用、财务费用以及销售费用三者之和衡量企业期间费用[19]。

(4)融资约束(FC)。关于企业融资约束的度量主要有SA指数、WW指数和KZ指数。WW指数和KZ指数的构建涉及较多财务指标,可能导致内生性问题,而SA指数具有较强的外生性,因此,借鉴钟凯等的研究,用SA指数衡量企业融资约束[14]。

4.其他控制变量。

参考段军山和庄旭东的研究,引入6个与企业金融化相关的控制变量[18]。规模(Size),采用总资产取自然对数进行表征;杠杆率(Lever),采用企业期末总负债与企业总资产之比进行表征;成长性(Growth),采用企业营收增长率进行表征;股权集中度(Equity),采用第一大股东持股比例进行表征;独立董事占比(Indratio),采用独立董事人数与董事会人数之比进行表征;薪酬激励(Salary),采用董事会、监事会和高管年薪总额的自然对数进行表征。

(四)描述性统计①

描述性统计结果显示,样本企业的金融化程度(Financialization)均值为4.84%,说明多数企业没有过度金融化;标准差为7.71,说明企业间金融投资行为差别不大;个别企业的金融化程度高达77.95%,说明部分企业已过度金融化。数字金融发展指数(Finance)均值为2.9,标准差为0.95,说明中国数字金融整体发展状况良好。企业的融资约束(FC)均值高达3.81,说明我国大多数企业目前面临较高的融资约束。

四、实证结果与分析

(一)基准回归

表1列(1)和列(2)给出了基于双向固定效应模型估计的数字金融对企业金融化影响的基准回归结果。列(1)是不考虑控制变量的情况,数字金融发展水平每提高一个标准差,企业金融化水平提高约1.729(=0.95×1.82)②。列(2)在列(1)的基础上加入了一系列控制变量,可见,数字金融的系数在1%水平上依然显著为正。因此,数字金融促进企业金融化,假设H1得以验证。

(二)MQ指标分析

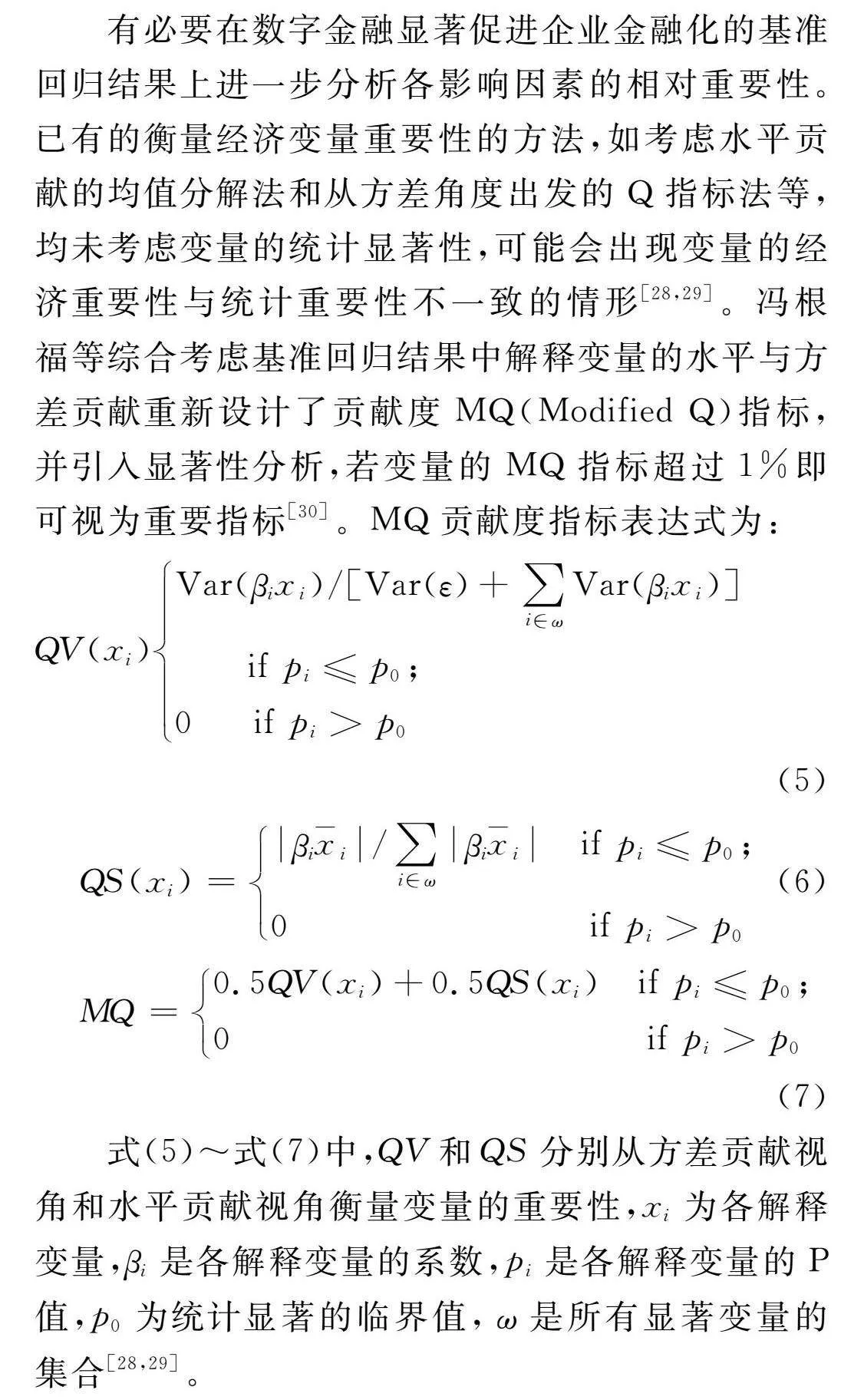

有必要在数字金融显著促进企业金融化的基准回归结果上进一步分析各影响因素的相对重要性。

已有的衡量经济变量重要性的方法,如考虑水平贡献的均值分解法和从方差角度出发的Q指标法等,均未考虑变量的统计显著性,可能会出现变量的经济重要性与统计重要性不一致的情形[28,29]。冯根福等综合考虑基准回归结果中解释变量的水平与方差贡献重新设计了贡献度MQ(Modified Q)指标,并引入显著性分析,若变量的MQ指标超过1%即可视为重要指标[30]。MQ贡献度指标表达式为:

QV(xi)Var(βixi)/[Var(ε)+∑i∈ωVar(βixi)]

if pi≤p0;0 if pi>p0(5)

QS(xi)=βii/∑i∈ωβii if pi≤p0;

0 if pi>p0(6)

MQ=0.5QV(xi)+0.5QS(xi) if pi≤p0;0 if pi>p0 (7)

式(5)~式(7)中,QV和QS分别从方差贡献视角和水平贡献视角衡量变量的重要性,xi为各解释变量,βi是各解释变量的系数,pi是各解释变量的P值,p0为统计显著的临界值,ω是所有显著变量的集合[28,29]。

企业金融化各影响因素的MQ指标测算结果汇总在表1列(3),数字金融的MQ指标为25.44%,说明数字金融是影响企业金融化的重要变量。年份固定效应MQ指标为3.866%,表明宏观经济周期是影响企业金融化的最主要因素,这与周泽将等的研究结论相一致[1]。行业固定效应的MQ指标为2.54%,表明行业也是影响企业金融化的重要因素。残差项的MQ指标高达41.55%,说明还有其他影响企业金融化的因素未纳入模型。

(三)稳健性检验

参考已有研究,选用以下三种方式进一步做稳健性检验:(1)工具变量法。参考谢绚丽等的研究选择“省级互联网普及率”作为数字金融的工具变量,互联网为数字金融提供了必要的技术支持和平台,其与数字金融发展密切相关,但不直接影响企业的金融投资行为,符合工具变量要求[9]。表1列(4)“省级互联网普及率”在5%的显著性水平上正向影响企业金融化。(2)加入滞后期。当期数字金融水平对企业金融化有长期的影响,但企业金融化无法反向影响上一期的数字金融,因此加入数字金融的滞后一期和滞后二期控制可能存在的双向因果关系[31]。表1列(5)与列(6)显示数字金融滞后一期与滞后二期的系数在1%水平上高度显著,说明数字金融对企业金融化的影响具有滞后性。(3)使用面板交互效应模型。经典的双向固定效应模型可能存在不可观测的既随时间维度又随个体维度变化的变量带来的内生性问题,而面板交互固定效应模型引入了时间效应和行业效应的交互项进行回归分析,充分考虑了现实经济中存在的多维冲击。因此,参考Wang等的研究,采用面板交互固定效应模型对全样本进行稳健性检验[32]。表1列(7)显示数字金融在严格地逐年控制每一行业后也依然在1%的显著性水平上正向促进企业金融化。综合三方面结果,本文的基本结论是稳健的。

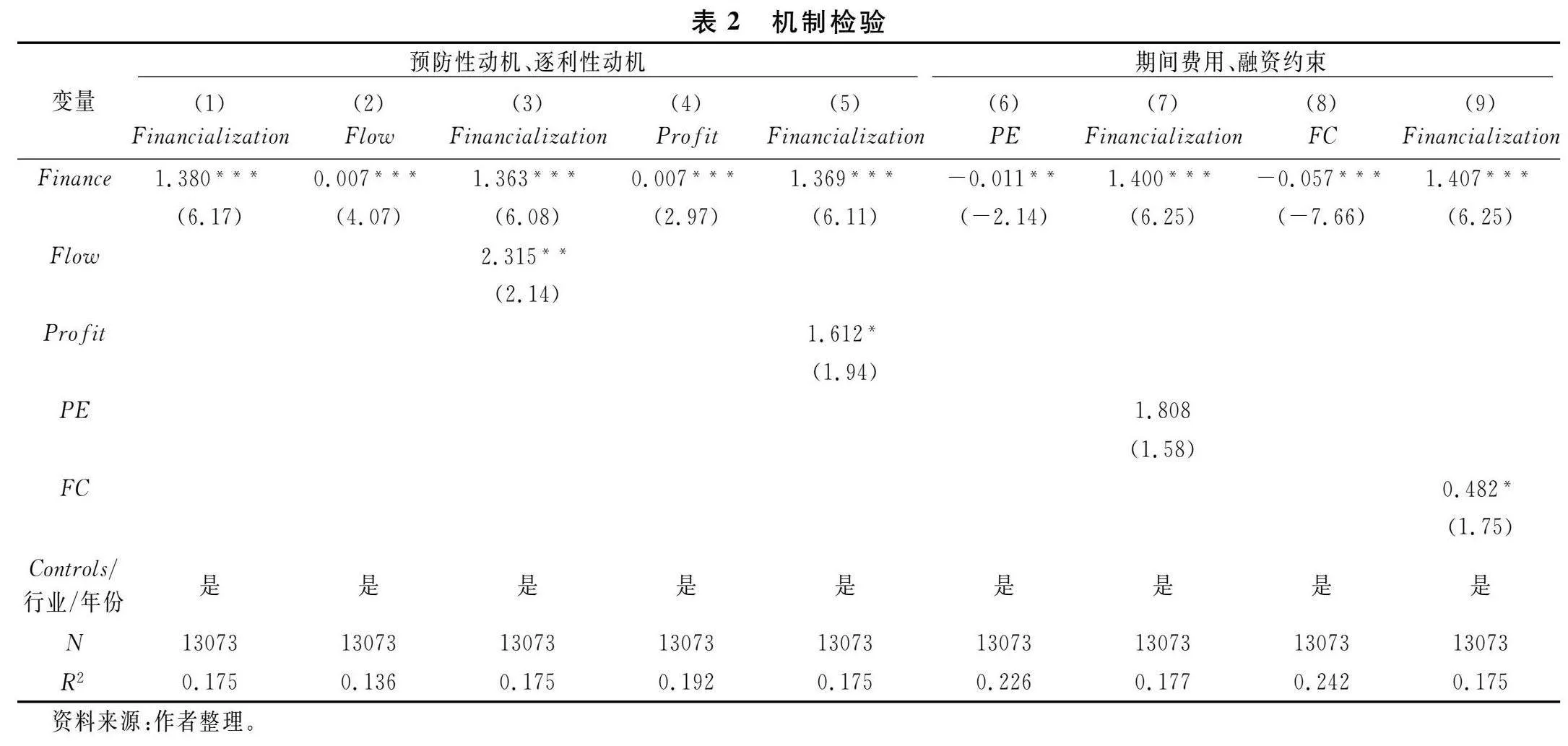

(四)机制检验

表2为中介效应检验结果。数字金融在1%的显著性水平上正向促进企业预防性动机与逐利性动机,预防性动机与逐利性动机的系数显著为正,二者均提高企业金融化水平,并且预防性动机的系数远高于逐利性动机,企业金融化的动机更多是平滑自身风险。在加入预防性动机与逐利性动机后,列(3)、列(5)中数字金融的系数低于列(1),因此认为预防性动机与逐利性动机均存在部分中介效应,即数字金融增强了企业预防性动机与逐利性动机进而促进企业金融化,假设H2与假设H3得以验证。

列(7)、列(9)中期间费用和融资约束为正,二者与企业金融化同向变动,而列(6)、列(8)中数字金融显著降低企业期间费用和融资约束,即数字金融可以通过降低企业期间费用和缓解融资约束在一定程度上抑制企业金融化趋势③。列(1)、列(7)、列(9)中数字金融的系数均在1%的水平上高度显著,说明数字金融对企业金融化的总效应与直接效应为正。综合来看,虽然期间费用和融资约束的负向间接效应弱化了数字金融对企业金融化直接正向效应的影响,但总效应上数字金融依然显著促进企业金融化,企业金融化并未被抑制,假设H4与假设H5不成立。

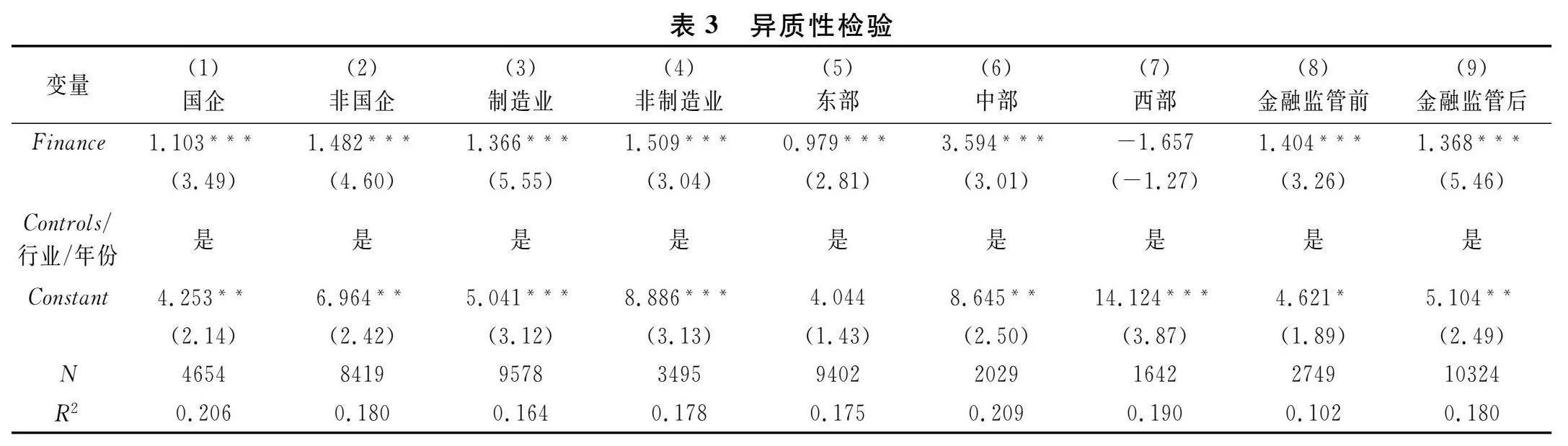

(五)异质性分析

1.企业属性。

国有企业具有资源禀赋优势且在信贷资源配置上享有优先权,因此数字金融对国有企业和非国有企业的金融化效应可能存在差异。由表3列(1)和列(2)可知,虽然系数均在1%的水平上高度显著,但国有企业数字金融的估计系数低于非国有企业,说明数字金融对国有企业金融化的促进作用小于非国有企业。造成这种差距的原因可能在于,与非国有企业相比,国有企业拥有政府信用背书和资源、政策倾斜,进而面临较小的经营风险和融资约束,使得数字金融的渠道作用较弱[32]。而非国有企业近些年面临着融资和经营的双重压力,因此更迫切地希望借助数字金融形成金融资产“蓄水池”效应,改善自身经营状况[18]。

2.行业。

制造业在国家经济社会发展中举足轻重,有必要探究数字金融对制造业和非制造业的金融化效应差异。由表3列(3)和列(4)可知,虽然系数均在1%的水平上高度显著,但制造业数字金融的估计系数远低于非制造业,说明制造业受数字金融“脱实向虚”的影响小于非制造业。一方面,数字金融的发展改善了传统金融结构存在的“领域错配”问题,使得资金更多地流入制造业,为制造业企业的创新活动和生产经营提供保障[20];另一方面,相对于非制造业,制造业享受的数字红利更多。数字化重塑了价值链,大幅提升制造业附加价值,使得制造业企业更专注于主营业务发展[21]。因此,数字金融对制造业金融化的影响较小,制造业进行金融投资的目的也很可能是“反哺”主营业务发展。

3.地区。

区域科技与金融差异创造了新形式的“数字鸿沟”,故将样本分为东部、中部、西部3个子样本,探究数字金融对三个地区的金融化效应差异[33]。由表3列(5)~列(7)可知,西部地区数字金融的系数为负且不显著,东部地区和中部地区数字金融的系数在1%水平上显著为正,即数字金融显著促进了东部地区和中部地区企业的金融化,但对西部地区企业的金融化作用不明显。原因可能在于,数字金融的本质还是金融,其作用发挥依赖于已有的金融基础,而东部地区和中部地区的金融发展水平高于西部地区,进行金融投资获利更丰厚,这大大提高了东部地区和中部地区企业金融化的可能;此外,相较于西部地区,东部地区和中部地区人力、商业资本雄厚,创新环境优渥,企业多元化经营能力较强,更有可能进入金融、房地产等领域跨行套利。另外,东部地区数字金融估计系数小于中部地区,原因可能是东部地区金融业发展已经较为完善,中部地区在政策扶持下具有更大的发展潜力。

4.金融监管。

2015年,中国人民银行等十部委联合发布的《关于促进互联网金融健康发展的指导意见》拉开了金融监管的序幕。因此,有必要以2015年为节点探究金融监管前后数字金融对企业的金融化影响的差异。由表3列(8)和列(9)可知,虽然系数均在1%的水平上高度显著,但金融监管后数字金融的估计系数小于金融监管前,说明金融监管抑制了数字金融对企业的金融化促进作用。可能的原因在于,金融监管的施行一方面规范了数字金融市场,大大减少了企业的跨行套利和金融欺诈等行为,在一定程度上遏制了企业过度金融投资;另一方面,数字金融市场的有序和规范进一步改善了企业融资环境,纾解企业融资困境,保障了企业主营业务发展,从而降低了企业金融化水平。

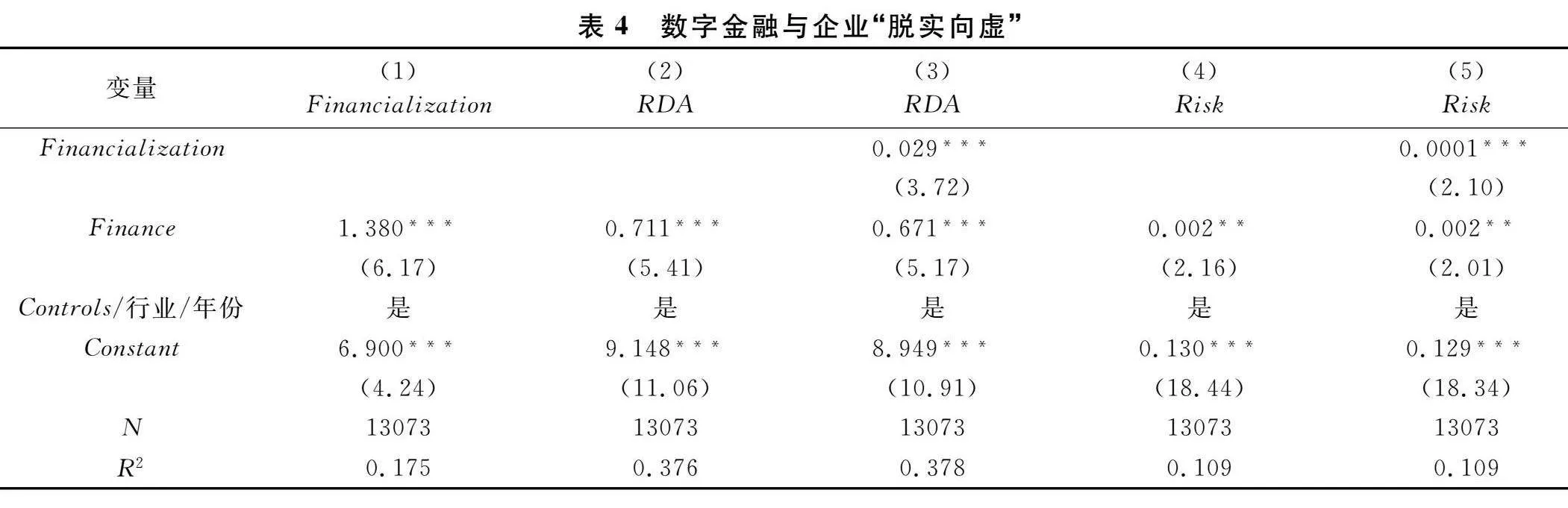

五、进一步分析

(一)数字金融、企业金融化与企业创新

数字金融是导致企业脱实向虚、疏离自身主营业务发展的“帮凶”,还是有助于反哺实业进而实现“虚实互补”的重要“抓手”?本文进一步探究数字金融、企业金融化与企业创新三者的关系,其中,企业创新用企业研发投入强度(RDA)来衡量。

表4列(2)表明,数字金融在1%水平上显著促进企业创新,这与大多数学者的研究结果相一致[9,21]。列(3)中,企业金融化的系数为正且在1%水平上显著,说明企业金融化有利于企业创新。综合列(1)~列(3)来看,企业金融化通过了中介效应检验,说明数字金融能通过企业金融化促进企业创新。数字金融的出现为企业创新发展提供了契机,企业除了通过数字金融渠道直接低成本获取研发资金外,还能通过金融化助力研发创新[9]。一方面,相对于固定资产,金融资产流动性更强,可在资金匮乏时及时变现,保证研发活动持续进行;另一方面,企业能通过合理、适度配置金融资产实现资产增值,获得丰厚回报,为企业研发注入资金[8]。因此,现阶段数字金融能通过企业金融化促进企业创新,实现“虚实互补”。

(二)数字金融、企业金融化与企业经营风险

数字金融促进企业金融化的同时,企业的经营风险是否会同步增加[14]?本文接下来探究数字金融、企业金融化与企业经营风险三者的关系,其中,企业经营风险用企业资产收益率的波动(Risk)来衡量,波动越大企业经营风险也越大[3]。

表4列(4)表明,数字金融在5%水平上显著促进企业经营风险;列(5)中,企业金融化的系数为正且在1%水平上显著,说明企业金融化正向促进企业经营风险。综合来看,企业金融化通过了中介效应检验,说明数字金融通过企业金融化增加了企业经营风险。这是因为金融投资本身就存在风险,当企业借助数字金融进行金融投资时,投资风险也同步附加在企业的发展过程中,转化为企业经营风险[3]。尤其当虚拟经济繁荣时,许多缺乏金融投资经验与背景的企业在同伴效应下盲目跟风配置金融资产,增加了企业经营的不确定性[15]。另外,企业进行数字金融融资的同时也会产生负债,而利息偿还压力下企业管理层会更加注重短期收益,造成管理“近视”,这无疑会增加企业经营风险[18]。因此,企业在做出金融投资决策时,要综合考量投资项目风险、自身盈利能力和偿债能力,确保经营风险在可控制的范围内。

六、结论与建议

本文运用2011—2021年中国沪深A股3047家上市公司数据,研究了数字金融与企业金融化之间的关系。研究发现,数字金融促进企业金融化,尤其在非国有企业、非制造业企业、东部地区和中部地区效果更显著。预防性动机和逐利性动机在数字金融和企业金融化之间表现出中介效应;期间费用和融资约束在数字金融和企业金融化之间表现出遮掩效应。从总体来看,数字金融作用下的企业并未“脱实向虚”或“脱虚向实”,而是处在“虚实互补”阶段,但应注意防范企业经营风险的同步加剧。

基于上述结论提出如下建议:(1)企业应以数字金融为契机合理配置金融资产,利用数字金融工具适当增加流动性,平滑固定资产投资风险和市场风险以降低企业预防性动机,拓宽资金来源以缓解融资约束,同时借助人工智能、大数据等技术提升企业科学决策能力,降低企业逐利性动机与期间费用,从而抑制企业过度金融化导致的“脱实向虚”。(2)数字金融通过企业金融化促进企业创新实现“虚实互补”的同时会导致企业经营风险同步加剧,因此,企业在利用数字金融融资渠道增加技术创新投入时应注重优化金融投资结构,减少短期投机性投资,注重对上下游关联企业的长期实体投资,从而分散企业经营风险,提升产业链整体效能,反哺主营业务发展。(3)政府应根据企业异质性分类施策,发挥数字金融对实体企业的积极影响。一方面深化国有企业改革,利用数字金融缓解金融错配,纾解民营企业融资困境,激发其创新活力,保障民生的同时提升效率和创新意识。另一方面鼓励东中部地区依靠成熟的金融市场把握技术发展机遇,充分挖掘数字金融发展潜力,放大数字金融服务实体的能力,同时完善西部地区数字基础设施建设,缩小数字鸿沟,借助数字金融服务优化西部地区创新创业环境。

注释:

① 限于篇幅,描述性统计表格不予显示,如有需要可向作者索取。

② 通过分析解释变量的标准差变化引起的被解释变量的变动,可以更直观地看出变动幅度的大小。

③ 列(7)中期间费用(PE)的系数为正但不显著,进一步做Bootstrap检验,结果显示存在中介效应。

参考文献:

[1] 周泽将,汪帅,王彪华.经济周期与金融风险防范——基于股价崩盘视角的分析[J].财经研究,2021,47(6):108-123.

[2] 余怒涛,张华玉,刘昊.非控股大股东与企业金融化:蓄水池还是套利工具?[J].南开管理评论,2023,26(2):96-107.

[3] 杜勇,谢瑾,陈建英.CEO金融背景与实体企业金融化[J].中国工业经济,2019(5):136-154.

[4] 杨筝,李茫茫,刘放.产融结合与实体企业技术创新:促进还是抑制——基于金融机构持股实体企业的实证研究[J].宏观经济研究,2019(10):62-77.

[5] Norden L, Buston C S, Wagner W. Financial innovation and bank behavior:evidence from credit markets[J].Journal of Economic Dynamics and Control,2014(43):130-145.

[6] 王小刚,葛海杉.数字普惠金融对城乡收入差距的影响研究——基于面板变点模型的影响因素分析[J].广西师范大学学报(哲学社会科学版),2023,59(4):80-96.

[7] 林春,秦海艳,张潇,等.数字金融助推我国跨越“中等收入陷阱”[J].财经理论与实践,2023,44(2):17-24.

[8] 曹裕,杨方杰,刘凡璠.资源配置视角下数字普惠金融对区域创新创业的影响研究[J].湖南大学学报(社会科学版),2023,37(6):36-43.

[9] 谢绚丽,沈艳,张皓星,等.数字金融能促进创业吗?——来自中国的证据[J].经济学(季刊),2018,17(4):1557-1580.

[10]诸竹君,袁逸铭,许明,等.数字金融、路径突破与制造业高质量创新——兼论金融服务实体经济的创新驱动路径[J].数量经济技术经济研究,2024,41(4):68-88.

[11]Corrado G, Corrado L.Inclusive finance for inclusive growth and development[J].Current Opinion in Environmental Sustainability, 2017(24):19-23.

[12]钱海章,陶云清,曹松威,等.中国数字金融发展与经济增长的理论与实证[J].数量经济技术经济研究,2020,37(6):26-46.

[13]姚德权,刘润坤.金融科技对金融体系结构的影响研究[J].财经理论与实践,2023,44(6):2-12.

[14]钟凯,梁鹏,王秀丽,等.数字普惠金融有助于抑制实体经济“脱实向虚”吗?——基于实体企业金融资产配置的分析[J].国际金融研究,2022(2):13-21.

[15]张军,周亚虹,于晓宇.企业金融化的同伴效应与实体部门经营风险[J].财贸经济,2021,42(8):67-80.

[16]贺炎林,刘克富.金融科技与中小微企业信贷获取——基于新三板企业的实证研究[J].技术经济,2023,42(4):185-199.

[17]Keynes J M.货币论[M].北京:商务印书馆,2009.

[18]段军山,庄旭东.金融投资行为与企业技术创新——动机分析与经验证据[J].中国工业经济,2021(1):155-173.

[19]方明月,孙鲲鹏.国企混合所有制能治疗僵尸企业吗?——一个混合所有制类啄序逻辑[J].金融研究,2019(1):91-110.

[20]唐松,伍旭川,祝佳.数字金融与企业技术创新——结构特征、机制识别与金融监管下的效应差异[J].管理世界,2020,36(5):52-66,9.

[21]焦勇.数字经济赋能制造业转型:从价值重塑到价值创造[J].经济学家,2020(6):87-94.

[22]Duarte J,Siegel S, Young L. Trust and credit:the role of appearance in peer-to-peer lending[J]. The Review of Financial Studies,2012,25(8):2455-2484.

[23]郭峰,王靖一,王芳,等.测度中国数字普惠金融发展: 指数编制与空间特征[J].经济学(季刊),2020,19(4):1401-1418.

[24]Baron R M, Kenny D A.The moderator-mediator variable distinction in social psychological research: conceptual, strategic, and statistical considerations[J].Journal of Personality and Social Psychology,1986,51(6):1173-1182.

[25]刘勇,白小滢,唐荣胜.数字金融、创新弹性与工资收入差距[J].中国工业经济,2023(11):43-61.

[26]Sarma M. Measuring financial inclusion[J].Economics Bulletin,2015, 35(1): 604-611.

[27]陈德萍,曾智海.资本结构与企业绩效的互动关系研究——基于创业板上市公司的实证检验[J].会计研究,2012(8):66-71,97.

[28]Holgersson H E T,Norman T,Tavassoli S. In the quest for economic significance: assessing variable importance through mean value decomposition[J].Applied Economics Letters,2014,21(8):545-549.

[29]Sterck O. Beyond the stars[J].Journal of Economic Surveys, 2019,33(5):1409-1436.

[30]冯根福,郑明波,温军,等.究竟哪些因素决定了中国企业的技术创新——基于九大中文经济学权威期刊和A股上市公司数据的再实证[J].中国工业经济,2021(1):17-35.

[31]乔彬,赵广庭,沈烁华.数字普惠金融能促进企业绿色创新吗?[J].南方金融,2022(3):14-27.

[32]Wang R Q, Wang F J, Xu L Y,et al. R&D exenditures, ultimate ownership and future performance: evidence from China[J]. Journal of Business Research, 2017,71(1):47-54.

[33]刘淼.数字鸿沟:定义域的扩展与实践场景的分析[J].湖南师范大学社会科学学报,2023,52(4):135-142.

(责任编辑:厉亚)

Digital Finance and Enterprise Financialization:

“From Real to Virtual” or “From Virtual to Real”?

QIAO Bin1,SHEN Yuqing1,ZHAO Guangting1,ZHONG Changbiao2

(1.School of Economics and Management, Taiyuan University of Science and Technology,Taiyuan,Shanxi 030024,China;

2. Business School,Ningbo University, Ningbo,Zhejiang 315211,China)

Abstract:Based on the panel data of A-share listed companies in Shanghai and Shenzhen from 2011 to 2021, this paper constructs a two-way fixed effect model to examine the impact of digital finance on corporate financialization and its mechanism. The results show that digital finance enhances profit seeking and preventive motivation, reduces period costs and financing constraints, and overall promotes corporate financialization, especially for non-state-owned enterprises, non manufacturing industries, eastern region and central region, and enterprises before financial regulation. This promotion effect is more prominent. Further analysis shows that digital finance has improved the innovation level and operational risk of enterprises through enterprise financialization. Therefore, enterprises under the influence of digital finance have not “shifted from reality to virtuality” or “shifted from virtuality to reality”, but are in the stage of “virtual real complementarity”. In view of this, the government should accelerate the improvement of the digital finance ecosystem, guide enterprises to use digital finance to reasonably allocate financial assets to support the development of their main business, and pay attention to preventing financial risks.

Key words:digital finance; enterprise financialization; preventive motivation; profit-seeking motivation; operational risk