地方政府“收储”托底房地产

王雁飞

继2024年4月30日中央政治局会议首次提出“消化存量房产”后,5月17日全国切实做好保交房工作视频会议上提出“商品房库存较多城市,政府可以需定购,酌情以合理价格收购部分商品房用作保障性住房”,这标志着房地产市场新一轮去库存周期的开启。

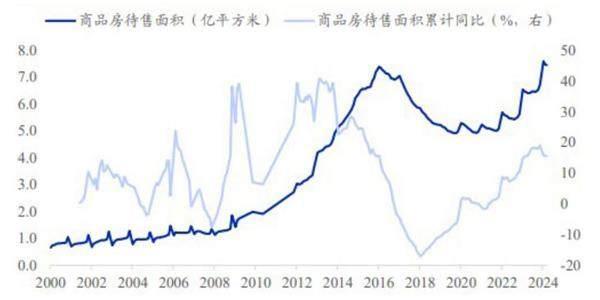

高企的库存不仅是房地产市场的一个主要矛盾,也是过去一段时期多轮房地产调控政策效果不佳的原因之一。

2023年党中央首次提出房地产市场供求关系发生了重大变化,根据上海易居房地产研究院《中国百城住宅库存报告》,2023年底中国地产库存周期为22.4个月,仅次于2012年2月的历史峰值22.8个月。

房地产库存关联供应和需求两端,要实现房地产市场高质量发展,一个重要任务就是通过“以旧换新”加快存量地产去库存工作。

从“代售”走向“收储”

“以旧换新”去库存最普遍的模式是“代售”,由房地产开发商和中介机构在地方房地产协会和中介协会的引导下自主开展。这种模式下,房地产企业、中介和购房者三方会签订一份新房购买和二手房优先销售的协议。根据协议,如果中介在规定的时间内能够成功出售购房者的二手房,那么出售所得的资金将用于购买新房。如果二手房未能按期售出,则该协议自动失效,且三方都不承担任何责任。

然而,“代售”本质上仍是基于市场交易行为的,即使中介会优先推广已签订置换协议的二手房以促进成交,但二手房能否最终售出仍存在很大的不确定性,依然面临二手房出售周期较长、降价销售等问题,对于去库存的推进作用有限。

此轮去库存调控中最大的创新之举是地方政府回购收储,即所谓的“收储”模式:由地方国企直接参与市场交易,购买现存的住房资源,把这些住房用作保障性租赁住房和人才公寓等。

图 2000年以来商品房待售面积及同比增速走势

(资料来源:iFind,华福证券研究所)

根据被收储对象的不同,又分为“换购”模式和“回购”模式:“换购”模式是针对有换房需求的购房者,当他们选定并认购了楼盘项目后,地方国有企业将直接购买其旧房,并将售房所得用于购买指定的新项目;“回购”模式则是针对开发商已竣工未售出的新建商品房项目。

总体上来看,“收储”模式在去库存方面速度更快、力度更大。首先,由于地方政府直接介入收购,省去了卖旧买新的步骤,因此交易过程更为简洁;其次,该模式通常会收购较多的存量房屋,从而直接减少市场上的房屋库存。比如,4月河南郑州出台“收储”政策,收储规模较大,全年计划完成5000套,且允许购买其他房企开发的项目并给予换房补贴。随后,南京等城市也出台了政府收储方案。

“收储”模式需要克服的挑战

一是收益匹配问题。对于配租型保障性住房,需要比较租金回报率和经营成本,这一点在很大程度上决定了地方政府执行政策的积极性。经营成本包括了资金成本和维持成本。在租金回报率偏低的地方,租金收入可能不足以支付利息支出和运营维护成本。保障性住房的再贷款政策利率为1.75%,然而根据相关报告,2023年租金回报率一线城市为1.8%、二线城市为1.89%、三四线城市为2.42%。考虑到政策性保障房的租金回报率实际更低,有可能不足以覆盖利息支出和运营维护成本。

二是政府财力问题。鉴于目前有些地方政府的财政状况相对紧张,在当前的经济环境下,仅靠地方财政难以支撑更大规模的政府收储行为,尤其是在那些土地财政收入大幅缩水的高库存城市。仍以郑州市为例,如果年内需要完成5000套住房收储,每套住房成本按200万元计,那么所需投入资金高达100亿元。华泰证券的测算也显示,要消耗高库存城市10%至30%的已取证待售库存需投入5600亿元至16800亿元的二手房收储资金。因此,未来中央政府还需要采取更多措施,来为地方政府提供额外的资金支持,从而自上而下地增强地方政府收储所需的流动性。

三是政策效果问题。本轮地方收储政策明确提出在“商品房库存较多的城市”实施,这一条件主要适用于那些库存积压严重且房价下降较多的二三线及以下城市,然而低线城市对保障性住房的需求反而相对较低,商品房收储与保障房需求之间存在一定的区域不匹配问题。此外,目前多数城市收储后,居民一般只能换购地方国企指定的楼盘,置换选择的空间相对较窄。“以旧换新”政策能否在全国范围内激发置换需求、推动存量房大规模去化,在很大程度上取决于该模式的灵活性以及能否在郑州、南京等高能级城市成功实施并产生示范效应。

四是后续退出问题。尽管政府直接介入的回购收储可能会在短期内稳定房价进而稳定预期,但这种价格信号在某种意义上没有完全、完整地反映市场真实供需。在居民消费和投资预期尚待改善的过程中,政府的回购收储行为可能会导致市场效率受到一定干扰,后续还需要关注未来政策如果退出对房地产市场的潜在影响。

政策建议

一是扩大保障性住房再贷款规模。目前央行保障性住房再贷款3000亿元,理论上可撬动5000亿元银行贷款,这一规模相对于市场的存量住房规模远远不够,建议在收储试点成熟后发放更多期、更大规模的再贷款。

二是配套长期低成本资金。央行2023年推出的租赁住房贷款支持计划尽快从8个试点城市向全国推广,还要配套国家开放银行政策性低息贷款、专项债券、财政贴息等方式,解决地方政府资金来源问题和资金成本问题,同时注意严防新增地方政府隐性债务,不得以融资平台为主体进行收储。

三是优化收储操作模式。当前国企收储模式的试点范围小、落地数量少,其中一个原因是居民仅能购买收储国企所开发的新房,难以满足购房者多元化的改善性需求,进而影响换购申请率。可考虑允许将国企以外的其他开发商楼盘纳入新房房源库,以便扩大置换选择面、增加换房吸引力。

四是吸引社会资本进入。前述优化后的收储操作模式对地方大型国企或城投的资金实力提出较高的要求,可考虑在房租回报率相对较高、预期能实现一定盈利的城市,在坚持“以需定购”的前提下鼓励引导社会资本进入,共同促进收储后的租赁商业化、市场化运营。

五是鼓励银行创新信贷产品。地方政府收储主要资金来源仍是商业银行,银行要开发针对地方国企收储需求的“以旧换新”收储贷款、翻新贷款,或针对租赁对象的中长期租赁贷款。考虑到这些项目预期能为银行带来长期的现金流和存款沉淀,鼓励商业银行在利率方面给予优惠。

六是需求侧政策继续发力。进一步放开限购等政策,建议天津、海南自贸港尽快全面解除房地产限购,北上广深四大一线城市限购政策也有进一步优化放宽的空间,允许更多购房者进入市场,同时配套降低契税等交易税费措施,降低购房门槛和成本,提高居民的购房意愿和融资意愿。

(作者为海南大学“一带一路”研究院经济研究中心副研究员)