绿色税收政策及其组合对绿色发展的影响

柳剑平 黄鹭

摘要:绿色税收政策分为绿色税征收政策和优惠政策,不同的绿色税收政策组合对绿色发展的影响会有显著的差异。通过扩展环境技术进步方向模型来推导绿色税收政策的技术偏向,可以实证检验不同的绿色税收政策及其組合对绿色发展的具体影响。检验结果表明:两种绿色税收政策都能促进技术进步朝绿色方向转变并改善环境质量,绿色税征收政策对环境质量的改善效果更好,但绿色税征收政策会抑制经济增长,而税收优惠政策则能促进经济增长。综合来看,绿色税收优惠政策能促进绿色发展,绿色税征收政策对绿色发展的影响呈现先减后增的“U”型变化;绿色税收政策组合对绿色发展的促进作用优于单项政策,最优的绿色税收政策组合是动态变化的。因此,现阶段中国需要通过降低绿色税征收政策强度、适当提升绿色税收优惠政策力度来推动绿色发展。

关键词:绿色税收政策;技术进步;绿色发展;经济增长;环境保护

基金项目:国家社会科学基金重点项目“绿色技术创新促进长江经济带绿色发展的机制与政策研究”(19AJL004)

中图分类号:F812.42文献标识码:A文章编号:1003-854X(2024)05-0017-11

一、引言和相关文献综述

绿色发展可以很好地平衡经济增长和环境保护的关系,实现人与自然和谐共处。《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》明确提出,要实施有利于节能环保和资源综合利用的绿色税收政策。2018年1月1日,《中华人民共和国环境保护税法》正式实施,这是中国第一部体现绿色税收理念、推进生态文明建设的单行税法。2022年5月31日,国家税务总局发布的《支持绿色发展税费优惠政策指引》汇总了已实施的56项支持绿色发展的税费优惠政策,助力经济社会发展的绿色转型。可见,中国政府已通过改革税收征收方式、征收范围等促进各类生产、消费群体改进环境行为,提升社会环保意识,同时,通过税收优惠政策加大对节能环保产业的激励,充分发挥绿色税收政策的引导和调节作用,推动经济绿色发展。

荷兰国际财税文献局编著的《IBFD国际税收辞汇》(第7版)将“绿色税收”的外延界定为两种:一是对污染行业和污染物的使用所征收的税;二是对投资于防治污染或环境保护的纳税人给予的税收减免。目前,学界在研究绿色税收政策时基本都将其与绿色税征收政策等同,关注的都是“绿色税收”外延界定中关于征税的部分,对这一绿色税收政策的实证研究主要聚焦在对经济和环境的影响方面。在对经济的影响方面,吕敏等基于协整理论实证分析了绿色税收政策对中国经济的影响,认为绿色税征收收入的增加有利于国内生产总值和固定资产投资的增长,能够有效降低城镇失业率,产生就业红利(1)。王军和李萍基于不同的绿色税征收方式分别测算狭义和广义的绿色税收的政策指数,并从经济发展的数量和质量两方面运用系统GMM模型得出了结论:狭义和广义的绿色税收政策均会抑制经济增长的数量,且狭义和广义的绿色税收政策对经济增长质量分别会产生促进和抑制作用(2)。在对环境的影响方面,付莎和王军根据不同的绿色税征收方式构建了广义和狭义绿色税收政策强度指数,并基于扩展STIRPAT模型证明了狭义和广义绿色税收政策都会显著抑制中国的碳排放量(3)。卜文婷研究了各项绿色税对废气排放的影响,结果表明每种绿色税都能减少废气排放,其中资源税和城市维护建设税的效果更显著(4)。

关于绿色税收优惠政策,学者们大多将其单独作为一个研究对象,相关研究集中在税收优惠政策对研发投入和技术创新的影响上。在研发投入方面,程瑶和闫慧慧采用倾向得分匹配法,研究发现税收优惠政策对企业研发投入量及企业研发投入强度具有激励作用(5)。万敏以享受税收优惠政策的上市公司为研究对象,得出了税收优惠政策能够正向激励研发投入且滞后一期的激励效果依然显著的结论(6)。向海燕和刘欣欣以科技型中小企业为样本,发现税收优惠政策能显著提高企业的研发投入,且政策效果受到地方财政压力、政府寻租行为和政商关系的影响(7)。在技术创新方面,田发和谢凡以中国526家创业板上市公司为样本进行研究,认为税收优惠政策能够增加企业科技创新的投入,但对科技创新产出的激励效应不明显(8)。陈亚平认为,税收优惠政策只提升了企业开展策略性创新的积极性,并没有提升企业开展实质性创新的积极性(9)。宋建和包辰基于创新链视角的实证分析,发现税收优惠政策对企业创新链的投入、产出以及效率环节均有显著的激励作用(10)。

综上所述,学者们在研究绿色税收政策时,并没有将绿色税收的征收和税收优惠两方面结合起来。关于绿色税征收政策分别对经济发展和环境质量的影响的研究比较成熟,但缺少对两者协同发展的影响研究;不同的绿色税收政策如何影响绿色发展,如何利用绿色税收政策更好地实现绿色发展,仍是值得探究的问题。本文拓展 Acemoglu 等学者提出的环境技术进步方向模型(11),推导绿色税收政策的技术偏向,并通过环境质量和经济增长两个方面探究两种绿色税收政策对绿色发展的作用效果,再结合数值模拟和模型实证分析不同绿色税收政策及其组合对绿色发展的影响。本文可能的边际贡献在于:一是将绿色税收政策分成绿色税征收政策和税收优惠政策,因此本文关于绿色税收政策对绿色发展影响的分析更加科学。二是将绿色税收政策、技术进步、经济发展、环境质量和绿色发展纳入同一个分析框架,探究绿色税收政策对绿色发展的影响。三是模拟不同绿色税收政策组合对绿色发展的影响,探究是否存在最优的政策组合,分析现阶段中国绿色税收政策的实施效果并给出政策建议。

二、理论模型建构

本文对环境技术进步模型的改进之处在于:一是构建了绿色部门和非绿色部门的生产函数,将技术创新对资本品生产的影响纳入到生产厂商的利润函数,推导不同绿色税收政策的技术偏向。二是将绿色税收政策分为绿色税征收政策和税收优惠政策,先探究单项政策对技术进步、环境质量和经济发展的影响,后探究政策组合的作用效果。三是引入绿色发展的概念,推导不同绿色税收政策及其组合对绿色发展的影响。

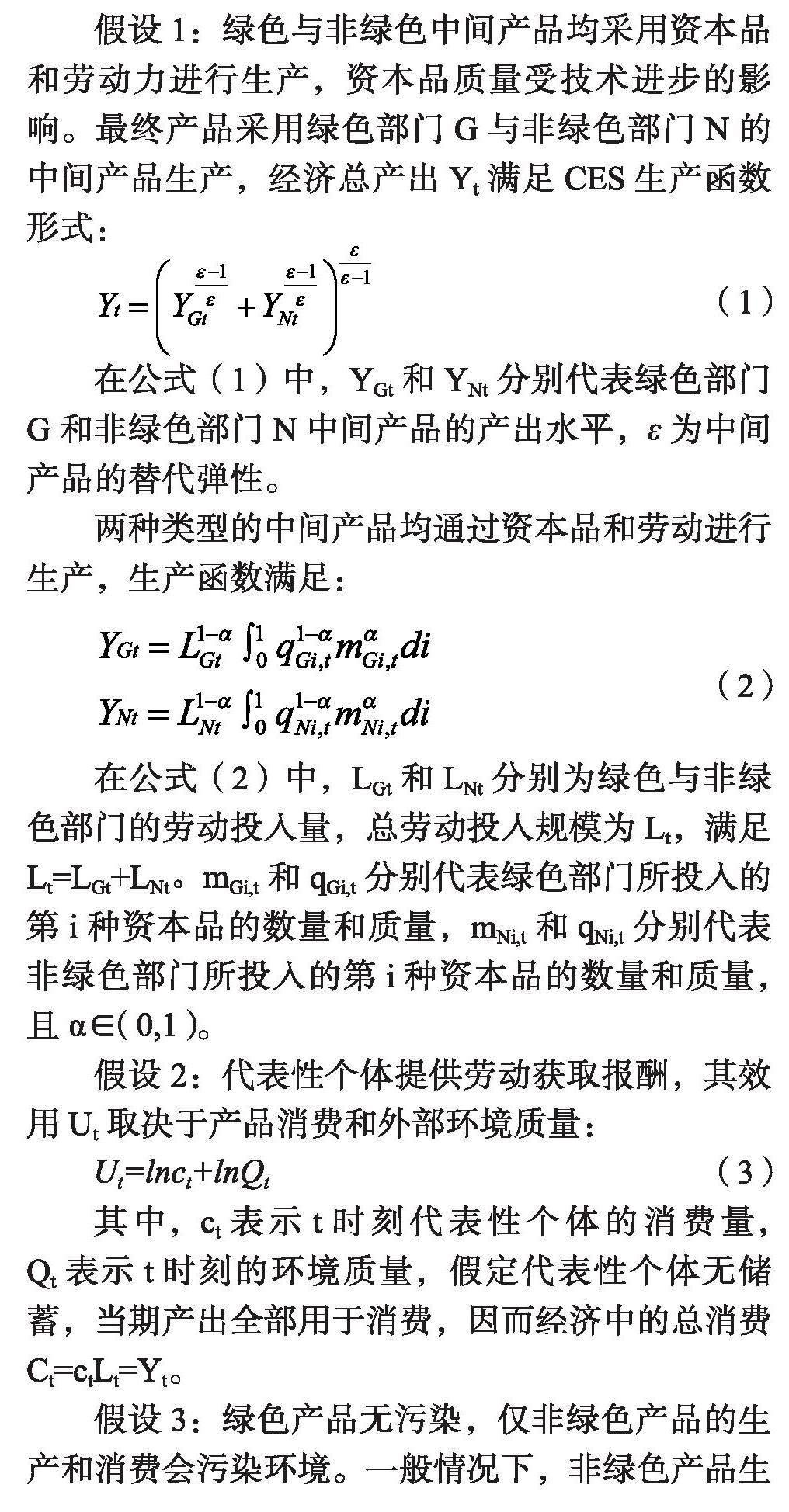

假设1:绿色与非绿色中间产品均采用资本品和劳动力进行生产,资本品质量受技术进步的影响。最终产品采用绿色部门G与非绿色部门N的中间产品生产,经济总产出Yt满足CES生产函数形式:

(1)

在公式(1)中,YGt和YNt分别代表绿色部门G和非绿色部门N中间产品的产出水平,ε为中间产品的替代弹性。

两种类型的中间产品均通过资本品和劳动进行生产,生产函数满足:

(2)

在公式(2)中,LGt和LNt分别为绿色与非绿色部门的劳动投入量,总劳动投入规模为Lt,满足Lt=LGt+LNt。mGi,t和qGi,t分别代表绿色部门所投入的第i种资本品的数量和质量,mNi,t和qNi,t分别代表非绿色部门所投入的第i种资本品的数量和质量,且α∈(0,1)。

假设2:代表性个体提供劳动获取报酬,其效用Ut取决于产品消费和外部环境质量:

Ut=lnct+lnQt (3)

其中,ct表示t时刻代表性个体的消费量,Qt表示t时刻的环境质量,假定代表性个体无储蓄,当期产出全部用于消费,因而经济中的总消费Ct=ctLt=Yt。

假设3:绿色产品无污染,仅非绿色产品的生产和消费会污染环境。一般情况下,非绿色产品生产越多,对环境的负外部性越大,环境质量越差。假定为减少生产过程中的污染物排放,政府对非绿色部门实施绿色税征收政策。

设定政府对非绿色部门征收绿色税的比例为τt。非绿色部门通过选择资本品和劳动力的投入实现利润最大化,则非绿色部门的最大化利润为:

上式中,pNt为非绿色部门中间产品的价格,为非绿色部门所使用的第i种资本品的价格,wNt为非绿色生产部门劳动力的价格,即非绿色部门劳动工资。依据利润最大化原则,对上式LNt和mNi,t求偏导,整理可得:

假设不同部门的资本品均由相应的垄断竞争厂商生产,生产单位资本品需要投入λ单位中间产品,为简化分析,借鉴Barro和Salai的思路将λ设定为1,则为非绿色产品生产提供资本品的生产商,其利润最大化目标函数为:

由此可知非绿色部门第i种资本品生产商的最优产量和最大化利润分别为:

由于绿色部门不受绿色税征收政策影响,绿色部门第i种资本品生产商的最优产量和最大化利润分别为:

其中,pGt为绿色部门中间产品的价格。

一般情况下,资本品生产商的最大化利润与其所生产的资本品质量直接相关,资本品生产商所生产的资本品质量越高,其盈利水平越高。

为简化分析,本文设定:

qGt代表绿色部门中所有资本品的平均质量,表征整体绿色技术水平;qNT代表非绿色部门中所有资本品的平均质量,表征整体非绿色技术水平。

进而可得到绿色与非绿色部门的产出:

(4)

假设4:政府对绿色生产企业实施税收优惠政策,可以让企业更有意愿将更多的资金投入到绿色技术创新。若绿色技术创新的研发者也是资本品的生产者,资本品mGit的质量在时刻t被改进到β(β>1)水平的概率为μGit,则没有被改进的概率为1-μGit,此时资本品mGit仍将保持原有质量。借鉴易信和刘凤良的参数设计思路(12),为避免规模效应的影响,将创新概率设定为人均技术创新投入的函数:

其中,RGit为技术创新投入量,λG为绿色技术创新效率参数,φ(0<φ<1)为研发投入的产出弹性。u(1≤u)为税收优惠政策对绿色技术创新的激励参数,当u=1时,代表税收优惠政策没有对绿色技术创新产生激励作用。

若绿色技术创新成功,可使资本品质量达到qGit,对应πGit的收益,失败的话收益为0,故期望收益为μGitπGit,则绿色技术创新利润的最大化目标函数为:

max [ μGit πGit-pGt RGit ]

对RGit求偏导可得最优创新概率:

假设用于绿色产品生产的任一资本品mGit的创新概率均相同,即μGit=μGt,进一步可得绿色技术水平函数:

由上式可得绿色技术进步率为:

其中,

同样的,非绿色技术进步率为:

则可得:

(5)

其中,at=qGt/qNt可以描述为替代弹性不变条件下的技术进步方向。当qGt

由公式(5)可知,当τt和u变大时,at变大,说明绿色税征收政策和税收优惠政策对技术进步的作用方向相同,且两种政策的政策强度越高,技术进步越朝绿色方向转变。但由于政策指数φ/(1-φ)和φ/[(1-α)(1-φ)]不同,不同绿色税收政策对技术进步率的影响程度存在差异。

假设5:环境质量Qt由本期污染流量Pt和上期污染存量St-1所决定,污染流量Pt来自于非绿色中间产品的生产和消费。参考董直庆等的研究思路(13),假设绿色技术能减少污染排放,令Pt=rYNt/qGt,St与Qt的关系如下:

St=(1-δ)St-1+Pt

Qt=Stρ (6)

其中,r為污染排放系数,δ为自然状态下环境自我恢复能力参数,0<δ<1。ρ为污染存量与环境质量之间的转化参数,污染存量越高,环境质量越差,因此ρ<0。

进一步推导,可得环境质量与税收优惠政策u的关系:

由>0和ρ<0,可知税收优惠政策u将直接提升绿色技术水平qGt,提高绿色技术对环境的净化能力,并通过改变非绿色产品的产量进一步影响环境质量。当ε>1时,绿色产品与非绿色产品呈现相互替代关系,<0,可得<0,提高税收优惠政策u,将有效降低非绿色产品YNt产量,减少对环境的污染。

同样地,可推导出环境质量与绿色税征收政策τt的关系:

同样,由<0和ρ<0可知,绿色税征收政策τt通过抑制非绿色技术的发展,减少了非绿色技术的环境负外部性。当ε>1时,绿色与非绿色产品呈现替代关系,由<0,可知<0,绿色税征收政策减少非绿色产品产量和污染排放;当ε<1时,绿色产品与非绿色产品呈现互补关系,其作用效应受产出弹性α、φ和替代弹性ε以及非绿色技术进步率gNt的影响,如果<0且α<ε,绿色税征收政策会降低非绿色产品产出,即<0。反之,绿色税征收政策对环境质量的作用效果无法确定。

将公式(4)带入最终生产函数式(1)可得:

(7)

其中,。

由此可得产出Yt的增长率gt(其中n为劳动增长率):

(8)

其中,。

为了更清晰地描述公式(8)隐含的绿色税收政策对经济增长的影响,求一阶偏导可得:

(9)

(1 0)

根据公式(9)可知:当ε>1时,>0。由上文可知,当gGt>gNt且满足1>ετt和(1-ετt)(1+ωt)>ετtωt(1-τt)时,>0,即税收优惠政策u将通过提升绿色技术创新的方式促进绿色产品生产,推动经济增长;当ε<1时,<0,若此时gGt

根据公式(1 0)可知:当ε<1且ε<α时,<0,由上文分析可知>0,若此时gGt>gNt,则<0,表明绿色税征收政策将降低经济增长率;当ε>1时,无法确定绿色税征收政策能否刺激经济增长。

绿色发展是为了实现经济增长和环境质量的协同发展,本文运用单位污染流量下的最终产出来表示绿色发展水平Gt,根据公式(6)和公式(7)可得:

(1 1)

为描述绿色税收政策对绿色发展的影响,对公式(1 1)求一阶偏导可得:

(1 2)

(1 3)

由公式(1 2)可知,当ε>1时,>0。因为>0,所以>0,即税收优惠政策能促进绿色发展;当ε<1时,<0,此时>0,税收优惠政策仍会促进绿色发展。

由公式(1 3)可知,当ε>1时,>0。由于>0,若此时,则>0,即绿色税征收政策会促进绿色发展。若,则无法确定绿色税征收政策与绿色发展的关系;当ε<1时,若满足ε<α,则>0,即绿色税征收政策会促进绿色发展,否则无法判断绿色税征收政策与绿色发展的关系。

假设6:代表性个体效用最大化的目标是追求消费和环境最优。结合个体消费ct、环境质量Qt、技术进步qjt、部门产出Yjt的动态过程,若假设政府将实施绿色税征收政策所得收入的一部分用于对绿色部门实施税收优惠政策,令投入税收优惠的比例为,以公式(1)—(3)以及公式(6)为系统构建拉格朗日方程,可知最优的绿色税征收政策强度和税收优惠政策力度满足如下等式:

实施单一的政策难以兼顾经济增长和环境保护。要实现绿色发展,通常政策组合效果更优,但绿色税收政策的组合效果是动态变化的,在特定条件下可能存在最优的绿色税收政策组合。

三、两种绿色税收政策影响绿色发展的数值模拟

本文采用数值模拟方法,分别模拟在不同政策强度的绿色税征收政策和税收优惠政策的影响下,技术进步方向at、环境质量Qt、经济增长率gt和绿色发展水平Gt的演化过程。设定2020年为基期t=0,资本份额参考董直庆的研究方法取资本份额1/3,即α=1/3 (14)。中间产品分为绿色产品YGt和非绿色产品YNt,由于国家统计局并未公布绿色与非绿色产品分类统计产出数据,参考童健的研究(15),按照《中国工业经济统计年鉴》的行业分类,本文以各行业污染排放强度的中位数作为划分依据,将工业行业(41个)划分为绿色行业(20个)和非绿色行业(21个)(16)。污染排放强度是将各行业单位产值的污染排放进行标准化处理,再将各种污染排放进行等权重加权平均而得。关于绿色和非绿色产品的替代弹性,刘自敏等测算出中国近八年清洁能源与非清洁能源间的替代弹性处于0.2—3.0之间(17)。由于ε在取值范围内变动时模拟结果呈现一致性,由于篇幅限制,本文仅展示取3.0时的模拟结果。

由于“绿色发展”理念是在2015年党的十八届五中全会上提出的,本文采用2015—2020年《中国工业统计年鉴》中工业企业年主营业务收入来衡量中间产品产出。劳动就业数据来自历年《中国统计年鉴》和Wind数据库,以工业行业平均用工人数表征。将行业产出和劳动力数据带入公式(4),分别计算出2015—2020年绿色与非绿色技术的平均进步率分别为0.060和0.042;取2015—2020年平均从业人员增长率-0.019,表征劳动力增长率,并假定模拟期内技术进步率和劳动增长率维持不变。研发产出弹性参考易信和刘凤良的研究设定为0.5 (18)。本文以二氧化碳年排放量衡量非绿色生产排放物,根据统计数据,1吨标准煤约排放二氧化碳2.66—2.72吨,故设定非绿色污染排放参数r=2.69。根据王林辉等的研究设定,本文取污染排放与环境质量之间转换参数ρ=-0.2,环境自我恢复能力参数δ=0.1 (19)。绿色发展水平沿用模型推导的方式用单位污染流量下的最终产出表征。此外所有参数值皆在基准条件(u=1和τt=0)下获得。

图1—4记录了在绿色税征收政策强度τt变化时,20期内技术进步方向at、环境质量Qt、经济增长率gt和绿色发展水平Gt的变动过程。图1显示,技术进步方向逐渐上升,τt越大,技术进步朝绿色方向发展得越快,直至超过1实现绿色技术占优,表明实施绿色税征收政策对绿色技術激励效果明显,且政策强度越大,朝绿色方向转变得越快。图2显示,环境质量呈现出先降后升的“U”型趋势,τt越大,“U”型拐点越高,且环境质量越快超过拐点而上升,表明绿色税征收政策可以有效改善环境质量,并且政策强度越高,环境质量的下降期越短,环境质量改善程度越明显。图3显示,绿色税征收政策在前期会抑制经济增长,原因可能是,当非绿色技术领先于绿色技术时,市场的发展更多地依赖非绿色技术,提高绿色税征收政策强度会抑制非绿色产品的生产,导致经济增长率降低。τt越大,对经济增长的抑制效果越明显,但gt的增长速度也会越来越快,表明绿色税征收政策强度越大,对经济增长率的抑制作用越强,但随着技术进步朝绿色方向转变,经济增长率的提升速度逐渐加快。图4显示,绿色发展水平呈现出“U”型变化,且τt越大,绿色发展水平越快通过拐点,上升

图 1 τt变动下at的演变过程

图 2 τt变动下Qt的演变过程

图 3 τt变动下gt的演变过程

图 4 τt变动下Gt的演变过程

幅度也越来越大,说明绿色税征收政策可以有效促进绿色发展,且政策强度越大,绿色发展水平越快由下降转为持续上升,提升效果也越明显。

图 5 u变动下at的演变过程

图 6 u变动下Qt的演变过程

图 7 u变动下gt的演变过程

图 8 u变动下Gt的演变过程

图5—8记录了在税收优惠政策强度u变化时,技术进步方向at、环境质量Qt、经济增长gt和绿色发展水平Gt的变动过程。图5显示,当税收优惠政策强度u由1提高到1.4时,at越来越大,技术进步朝绿色方向发展得越快,相比于绿色税征收政策,税收优惠政策对绿色技术有着相同的激励效果。图6显示,环境质量Qt呈“U”型变化,税收优惠政策力度越大,拐点越向左偏移,上升期的幅度也越大。不同政策力度u下Qt的下降期都要长于相同强度绿色税征收政策下Qt的下降期,Qt的期末值也更低,说明绿色税征收政策对环境质量的改善效果要优于税收优惠政策。图7显示,经济增长率gt呈现上升趋势,税收优惠政策力度越大,经济增长率越高,上升的幅度越大,说明税收优惠政策可以促進经济增长。图8显示,绿色发展水平Gt呈现“U”型变化趋势,且税收优惠政策力度越大,越快达到拐点,上升幅度越大,表明税收优惠政策能促进绿色发展,且促进效果强于同等政策强度下绿色税征收政策对绿色发展的提升。

四、绿色税收政策组合影响绿色发展的数值模拟

为了探寻是否存在某种绿色税收政策组合比实施单一绿色税收政策更加容易实现绿色发展,本文考察在绿色税征收政策τt与税收优惠政策u的组合作用下,技术进步方向、环境质量、经济增长率和绿色发展水平的演化过程,模拟结果见图9—12。

图 9 u变动下at的演变过程

图 10 u变动下Qt的演变过程

研究发现:第一,相比单一绿色税收政策对技术进步的作用效果,两种政策组合时at将以更快的速度增加。这表明绿色税收政策组合对技术进步朝绿色方向发展表现出正向协同性,能更有效地激励绿色技术的进步与创新。第二,在政策组合下,环境质量呈现明显的“U”型变化。“U”型曲线更快到达最低点,且越过拐点后上升得更快,表明两种绿色税收政策在改善环境质量上表现出正向协同性,且政策强度越高的组合正向协同效果越好。第三,在政策组合下,经济增长率不断上升。初期经济增长率都要低于基准条件,但随着政策组合强度的提升,gt的值越来越高,超过了无政策实施的情况,且gt的增长速度越来越快,表明在低政策组合强度下,虽然初期经济增长率会因绿色税征收政策的影响而下降,但长期来看,由于技术进步朝绿色方向改变的速度越来越快,绿色税征收政策对非绿色技术生产的负面影响会越来越小,当绿色技术开始占优时,经济增长率将会快速恢复并上升到新的高度。第四,在政策组合下,绿色发展水平呈现“U”型变化,Gt下降幅度比实施单项政策时更小、上升幅度更大,且政策组合强度越高,绿色发展水平的提升越明显。

图 11 u变动下gt的演变过程

图 12 u变动下Gt的演变过程

图 13 最优绿色税征收政策的变化路径

在满足消费者效用最大化约束下,本文测算是否存在最优的绿色税收政策组合,模拟技术进步方向、环境质量、经济增长和绿色发展水平的变化过程,如表1和图13—14所示。由于从第9期后,τt值接近0且u值接近1,表1展示9个模拟期的结果。

图 14 最优税收优惠政策的变化路径

表 1 最优绿色税收政策组合的模拟结果

T τt u at Qt gt Gt

1 0.196 1.296 0.683 1.150 0.226 28.660

2 0.121 1.166 0.741 1.109 0.288 26.124

3 0.071 1.079 0.817 1.098 0.372 26.611

4 0.038 1.034 0.910 1.104 0.455 29.151

5 0.019 1.012 1.019 1.119 0.532 33.232

6 0.008 1.004 1.142 1.139 0.605 38.677

7 0.003 1.001 1.281 1.162 0.674 45.472

8 0.001 1.000 1.437 1.187 0.739 53.729

9 0.000 1.000 1.612 1.212 0.798 63.670

研究发现:第一,当绿色税收政策组合一直处于最优状态时,技术进步方向转变显著,在第5期实现绿色技术占优,模拟期内at由初期的0.683上升到1.612。第二,环境质量在模拟期内表现出“U”型变化特征,从第1期的1.150下降到第4期的1.104后回升,最终升至1.212。第三,经济保持稳步增长态势,gt由初期0.226上升到0.798。第四,绿色发展水平呈现“U”型变化,从第1期28.660下降到第2期的26.124后开始回升,最终升至63.670。综上所述,在满足消费者效用最大化约束下,存在最优的绿色税收政策组合,不仅能激励绿色技术创新,也能同时兼顾经济增长和环境保护,实现绿色发展。

图13—14显示,最优的τt和u是不断下降的,且下降的幅度越来越低,直至趋近于0,说明最优的政策组合是不断变动的,且随着绿色发展水平的上升,绿色税收政策对绿色发展的影响效果逐渐减弱,需要政府根据实际发展情况对绿色税收政策组合进行不断的调整和完善。

五、绿色税收政策及其组合影响绿色发展的实证分析

为避免参数的选取和设定等主观因素对研究结果的影响,本文进一步通过实证模型检验数值模拟结果的稳定性。

(一)单一绿色税收政策对绿色发展的影响检验

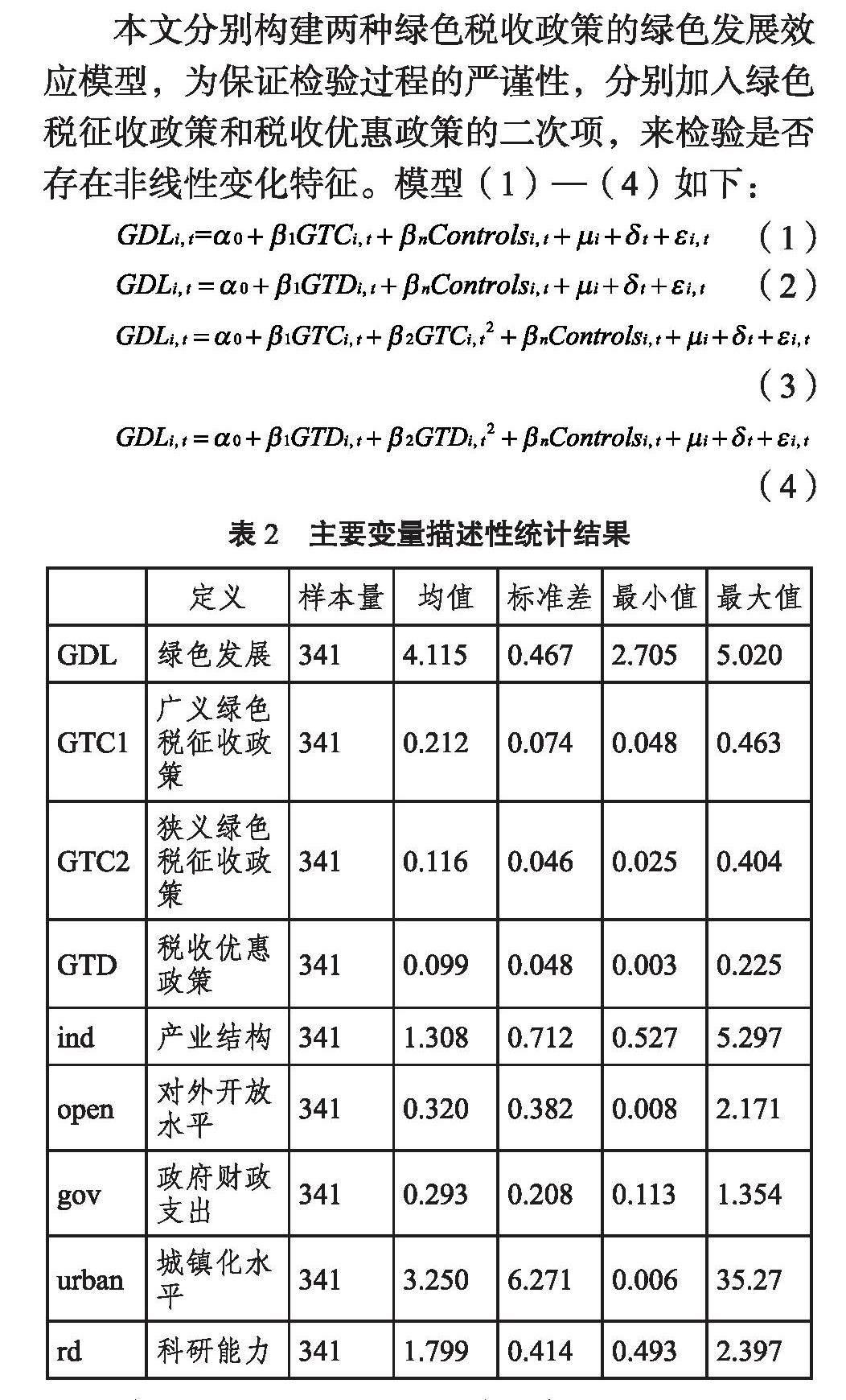

本文分别构建两种绿色税收政策的绿色发展效应模型,为保证检验过程的严谨性,分别加入绿色税征收政策和税收优惠政策的二次项,来检验是否存在非线性变化特征。模型(1)—(4)如下:

(1)

(2)

(3)

(4)

表 2 主要变量描述性统计结果

定义 样本量 均值 标准差 最小值 最大值

GDL 绿色发展 341 4.115 0.467 2.705 5.020

GTC1 广义绿色税征收政策 341 0.212 0.074 0.048 0.463

GTC2 狭义绿色税征收政策 341 0.116 0.046 0.025 0.404

GTD 税收优惠政策 341 0.099 0.048 0.003 0.225

ind 产业结构 341 1.308 0.712 0.527 5.297

open 对外开放水平 341 0.320 0.382 0.008 2.171

gov 政府财政支出 341 0.293 0.208 0.113 1.354

urban 城镇化水平 341 3.250 6.271 0.006 35.27

rd 科研能力 341 1.799 0.414 0.493 2.397

其中,α0为截距项,βn代表各变量系数,μi为地区固定效应,δt为时间固定效应,εi,t是随机扰动项。各变量的含义及其指标选取如下:

被解释变量GDLi,t表示绿色发展水平,由于本文基于经济增长和环境质量协同发展的角度研究绿色发展,故使用同时包含经济和环境指标的绿色GDP表示绿色发展水平。借鉴沈晓艳等(20)、王燕等(21)的做法,以联合国SEEA(2012)核算体系为框架,将环境资源收益作为增加项,并减去因环境质量下降造成的损失和因资源消耗带来的成本。详细的绿色GDP核算公式为:

绿色GDP=传统GDP+环境资源收益-环境治理成本-环境污染损失-资源消耗成本

解释变量GTCi,t表示绿色税征收政策,根据前文研究内容并结合邓晓兰等对于税收制度绿化程度的研究(22),本文采用广义绿色税征收政策(GTC1)的衡量方式,即将资源税、城市维护建设税、车辆购置税、车船税、消费税、城镇土地使用税、耕地占用税这七项具有绿化性质的税种,同排污费收入一起作为绿色税征收政策衡量指标。数据来源于《中国税务年鉴》和国家税务总局税收统计数据。为保证实证分析的可靠性和稳定性,本文采用仅包含排污费的狭义绿色税征收政策(GTC2)表征的绿色税征收政策进行稳健性检验。两种绿色税征收政策公式如下:

广义绿色税征收政策GTC1=(排污费收入+具有绿化性质的七项税种的收入总和)/(当年税收收入总额+当年排污费收入)

狭义绿色税征收政策GTC2=排污费收入/(当年税收收入总额+当年排污费收入)

GTDi,t表示税收优惠政策,本文参考贺炎林等的文献,采用上市公司“收到的各项税费返还/(收到的各项税费返还+支付的各項税费)”来表示(23)。其中,收到的税费返还包括企业收到的增值税销项税额、退回的增值税款以及消费税、城建税、所得税、教育费附加等除增值税外的其他税费返还;支付的各项税费指企业本期发生并支付的、本期支付以前各期发生的及预交的税费。数据来源于国泰安金融数据库。

控制变量:Controlsi,t为影响绿色发展的控制变量的集合,根据对现有文献的归纳,选取如下指标:ind为产业结构,采用第三产业增加值占第二产业增加值比重表征;open为对外开放水平,采用各地区进出口总额占地区GDP的比重表征;gov为政府财政支出,采用地方政府财政支出占地区GDP的比重表征;urban为城镇化水平,用各省份城镇人口密度来表征;rd为地区科研能力,采用各地区技术市场成交额自然对数表征。控制变量数据来自国家统计局官网和各省份统计年鉴。表2为主要变量的描述性统计结果。

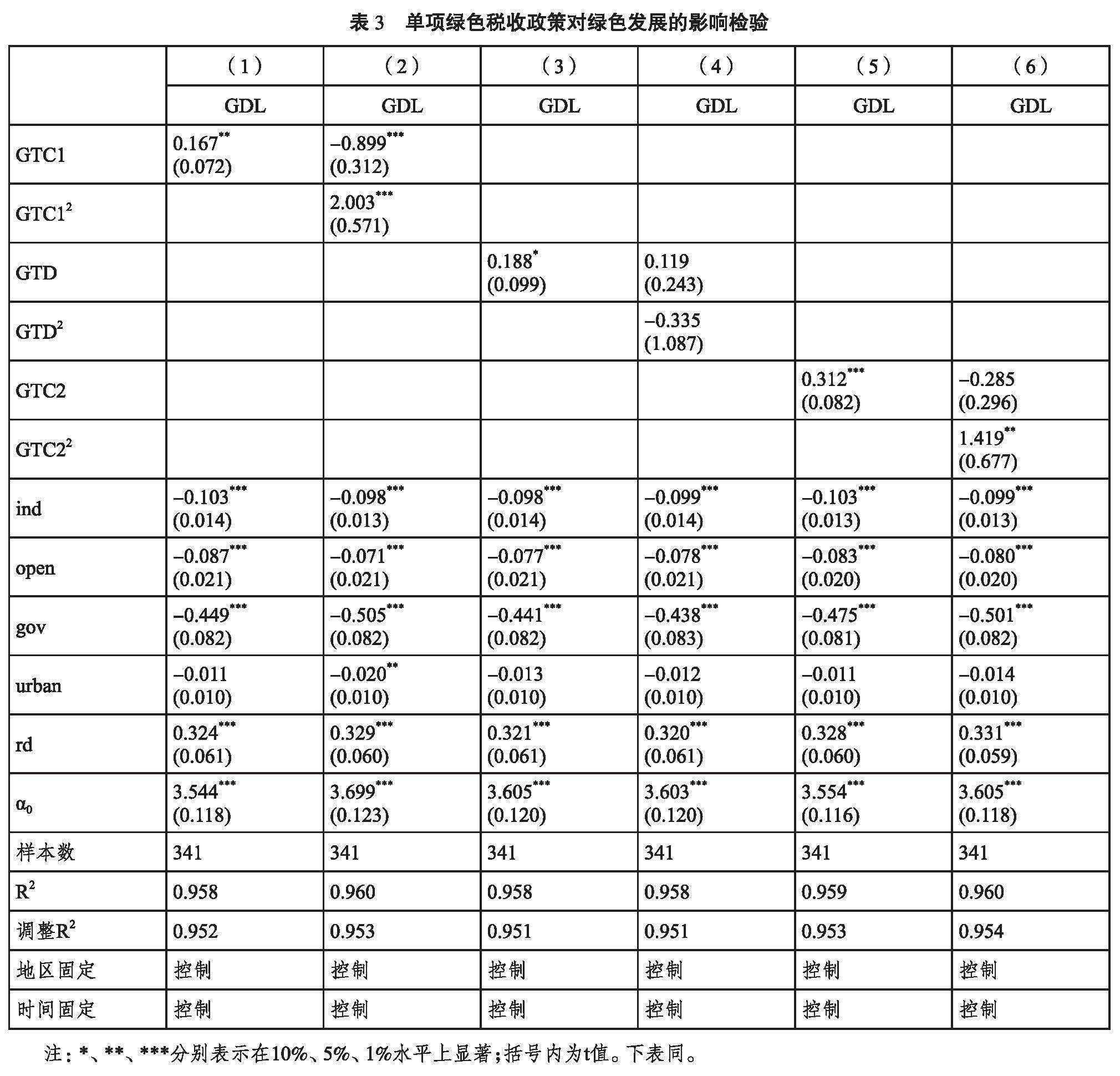

表3中列(1)和(2)分别为绿色税征收政策对绿色发展的线性和非线性影响的回归结果,列(3)和(4)分别为税收优惠政策对绿色发展的线性和非线性影响的回归结果。结果显示,列(1)中绿色税征收政策的系数在5%水平上显著为正,列(2)中绿色税征收政策的一次项系数为负,但其二次项系数为正且在1%水平上显著,说明绿色税征收政策对绿色发展起到促进作用,但从整体来看,其影响存在上升幅度大于下降幅度的“U”型效应。列(3)中税收优惠政策的系数显著为正,但列(4)中一次项和二次项系数都不显著,说明税收优惠政策能促进绿色发展,不存在非线性变化。

为验证检验结果的稳健性,本文使用STATA软件分别对两种绿色税收政策影响绿色发展的过程进行“U”型检验,结果如表4所示。绿色税征收政策的极值点为0.238,在取值范围内,并且“U”型检验的p值为0.000,证明绿色税征收政策对绿色发展的影响在1%显著水平上呈现“U”型关系。税收优惠政策的极值点为-1.135,不在取值范围内,并且“U”型关系检验结果无法拒绝不存在“U”型关系的原假设,即税收优惠政策对绿色发展的影响不存在“U”型特征,验证了表3列(1)—(4)结果的稳健性。

表 4 单项绿色税收政策影响绿色发展的“U”型关系检验

绿色税征收政策 绿色税费优惠政策

U型关系检验P值 0.000 0.462

极值点 0.238 -1.135

极值点取值范围(95%) [0.194,0.267] [-0.126,-0.073]

表3中列(5)—(6)采用狭义绿色税收政策GTC2替换广义绿色税收政策GTC1,检验结果与列(1)—(2)结果相同,绿色税征收政策和税收优惠政策都能显著促进绿色发展,且绿色税征收政策对绿色发展的影响存在“U”型变化,进一步表明了实证结果的稳健性。

(二)绿色税收政策组合对绿色发展的影响检验

为进一步考察政策组合是否比单一政策更优,以绿色税征收政策与税收优惠政策的交乘项表征政策组合,构建模型(5)来检验政策组合对绿色发展的影响,结果见表5。

(5)

表 5 绿色税收政策组合对绿色发展的影响检验

(1) (2)

GDL GDL

GTC1 0.021

(0.088)

GTD 0.183*

(0.099) 0.175*

(0.097)

GTC1&D 2.784**

(1.106)

GTC2 0.206*

(0.117)

GTC2&D 2.162**

(1.831)

α0 3.604***

(0.119) 3.597***

(0.118)

控制变量 控制 控制

样本数 341 341

R2 0.959 0.960

调整R2 0.953 0.953

地区固定 控制 控制

时间固定 控制 控制

表5结果显示,列(1)政策组合GTC1&D的系数在5%水平上显著为正,说明绿色税收政策组合可以有效促进绿色发展,且GTC1&D的系数为2.784,远远大于表3中单一绿色税征收政策的0.167和单一绿色税收优惠政策的0.188,说明政策组合对绿色发展的促进效果明显优于单项绿色税收政策,这与理论模型和数值模拟的结果相符。列(2)将广义绿色税收政策GTC1替换为狭义绿色税收政策GTC2,结果与列(1)结果一致,验证了上述结果的稳健性。

六、研究结论与启示

本文通过扩展环境技术进步方向模型来推导绿色税收政策的技术偏向,并从环境质量和经济增长两个方面探究两种绿色税收政策对绿色发展的作用效果,再结合数值模拟和模型实证分析不同绿色税收政策及其组合对绿色发展的影响。研究发现:(1)绿色税征收政策和税收优惠政策都能促进技术进步朝绿色方向发展并改善环境质量,且绿色税征收政策对环境质量的改善效果更明显。但绿色税征收政策会抑制经济增长,即需要牺牲经济增长速度来保护环境,而税收优惠政策能促进经济增长率的提升。(2)综合来看,税收优惠政策能促进绿色发展,绿色税征收政策对绿色发展的影响呈现先抑制后促进的“U”型变化。(3)绿色税收政策组合对绿色发展的促进效果优于单项政策。(4)最优的绿色税收政策组合是动态变化的,随着绿色发展水平的提升,绿色税收政策对绿色发展的影响效果逐渐降低,需要根据中国发展的实际情况不断进行调整和改善。

基于上述研究结论,本文提出如下政策建议:

第一,灵活运用绿色税征收政策和税收优惠政策的政策组合。政府应充分评估不同政策的侧重点和偏向性,实现“双管齐下”,例如对污染严重的非绿色企业进行税收规制,并对绿色生产程度较高或者有意实现绿色生产的企业进行税收优惠,激励并帮助各产业进行绿色生产。

第二,合理确定绿色税收政策组合的政策强度。现阶段中国绿色税收政策组合要达到最优状态,需要适当降低绿色税征收政策强度并提升税收优惠政策力度。

第三,动态调整最优的绿色税收政策组合。政府要时刻关注市场环境变化和两种绿色税收政策的耦合程度,合理权衡绿色税收政策对经济增长和环境改善的相对收益,使不同政策相互补充。

注释:

(1) 吕敏、刘和祥、刘嘉莹:《我国绿色税收政策对经济影响的实证分析》,《税务研究》2018年第11期。

(2) 王军、李萍:《绿色税收政策对经济增长的数量与质量效应——兼议中国税收制度改革的方向》,《中国人口·资源与环境》2018年第5期。

(3) 付莎、王军:《绿色税收政策降低了中国的碳排放吗?——基于扩展STIRPAT模型的实证研究》,《现代经济探讨》2018年第2期。

(4) 卜文婷:《绿色税收体系对废气排放的影响研究》,《天津经济》2022年第12期。

(5) 程瑤、闫慧慧:《税收优惠对企业研发投入的政策效应研究》,《数量经济技术经济研究》2018年第2期。

(6) 万敏:《税收优惠政策、政府补助对企业研发投入的激励效应分析——基于信息服务业的实证研究》,《商业会计》2023年第3期。

(7) 向海燕、刘欣欣:《税收优惠、地方政府治理与科技型中小企业研发投入》,《地方财政研究》2023年第1期。

(8) 田发、谢凡:《税收优惠政策对企业科技创新的激励效应研究》,《技术与创新管理》2019年第3期。

(9) 陈亚平:《高新技术企业15%税收优惠政策促进企业实质性创新了吗?——基于问卷调查和访谈的分析》,《税务与经济》2023年第3期。

(10) 宋建、包辰:《税收优惠政策能否激励中国企业创新?——基于创新链视角的探究》,《南京审计大学学报》2023年第1期。

(11) D. Acemoglu, P. Aghion, L. Bursztyn, D. Hemous, The Environment and Directed Technical Change, The American Economic Review, 2012, 102(1), pp.131-166.

(12)(18) 易信、刘凤良:《金融发展、技术创新与产业结构转型——多部门内生增长理论分析框架》,《管理世界》2015年第10期。

(13)(14) 董直庆、蔡啸、王林辉:《技术进步方向、城市用地规模和环境质量》,《经济研究》2014年第10期。

(15) 童健:《碳中和约束下绿色财税政策耦合机制研究》,《管理评论》2022年第8期。

(16) 由于《国民经济行业标准》分别在2011年和2017年进行了第三次和第四次修订,部分行业的名称和划分会有变化,因篇幅有限不在此详细描述。

(17) 刘自敏、马靓靓、张娅:《中国清洁与非清洁能源的替代弹性估计及结构优化研究》,《环境经济研究》2023年第1期。

(19) 王林辉、王辉、董直庆:《经济增长和环境质量相容性政策条件——环境技术进步方向视角下的政策偏向效应检验》,《管理世界》2020年第3期。

(20) 沈晓艳、王广洪、黄贤金:《1997—2013年中国绿色GDP核算及时空格局研究》,《自然资源学报》2017年第10期。

(21) 王燕、刘邦凡、郭立宏:《基于SEEA-2012我国绿色GDP核算体系构建及时空格局分析》,《生态经济》2021年第9期。

(22) 邓晓兰、王赟杰:《中国税收制度的绿化程度研究——基于大中小三个统计口径指标的测算》,《审计与经济研究》2013年第6期。

(23) 贺炎林、张杨、尹志超:《如何提高政府补贴和税收优惠促进技术创新的有效性——来自中国A股上市公司的证据》,《技术经济》2022年第9期。

作者简介:柳剑平,湖北大学商学院教授、博士生导师,湖北武汉,430062;黄鹭,湖北大学商学院博士研究生,湖北武汉,430062。

(责任编辑 李灯强)