布伦特原油期货出现负价格可能性探究

黄正宏,石昕明

(振华石油控股有限公司,北京 100031)

2020 年4 月20 日,美国西德克萨斯中质(WTI)原油期货2020 年5 月合约跌至负价格,日中一度下探至-40.32 美元/桶,当日结算价为-37.63美元/桶[1]。原油期货负价格的出现刷新了市场参与者对原油期货交易的认知。WTI原油期货是美洲地区的原油价格发现工具,其负价格一定程度影响了这一计价基准的公信力。原油计价基准对石油产业平稳运行至关重要,洲际交易所挂牌交易的布伦特(Brent)原油期货是当今世界最重要的原油计价基准之一。探究Brent原油期货出现负价格的可能性,有利于市场参与者更深刻理解Brent原油期货交易和交割机制,以及极端情况下原油期货作为计价基准如何保持公平、平稳运行。

1 原油期货

原油期货是指以原油为标的物的期货合约,是由期货交易所统一制定的、规定在将来某一特定的时间和地点交割一定数量原油的标准化合约。

20世纪80年代之前,国际石油定价权掌握在OPEC国家手中,OPEC发动的2次石油危机都使油价飙升数倍,高油价使发达国家经济一度陷入滞胀。80年代以来,西方国家在繁荣的石油现货市场基础上,期望通过建立石油期货市场,以扩大交易量,活跃国际石油市场,反映市场价格,取得石油定价权[2]。

纽约商业交易所于1983年挂牌上市WTI原油期货合约[3]。伦敦国际石油交易所(后为美国洲际交易所收购)于1988年推出Brent原油期货合约[4]。WTI 原油期货曾是国际原油价格的风向标,其价格变动反映了全球原油供需、宏观经济、金融资本等因素对国际原油价格的影响;这一时期Brent原油期货大部分时间追随WTI 原油期货走势[5]。WTI 原油期货和Brent 原油期货并立,为国际原油现货的计价基准。2011年后,美国页岩油产量大幅攀升,库欣地区与美湾地区间的原油输送管道等储运基础设施受限,WTI 原油期货合约价格愈发受美国自身原油市场结构和原油储运设施建设影响,成为更能反映美国或是美洲原油供需基本面情况的计价基准,逐渐和Brent原油期货价格走势偏离。当今美洲以外地区原油国际贸易计价基准大多为Brent原油期货和与其联动的基准价格[5]。

2 WTI 原油期货负价格形成过程及成因探讨

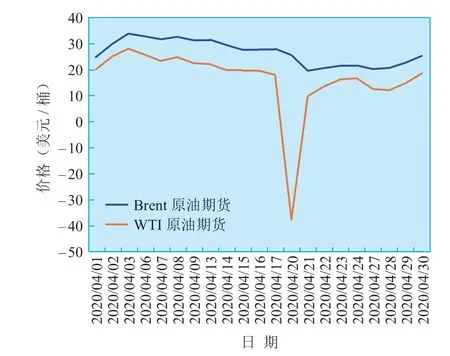

新型冠状病毒肺炎疫情于2020 年2 月开始在全球大规模暴发。为阻隔病毒传播,全球主要国家先后采取了不同程度的隔离感染人员、限制交通等措施,原油需求崩塌。与此同时,以沙特阿拉伯为首的OPEC 与俄罗斯的石油减产协作谈判破裂。2020年3月7日,沙特阿拉伯宣布对其4月的官方原油售价进行大幅折扣,销往西欧地区的原油降价8美元/桶,销往美国的原油售价下调约7美元/桶,销往亚洲地区的油价降幅为4~6美元/桶;并表示计划将其石油日产量由970 万桶提高到1 000 万桶以上。价格战使因需求崩塌而一蹶不振的石油价格雪上加霜,加速下跌。4月20日,WTI原油期货2020年5月合约结算价为-37.63美元/桶(见图1),在原油期货中史无前例。

图1 WTI 和Brent 原油期货首行日结算价走势

WTI 原油期货负价格形成,是因为在极端市场情况下,期货多头(先期买入合约的交易者)失去交割接货能力,从而造成“空逼多”,价格恐慌性下跌。2020年国际油价下跌初期,众多投资者买入WTI 原油期货合约,进行“抄底”。然而大多数投资者不是石油产业用户,并不具备参与交割获取并处理石油实货的能力。并且,WTI原油期货交割须在美国俄克拉荷马州库欣的任意管道或储油设备按离岸价(FOB)进行,买方需有权使用Enterprise库欣储油设备或Enbridge库欣储油设备的管道[3]。即多头参与交割时,需要拥有管道的使用权并准备储油库容,以便接收交割原油。在需求萎靡、供应过剩的情形下,原油现货相对期货深度贴水,库欣地区库容被过剩或囤积的现货占据。数据显示,2020年4月17日,库欣地区的商业库存达到该地区最大储存设施容量的78.9%,几乎达到80%的库存使用上限[6]。因此,拥有实货处理能力的产业用户在合约即将到期前也可能因在库欣地区难以寻获交割库容而丧失交割接货能力。面对一路下跌的油价,不具有交割能力的WTI原油期货多头因不愿接受亏损,错失平仓机会,最后几个交易日仍持有大量未平仓头寸[5]。合约将于4月21日到期,未平仓多头在前1日恐慌性抛售,造成价格踩踏,形成负价格。

3 Brent 原油期货出现负价格可能性探究

WTI原油期货出现负价格当日,Brent原油期货首行合约结算价为25.57美元/桶,运行相对平稳。WTI 原油期货出现负价格后,洲际交易所紧急调整交易规则,允许其下挂牌的Brent原油期货交易价格为负值,因此Brent原油期货在交易所交易规则下可以出现负价格。对WTI原油期货产生负价格的原因分析表明,其交割机制设计和极端情况下多头丧失交割能力是负价格产生的主要原因。因此研究Brent原油的交割机制,是探究其出现负价格可能性的关键。

3.1 Brent 原油期货交割方式

Brent原油期货采用现金交割,并保留通过期货转现货(EFP)的方式进行实货交割。通过研究2种交割方式,可评估Brent原油期货出现负价格的可能性。

3.1.1 EFP 交割

EFP 交割指市场参与者将手中持有的Brent原油期货头寸通过EFP 交易转换为北海市场远期Brent合约(Cash BFOE),Cash BFOE合约可实现现货交割[7]。

Cash BFOE合约是一种原油远期现货合约,由普氏能源设计[8],合约标的既可以是整船货(70万桶),也可以是部分船货(10万桶),10万桶是最小交易单位,其价格反映北海市场Brent、Forties、Oseberg、Ekofisk、Troll和WTI米德兰等6种原油的远期现货价格[9]。普氏能源是一家价格报道机构,该公司开发的普氏窗口是供市场参与者交易Cash BFOE 合约的电子平台,同时普氏能源通过获取公开的普氏窗口上Cash BFOE合约的成交价、买卖报价等,评估首行合约及其后2 个月的Cash BFOE 价格,在日历月M 月评估的首行合约为M+2 月合约。同一对买卖双方交易多个部分船货后可以凑成70万桶整船货,此时卖家可宣布交割的货物品质,卖家、买家需要接收、交出船货,以完成交割义务,Cash BFOE 也将变成了带装期的现货,并进行装船,完成交割[8]。

3.1.2 现金交割与Brent 指数

现金交割指期货头寸的持有者在期货合约到期前既不反向操作了结仓位,也不通过EFP交割,而是持有到期并以洲际交易所公布的相应合约最后一个交易日的Brent指数对合约进行结算[10]。因此当多头对Brent指数的预期不小于0时,便不会以负价格售出头寸。研究Brent指数的形成机制对负油价是否发生十分重要。

Brent指数由洲际交易所发布,以日历月M月为例,M 月最后一个交易日的M+2 月期货合约(首行合约)的Brent 指数由3 种价格组成,并分别进行5次采样。每次采样都取3种价格的算术平均值,之后对5 次采样得到的平均值再次进行算术平均即得到Brent指数。

第一种价格组成是最后交易日Cash BFOE M+2月整船合约相应时段成交的加权平均价。第二种价格组成是次行Brent原油期货合约盘中参考价,即Brent原油期货M+3月合约在相应采样时段的加权平均价,加上M+3月EFP交易价格的加权平均价,再加上Cash BFOE M+2/Cash BFOE M+3月差合约交易的加权平均价。第三种价格组成是次行Brent原油期货合约盘中参考价,加上价格评估机构安迅思(ICIS)对M+3月EFP交易的评估价,再加上ICIS对Cash BFOE M+2/Cash BFOE M+3月差合约的评估价。

如果第一种价格无成交,则仅采用其他2 种价格的数据。如果第二种价格中的某一构成组分在相应时间没有交易,则用ICIS 的评估价格代替,如果第二种价格中所有构成组分在相应时间都没有交易,则只取第一、第三种价格的数据。

分析Brent指数的组成部分,可以发现,Brent原油期货首行合约现金结算使用的Brent 指数的本质是最后交易日Cash BFOE首行合约价格。不论是通过EFP实物交割,还是通过Brent指数进行现金交割,Brent原油期货最终交割价格都锚定在Cash BFOE合约的价格上。

3.2 从交割方式分析Brent 原油期货出现负价格可能性

期货合约通过交割机制保证了期货和现货在交割时实现价格回归。随着交割临近,期货合约价格与现货价格将趋于一致。从Brent原油期货交割机制分析,Cash BFOE合约是Brent原油期货的现货对应物,即交割价格由Cash BFOE合约确定。当期货合约的持有者对Cash BFOE合约的价格有非负预期,则期货合约在最终与现货价格收敛时,期货合约的价格也非负。因此分析Cash BFOE合约交易价格是否为负值,是探究Brent原油期货是否出现负价格的关键。

3.2.1 现货交割

Cash BFOE 的价格是由少数经过普氏能源认证的大型石油公司参与者在普氏窗口上交易得到的。普氏窗口上Cash BFOE的交易信息公开透明,数据向其报告订阅者发布。通过EFP交割,Brent原油期货完成的是Cash BFOE的船货交割,相对于WTI 原油期货在美国内陆库欣地区的罐区交割,具有更大的灵活性。当原油供大于求时,原油现货相对期货深度贴水;当期、现货价差足以覆盖囤油成本时,囤油行为开始。囤油需要罐容,按仓储费用由低到高排序,费用最低的陆上原油储罐会最先被占用,随后是海上浮仓,即油轮被迫放弃运输用途,变为浮动仓储设施。买家在陆地罐容受到限制时,可以选用超大型油轮等作为接货仓储设施,虽然费用昂贵,但避免了多头因陆上交割罐容限制,导致完全没有实货交割能力而必须抛售期货头寸,造成价格踩踏,形成负价格。通过对比船货交割和陆上罐区交割2 种交割方式,Brent 原油期货形成负价格的可能性低于WTI 原油期货。WTI 原油期货出现负价格后,大型国际石油公司相继在原油实货贸易合同中增加地板价合同条款,规定卖家出售石油现货的价格须大于等于0。当前,北海市场原油交割按照壳牌、BP、Equinor、康菲石油等石油公司的合同条款执行。引入地板价合同条款后,按合同交易的北海原油价格必须大于等于0,即Cash BFOE 交易价格也大于等于0。因此,依托Cash BFOE 进行现货交割的Brent原油期货合约交易价格为负值的可能性较小。

3.2.2 现金交割

现货交割方式中,因船货交割不易被“逼仓”,且有地板价合同条款的保护,Cash BFOE 价格大于等于0。分析Brent 指数组成可知,Brent 指数的本质是相应期货合约最后一个交易日的Cash BFOE首行合约价格。现金交割方式下,Brent指数是Brent原油期货现金交割采用的价格,当市场参与者对Brent原油期货现金交割的价格预期大于等于0时,Brent原油期货多头则认为持有的头寸可以用大于等于0的指数结算,则不可能以低于0的价格将其售出,即Brent原油期货价格理论上不会向负价格下探。

4 结语

WTI 原油期货出现负价格是由特殊市场环境和其交割方式导致的,是局部地区原油计价基准体系的失效。对比Brent 和WTI 原油期货交割方式可知,Brent原油期货是否出现负价格,归根结底取决于北海原油市场Cash BFOE远期现货合约的交易是否出现负价格。Cash BFOE 采用船货交割方式,且受合同地板价条款制约。因此相对于WTI原油期货,Brent原油期货出现负价格的可能性较小。